BTC/HKD+0.98%

BTC/HKD+0.98% ETH/HKD+0.95%

ETH/HKD+0.95% LTC/HKD+0.16%

LTC/HKD+0.16% ADA/HKD+1.8%

ADA/HKD+1.8% SOL/HKD+5.04%

SOL/HKD+5.04% XRP/HKD+1.2%

XRP/HKD+1.2%本文來自?BloombergIntelligence,原文作者:BI高級商品戰略師MikeMcGlone

Odaily星球日報譯者|Moni

歷史級增長:比特幣價格進入“十倍”周期,2025年有望達到100,000美元。

內容概述

1、歷史級增長:比特幣有望在2025年達到100,000美元;

2、比特幣優勢:價格上漲因為市場需求增加而非供應增加;

3、如果市場趨勢保持不變,預計2021年比特幣仍是市值最大的加密貨幣,但第二名將是Tether;

4、比特幣優勢vs.加密市場

雖然加密貨幣市場不斷涌現出許多新鮮事物,但“最堅持自我”的可能依然是比特幣。隨著市場采用率不斷提高,比特幣價格也在持續上漲,盡管增速可能相比大牛市期間略微放慢:

2009年比特幣誕生,之后用了兩年時間——也就是2011年價格才達到10美元,這是比特幣價格第一次“加個零”;

同樣在2011年,比特幣價格第二次“加個零”,從10美元漲到100美元;

之后直到2017年比特幣價格才從100美元增加到1,000美元,完成了第三次“加個零”,期間花費了大約六年時間;

同樣在2017年,比特幣牛市開啟,價格從1,000美元暴漲至10,000美元,實現了第四次“加個零”。

彭博社:FTX通過Alameda持有的銀行賬戶處理部分客戶銀行電匯:11月29日消息,據外媒報道,FTX前首席執行官Sam Bankman-Fried(SBF)談到了FTX是如何接觸到加密交易所無法觸及的受監管銀行的:通過他的交易公司Alameda Research。知情人士稱,之所以出現這種安排,是因為銀行不愿與包括FTX在內的加密貨幣公司開展業務。知情人士稱,為了解決這個問題,一些FTX客戶被指示通過Alameda進行電匯,Alameda被允許在加密貨幣和金融科技銀行Silvergate Capital Corp.開設賬戶。其中一位知情人士表示,直到今年,一些FTX客戶還在繼續進行電匯。

這一安排進一步突顯出FTX與Alameda之間錯綜復雜的關系,后者陷入了記錄管理松懈、集中控制不力的泥潭,這是FTX集團解體的核心。負責監管FTX破產的顧問們更廣泛地指出,數字資產可能出現混在一起,這引發了人們對濫用客戶資金的擔憂,并使兩家公司之間的關系可能成為監管機構和調查人員調查花旗破產的重點。(彭博社)[2022/11/29 21:09:01]

從上面的價格走勢中,我們似乎可以看出一些端倪,因此彭博預測比特幣可能會在五年內價格從現在的10,000美元區間上漲到100,000美元。現階段,市場除了穩定幣之外,其他許多加密貨幣都受到供應量過多和競爭的影響,相比之下比特幣的需求指標看起來還是比較積極的。

彭博社:加密就業市場同比增長6倍:9月30日消息,彭博社報道,盡管監管機構加強了對加密貨幣及相關業務的監管,但相關就業市場仍欣欣向榮。在領英上,帶有加密貨幣和區塊鏈等關鍵詞的美國付費招聘崗位同比增長6倍以上,較2019年同期增長近4倍。Indeed.com等招聘網站的加密搜索量同比翻了一倍以上。CryptocurrencyJobs .co的付費招聘條目自去年以來增長近1500%。領英稱最近發布招聘的頂級公司包括Kraken和Coinbase,以及埃森哲、畢馬威、PayPal和摩根大通等更傳統的公司。CryptocurrencyJobs.co創始人Daniel Adler稱目前招聘競爭十分激烈,招聘熱度已達到該網站2017年發布以來最強勁的水平,DeFi項目推動了CryptocurrencyJobs.co上的招聘熱潮。(彭博社)[2021/9/30 17:16:58]

比特幣“加個零”歷史

隨著市場成熟度回升,比特幣價格可能會在2025年實現“加個零”,畢竟自2017年牛市以來比特幣依然處于“宿醉模式”。雖然不知道那個“催化劑”可能推動比特幣價格飆升到新高位,但從需求/供應指標來看似乎表現不錯。如果比特幣遵循此前價格上漲規律的話,預計到2025年可以達到100,000美元。

下圖:比特幣價格下一次“加個零”的時間預計是2025年。

彭博社:SGX新指數致力于成為亞洲的比特幣和以太坊定價基準:新加坡交易所(SGX)正在創建兩種新的加密貨幣指數iEdge Bitcoin Index和iEdge Ethereum Index,目的是為亞洲的比特幣和以太坊設定定價基準。SGX指數服務主管Simon Karaban表示,其目的是讓這些指數成為亞洲時段內BTC和ETH交易的參考點。Karaban補充稱,這部分市場的透明度很重要。此外,亞洲的監管機構更愿意接受受監管交易所創建的衍生產品。在發行時,用于定價的渠道包括itBit、Coinbase、Kraken、Bitstamp、Liquid、Bitfinex、OKCoin、LMAX和Cex.io。

此前消息,SGX已與數據網站CryptoCompare達成合作,通過已有4年歷史的SGX iEdge指數套件推出了兩種新的加密貨幣指數:iEdge Bitcoin Index和iEdge Ethereum Index。值得注意的是,加密貨幣指數并不是交易所交易基金(ETF),只用于跟蹤被選擇資產的價格表現。如果未來新加坡企業希望圍繞比特幣或以太坊創建一種產品或投資工具,這些指數將有助于核實價格。(彭博社)[2020/9/3]

此外,比特幣260天年度波動率呈現出下降趨勢,隨著比特幣成熟度的提升、以及越來越多市場需求和采用,比特幣價格更可能繼續保持上升趨勢。

聲音 | 彭博社:SEC粉碎了加密愛好者對于比特幣ETF今年問世的希望:針對美國證券交易委員會(SEC)周三否決了Wilshire Phoenix和紐約證券交易所(NYSE Arca)提出的比特幣ETF申請,彭博社發表評論稱,這粉碎了數字貨幣愛好者對于今年會有一只比特幣ETF獲批的殘存希望。文章指出,SEC早就在敦促發行方解決加密貨幣基金相關的多種風險和擔憂,包括市場操縱、流動性和托管問題。此次SEC公布否決結果時也提到,NYSE Arca并未打造一個能抵御市場操縱的比特幣相關市場。[2020/2/27]

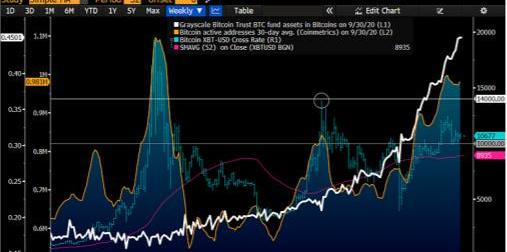

就目前來看,比特幣價格阻力位應該是14,000美元,通過分析一些市場需求指標表明,比特幣應該會在2020年重新回到14,000美元這個2019年價格高點左右。從灰度比特幣信托基金來看,其市值相當于50萬枚比特幣持有量,三季度灰度比特幣信托基金投資流入金額高達7.19億美元,這意味著該加密資產管理公司“吸收”了三季度所有開采比特幣總量的77%。相比之下,灰度比特幣信托基金在今年一季度“吸收”的當季開采比特幣總量比例為27%,二季度“吸收”的當季開采比特幣總量比例為70%。迄今為止,灰度比特幣信托基金資產管理額已經從19億美元激增至47億美元。

比特幣需求指標保持積極

彭博社:全球各國中 中國對于加密貨幣的監管最為嚴苛:今日彭博發布全球各國對于加密貨幣的監管態度,其中中國監管態度最為嚴苛,東南亞各國緊隨其后。俄羅斯、美國、加拿大、巴西、澳大利亞、印度、日本、韓國、英國、德國、法國、南非等國家對于加密貨幣的監管態度適中,其余國家尚未建立相關監管。[2018/3/21]

另外根據Coinmetrics提供的30天比特幣活躍地址的平均值可以看出,比特幣價格近期可能觸及15,000美元,而10月2日為10,500美元。活躍地址指標是一個比較可靠的比特幣分析指標,因為在2018年,比特幣活躍地址數量和價格同時暴跌,之后2019年又同步復蘇,所以目前來看,除非這個指標突然出現逆轉,否則比特幣價格不太可能下跌。

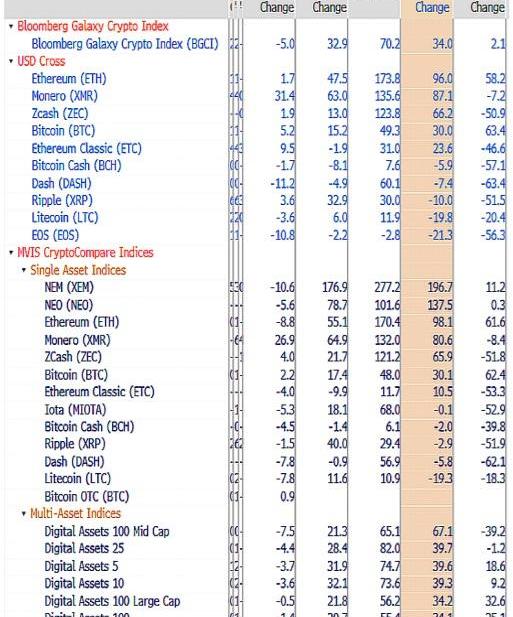

比特幣的優勢與加密市場

彭博社分析,比特幣價格在九月份創下連續63天超過10,000美元的新紀錄。比特幣最后一次創下價格超過10,000?美元持續時間記錄發生在2017年,當時該紀錄定格在62天。兩年后,也就是2019年,當時很多人以為該記錄會被打破,但結果令人失望,比特幣價格在10,000?美元以上的時間僅持續了28天。四季度初,比特幣2020年均價格約為9,200美元,這表明比特幣將繼續保持升值趨勢。在有利的宏觀經濟環境下,我們看到比特幣的需求和采用跡象不斷增加。

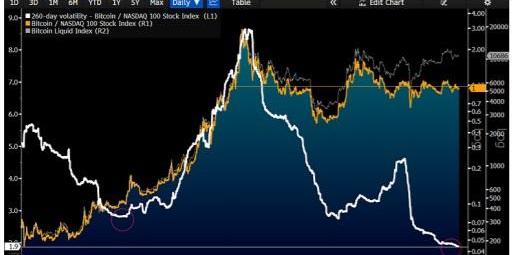

比特幣相對于納斯達克的優勢:波動性。相對于納斯達克100指數而言,比特幣波動率創下最低記錄,這表明比特幣已經成熟,比特幣260天波動率與納斯達克波動率比率也創下歷史新低。比特幣的價格于2017年10月首次與納斯達克指數值相匹配,約為6,200,2020年3月再次達到這一數字,之后幾乎翻了一番。比特幣波動性下降,而股市波動性上升,這表明比特幣的調整后風險前景相對改善。

比特幣調整風險vs.納斯達克創歷史新低

比特幣價格與納斯達克指數在2017年首次進行對比,當時比特幣波動性高出約7倍,而現在不到2倍,這表明股市風險正在上升,比特幣風險正在下降。

宏觀市場環境——比特幣需求增加

比特幣優勢:價格上漲是因為需求增加,而不是供應增加。比特幣的獨特之處在于其供應不受價格的影響,因此可以將采用率作為主要估值指標。比特幣在第四季度初的市值接近2,000億美元,與許多機構投資者的大多數主要資產類別相比,市值規模依然太小,而隨著價格上漲,需求趨勢應會增加。

比特幣市值不斷上升也刺激了需求增加,MicroStrategy在第三季度對比特幣的大量投資可能是一個錯誤,或者是比特幣主流采用的另一次迭代。中央銀行一直是黃金的大買家,在2019年吸收了約20%的年度黃金供應量。但我們知道黃金的總價值約為9萬億美元,而比特幣僅為1,900億美元。作為比較,比特幣市值大約是特斯拉市值的一半,而比特幣和特斯拉之間一個最大的不同,就是特斯拉汽車供應量會隨著股價上漲而增加,而比特幣供應量卻是固定的,而且每隔四年還會“減半”一次。

供應下降vs.上升——比特幣與特斯拉

目前,比特幣市場規模還不到2,000億美元,對于包括中央銀行在內的許多大型機構而言,這個規模實在太小了,因此無法將比特幣作為其持有量的一部分來添加,但是如果比特幣的市值不斷增加,無疑將變得越來越像黃金的數字化版本。

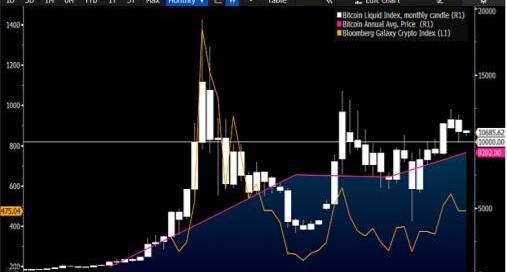

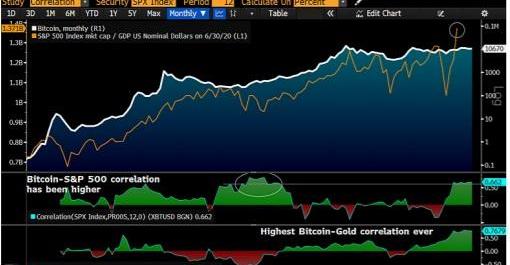

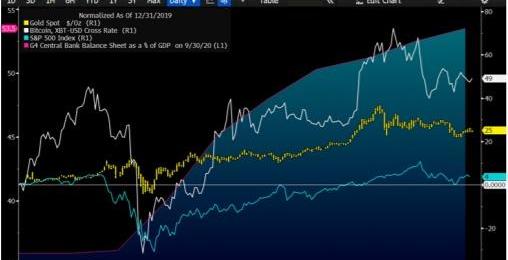

比特幣變得更像黃金——彭博認為,比特幣未來會像黃金一樣,而隨著股市波動性不斷上漲,越來越多傳統市場投資者開始增持比特幣。2020年是自大蕭條之后美國經濟調整最嚴重的一年,納斯達克股票市場價格與GDP比例達到了有史以來最高水平,因此合乎邏輯的分析是,預計大多數資產將越來越多地受到股市動蕩的影響。通過分析,彭博認為自2010年中以來比特幣與黃金之間的關聯性創下歷史新高,此外與標準普爾500指數之間的關聯性也一直較高,所以比特幣正在趨向于成為“數字黃金”。

比特幣將保持黃金相似的市場走勢

比特幣和黃金正在獲得更多動力。2020年第三季度末美國股票市場表現并不盡如人意,相比之下黃金和比特幣價格卻在上漲,這表示市場相對價值正在轉變。量化寬松、以及債務/GDP比率的提高,對比特幣價格上漲的直接推動作用正在發揮作用,而股票價格的收益卻在下降。

不變的標準普爾500指數vs.不斷進階的黃金和比特幣

標準普爾500指數在2020年至10月2日的總回報率約為5%,而比特幣的總回報率則接近50%,預計這種差距可能會進一步擴大。股票市場表現不佳最初可能會給比特幣帶來壓力,但同時也會刺激政府出臺更多量化寬松措施,繼而導致債務/GDP比率上升,這對黃金和比特幣而言是強勁的利好因素。

2021年:比特幣第一、Tether第二

如果加密貨幣市場趨勢保持不變,則預計2021年比特幣市值仍將繼續保持第一位,而美元穩定幣Tether則會上升到第二位,這表明市場對被稱為數字版黃金的比特幣和與美元錨定的加密資產的需求越來越大,如果按照當前的趨勢發展,明年Tether的市值可能會超過以太坊。穩定幣的采用越來越多,可能成為央行數字貨幣的先驅,而且相比于投機性的山寨幣,穩定幣生命力要持久得多。

美元穩定幣Tether市值有望在2021年超過以太坊。彭博社認為,Tether市值迅速上升表明中央銀行數字貨幣是時間問題。Tether已經成為加密貨幣市場中最重要的頭部穩定幣之一,基于自2019年初以來的回歸趨勢,想要阻止Tether的采用需要花費大量時間和成為,Tether有望在不到一年的時間內與以太坊的資本總額相匹配。另一方面,彭博分析發現自2017年以來以太坊市值就一直停滯不前,而快速增長的Tether則在10月初躍升至近160億美元的新高。

穩定幣和央行數字貨幣需求不斷增加

Tether代表了許多加密貨幣所沒有的東西:一種穩定的付款方式。實際上,加密資產泡沫自2017年以來一直在萎縮,現在不少資產已經遷移至Tether。

以太坊獲得了去中心化金融和去中心化交易所支持可以繼續保持市場地位

事實上,去中心化金融和去中心化交易所為以太坊提供了巨大支持,因此以太坊應該可以保持住自己的市場地位,但彭博認為市場中其余大部分加密貨幣都在供應過剩的負擔下陷入困境。

本文翻譯自https://assets.bbhub.io/professional/sites/10/Bloomberg-Indices-Outlook_Cryptos_Oct-2020.pdf。如若轉載請注明出處。

Tags:比特幣加密貨幣比特幣價格ETH比特幣交易在中國合法嗎加密貨幣行情網站比特幣價格今日行情新浪PoolTogether USDC Ticket

上周六,海外項目Circles上線后突然爆紅起來,國內社群紛紛注冊并轉發官方鏈接求激活,突然熱起來的很大一部分原因,是因為V神,Uniswap創始人等大V在推特對其進行討論.

1900/1/1 0:00:00編譯??▏Damo?索隆在投資一個項目時,索隆會著重看項目的項目代幣分配比例。在社區參與者、基金會、開發團隊、投資人等利益相關者中,代幣分配是否足夠高效與合理.

1900/1/1 0:00:00前言:隨著DeFi的興起和發展,開放金融保險尤其是DeFi合約保險越來越重要,保險是DeFi拼圖中不可或缺的重要部分.

1900/1/1 0:00:00DeFi是2020年區塊鏈行業最火熱的賽道,已經一躍成為應用落地進展飛速的場景。元界DNA厚積薄發,在10月推出了現象級DeFi聚合平臺——Gene.Finance.

1900/1/1 0:00:00來源:Coinbaseblog原文作者:JustinMart 譯者:鏈得得宋宋 前言:“AroundtheBlock”是知名加密貨幣交易所Coinbase推出的一個內容專欄.

1900/1/1 0:00:00作者:谷燕西,原題《尋找問題的解決方案》在對區塊鏈應用討論的英文文章中,對一些區塊鏈應用形容為asolutionlookingforproblems。中文的意思就是尋找問題的解決方案.

1900/1/1 0:00:00