BTC/HKD+0.49%

BTC/HKD+0.49% ETH/HKD+0.1%

ETH/HKD+0.1% LTC/HKD+0.11%

LTC/HKD+0.11% ADA/HKD-0.82%

ADA/HKD-0.82% SOL/HKD+1.55%

SOL/HKD+1.55% XRP/HKD-0.32%

XRP/HKD-0.32%每年都有行情好的東西,比如前年的白酒、去年的白酒、今年的白酒、明年的白酒——白酒,永遠的神;比特幣,經常超神。

圖片來源:新浪微博

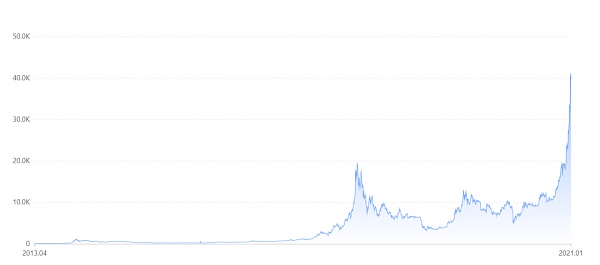

過去10年,比特幣的價格漲幅達到了1200萬倍。

去年9月開始,比特幣迎來牛市,從9000美元一路上漲,創下了41950美元的歷史新高,截止發稿時,幣價回落到35000美元附近。比特幣近日的漲勢帶動了行業的整體增長,1月7日,加密資產總市值首次跨過1萬億美元的門檻。

這次行情的原因大概有幾點。

首先,在全球疫情背景下,全球大多數國家經濟明顯下行,美聯儲無限量化寬松,投資者開始轉向避險保值資產。作為基于區塊鏈網絡的、去中心化的支付系統,比特幣的代幣總量限定為2100萬枚,具有絕對稀缺性,因而成為投資者的投資選擇。

VanEck本周將推出投資數字資產和黃金公司的交易所交易基金:3月8日消息,VanEck 本周將推出一支專注于投資數字資產和黃金公司的交易所交易基金VanEck Gold and Digital Assets Mining ETF,不過該基金不會直接投資數字資產,也不會通過衍生品間接投資數字資產,VanEck 沒有披露具體投資標的信息和費率。

此前消息,VanEck 的比特幣期貨 ETF 已于 2021 年底在芝加哥期權交易所(CBOE)上市,但現貨 ETF 的申請被美國證券交易委員會拒絕。(Blockworks)[2022/3/8 13:43:34]

其次,比特幣作為私人貨幣,目前缺乏有效監管,炒作與投機也成為推動幣價上漲的一個因素。

數據來源:OKLink

動態 | TokenMania宣布戰略投資數字金融服務平臺UniBank.pro:數字資管集團TokenMania宣布完成對數字金融服務平臺UniBank的戰略投資,投資金額為數百萬美元。UniBank面向數字資產投資者,提供?險管控服務、數字資產投資理財、質押借貸、機構資金管理等服務。雙方表示,未來會在產品、市場、生態等方面進行深入合作。[2018/10/18]

但整體來看,此次比特幣牛市,主要歸因于機構投資者和高凈值投資者的入場。從灰度到Paypal,從微策略到富達投資,從Square到Galaxy Digital,機構與企業級投資者持續購入比特幣等加密資產,既是變相鎖倉,又刺激了散戶投資者,將比特幣市場推向高點。

這些機構投資者為比特幣市場、數字資產市場注入了新的動力。借此機會,歐科云鏈OKLink推出了“投資數字資產的機構版圖”系列文章,盤點數字資產市場背后的“棋手”。

灰度信托(Grayscale)是“機構投資者”里的先行者。而一切,要從它的創始人巴里·希爾伯特(Barry Silbert)講起。

動態 | 澳大利亞金融科技公司允許用戶利用零錢投資數字貨幣:據CCN消息,澳大利亞金融科技公司Bamboo表示會向用戶提供交易數字貨幣的機會,鼓勵用戶利用電子交易中的零錢去進行不同數字貨幣的微投資。[2018/9/7]

希爾伯特這個人非常了不起,12年就開始投資比特幣,13年還投資了Coinbase、Ripple、Bitpay這些機構,現在都成了加密巨頭。

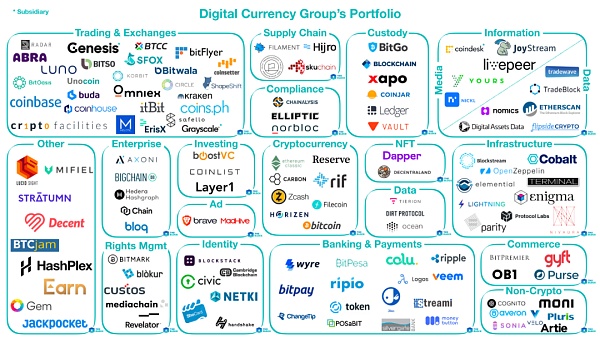

2004年,他創立了一個私募股權交易平臺SecondMarket。13年,他在背后操作,推動SecondMarket成立了兩個機構——Grayscale和Genesis Trading的雛形部門。2015年,SecondMarket被納斯達克收購,保留了加密資產相關業務。之后,Barry Silbert整合了這兩大業務與個人投資業務,成立了業內大名鼎鼎的DCG(Digital Currency Group)。

分析 | Harris Insights:美國約41%成年人沒有意向投資數字貨幣:據Fortune消息,近日美國數字貨幣托管服務公司Gem和分析公司Harris Insights發布的一份調查報告顯示,約41%的美國成年人沒有意向投資數字貨幣。調查還發現,年收入超過10萬美元的群體投資數字貨幣的熱情明顯低于低收入人群;年收入超過10萬美元的家庭中,投資數字貨幣的占6%;年收入低于5萬美元的家庭群體中,投資數字貨幣的占比為7%。[2018/8/10]

DCG成立之后,發展迅猛,現在已經有了灰度、 Genesis、Coindesk、Foundry、Luno5家子公司,每個都是各自賽道的頭部機構,還直接投資了160多家與加密貨幣、區塊鏈有關的公司。

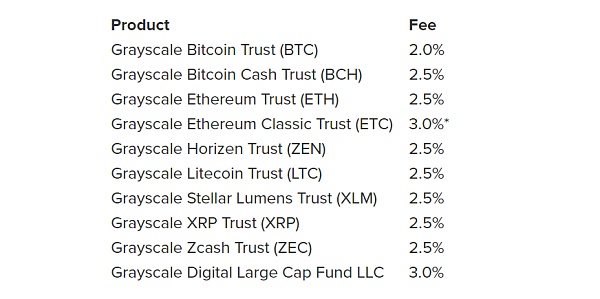

灰度信托目前一共持有10只信托基金,9只單資產信托產品,分別對應比特幣、以太坊等9種數字資產;另外還有一只數字大盤基金,包含4種數字資產,根據市值加權確定比例,分別是比特幣(81.63%)、以太坊(15.86%)、 比特現金(1.08%),萊特幣(1.43%)。

印度受理8起代理投資數字貨幣詐騙案 涉案金額1億盧比:據印度時報消息,印度在一個月時間里收到8起數字貨幣詐騙案,涉案金額累計已達1億盧比。這些案件受害人均表示,資金募集者向他們聲稱其通過投資4種不同的數字貨幣賺取了巨額利潤,并引導受害者也加入由他們代理投資,并承諾了客觀的回報。但這些受害人最后都未得到任何回報,并失去了本金。[2018/2/26]

數據來源:qkl123.com

截止發稿日,拋開數字大盤基金里的資產,灰度比特幣信托的持倉量就達到了606,776枚,占流通總量的3.263%,以太坊信托持倉也有2,935,513枚,占流通總量的2.571%,可以稱得上“行業貔貅”。

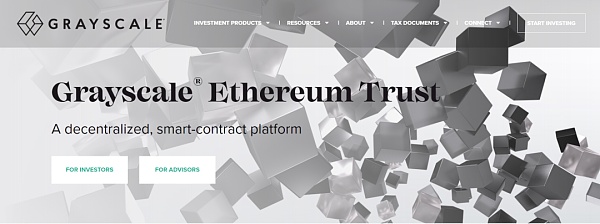

現在,灰度旗下的比特幣、以太坊信托,都成為了向SEC匯報的公司,而且在美國層次最高的場外交易市場 OTCQX 掛牌,交易活躍度排在前十之列。

灰度信托的10只信托基金,運作模式基本一致,我們以ETH信托為例講一下。

首先,灰度信托會定期在一級市場面向合格投資者開放私募,這個開放期由灰度自行決定。

在開放期,以太坊信托支持現金和以太坊兩種出資方式。

如果是現金出資,灰度將認購資金交由被授權經紀人Genesis,由后者在現貨市場上買入以太坊;投資者也可以直接提供實物ETH出資。之后,灰度會將以太坊交給Coinbase Custody托管,再根據認購出資的資產數量,發放對應的以太坊信托份額。出資獲得以太坊信托份額之后,會有6個月的封閉期。封閉期結束,就可以在二級市場上自由轉讓。

需要注意的是,灰度旗下的所有信托現在都不設贖回條款,只進不出,持續鎖倉,因為這一特點,行業內常常把灰度比作一只“加密貔貅”。當然,未來如果灰度有意愿,并且獲得SEC批準,也有開啟贖回的可能。

來源:https://grayscale.co/faq/

此外,灰度的每只基金,都會有收取2%-3%不等的管理費,逐日計算,每個月以數字資產的形式來支付,像以太坊,目前的手續費就是2.5%。

灰度的信托產品會基于TradeBlock ETX指數(24小時VWAP,基于交易量權重的價格價指數),來跟蹤底層資產的價格,但目前來看,整體存在較高的正溢價,流通率越低,溢價越高。

以太坊信托與以太坊價格曲線

這一方面是由于,不可贖回、較長的封閉期和有限的流通量,導致二級市場上形成供不應求的局面,使信托份額長期溢價。而隨著禁售期解封,部分投資人會選擇在二級市場上賣出,隨著市場供應份額增加,溢價就會持續減少。

灰度是加密資產信托的先行者。因為巴里·希爾伯特的前瞻性眼光,灰度獲得了極佳的先發優勢。

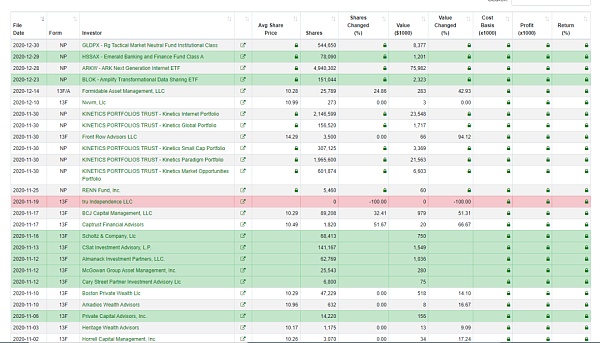

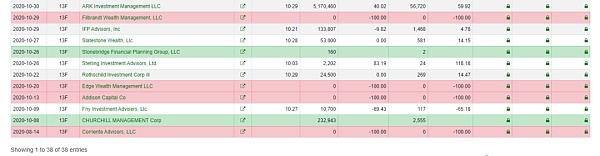

從持倉上看,截止到發稿日,已經有超過38家機構投資者公開持倉了灰度的比特幣信托。這里面包括一些知名的加密資產借貸公司、對沖基金,比如BlockFi、三箭資本。傳說中的羅斯柴爾德家族旗下的公司,也在這份名單里。

數據來源:https://fintel.io/

看資金管理規模,截止到發稿日,灰度的總規模達到了284億美元。其中,比特幣信托大概有241億美元,占比84%,以太坊信托大約35.1億美元,占12.3%,數字大盤基金是3.51億美元,其余的規模都比較小。

風口產生了巨大的虹吸效應,在灰度身后,逐漸出現了一些追跑者。像21Shares、3iQ、富達投資、天橋資本等公司,都相繼推出了比特幣基金。但目前來看,他們無論從管理規模,還是二級市場流動性來看,距離灰度還是差了一些身位。

EthBoy,作者 Trevor Jones 和 Alotta Money,售價 ETH 260,每天更新一次以反映以太幣和美元,比特幣和美元的匯率,以及以太網的交易費用.

1900/1/1 0:00:00能增強隱私的多簽和潛在復雜腳本擴展性,是比特幣下一次分叉的核心改進。一次比特幣協議的升級,可能會預示著未來 3 至 5 年的趨勢,雖然大家并不關心比特幣的技術迭代,更關注安全和主流人群接受度,但.

1900/1/1 0:00:00原標題:灰度「喊單」 Old Money靜觀「配置資產超過500萬美元的大型機構只關注比特幣。」1月18日,紐約數字投資集團(NYDIG)CEO Robert Gutmann在媒體上表達的這一觀.

1900/1/1 0:00:00ARK Invest 作為專注于投資創新類前沿資產的投資公司,旗下開設了眾多 ETF,其中 ARKW 在 2020 年 12 月至 2021 年 1 月間凈增持了 78.33 萬股 GBTC.

1900/1/1 0:00:00牛市可以很長,但市場最瘋狂的階段往往是相對短暫且難以持續。大家好,我是佩佩,對比特幣來說,之前我們提到一點,近一年有70%的流通是沒有移動過的,市面上的籌碼比我們想象中的要少得多,再加上這一年灰.

1900/1/1 0:00:00頭條 ▌以太坊超越比特幣成為加密領域最大的結算層1月20日,Messari推特公布的數據顯示,以太坊超越比特幣成為加密領域最大的結算層,2020年結算量已突破10000億美元.

1900/1/1 0:00:00