BTC/HKD+1.35%

BTC/HKD+1.35% ETH/HKD+0.6%

ETH/HKD+0.6% LTC/HKD+0.54%

LTC/HKD+0.54% ADA/HKD+2.69%

ADA/HKD+2.69% SOL/HKD+0.7%

SOL/HKD+0.7% XRP/HKD+4.09%

XRP/HKD+4.09%原標題:灰度「喊單」 Old Money靜觀

「配置資產超過500萬美元的大型機構只關注比特幣。」1月18日,紐約數字投資集團(NYDIG)CEO Robert Gutmann在媒體上表達的這一觀點,遭到了灰度公司CEO Michael Sonnenshein的駁斥。

Sonnenshein認為,大多數機構投資者第一次投資加密貨幣會選擇比特幣,但我們可以看到,越來越多機構投資者的選擇趨于多樣化。他拿出論據,「灰度旗下的BCH和ETH信托相較于18個月前已經有了很大增長」。

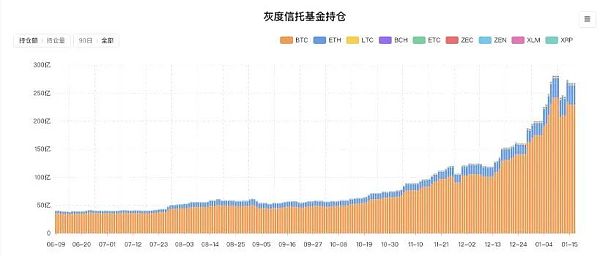

公開數據顯示,2020年下半年,灰度基金ETH持倉額從6月初的3.5億美元上漲到21.65億美元,增加了6倍;BCH持倉額從529萬美元上漲到8351萬美元,漲了15倍;LTC的持倉額漲幅更為驚人,從94萬美元上漲到1.45億美元。

ETH、LTC、BCH這些在幣圈被視作「主流」的資產,似乎很難像比特幣一樣,被更多的傳統企業及金融行業當做「主流」看待。高波動、擔心監管都成為Old Money的攔路虎。

去年10月,有數據顯示,全球的上市公司中有15家企業涉及比特幣投資或設計了相關交易產品。這其中當然包括灰度,但這15家還是零頭般的存在,要知道,美股的納斯達克市場就有5400多家公司。

KingData監控:灰度LTC基金累計持倉132.4萬枚LTC:據KingData數據顯示,灰度LTC基金增持462.03枚萊特幣,基金持倉總規模變為132.39萬枚LTC。(注:灰度暫未開放贖回,小幅減持或因每股含幣量微調、扣減管理費所致),更多數據或KingData下載見原文鏈接。[2021/2/9 19:19:23]

對于加密資產圈來說,灰度是主流傳統機構的代表,但在傳統資本和企業的序列里,重倉加密資產的灰度們還是非主流。

灰度CEO叫板「大機構只看BTC」之說

1月19日,比特幣再次試探37000美元后,最低回落至35000美元附近。OKEx的BTC/USD指數顯示,截至下午2點,BTC報36331美元。5天前,比特幣再次站上過40000美元。

比特幣價格近段時間多次回撤,但仍是美國大型金融機構關注的標的。

新一期美國財經廣播節目《The Scoop》中,美國紐約數字投資集團NYDIG的CEO Robert Gutmann表示,與他交談的大多數嚴肅的投資者只對市值最大的加密貨幣(BTC)感興趣,「最近一次對話中,資產超過5000萬美元的大型機構中,在認真咨詢資產配置時,100%與比特幣有關,咨詢其他加密資產的是0%。」

灰度資產管理總規模略降至188億美元:金色財經報道,據官方推特消息,截至12月29日,灰度資產管理總規模略降至188億美元。比特幣信托基金(GBTC)交易價格為每份30.06美元,較前一日下跌1.38%;以太坊信托基金(ETHE)交易價格為每份15.96美元,較前一日下跌5.56%。[2020/12/30 16:02:31]

Gutmann還談到,大型機構開始對比特幣的興趣與2020年整體宏觀背景有關。他認為,各國央行采取積極的貨幣政策來應對新冠疫情下經濟的萎靡,讓總量限定的比特幣作為公司替代儲備資產的優勢特征凸顯出來。

Gutmann關于「大型機構只關注比特幣」的觀點在社交媒體上傳開,遭到加密資產信托基金灰度公司CEO Michael Sonnenshein的駁斥。

他在引述Robert Gutmann觀點做報道的相關推特下回復,機構會將資金分配給除比特幣之外的資產,「灰度旗下BCH和ETH相較于18個月前已經有了很大增長,這是之前沒有想到的。」

去年下半年,灰度ETH的持倉價值上漲6倍

灰度報告:當前的比特幣市場結構與2016大牛市前類似:加密貨幣投資機構灰度投資(Grayscale Investments)的一份新報告認為,當前的比特幣市場結構“與2016年大牛市之前的市場結構相似”。促成大牛市的因素有以下:美聯儲不斷印發貨幣,經濟進入了債務泡沫驅動的資產泡沫循環,量化寬松已上癮且越來越難戒除。機構對比特幣的需求增加,之前一份報告顯示作為價值存儲手段比特幣得分是黃金的66%,但比特幣市值是黃金的1/60。(cointelegraph)[2020/8/21]

正如Michael Sonnenshein所述,2020年下半年,灰度基金的ETH持倉額從6月初的3.5億美元,上漲到21.65億美元,漲了超過6倍;BCH持倉額從529萬美元上漲到8351萬美元,漲了15倍;LTC更客觀,灰度對它的持倉額從94萬美元上漲到1.45億美元,有154倍的增長。

事實上,除了BTC之外,ETH、BCH、LTC這類在幣圈被視為主流資產的標的,已經不只在灰度的「貨架」上了。

去年11月,美國版支付寶Paypal推出了加密資產交易服務,支持用戶用法幣購買BTC、ETH、LTC和BCH四種加密資產。12月11日,新加坡最大的商業銀行星展銀行宣布推出加密資產交易所后表態,將支持BTC、ETH、XRP和BCH四種加密資產交易。

分析:灰度GBTC增持BTC速度較快,投資者擔心集中化問題:據此前報道,數據顯示,減半后灰度(Grayscale)投資旗下比特幣信托(GBTC)增持的BTC數量為同期開采量的1.5倍。這種機構興趣的表現受到加密界的歡迎,因為華爾街的需求有可能推動價格上漲。但一些投資者認為這并不都是積極的。按照目前灰度積累的速度,它可能成為最大的持有者。有人甚至認為,如果這種情況維持到明年年底,他們的持有量將與中本聰一樣多。

比特幣在礦業方面已經遭受集中化的困擾,一家金融機構可能會讓它變得更糟。一位Reddit用戶建議識別灰度的地址并拒絕出售給他們。(Zycrypto)[2020/5/29]

「大型機構只關注比特幣」的觀點太絕對了,但Robert Gutmann從合格投資者「對市值最大的加密貨幣感興趣」也并非不合理,畢竟,比特幣是現存時間最長、市場運行最久、市值最大且長期保持上漲的加密資產,對于大資金的傳統投資者來說,這種標的的走勢更令他們信任。

當然,在重倉加密資產的傳統企業及金融機構中,灰度最為積極,其管理的資產不僅包括比特幣(BTC)、以太坊(ETH)、萊特幣(LTC)、比特現金(BCH)、以太經典(ETC)這些主流資產,還包括大零幣(ZEC)、地平線(ZEN)和恒星幣(XLM)這些走隱私及支付概念的標的。

分析 | BTC市值占比微幅上漲 灰度BTC持倉量有一定增長:據TokenGazer數據分析顯示:截止至12月10日17:00,BTC報價$7305.27,市值為$132,427.17M;受行情波動影響,主流交易所24H BTC交易量約為$332.93M,環比昨日有明顯增長;BTC鏈上交易量有一定反彈,活躍地址數持續增長,出塊時間略有增加,約為10min;BTC市值占比微幅增長,目前約為66.87%;BTC 30天ROI略有下滑;據TokenGazer官網六道數據顯示,BTC情緒指數移動平均線呈下滑趨勢,灰度BTC持倉量有一定增長;期貨方面,過去24小時,火幣、OKEx的比特幣合約持倉量下降;OKEx的比特幣多空人數比升至1.07;火幣的比特幣精英用戶持有的空頭頭寸占比升至55.2%;交易所方面,日內BTC/USD Coinbase對BTC/USDT?Huobi處負溢價狀態。入市有風險,投資需謹慎。[2019/12/10]

公開數據顯示,去年12月,灰度信托中的ZEC、XLM和ZEN都在增持,其中,ZEC月度增持22906枚(+11.89%),總持倉量為215606;ZEN月度增持104791枚(+23.28%),總持倉量為554905枚;XLM的增持幅度最大,去年12月增持8230287枚(+43.46%),達到總持倉量為27166204枚。

1月10日,灰度創始人、前CEO Barry Silbert發推文稱,「2021年將是隱私、去中心化和抵制審查的一年。」他在這條推特后面列出了ZEC和ZEN。

公開增持、創始人「喊單」讓ZEC、ZEN及XLM在二級市場出現大幅上行。非小號顯示,截至1月19日下午四點,ZEC暫報106.6美元,近一個月漲幅為47%,ZEN暫報29.2美元,近一個月漲幅為143.9%,XLM暫報0.307美元,近一個月漲幅為72.4%。

投資或涉BTC上市公司僅15家

灰度、Paypal、Micro Strategy、Square Inc、星展銀行……這些企業和金融機構大抵是傳統行業迎接加密世界浪潮的先鋒,但哪怕是他們合力,這股力量也依然不大,因為更多的傳統企業和機構對加密資產仍持有保守、謹慎的態度。

高波動是第一道令他們驚恐的門檻。

盡管Micro Strategy和Square Inc.等上市公司已將大部分公司現金儲備投資于比特幣,但可以想見,現金仍然是企業核心業務維護的剛需,一旦他們所投資的加密資產大幅下跌,資產也必然會經歷縮水。

據彭博社報道,在上周比特幣價格暴跌30%之后,華爾街首席財務官們對將公司資金投入比特幣更加謹慎。JonesTrading首席市場策略師Michael O 'Rourke表示,「如果一家公司出于與其核心業務無關的投機目的購買金融資產,對投資者來說將是一個危險信號。」哥倫比亞商學院兼職教授Robert Willens表示,「在上周的價格波動之后,用這些基金投資比特幣可能會帶來首席財務官們不愿承受的風險。它或許是個明智的策略,但若不是,就會威脅到一個公司的生存。」

監管是保守企業的另一重顧慮。

去年12月,美國證券交易委員會(SEC)將XRP定義為「投資合同」,屬于證券,并對其發行主體瑞波發起訴訟。此后,美國合規加密資產交易所Coinbase下架了XRP,灰度基金的信托產品名單中也不再有XRP。

敢于嘗試投資加密資產的企業和機構,也會面臨一些不確定的變化,瑞波被監管起訴僅是其一,還有來自市場的快速迭代因素。

盡管BCH、ETH、ETC、LTC們已經不會陷入被訴為「證券」的麻煩,但它們的「主流地位」正在受到沖擊,列在先鋒們「下單」列表中的這些幣種,不排除會被替換。

從近期市場走勢看,Polkadot(DOT)、Chainlink(LINK)這類新資產的崛起,正在用市值將LTC和BCH甩在身后。

Polkadot開啟跨鏈插槽拍賣后,質押會增加對DOT的需求。市場供需已經反映在了價格上。過去一周,DOT從6.87美元最高上漲到19.4美元,漲幅超130%。

AIcoin數據顯示,截至1月19日下午4點,DOT暫報16.66美元,流通市值達163.29億美元,在整個市場的市值榜上排名第4。同期,LTC的流通市值為109.47億美元,排名第7。

BCH暫報478.7美元,流通市值89.2億美元,排名第九。

另一個在去年不斷爬榜的資產是LINK,它是提供預言機解決方案的Chainlink的底層通證,去年6月初還在4美元左右徘徊,8月就突破20美元。截至1月19日下午4時,LINK暫報22.21美元,流通市值為88.99億美元,與BCH僅差不到10億美元的差距,雙方在市值排行榜上爭奪著第8位。

過去在幣圈人的認知中,市值排在前十名的資產往往具備主流屬性,用真金白銀投資并持有它們的人,為它們構筑起強大的共識。但「前十」的不斷變化,也讓「共識」變得不再忠誠,EOS是最明顯的一個案例。

灰度基金19日持倉量

灰度持倉的9種資產也并非全是高市值的主流幣,這些資產存在一些其他共性,它們存在于加密資產世界的時間足夠長,要么是比特幣、以太坊、大零幣這些區塊鏈1.0、2.0的代表,要么是這些代表們的分叉幣,提供了新的解決方案。

灰度的「信仰」也反映在其信托產品的持倉量上。據AICoin數據顯示,截至1月19日,灰度的BTC持倉價值最重,超229億美元;其次是ETH,持倉價值為34.24億美元;LTC和BCH的持倉價值都1億美元之上,其余資產的持倉價值均低于1億美元。

灰度管理的加密資產總規模現在已經達到了270億美元。去年10月,還有一組數據顯示,全球的上市公司中有15家企業涉及比特幣投資或設計了相關交易產品,其中當然包括灰度。

然而,「15家」這個體量在全球上市公司中僅是個零頭,僅美股的納斯達克市場就有5400多家公司。可見,比特幣大規模走入傳統企業視野的路程還非常遙遠,更遑論排在它之后的加密資產。

對于加密資產圈來說,灰度是主流傳統機構的代表,但在傳統資本和企業的序列里,重倉加密資產的灰度還是非主流。

2020年12月底,俄羅斯加密貨幣交易所Livecoin突然停止運營,隨后宣布關閉。Livecoin的主頁顯示,該交易所無法繼續運營,原因是其服務器在2020年末遭到攻擊,造成了財務和技術損失.

1900/1/1 0:00:00EthBoy,作者 Trevor Jones 和 Alotta Money,售價 ETH 260,每天更新一次以反映以太幣和美元,比特幣和美元的匯率,以及以太網的交易費用.

1900/1/1 0:00:00能增強隱私的多簽和潛在復雜腳本擴展性,是比特幣下一次分叉的核心改進。一次比特幣協議的升級,可能會預示著未來 3 至 5 年的趨勢,雖然大家并不關心比特幣的技術迭代,更關注安全和主流人群接受度,但.

1900/1/1 0:00:00每年都有行情好的東西,比如前年的白酒、去年的白酒、今年的白酒、明年的白酒——白酒,永遠的神;比特幣,經常超神。 圖片來源:新浪微博 過去10年,比特幣的價格漲幅達到了1200萬倍.

1900/1/1 0:00:00ARK Invest 作為專注于投資創新類前沿資產的投資公司,旗下開設了眾多 ETF,其中 ARKW 在 2020 年 12 月至 2021 年 1 月間凈增持了 78.33 萬股 GBTC.

1900/1/1 0:00:00牛市可以很長,但市場最瘋狂的階段往往是相對短暫且難以持續。大家好,我是佩佩,對比特幣來說,之前我們提到一點,近一年有70%的流通是沒有移動過的,市面上的籌碼比我們想象中的要少得多,再加上這一年灰.

1900/1/1 0:00:00