BTC/HKD-0.5%

BTC/HKD-0.5% ETH/HKD-1.96%

ETH/HKD-1.96% LTC/HKD-1.89%

LTC/HKD-1.89% ADA/HKD+0.06%

ADA/HKD+0.06% SOL/HKD-0.78%

SOL/HKD-0.78% XRP/HKD-2.14%

XRP/HKD-2.14%原標題:Curve的跨資產兌換

什么是跨資產兌換?

在Curve的池中,價值近似的資產組成一個池,不同池之間是相對孤立的。發生在不同類型資產之間的兌換在這里稱為跨資產兌換。例如,DAI、USDT、USDC稱為同一類型的資產,wBTC、sBTC和renBTC也稱為同一類型的資產,而USD、BTC、ETH、EUR則屬于不同類型的資產。因此,這里所謂的跨資產兌換,就是類似于DAI和wBTC這樣的資產兌換。

Curve之前沒有開通跨資產兌換,而現在用戶可以使用DAI或USDC等直接兌換wBTC、sETH等。

Curve的跨資產兌換特點

Curve的跨資產兌換對于大額兌換來說,是非常有利的,因為它有很低的滑點。

Curve創始人累計向15個投資者/機構出售了7200萬枚CRV:金色財經報道,據推特用戶余燼監測,截至8月3日10:00,Curve創始人累計向15個投資者/機構出售了7200萬枚CRV,換得資金2880萬美元。[2023/8/3 16:15:20]

滑點很低。

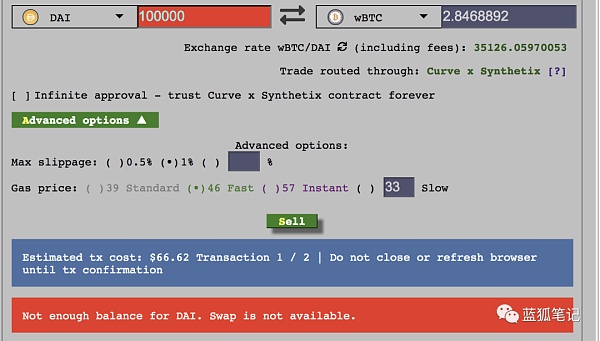

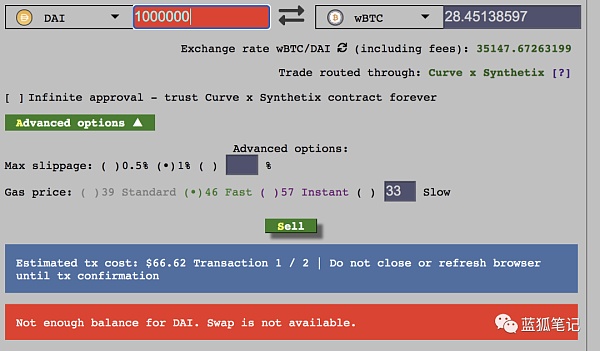

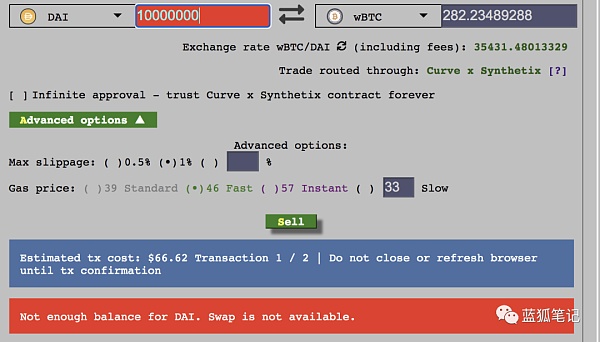

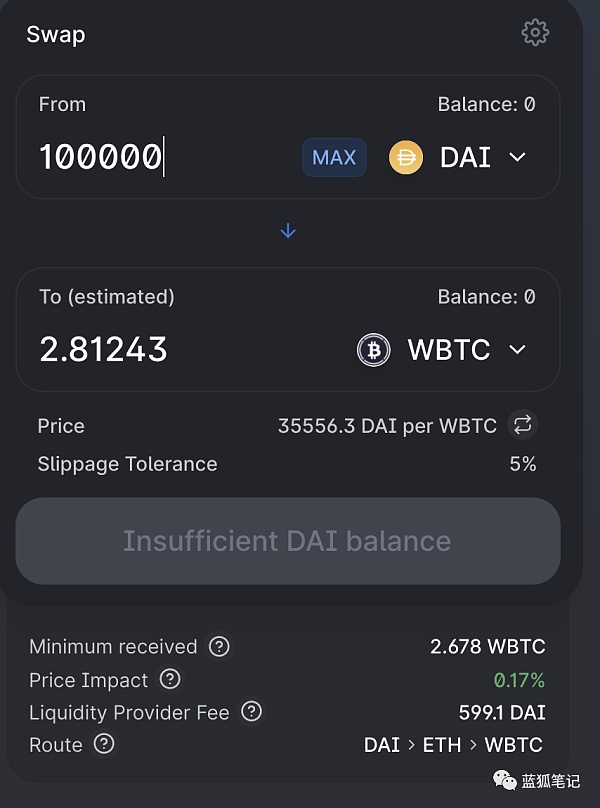

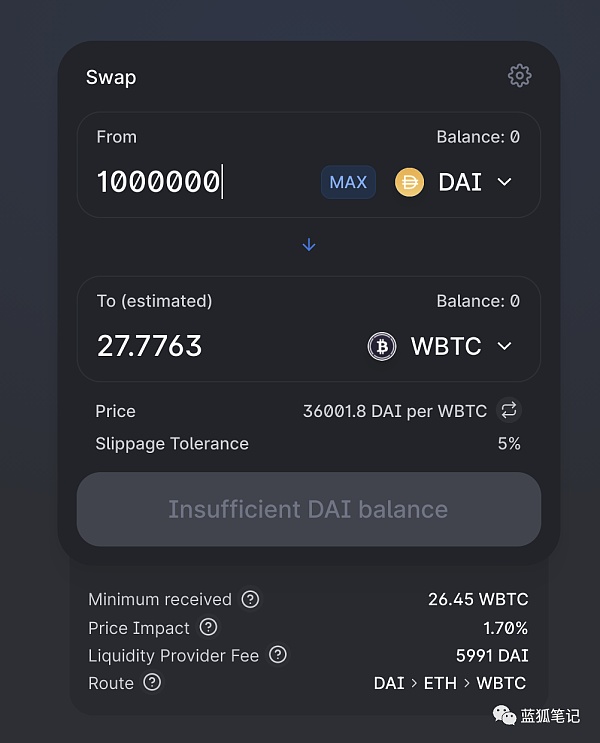

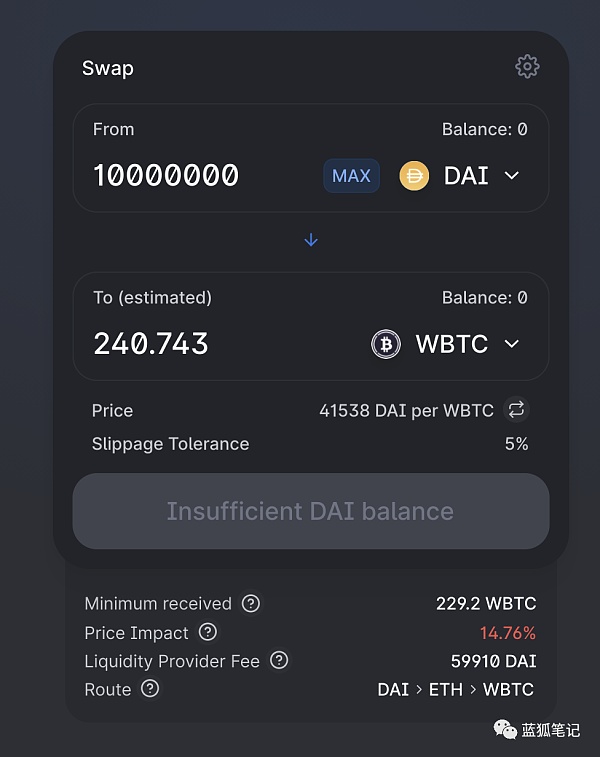

即便是上百萬,甚至上千萬美元的兌換也幾乎沒多大滑點,可以對比一下,Uniswap上和Curve的大額兌換截圖演示,假設用10萬DAI、100萬DAI以及1000萬DAI兌換wBTC,在兩個DEX的對比如下:

價值超6100萬美元的FRAX和價值超2600萬美元的USDC從Frax轉移到Curve:金色財經報道,據WhaleAlert監測,北京時間9:26附近,61,782,447 枚 FRAX(價值 61,777,442 美元)和 26,692,399 枚 USDC(價值 26,695,068 美元)從Frax轉移到Curve。[2023/6/10 21:27:36]

Bitfinex Securities與阿斯塔納國際交易所 (AIX) 簽署諒解備忘錄:6月9日消息,Bitfinex Securities宣布和阿斯塔納國際交易所 (AIX) 簽署諒解備忘錄 (MOU),以建立一個在各個互利領域建立合作伙伴關系。根據這份諒解備忘錄,AIX和Bitfinex Securities已經確定了多項合作計劃和共同目標。其中包括探索完全可替代的傳統和代幣化證券的雙重上市機會,在各自的證券結算系統之間建立交易后鏈接,以及共同促進傳統和代幣化交易場所之間的有效橋梁。[2023/6/9 21:26:05]

從上可以看出,在Uniswap上用100萬DAI和1000萬DAI兌換wBTC的滑點很大,尤其是1000萬DAI,其滑點超過14%,如果直接兌換的損失是非常大的,相對于Curve上的兌換,損失超過40個BTC 。

加密貨幣交易所DeCurret發行約2500萬美元新股票進行資本重組:日本加密貨幣交易所DeCurret近日對其資本進行了重組。根據4月10日的公告,DeCurret已經發行了價值27.5億日元(約2500萬美元)的第三方股票。該公司計劃利用這筆資金“加強現有虛擬貨幣的交易服務”,并推動“數字貨幣和結算服務的擴展”。(Cointelegraph)[2020/4/13]

在Curve上用100萬DAI和1000萬DAI兌換wBTC幾乎沒有什么滑點,這對于使用DEX來說,這么大額的兌換可以實現幾乎沒有滑點體驗是非常神奇的,這對于當前的大額交易市場來說,會有很大的沖擊。

除了滑點低的優點,它也有普通交易沒有的如下特點,這讓它不適合小額交易。

等待時間長

動態 | NBA籃球運動員Stephen Curry成立投資公司SC30 暫時不會投資區塊鏈領域:NBA籃球運動員Stephen Curry上周在TechCrunch Disrupt正式宣布其投資公司SC30,投資重點是A到C輪,關注消費者和企業客戶。Bryant Barr擔任該公司總裁。

Curry和Barr對探索廣泛的行業持開放態度,但遠離大麻二酚(CBD)和業等幾個熱門行業。他們不會很快趕上區塊鏈潮流。(雅虎財經)[2019/10/9]

Curve的跨資產兌換集成了Synthetix,它需要花費6分鐘時間,等待Synthetix的結算時間,同時,這個時間內其價格也可能發生變化。

交易費用貴

跨資產兌換不適合小額交易,一次跨資產兌換費用很貴,通常的跨資產兌換可能達到80美元及以上的費用。但如果是大額兌換,考慮到幾乎沒有多大滑點,這個費用就顯得非常便宜。

合成資產橋梁

它通過synthetix的合成資產來完成交易,目前,Curve可以通過合成資產進行各類跨資產的交易。目前的合成資產主要包括sUSD、sETH、sBTC。

Curve的跨資產兌換是如何實現的

Curve跨資產兌換有兩個交易,以DAI兌換wBTC為例子,首先一個交易是DAI—>sUSD—>sBTC,第一個交易可以兌換為sBTC;后一個交易是sBTC—>wBTC,完成兌換到wBTC。用戶對交易確認后,會收到一個NFT,代表該交易。交易立即進入6分鐘的結算期,用戶在這個時候不要關閉瀏覽器。

在Synthetix的結算期之后,用戶可以通過點擊“完成交易”按鈕完成第二個交易部分。第二筆交易中,用戶的sBTC可以兌換為wBTC。在確認交易之后,用戶將會收到wBTC。

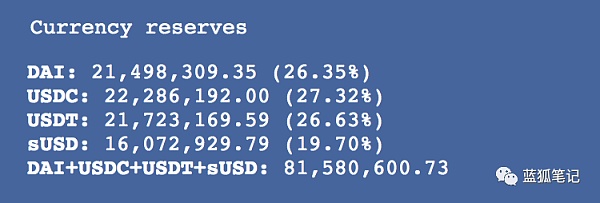

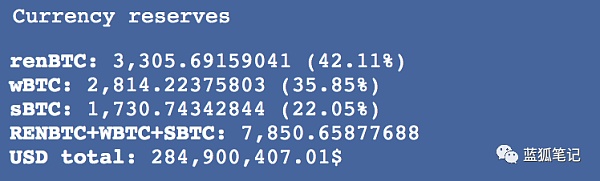

從上面的跨資產兌換流程,可以看到Synthetix的合成資產充當了橋梁作用。之所以能實現這一點,這也跟其在前期的積累相關,Synthetix的合成資產在Curve上已有sBTC和sUSD池,這兩個池的流動性都不小。sUSD池的流動性超過8100萬美元,而sBTC池的流動性超過2.8億美元。

使用sUSD和sBTC作為橋梁,它們可以實現幾乎沒有多大滑點的兌換。在Synthetix中有個提案是SIP-89,其中提出交易的輸出由虛擬合成資產表示。當sUSD跟sBTC兌換時,交易的輸出則由vsBTC表示。當反搶先交易市場等待時間(目前3分鐘)過后,vsBTC可以直接結算為wBTC。當然,在這個時間窗口,存在預言機價格變化的可能。用戶也可以選擇等待第二筆交易的合適時機。

虛擬合成資產直接集成到Curve的AMM池中,則可以在單個交易中橋接多個池,可通過路徑優化實現最低滑點。當用戶使用Curve的AMM進行DAI—>wBTC的兌換時,通過Synthetix的虛擬合成資產,交易路徑為DAI—>sUSD—>sBTC—>wBTC。在兌換中,交易者可以即時獲得vsWBTC,可以用來申領wBTC。用戶可以在等待3分鐘的時間之后,進行結算,獲得wBTC。它是一種路由模式,前端給出預估,但結果由鏈上結算后才能最終確定。

DEX正在一步步地侵蝕CEX的城池

通過Synthetix的合成資產橋梁,Curve可以實現不同類型資產(如BTC、ETH、DAI)等之間低滑點的兌換,這對于較大額度的資產兌換來說,極具吸引力。

這種大額的兌換需求,會增加Curve的交易量,吸引更多的流動性,帶來更多的交易費用,同時這也明顯有利于Synthetix,兩者相互增益。

DeFi的樂高積木越來越多,可以搭建出越來越多的產品,未來的一年創新只會加速。

什么是算法穩定幣? 了解算法穩定幣之前,我們先要知道,現階段穩定幣已經出現的三種模式:法定穩定幣(例:USDT)加密貨幣抵押的穩定幣(例:Dai)算法穩定幣(例:Basis) 這三種模式也反映了.

1900/1/1 0:00:00以太坊正處于其歷史上前所未有的時刻——從未有過如此多的使用、如此多的興奮和如此多的價值被創造。去年,以太坊累計交易費用超過了比特幣,今天,以太坊每日交易費用收入依然排名靠前.

1900/1/1 0:00:00[作者按] 2020 年 12 月 22 日,美國證券交易委員會(SEC)宣布批準了紐交所的“直接掛牌過程(Direct Listing Process, DLP)”建議.

1900/1/1 0:00:00作為一個基于區塊鏈技術和共識機制的全球性基礎設施網絡,BSN(區塊鏈服務網絡)在面向政府、企業等應用上實現了可信、可控、可擴展,改變了聯盟鏈應用的局域網架構高成本問題.

1900/1/1 0:00:002020年12月底,俄羅斯加密貨幣交易所Livecoin突然停止運營,隨后宣布關閉。Livecoin的主頁顯示,該交易所無法繼續運營,原因是其服務器在2020年末遭到攻擊,造成了財務和技術損失.

1900/1/1 0:00:00EthBoy,作者 Trevor Jones 和 Alotta Money,售價 ETH 260,每天更新一次以反映以太幣和美元,比特幣和美元的匯率,以及以太網的交易費用.

1900/1/1 0:00:00