BTC/HKD-0.13%

BTC/HKD-0.13% ETH/HKD+0.19%

ETH/HKD+0.19% LTC/HKD+0.75%

LTC/HKD+0.75% ADA/HKD-0.48%

ADA/HKD-0.48% SOL/HKD-0.32%

SOL/HKD-0.32% XRP/HKD-0.09%

XRP/HKD-0.09%去中心化交易所已經存在了一段時間,但是直到去中心化金融狂熱占據主導地位,它的重要性才顯現出來。DEX的使用量呈指數級增長,與前幾個月相比,八月和九月的交易量幾乎翻了一番。

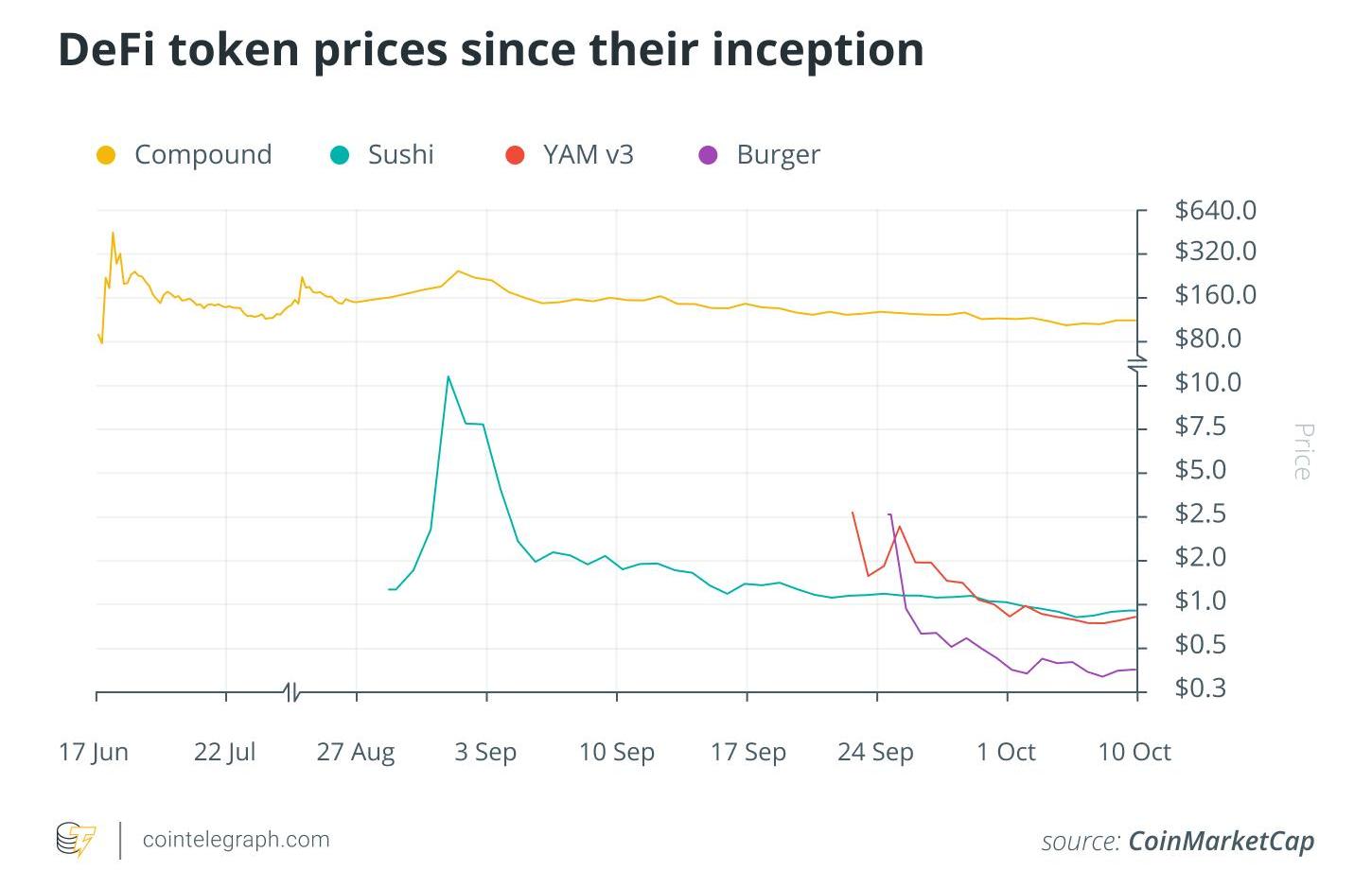

但是,僅憑交易量就能說明一切嗎?在DeFi狂熱中,最大的贏家是一些DeFi治理代幣。6月份,Compound推出了COMP代幣,其他項目緊隨其后也經歷了類似的模式。YamFinance的YAM、SushSwap的SUSHI和BurgerSwap的BURGER在推出之際都十分受歡迎,只是在最初的炒作停止后,它們的價格就開始下跌。

根據目前的數據,我們可以相對容易地追蹤到DEX交易量的快速增長與發行治理代幣的狂熱之間的直接關聯,而到目前為止,這些代幣還無法在最初的炒作之后保持其價值。

比特幣閃電網絡節點數量為33,386個:金色財經報道,1ML網站數據顯示,比特幣閃電網絡(LightningNetwork)的節點數量為33,386個,同比增長4.11%;通道數量為85,877個,同比增長2.3%;網絡容量為3,393.21BTC,同比增長1%。[2022/1/28 9:18:27]

IPO熱潮的延續?

加密貨幣一直從傳統金融中借用術語和概念。首次代幣發行的想法源自于首次公開募股。但是,盡管首次公開募股表明投資者對一家公司的未來充滿信心,但ICO是任何人都可以參與的,無論是否能夠產生價值的需求,任何人都可以發行代幣。

有了DeFi代幣,就有了一種已經創建的產品,可以為市場參與者提供一些價值。DeFi的治理代幣為持有人提供了未來產品開發的股份。在這種情況下,與ICO代幣相比,DeFi代幣更類似于IPO的概念。

動態 | 比特幣挖礦公司Golden Bull因缺少財報而受到納斯達克警告:金色財經報道,納斯達克最近向比特幣挖礦公司Golden Bull發出警告,稱其未能提供2019年6月30日之前六個月的6-K財務報表,不符合上市規則,可能會被納斯達克下架。但納斯達克給了Golden Bull 60天時間制定并提供一個計劃以符合在納斯達克上市的規則。該公司也回應稱會在2020年1月底之前提供必要的信息。[2020/1/9]

然而,根據金融服務公司瑞銀的調查結果,在IPO鎖定期結束后,大多數投資者會在二級市場上拋售股票。這一趨勢對任何早期持有DeFi代幣的人來說都不是好兆頭,因為他們通常會囤積DeFi代幣。當然,DeFi尚處于起步階段,因此現在進行任何具體的比較還為時過早。開啟這一切的代幣COMP僅推出三個月。交易平臺eToro的首席區塊鏈科學家OmriRoss認為,持有DeFi代幣仍應謹慎:

動態 | Bitstamp多個地址向Bitfinex轉入1049枚比特幣:據WhaleAlert數據顯示,5月12日03:45:10(UTC時間),標記為Bitstamp交易所的多個地址向33LcXf開頭的Bitfinex地址轉入1049枚比特幣。[2019/5/12]

“DeFi治理代幣的估值基本面尚無定論。考慮到DeFi領域的新奇性以及評估代幣基本價值需要考慮的許多復雜因素,治理代幣的定價仍具有很高的投機性。”

DeFi代幣于BTC缺乏相關性?

DeFi代幣可能表現出與IPO詭異的關聯性,但DeFi代幣與加密貨幣市場的趨勢卻是背道而馳的。除了少數例外,大多數加密貨幣都傾向于跟隨比特幣的價格走勢。目前,DeFi代幣在這方面是一種反常現象。盡管比特幣在過去一個月左右內一直處于相對狹窄的范圍內波動,但DeFi代幣的價格走勢與比特幣市場完全無關。Bitrue聯合創始人兼首席執行官CurisWang告訴Cointelegraph:

動態 | 當前比特幣全網未確認交易數量為15000筆:5月1日訊,據BTC.com數據顯示,當前比特幣全網未確認交易數量為15000筆,比特幣全網算力為47.76EH/s,24小時交易速率為4.18交易/秒,目前全網難度為6.35T。[2019/5/1]

“我認為DeFi代幣的價格不會隨著比特幣的上漲而上漲。這些DeFi代幣的大多數用戶和投資者通常非常了解DeFi、加密貨幣和金融知識,他們明白這些項目所帶來的作用遠遠超出了比特幣的目標。”

所有這些都對DeFi代幣市場的未來方向提出了一些有趣的問題。IPO的概念已經持續了幾十年。投資者仍然有足夠的熱情去申請股票的初始分配,即使數據表明他們可能會虧損。但是,在某些情況下,股票投資者可以持有頭寸數十年。例如,伯克希爾·哈撒韋公司持有可口可樂和富國銀行的股票已經有30多年了。

在變化無常的加密投資領域中,有些人認為投資者長時間持有DeFi代幣似乎是困難的,尤其是在其價值持續下降的情況下。此外,還有一個問題是,收益遞減規律是否會起作用,這意味著進入市場的每個新的DeFi代幣的價值將逐漸低于其之前的代幣。

在一個似乎被炒作推動的細分市場中,這似乎不僅僅是一種可能性。如果這種情況真的發生了,那么DeFi代幣可能會開始表現得像推出很久的山寨幣。這會使他們迅速在代幣排名中占據一席之地,從而更準確地反映其長期價值,并更緊密地隨著比特幣的價格波動。

隱約可見的幽靈

所有這些猜測都沒有考慮到一個可能扼殺投資者對DeFi代幣的興趣的因素:監管。盡管DeFi致力去中心化,但很少有項目可以做到真正的去中心化。這些項目有團隊維護底層代碼庫,為托管應用程序數據付費,并負責維護用戶界面。

如果時機到來,世界上所有的DeFi代幣都無法阻止美國證券交易委員會或金融犯罪執法網絡追查他們認為違反美國監管規定的任何人。但是,CurisWang仍然認為時機尚未到來,中短期內一些機構不會發布監管法規:

“首先,比特幣已經存在了十年,并在2018年底受到了公眾的廣泛關注,但是到了2020年,監管仍然幾乎沒有明確的規定。其次,DeFi的重點是它的去中心化方面,當一個項目開源時,即使你以某種方式阻止了一個團隊在協議中工作,你也無法阻止其他人在這個協議上進行分叉或構建。”

最近針對BitMEX的指控已經突顯出,如果加密公司和平臺被發現缺乏KYC和AML檢查,它們可能面臨潛在的危險。此外,CipherTrace還指出,DeFi可以為洗錢者提供一個有吸引力的避風港。

最近KuCoin交易所黑客盜走的資金已經通過Uniswap流出,這一事實進一步證明了這一觀點。如果發生最壞情況,DeFi可能會重蹈ICO的覆轍,從而導致DeFi治理代幣毫無價值。EToro的Ross認為,這一問題最終將減緩當前DeFi的狂熱:“隨著區塊鏈技術的應用在廣泛的用戶社區中得到越來越多的采用,DeFi產品可能將面臨監管審查。”他補充道:

“由于DeFi領域將會吸引更多的資金、關注和監管,我認為這對DeFi領域是有利的,它可能還需要未來的協議來集成一些KYC和AML構建基塊。”

但是至少就目前而言,DeFi代幣讓流動性挖礦者獲得了不菲的回報。更重要的是,盡管DeFi代幣價格目前正在下降,但這陣熱潮并沒有立即消退的跡象。然而,對于那些在加密領域存活足夠久的人來說,要謹記ICO狂熱后給加密市場帶來的漫長寒冬,最好還是保持警惕,不要讓歷史重演。

昨天CCTV2《天下財經》對加密貨幣的報道在朋友圈火了,這是讓很多虛擬貨幣投資者非常興奮的,因為央視作為國家權威的信息發布機構,它一定程度上代表了國家的態度,未來對加密貨幣行業可能會越來越支持.

1900/1/1 0:00:00在DeFi夏季狂熱之后,去中心化金融市場似乎萎縮了,當時,Uniswap和SushiSwap等比特幣的代幣化版本和協議跑贏了其他市場.

1900/1/1 0:00:00SUP超導協議治理方案發布,獲得了社區的熱烈響應,我們收到了大量社區反饋,我們對跟SUP超導治理相關的社區呼聲最高的意見和問題,進行統一回復.

1900/1/1 0:00:00原文標題:《貨幣硬度的延伸思考:為什么說比特幣會漲10倍》作者:AnnHsu?|ChainHillCapital首席指數分析師 內華達山腳下的淘金熱Ballou’sPictorialDrawin.

1900/1/1 0:00:00翻譯:PolkaWorld社區Polkadot是一個區塊鏈網絡,它通過將交易分散到多個并行的區塊鏈分片上進行擴展。平行鏈是Polkadot上的專用分片,它為項目及其社區提供了各自的代理權.

1900/1/1 0:00:00從歷史上看,數字藝術幾乎不可能被貨幣化,但現在,區塊鏈技術似乎可以“搞定”這個問題。9月23日,全球最大拍賣公司之一的佳士得宣布將會于2020年10月1-6日在佳士得紐約畫廊展出《Portrai.

1900/1/1 0:00:00