BTC/HKD+0.9%

BTC/HKD+0.9% ETH/HKD+1.54%

ETH/HKD+1.54% LTC/HKD+1.07%

LTC/HKD+1.07% ADA/HKD+2.04%

ADA/HKD+2.04% SOL/HKD+0.89%

SOL/HKD+0.89% XRP/HKD+0.87%

XRP/HKD+0.87%本文作者:cncoin,原發于“彩云區塊鏈”

前段時間筆者發了一篇文章闡述了關于DeFi牛市的結束時間,當時的推斷為十月中旬,結果市場早幾天接受了幣價下跌這一事實,現在十月份已經過了三分之一,各DeFi項目還是處于反彈行情之中,情形有點像18年的1CO。

1CO在17年經歷過瘋狂之后,市場在18年進入下跌熊市,大多數1CO項目都嚴重破發,市場融資也進入了寒冬,但是實際上仍然還有一些優質的項目獲得關注,而這也就說明了市場的出清行為一定會在某一刻發生,之后市場才會進入理智行為,比如現在很多優質項目都在coinlist這樣的網站進行募資行為,投資門檻也變得比較高,至少大部分幣圈投資者不認為參加公募就能保證賺錢,這也是市場的教育過程。

數據:DeFi中穩定幣的借款利率創年內新低:Skew數據顯示,DeFi中穩定幣的借款利率創年內新低。[2021/5/27 22:49:46]

同樣對于DeFi泡沫來說,泡沫的出清也會使得DeFi項目的篩選和合規化開始擺上了明面,從aave獲得牌照開始,kucoin被盜黑客利用uniswap進行資金洗白,其實已經隱隱約約的看到了未來DeFi的監管可能會成為主流,這個筆者之前也有過相關文章進行提示,在DeFi最火熱的時候也算做過一次預警。

目前DeFi的賺錢效應在降低,流動性挖礦的風險不斷增加,很多虧損的例子實實在在的使得一些人獲得了教育,同時使得他們對于參與這樣的金融試驗保持理性頭腦,長期對市場來說,是一件好事。

Defi的下跌其實是多個因素引起的,不僅泡沫夠大,而且帶來的各類騙局和發幣項目也更多,因此這種情況下許多匿名項目方都開始隨便進行代碼抄襲和套用,然后發一個幣,最后市場來接盤,而且這樣做最后產生的法律風險很小,因為所有的交易都是去中心化的,因此也沒法去追蹤,除非項目方要跑路,否則基本上都只能是韭菜自己吞進肚子里。

DeFi 概念板塊今日平均跌幅為14.14%:金色財經行情顯示,DeFi 概念板塊今日平均跌幅為14.14%。47個幣種中3個上漲,44個下跌,其中領漲幣種為:TRB(+5.94%)、HDAO(+4.79%)。領跌幣種為:CRV(-26.76%)、LBA(-26.27%)、AST(-25.23%)。[2020/12/24 16:21:18]

而這個時候,主流交易所看到了機會,他們紛紛上線DeFi代幣的杠桿合約和做多做空代幣,這個是一個不好的警示,這些主要集中在8月底和9月初的時候,最讓大家印象深刻的可能就是uniswap的代幣UNI了。

我們都知道大部分數字貨幣交易所基本上對開通合約和杠桿交易基本上都比較謹慎,一般都會選擇波動率比較小并且還是接近主流的代幣進行杠桿和合約交易,比如比特幣、以太坊、萊特幣、eos等等,其實這些幣的受眾面比較廣,而且也有一定的名氣,平時幣價漲跌幅也比較小,現貨交易市場量也很大,不太容易受到短期的拋壓或者其他因素的影響,因此這些主流幣是最好的做合約的標的物。

JustSwap已被imToken收錄并置于DeFi推薦首位:據最新消息顯示,JustSwap已被imToken收錄并置于DeFi推薦首位。

據悉,JustSwap是TRON上的第一個通證交換協議,用戶可以在任意TRC20 Token 間相互兌換。系統定價,交易方便,而且協議不會抽取手續費,所有的手續費都提供給協議的流動性提供者。imToken為全球超過 200 個國家和地區的千萬用戶提供安全、可信賴的數字資產管理服務。[2020/8/20]

做合約的人基本上也是喜歡做主流幣,因為不太受大用戶的操作影響,簡單說就是操縱幣價的莊家,因此基本上交易所們也紛紛不會越過這個雷池一步。

但是在DeFi市場呢,現在很多DeFi代幣都開始開通合約市場了,不管是主流的還是非主流的,基本上都有,那么這個時候,參與DeFi代幣的合約市場基本上就是一種賭博行為。

聚幣 CEO:看好DeFi未來 短期投資注意甄別:聚幣CEO Jeff 今日在聚幣直播間,探討DeFi市場發展趨勢話題時表示, DeFi項目用戶參與門檻較高,市場仍存在泡沫現象,但看好DeFi的未來。DeFi并非新概念,由于流動性挖礦產品的的興起促使DeFi類項目收益短時間內提高。長期來看,市場確實存在去中心化金融借貸等金融產品的需求。近期,市場上出現了不少模式相似的新DeFi項目,短期投資者要注意甄別和風險把控。[2020/8/19]

那么DeFi代幣為什么交易所喜歡上合約交易呢?他們的目的是什么?這一點我們首先要理解合約交易的基本原理。

合約交易一般就是分兩個方向,一個是做多,一個是做空,做多是從市場上借穩定幣來買標的代幣,等到價格上漲然后賣出還錢,留取利潤。做空是從市場上標的代幣來賣出,然后等幣價下跌就用賣出的錢接盤買入,還幣,留取利潤。這里有一個關鍵點就是要有人愿意借出穩定幣和借出標的的幣種。

DeFi項目Synthetix已完成Spica升級 但限價訂單暫無法運行:7月30日午間,DeFi項目Synthetix官方發推宣布,已完成Spica升級。不過官方表示,此次升級已經部署了限價單和回收、返利事件,但直到下周初這些指令才會在dApp接口中運行。限價訂單中繼器無法運行,因此合同級別的交易暫時無法完成。[2020/7/30]

但是我們看到的實際情況是目前穩定幣的存幣生息市場其實比較大,也就是我們說的借出穩定幣來給其他人買幣用的這個業務,對于DeFi代幣來說,存幣生息的市場卻并不大,主要還是依賴各類的DeFi應用,比如compound和aave等,但是這并不能滿足交易所合約的胃口,所有的交易所會和客戶做對賭盤。

這樣一來,其實我們就很容易想象了,既然交易所允許做空,那么自然就會有人做空賺錢,如果一個幣種的合約交易出現后幣價沒有回調這個環節,那么這才是最可怕的,最終不是交易所出問題就是有大戶出問題。

這樣一來我們其實可以想象到DeFi代幣的下跌,其實很多程度上就是因為交易所開了合約交易的行為,讓一些大資金用戶有了自己做空的渠道,并且還能順便“出貨”。

這個案例其實ftx交易所的老板就給我們上了很珍貴的一課,而且全世界的人都能看到,而且還是區塊鏈上可查的,這樣的神操作也為市場提供了一個典型的案例。

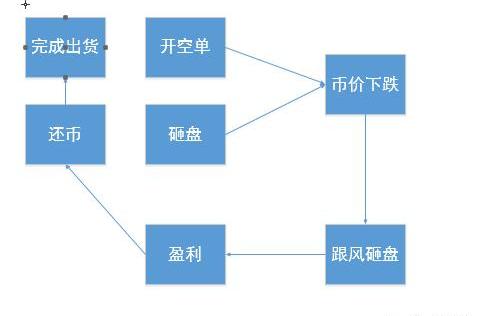

首先拿著wbtc抵押,然后借出DeFi代幣和穩定幣,將DeFi代幣和穩定幣充值進入交易所,然后開好空單,接著砸盤,這樣一來,空單就盈利了,再然后就低價買入還幣,獲取利潤。

這里有一點就是用wbtc做抵押,很多人可能并不注意這個細節,其實主要是因為這些都是鏈上操作的,其實很容易被針對,比如抵押的幣如果被別人砸盤,那么就相當于這個抵押倉可能遭到了攻擊,如果產生平倉行為,那么這將是很嚴重的,因此一般都要選擇波動性比較小的幣種,比如wbtc和穩定幣usdt,這樣即使有人想要偷襲,那么對于他們來說,砸盤比特幣導致爆倉這個還是太難了,因此這樣避免了自己大后方被攻擊的風險。

至于大佬們為什么要這么做呢?其實理由也很簡單,這樣可以實現盈利式的出貨,而且效率高,很快速。

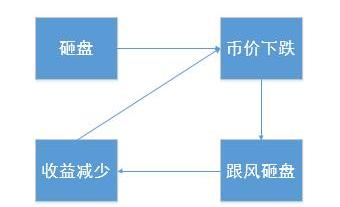

簡單的理解一下就是如果我手里有價值100萬的uni,那么想要出貨的話,直接砸盤會使得自己的收益降低很快,砸盤后幣價下跌,而且還會引來更多的跟風砸盤,因此這樣一來,雖然你看到的是價值100萬的uni,但是最終換成usdt的時候,能保持到50萬就很不錯了。

最初的砸盤就是一個*****,導致了最后的循環。那么怎么解決大佬們的出貨問題呢?自然做空就是一個很好的選擇:

這樣一來其實就很好的解釋了為什么交易所都要跟著扎堆開通DeFi代幣的合約交易,這是因為交易所他們其實最懂背后的邏輯層次,他們也明白大佬們的需求,就是如何在市場上賺錢,那么自然有需求就有市場,因此對于大佬們來說,開通DeFi代幣的合約交易是眾望所歸的事情。這樣一來,砸盤都可以賺錢,自然他們就愿意去做了,同時他們可以牢牢地控制CEFI和交易所的市場地位。

那么從這個角度來說,DeFi的結束號角,其實早在交易所開通合約和杠桿的時候就已經開始了,現在只是一個收尾工作而已。

當然最后大多數人還是關注后面DeFi如何發展,其實未來DeFi發展主要的核心還是監管合規方面和代碼安全方面,至于新的玩法,早在兩個多月的泡沫期已經基本上開發透了,現在沒有更新更有趣的玩法,也就說明了短期即使出現新項目,也更多的是套用其他成熟玩法而已,對于DeFi革命性創新,目前已經透支過度,未來需要大量的時間的彌補才行,這樣DeFi也就走了一遍1CO的老路了。

DeFi這一周因缺乏值得注意的事件而引人注目。沒有人創下最快破解新合約的新紀錄,沒有人實施出名的退出詐騙,也沒有人耍花招。你現在就能感覺到有些不同了.

1900/1/1 0:00:00近年來,關于比特幣的價格是否與其他金融資產相關,人們展開了一場思想斗爭。富達數字資產最近的一份報告將這一觀點描述的更加清晰.

1900/1/1 0:00:00一經揭曉,這兩位“斯坦福師徒”立即獲得外界的關注。其中,米爾格羅姆除了在理論上深有研究,在實踐領域上也建樹非凡,不久前其還受聘成為區塊鏈項目顧問.

1900/1/1 0:00:00日本央行周五發布了一份文件,概述了日本在開發央行數字貨幣方面的具體方法。 根據該報告,日本將在2021年開始自己的央行數字貨幣測試的第一個階段.

1900/1/1 0:00:00轉自:以太坊愛好者 作者:JoelMonegro 翻譯:阿劍 “回購-銷毀”代幣模型的共性是:有一個能夠產生收入的網絡,它會定期以業務收益來回購自己的原生代幣,然后銷毀這些代幣.

1900/1/1 0:00:00Cardano生態系統具有復雜的治理結構,與美國民主的運作方式沒有什么不同,它有著固定的制衡機制.

1900/1/1 0:00:00