BTC/HKD+0.27%

BTC/HKD+0.27% ETH/HKD-0.42%

ETH/HKD-0.42% LTC/HKD+0.29%

LTC/HKD+0.29% ADA/HKD-1.96%

ADA/HKD-1.96% SOL/HKD+1.94%

SOL/HKD+1.94% XRP/HKD-1.01%

XRP/HKD-1.01%

Overview概述

當前DeFi借貸主要以數字貨幣資產抵押的形式為主,缺乏以用戶信用授權為基礎的信用貸,極大地限制了DeFi借貸的產品形態、用戶規模及業務發展。包括Aave、ZeroCollateral、Wing.Finance在內的借貸平臺均進行了相關嘗試,但是相關的產品形態并非是純粹的以信用評判為基礎的無抵押貸,而是以信用評判為基礎的低抵押貸或者擔保貸款。這主要是因為當前的DeFi世界缺乏一套純鏈上的征信體系、以及一套法律認可的債務清償體系。

Report報告

數字貨幣借貸市場

根據第三方DeFi數據機構DeBank的統計,DeFi借貸的借款規模已經達到20億美金,相較于2019年9月30日的借貸規模,增速為14.92倍。頭部借貸平臺分別為Aave、Compound等,借貸形式以抵押貸為主,即需要用戶超額抵押手中的數字貨幣,這極大地限制了資產的流動性。

研究報告:神經形態計算機或徹底改變區塊鏈和人工智能:金色財經報道,德國Dresden工業大學的研究人員最近發表了一份突破性研究,展示了一種用于神經形態計算的新材料設計,這項技術可能對區塊鏈和人工智能產生革命性影響。該團隊使用一種稱為“儲層計算”的技術,開發了一種模式識別方法,該方法使用磁振子渦流幾乎瞬時執行算法功能。研發人員不僅開發和測試了新的儲存材料,還展示了神經形態計算在標準 CMOS 芯片上工作的潛力,這可能會顛覆區塊鏈和人工智能。神經形態計算的主要好處是,相對于經典計算和量子計算,其功耗水平極低。這意味著神經形態計算機在操作區塊鏈和在現有區塊鏈上挖掘新區塊時可以顯著降低時間和能源成本。[2023/7/25 15:56:38]

研究報告:灰度BTC信托缺乏贖回機制且增持不可持續:12月9日,BitMEX Research發布研究報告指出,灰度BTC信托缺乏贖回機制,且增持比特幣的情況是不可持續的。報告指出,截至2020年12月,灰度比特幣信托資產規模已增長至105億美元。這代表其管理著超過550,000比特幣,而這占比特幣最終總供應量的2.6%。盡管該信托取得了成功,但它仍然存在許多重大問題和缺陷。比如,其目前沒有贖回機制,即信托機構中的任何投資者(無論是否獲得認可)都無法將其資金單位兌換成比特幣。由于信托在一個方向上運作,某些投資者可以在一級市場上認購單位,然后信托購買比特幣,但是??并沒有贖回權。因此,信托可以繼續積累比特幣,而不必出售任何比特幣。因此這被很多人認為是對比特幣價格有利的。但與此同時,沒有贖回機制,以及缺乏競爭會導致溢價。而且也不能保證該信托永遠增加資產,若需求減弱,以及來自其他交易所的比特幣產品競爭加劇,則該信托可能會進行折扣交易。雖然由于信托的性質不會導致比特幣被立刻出售,但也會存在為了支付信托管理費而導致拋售比特幣的情況。因此灰度增持比特幣這種情況不可持續。[2020/12/9 14:43:18]

而傳統金融市場,信用貸在商業貸款占比中并不低,比如信用卡、消費貸等信用貸早已經滲透到大家日常生活中的方方面面。以美國為例,在2020年,美國的抵押貸市場規模在11.05萬億美金,信用貸規模在4.11萬億美金,約為抵押貸規模的37.2%。

中幣(ZB)市場研究報告:比特幣將穩定在11400美元左右:據中幣(ZB)市場研究報告顯示,BTC最近的哈希率達到新高,代表比特幣礦商對價格前景充滿信心。報告中分析,從礦商收入隨五月份比特幣收益減半一同減半之后,哈希率反而增長了近40%的情況下來看,礦商對采礦業務的經濟可行性越來越有信心。該報告預測比特幣將在短期內試探12000萬美元的心理關口,而下行方面的支撐位為11000萬美元,之后是2月高位10500美元。更多詳情請查閱中幣(ZB)官方發布的研究報告。[2020/10/15]

所以DeFi世界需要改變僅以抵押貸的借貸形式,向用戶提供非抵押貸款,用于服務履約歷史良好、熱愛數字資產的用戶,降低用戶進入DeFi借貸產品的門檻。

DeFi信用貸產品的核心門檻

征信體系

對于傳統信用貸業務的開展,一套完善的用戶征信體系是十分重要的,它可以記錄用戶的歷史違約、履約信息,幫助貸款平臺判斷用戶的違約風險。而在主打匿名的數字貨幣領域,尚無一套記錄用戶信用履約的征信體系,無法付諸借貸平臺識別用戶違約風險,進而導致DeFi借貸絕大部分是抵押貸。

動態 | 研究報告:2017-2022年全球區塊鏈技術市場的年復合增長率將達43%:據Theinnovationenterprise消息,據區塊鏈研究機構SB Wire近日發布的一份報告顯示,2017-2022年期間,區塊鏈技術市場的年復合增長率將達43%。2020年全球區塊鏈技術產生的收入將達140億美元。[2018/10/11]

清償體系

征信體系的主要作用在于事前控制,即在貸款申請階段,借貸平臺根據該用戶的歷史履約/違約信息來識別是否房貸、房貸利息、違約風險等。但僅僅只有征信體系的作用有限,還需要一套可執行的違約債務清償體系,即借貸平臺可以借助司法體系而履行債權人權益,要求債務人清算其他財產用于償還債權人,補償債權人的損失。而當前DeFi領域缺乏一套行之有效的債務清償體系,從而使得信用貸產品無法在用戶違約后要求強制履約,從而也增加了數字貨幣信用貸產品的設計難度。

聲音 | Satis Group研究報告:78%的ICO被確認為騙局:根據Satis Group發布的一份最新報告顯示,目前大約有一半的加密資產市場——大約有1500個——都運行在以太坊區塊鏈上。報告稱:“在ICO總數的百分比中,我們發現大約78%的ICO被確認為騙局,4%失敗,3%死亡,15%在交易所進行交易。”[2018/7/13]

DeFi信用貸產品介紹

Aave

作為當前借貸規模最大的DeFi借貸平臺,Aave一直以抵押貸為主,在2020年7月宣布未來將推出信用貸類產品。其允許用戶之間的信用授權,即A用戶可以將自身的借貸信用授權給B用戶,從而B用戶可以申請到無抵押的貸款。但一旦B用戶違約,系統將會清算A用戶的抵押資產。

Aave的信用貸產品設計邏輯更類似于傳統金融里的擔保貸款,即一個用戶如果沒有抵押資產但希望能夠申請貸款,必須要找到一個愿意為其債務進行擔保的擔保方,并支付擔保費用。

同時雙方之間的擔保條款將由法律智能合約平臺OpenLaw生成最終的法律合同,該合同將會得到當地法律機構的認可,一旦被擔保方違約,擔保方可以訴諸于法律,維護其經濟利益。

ZeroCollateral

ZeroCollateral項目于2020年1月份正式推出,主打方向為無質押貸款,貸款方需要保證其質押的數字貨幣價值等于貸款額減去為之前所有貸款所付利息總額之差即可,并且隨著還貸次數的上升,貸款所需的質押物價值最終將降至零。簡單言之,就是履約信用越好,用戶所需要的質押資產越低。

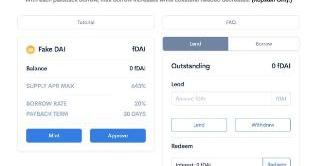

目前平臺支持的主要借貸資產為DAI,比如用戶需要首先存入一定金額的DAI,然后平臺將MintzDAI做為存款憑證,同時根據DAI金額從市場上借出AI,每筆貸款的償還期限為72,800區塊,大約30天,利息為年化4%-12%。

協議約定每個錢包內最多只能有一筆活躍貸款,在還清本金以及利息后,用戶才能再次申請一筆貸款。并且在還款完畢后,新貸款的額度上限就會按照歷史累計還款利息金額的50%增加。例如,第一筆貸款為1DAI,償還利息為0.12DAI,那么該用戶下一筆貸款的最高額度將由之前的1DAI提高至1.06DAI。

Wing.Finance

Wing項目是在2020年9月份推出的DeFi貸項目,其基于本體ONT公鏈,而非ETH公鏈。Wing在借貸產品設計中,將引入信用評判機制來降低用戶資產的質押率,并逐步實現無抵押。

Wing信用機制借助于ONT本體鏈的數字身份體系,收集用戶的真實KYC信息,完成對用戶履約風險的判斷。平臺并逐步根據用戶的歷史履約信息,判斷用戶的資產抵押率,如果在Wing平臺上的貸款履約情況良好,將會要求用戶的抵押資產越少。

根據Wing項目白皮書的披露,產品V1版本不會保留用戶的個人信息,但是需要獲得如下授權:

個人真實姓名認證

Twitter賬戶認證

Wing信用分認證

Conclusion結語

信用貸是DeFi借貸平臺發展的下一個重要方向,而橫在各大借貸平臺面前的兩大門檻分別是:征信體系和清償體系。但是Aave、ZeroCollateral、Wing均做了相關的嘗試與探索,其中Aave的本質走的是擔保貸款,ZeroCollateral是走的通過信用積累逐步降低質押率,而WING引入了基于用戶真實世界KYC信息的征信體系。

但需要注意的是,Wing引入的征信體系需要用戶真實KYC信息,可能會與匿名為主的DeFi世界不兼容,得到部分DeFi用戶的抵觸。而Aave和ZeroCollateral并不能算是真正的信用貸產品。

總體而言,DeFi信用貸產品還處于市場早期,究竟未來誰能脫穎而出還未可知。

風險提示:

警惕打著區塊鏈和新技術的旗號進行非法金融活動,標準共識堅決抵制利用區塊鏈進行非法集資、網絡傳銷、ICO及各種變種、傳播不良信息等各類違法行為。

?

Tags:比特幣EFIDEFIDEF比特幣最新消息今天價格Defiskeletonsdefi communityDEF幣

DEGO簡介 近期,我們目睹了去中心化金融(DeFi)的繁榮。圍繞DeFi和FOMO情緒的指數級增長也吸引了許多新的加密投資者和開發者,此外還激發了傳統金融玩家的興趣.

1900/1/1 0:00:00轉自:加密谷live 作者:?ClaraMedalie最近去中心化金融的發展展示了 以太坊 作為先進的 點對點 金融系統的基礎設施的潛力.

1900/1/1 0:00:00波卡最近進展迅速,熱度也很高,風頭一時無兩。但羅馬不是一天建成的,波卡也不例外,都是一步一個腳印才發展到今天的.

1900/1/1 0:00:00本報告將為大家系統性地介紹數字化證券的概念及其較之于傳統證券的不同優勢。 一、何為數字化證券? 數字化證券指“所有類別資產”中所有權權益的數字化表示.

1900/1/1 0:00:00雖然以太坊的價格在過去一個月一直徘徊在340-350美元之間,但多個鏈上指標表明以太坊可能正在反彈。加密貨幣數據分析公司Santiment最近指出,自9月初以來,交易所的存款數量一直在減少.

1900/1/1 0:00:00G20集團金融穩定委員會在周二發布的最新報告中稱,已同意在2021年底制定全球穩定幣的國際標準.

1900/1/1 0:00:00