BTC/HKD+0.85%

BTC/HKD+0.85% ETH/HKD+0.47%

ETH/HKD+0.47% LTC/HKD+2.08%

LTC/HKD+2.08% ADA/HKD+4.5%

ADA/HKD+4.5% SOL/HKD+3.42%

SOL/HKD+3.42% XRP/HKD+6.01%

XRP/HKD+6.01%轉自:碳鏈價值

作者:JasonChoi

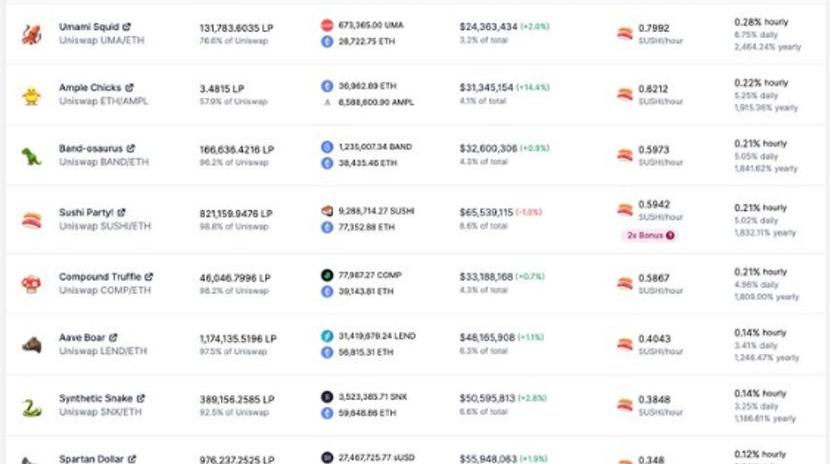

在短短70個小時里,自動化做市商「壽司」Sushiswap鎖倉總價值就超過7.5億美元,甚至有超越Uniswap之勢。

問題是,它能成功嗎?

雖然很多人都知道Sushiswap是「克隆版的Uniswap」,但兩者之間其實有一個主要區別,即:在Sushiswap上,交易費是在流動性提供者和SUSHI代幣持有人之間分配,而在Uniswap上,交易費則是在流動性提供者和股權持有人之間分配。

如果你想賺取SUSHI代幣,需要先選定一個加密資產,然后在Uniswap上提供流動性,然后你持有的這個流動性代幣會從Uniswap上抵押兌換成SUSHI代幣。倘若一切順利的話,兩周之后Sushiswap會把你抵押在Uniswap中的流動性轉移到他們自己的去中心化交易所中,這個操作其實就是分叉Uniswap。

SBF贏得德克薩斯州指控通過FTX產品違反證券法的案件:金色財經報道,前FTX首席執行官SBF在德克薩斯州證券法案件中獲得早期勝利。德克薩斯州證券委員會(TSSB)于去年10月對SBF提出指控。當時監管機構表示,SBF在FTX US向美國客戶提供收益產品時違反了國家證券法。今天,得克薩斯州法官Sarah Starnes裁定,州證券監管機構對非得克薩斯州居民SBF沒有管轄權。Starnes法官取消了原定于今天舉行的聽證會,屆時SBF將就此事作證。法官還將允許TSSB通過在3月1日之前提交修改后的申訴來質疑該決定。彭博社表示,該機構尚未表明是否會質疑今天的結果。[2023/2/3 11:44:25]

加密社區用戶:Crypto.com出現提款延遲:金色財經報道,據加密社區用戶反饋Crypto.com出現提款延遲,Crypto.com聲稱是由于網絡流量造成提款延遲,目前該平臺正在監控相關問題。[2022/11/15 13:05:12]

與此同時,抵押人可以賺取SUSHI代幣,也意味著他們有權獲得Sushiswap上每筆交易的0.05%交易費,剩下的0.25%交易費收入將會提供給流動性提供者。從這個角度來看,Uniswap協議上的交易者如果在Sushiswap上交易SUSHI代幣基本上也需要支付0.3%的交易費,這其實和Uniswap上的交易沒有太多不同。

基于上述分析,你會發現Sushiswap似乎只成功分叉了一部分Uniswap。

Voyager無擔保債權人官方委員會的推特賬戶被暫停后重新上線:9月21日消息,加密貨幣借貸平臺Voyager無擔保債權人官方委員會的推特賬戶(@VoyagerUCC)此前被暫停,現發推稱已重新上線,稱該賬戶在上訴中被關閉,拍賣會休會一天,明天將再次開始。

該賬戶在Voyager破產程序中代表債權人和客戶利益,自Voyager于7月進入第11章訴訟程序以來,該組織一直是尋求返還資金的人和法院之間的主要聯系點,定期在推特上發布有關此案的最新消息。[2022/9/21 7:10:35]

這又意味著什么呢?

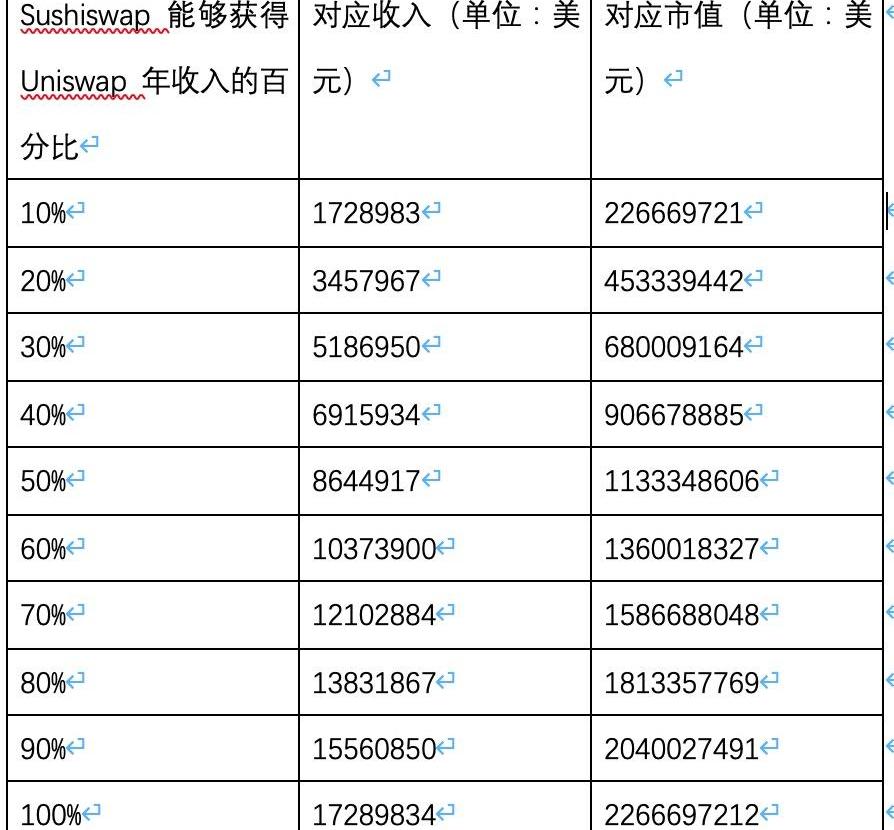

考慮到費用會分成給SUSHI代幣持有人,并假設價格銷售比基于TokenTerminal提供的六個主要DEX協議,那么可能會有以下結果:

報告:零售商仍然對使用加密貨幣進行支付的未來持樂觀態度:金色財經報道,根據德勤 6 月份進行的一項名為“商家為加密貨幣做好準備”的調查,盡管存在擔憂,但零售商仍然對使用加密貨幣進行支付的好處持樂觀態度。近一半的零售商認為此舉將改善客戶體驗并增加客戶群。報告稱,我們預計,與業內受監管和成熟的機構建立進一步的合作伙伴關系將有助于實現數字貨幣的好處,并將繼續建立必要的信任基礎。雖然使用加密支付的能力對一些加密用戶來說可能是個好消息,但記住這些資產可能高度波動仍然很重要,專家通常建議只投資你準備損失的金額。[2022/7/30 2:47:14]

Sushiswap能夠獲得Uniswap年收入的百分比對應收入對應市值

不過到目前為止,還沒有人基于價格銷售比來做真正的交易,但這會是一個起點。同時,DeFi代幣通常對通貨膨脹有高度敏感性,我們設計了一個簡單模型,其中假定SUSHI代幣價格為4美元,以及Sushiswap能夠獲得Uniswap年收入的百分比是25%,一個月、三個月、六個月和十二個月的結果分別如下:

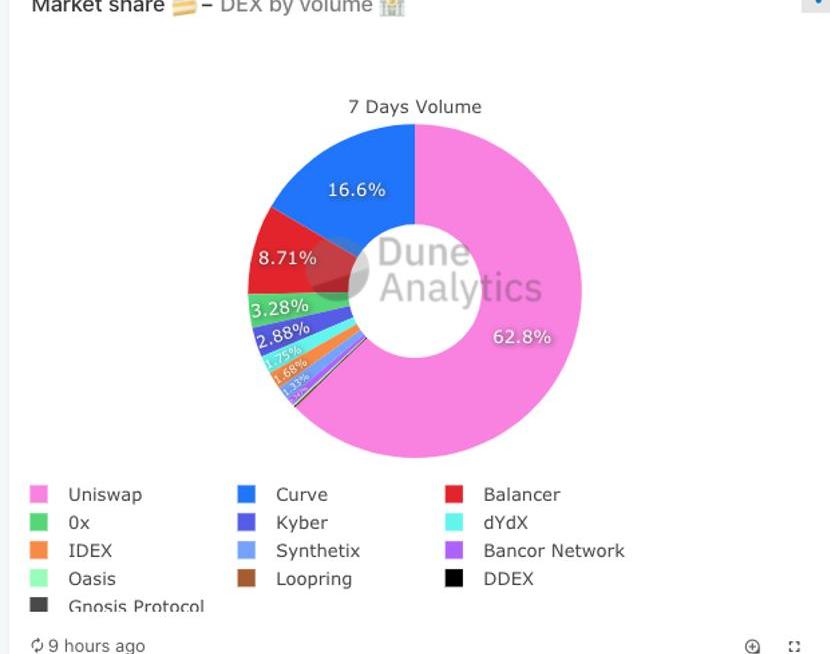

除了設定價格之外,SUSHI代幣流動性轉移的核心思想也非常有趣,這個理念其實也強化了我的觀點,即:流動性只是短暫的護城河,真正的護城河是用戶意識中所占的分量,在這方面,Uniswap依然是到目前為止最強的。

需要注意的是,“壽司”也許只是開了一個頭,Sushiswap應該不會是最后一次代幣遷移嘗試,畢竟越來越多人看到Uniswap產生的費用并希望盡快采取行動。這讓我想起2017年市場上出現的許多所謂“以太坊殺手”,但這次基于代幣激勵的創新的確具有一定顛覆性。

因此,兩周之后將會非常關鍵,屆時SUSHI代幣激勵是否會有一定程度的下降值得關注。我的猜測是,除非Sushiswap真的能有一些與其他平臺非常不同的亮點,否則大量資金將會流出并尋找收益率更高的DeFi項目進行收益耕作。

那么,為什么我會做出這樣的推測呢?

實際上,當Sushiswap上線之后,流動性提供者是最有可能獲得并持有SUSHI代幣的人,費用也將會在流動性提供者和SUSHI代幣持有人之間分配,這意味著最終結果其實與當前Uniswap平臺上情況差不多,即:流動性提供者賺的最多。

值得一提的是,Uniswap其實也可以發行自己的代幣進行費用分配,所以我的猜測是:大多數用戶肯定會優先考慮經過測試的安全產品,并且可以逐步進行去中心化。但我這種猜測也不一定對,因為之前曾有過預測錯誤。

這次為了進一步論證我的猜測,我特定分析了“分叉Uniswap流動性”幾種流動性轉移方式:

1、特定于某些垂直領域的功能差異;

2、推出其他有競爭力的產品。

對于有明顯功能區別的自動化做市商來說,的確可以不通過激勵措施就能獲得用戶,比如DODO。但是流動性提供者在Uniswap上是有利可圖的,他們會輕易放棄豐厚的費用收入轉移到一個新的自動化做市商上嗎?當然,一開始可能有少數幾個交易對將會被Sushiswap吸引。

如果我是Uniswap,現在最擔心的事情并不是Sushiswap轉移DeFi代幣,而是會非常擔心他們為用戶提供更高質量的差異化功能,因為這會非常吸引用戶,也將刺激Sushiswap后續出現大幅增長。

最后要說的是,雖然我對SUSHI非常好奇,但真正讓我興奮的是流動性遷移背后的想法。當然,我的分析也是基于部分先動優勢假設,并強調了流動性并非護城河這一事實。

毫無疑問,自動化做市商將會在DeFi市場里變得非常有競爭力,用戶當然也會因此受益。

火熱的DeFi給HBO為代表的中心化交易所上緊了發條。近兩個月來,這些頭部交易所以月均約10個DeFi項目的節奏上新資產,相對過往月均1個打新來說,是「十倍速」了.

1900/1/1 0:00:00“成都已成為區塊鏈發展的‘沃土’,未來華為也希望在區塊鏈領域與成都加強合作。”這是8月27日華為區塊鏈首席戰略官張小軍在一場區塊鏈專場會議上的表態.

1900/1/1 0:00:00LedgerX是美國受監管的期貨交易所,已推出實物結算的比特幣期貨合約。這使投資者能夠進行BTC實物交割,一些分析師認為這將放大對BTC價格的影響.

1900/1/1 0:00:00作者?|?Lucas?Outumuro自從11多年前,比特幣誕生以來,比特幣的用例和敘事發生了很大的變化,從點對點的現金到匿名暗網貨幣再到數字黃金等等.

1900/1/1 0:00:00來源:證券日報,作者:李冰金融行業一直被視為是區塊鏈技術的最佳落地應用領域。而銀行對區塊鏈的關注和探索也由來已久.

1900/1/1 0:00:00來源:彩云區塊鏈,作者:irishash比特幣礦工從未如此艱難。。。根據比特幣區塊鏈瀏覽器數據,市值排名第一的加密貨幣挖礦難度水平在UTC時間9月20日上午5:55創下了新紀錄.

1900/1/1 0:00:00