BTC/HKD+0.77%

BTC/HKD+0.77% ETH/HKD+2.11%

ETH/HKD+2.11% LTC/HKD+2.49%

LTC/HKD+2.49% ADA/HKD+1.95%

ADA/HKD+1.95% SOL/HKD+0.65%

SOL/HKD+0.65% XRP/HKD+0.53%

XRP/HKD+0.53%注:原文作者是以太坊開發者PingChen。

長話短說:

DeFi項目yearn.finance和mStable正在引入新的“挖礦”機制,它會將收益農耕帶向一個新時代:farmerfarming。無論誰想加入收益農耕的游戲,都會被之前的“農民”耕種。

你以為你在搞收益農耕,但實際上你是被耕種的“作物”。

協議代幣的價值主張

最近,很多DeFi項目會在系統中引入一種代幣,無論是治理、協議還是所有權代幣,而每個代幣會被用于投票或手續費的共享,或兩者兼而有之。

DeFi項目方將代幣分發給用戶,由此掀起一股“流動性挖礦”的熱潮,例如,最知名的流動性挖礦項目Compound,其會向存款方和借款方分發協議代幣COMP。據Compound官方表示,這是為了實現去中心化治理的目的,并把權力交給那些經常使用該協議的人。

Fantom錢包fWallet新增錢包內跨鏈、創建治理提案等功能:3月24日消息,Fantom基金會宣布Fantom錢包fWallet新增多項功能,包括對質押FTM的自由調整、創建治理提案、內置跨鏈橋、內置OpenOcean聚合交易、集成Unstoppable Domains域名等。[2023/3/24 13:24:41]

但大家并不愚蠢,我們都知道Compound在賺錢:借款人支付的利息中,約有10%被其作為儲備金收走,而Compound治理可以很容易地將其作為協議本身的收入提取出來。盡管COMP現在是一種治理代幣,但持有者最終能夠從協議的收入中獲利。

那既然COMP對持有者來說是有可能獲得好處的,那它當然具有財務價值。人們被激勵提供/借用幣來賺取COMP,這很快使得Compound協議鎖定的資金提高了5倍左右。

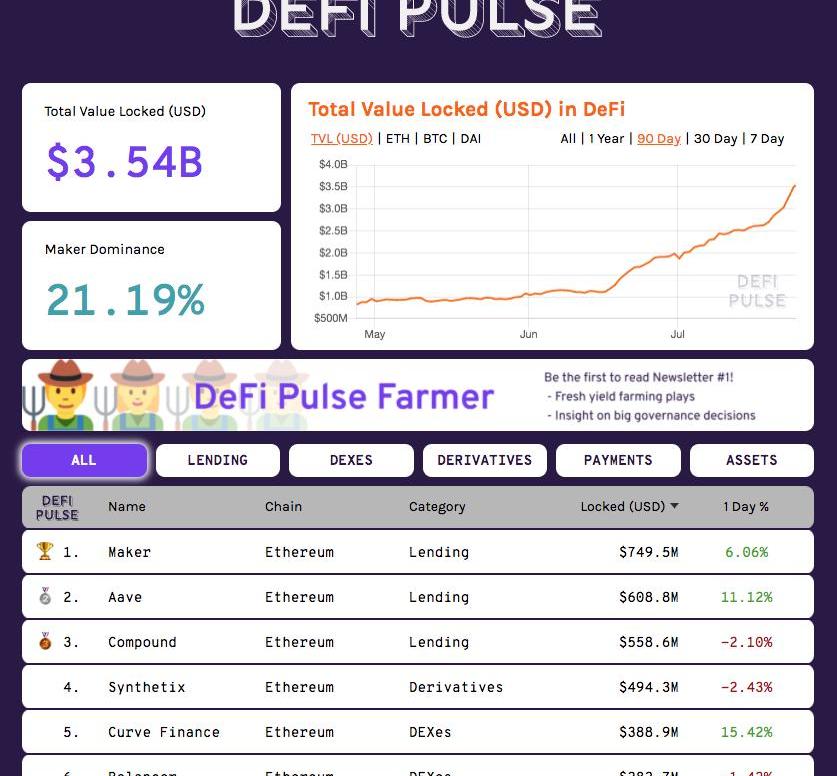

我們看到,Synthetix、Compound、Kyber、Balancer、Curve都宣布了類似的治理代幣發行方案,并且它們在行業中獲得了巨大的成功。

dYdX社區已通過將交易獎勵減少45%的治理投票:金色財經報道,dYdX社區已通過將交易獎勵減少45%的治理投票(從2876712枚DYDX減少至1582192枚DYDX,剩余的將進行累積),其中該投票獲得超過2500萬票贊成,500萬票反對,旨在增加協議獎勵金庫中的Token數量。[2023/3/14 13:02:25]

看起來,yearn只是另一個DeFi發行代幣,然而,與其它幾十個DeFi協議代幣不同的是,yearn.finance的YFI以及mStable的MTA,正在創造下一個瘋狂的協議代幣時代。

那什么使得YFI如此不同?

YFI的價值

yearn.finance是一個借貸聚合協議。它曾經是作為一個非盈利的協議,而它的創造者AndreCronje將它變成了一種公共產品。由于借貸協議會把代幣分發給用戶,因此Andre覺得,不去收集這些代幣無疑是不明智的。

因此,他提出了一種新的機制:創建一個池子,收集所有隨機空投的協議代幣,將它們兌換成穩定幣,然后把這些穩定幣分發給yearn協議的代幣持有者。盡管Andre聲稱YFI不具備財務價值,但人們仍然在購買和耕種它。參與者認為,一種創造收入流的代幣必然是值些什么的。

波卡生態將探索企業級平行鏈,重點專注四大方向:金色財經報道,據Polkadot Labs官方透露,隨著一些新的波卡生態項目如Aventus、Bitgreen等接連贏得波卡的平行鏈插槽,波卡生態將探索企業級平行鏈。波卡企業級平行鏈將專注于面向企業的BaaS、服務于特定企業、行業公鏈、將企業自身業務改造成鏈四個主要方向。波卡表示,企業級平行鏈或許會被劃為特殊的一個片區可以成為親和監管的 Layer1,從而占領一個比較細分的市場,波卡背后的Web3基金會以及Parity Technologies已陸續開始與企業合作將其引入Web3。[2023/1/10 11:04:37]

在上面的部分,YFI與COMP仍然是完全相同的,它們都有一個有利可圖的協議,它們都向早期用戶空投了代幣,而這兩個代幣都代表了項目未來收入的一部分。

而接下來,事情就開始變得不一樣了,以下是目前最流行的YFI農耕方式:

谷歌Chrome瀏覽器發現VenomSoftX惡意擴展,用于竊取加密貨幣和敏感信息:11月22日消息,谷歌Chrome瀏覽器近日發現了一款名為“VenomSoftX”的惡意擴展程序,可以用于竊取用戶的加密貨幣和敏感數據。該擴展程序通過Windows版ViperSoftX惡意軟件安裝,是基于JavaScript的RAT(遠程訪問木馬)和加密貨幣劫持者。

通過分析ViperSoftX和VenomSoftX樣本中硬編碼的錢包地址,Avast發現到2022年11月8日,這兩者總共為其黑客賺取了約13萬美元。這種被盜的加密貨幣是通過轉移被攻擊設備上嘗試的加密貨幣交易獲得的,不包括平行活動的利潤。(IT 之家)[2022/11/22 7:54:43]

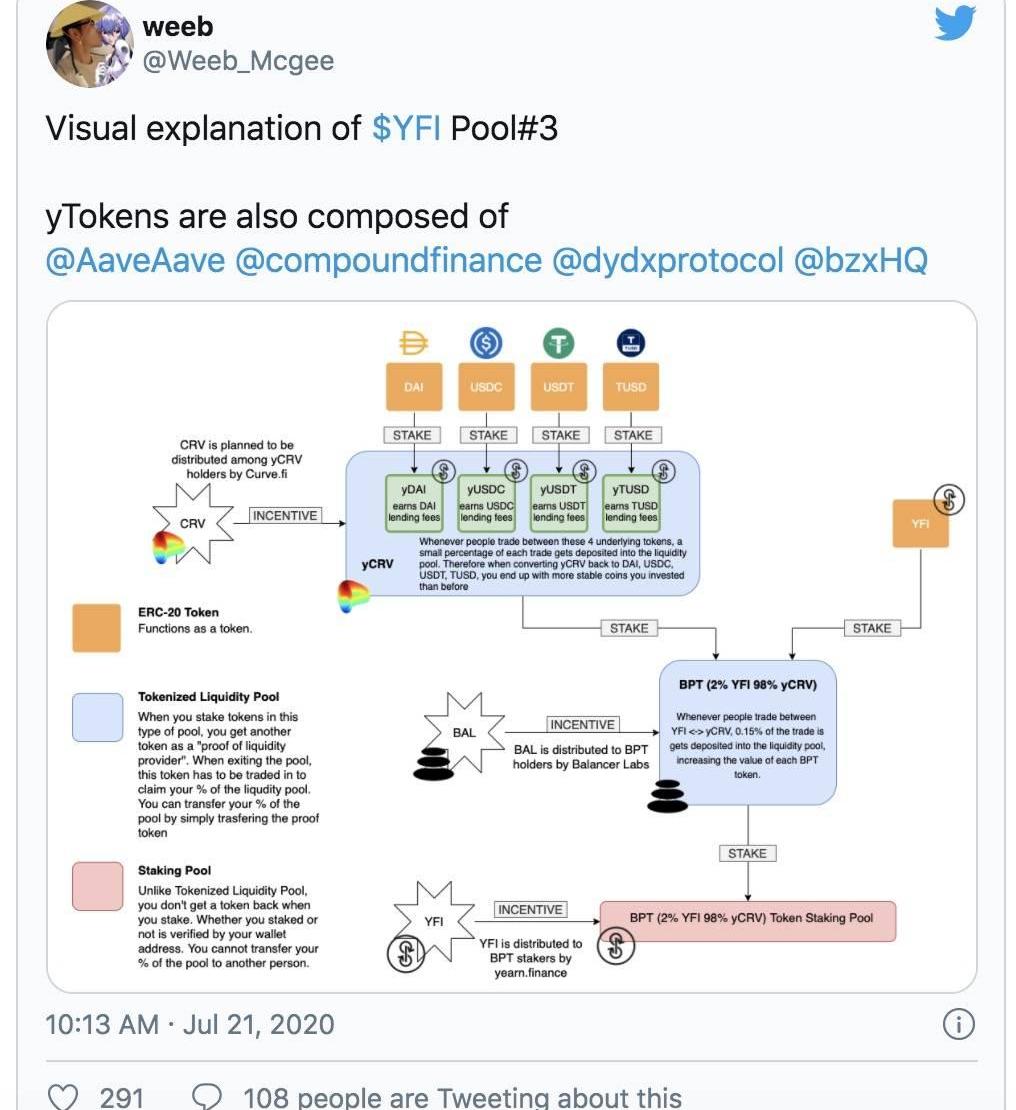

整個YFI農耕的全貌:

供應DAI/USDC/USDT/TUSD來鑄造yCurve;

存入yCurve來耕種YFI;

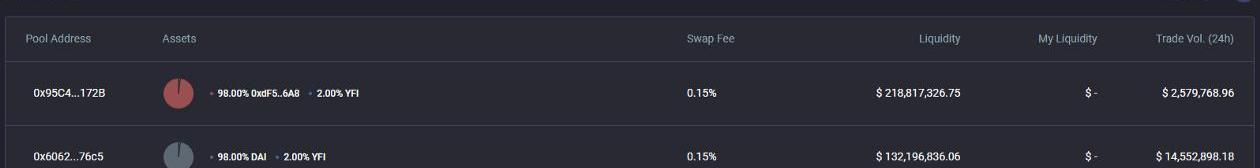

在Balancer池子中存入98%的yCurve+2%的YFI來耕種額外的YFI;

美聯儲9月加息75個基點的概率升至74%:9月7日消息,據CME美聯儲觀察:美聯儲到9月份加息50個基點的概率為26.0%,加息75個基點的概率為74.0%。

到11月份累計加息75個基點的概率為25.8%,累計加息100個基點的概率為73.7%,累計加息125個基點的概率為0.5%。[2022/9/7 13:13:49]

質押BPT,并對治理方案進行投票;

收益來源:

來自Compound/AAVE/dYdX/bZx的供應收益;

來自Curve的交易費;

CRV代幣挖礦;

質押yCurve獲得的YFI;

質押BPT獲得的YFI;

yearn協議費用;

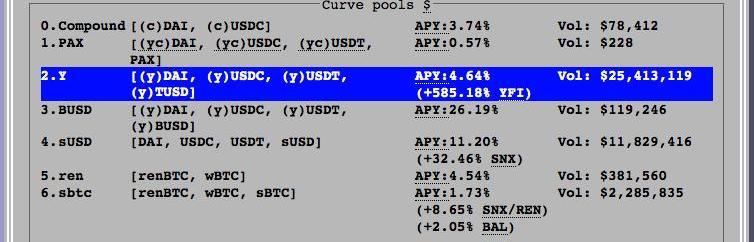

在這些池子中耕種,你就會獲得以下令人難以置信的年化收益率。

瘋狂回報背后的秘密

面對yCurve如此高的年化回報,那些收益農民們自然會被吸引,他們當然會想得到全部的收入。那他們會怎么做呢?他們會鑄造yCurve,并存入來耕種YFI,之后,他們發現存入Balancer池可以獲得更多的YFI,他們希望加入,但當時大多數人都還沒有YFI。

因此,YFI農民用單個資產yCurve添加了流動性。

這就是重點。由于YFI/yCurve是一個2%/98%的Balancer池,因此人們不會立刻感覺到摩損。但是,只使用yCurve增加流動性與用yCurve購買YFI具有相同的效果。簡而言之,每當一個新的YFI農民加入這個池子,他會存入yCurve,就好像其中的2%被用于購買YFI一樣。

Balancer池的98%組成是YFI的秘方,它開啟了一個反饋循環:更多的資本存款會推高YFI的價格,而更高的YFI價格意味著更高的年化收益,然后更高的年化收益會吸引更多的人加入這個收益農耕游戲,然后反復這個過程。

那mStable是怎么回事?

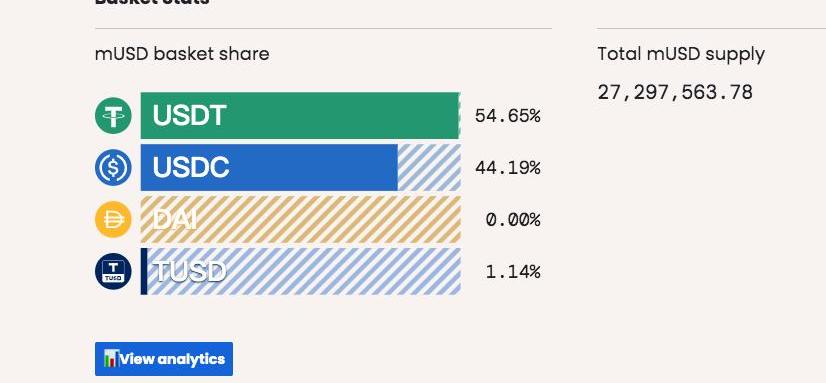

mStable是一個穩定幣聚合協議。你可以用它支持的任何一種穩定幣來鑄造mUSD,然后它將把底層的穩定幣發到借貸平臺來賺取利息。mStable還支持USDT/USDC/DAI/TUSD這幾個穩定幣的1:1兌換。

乍一看,mStable似乎有點奇怪,穩定幣的1:1兌換?因為在實際情況下,穩定幣之間總是會存在價差!AMM應該有一個動態匯率,這樣它就可以進行雙向套利,否則,價格較高的基礎穩定幣就很容易會被抽干。

毫不奇怪的是,一籃子mUSD應該會出現55%USDT+45%USDC的情況,那么系統就會停止了,不再有新的鑄造/取款/互換操作,也不再產生任何費用。

然而,mStable并沒有面臨死亡螺旋,相反,它的協議代幣MTA還在不斷攀升。我突然意識到,mStable的模式是和YFI完全相同的:如果有人愿意耕種MTA,他必須先鑄造出mUSD。而要鑄造mUSD,那他必須供應USDT之外的穩定幣。然后USDT的百分比就會下降,其他人就可以用USDT交易、鑄造等操作,協議就可以再次重新獲得費用。

等等,那這不是……龐氏游戲嗎?

是,也不是,這取決于你如何定義龐氏。按照覆蓋范圍最廣的定義,社保、養老基金、1500美元的特斯拉股票也屬于這個概念,任何能使利潤與他人投資高度相關的東西,都可能構成這個概念。那我們如何區分龐氏和非龐氏呢?這不是一個容易的問題。

回到DeFi的場景,YFI和MTA都創造了代幣價格與鎖倉值的正循環。稍有不同的是,如果沒有協議代幣,yCurve能夠獲得一些收益,但如果沒有MTA,mUSD本身就無法持續。

目前,我不能告訴你哪個DeFi協議會繼續存活下去,但我很清楚,如果派對有一天結束,yearn仍然會有一些基本的、自給的價值,但mStable可能沒有,因為持有mUSD更有可能會出現損失。

Y現象

自yearn.finance推出以來,其底層協議已經吸走了大量穩定幣,yCurve中約有3.1億美元,Balancer池中約4億美元。

誰也不知道這個“收割”游戲還能持續多久,但至少,這確實為很多DeFi項目提供了流動性,它對行業來說也是有一定好處的。

而對于個人投資者來說,最重要的是要了解這些畸高的年化收益是從何而來的。500%的年化收益,其中有3%來自借貸利息,有2%來自交易費用,另有495%來自YFI挖礦?做好自己的研究,明智地參與農耕。

“Don’tbuyit,earnit.—AndreCronje”

DAML是一種主要的智能合約語言,旨在構建企業級區塊鏈應用程序,已與R3的區塊鏈集成。DAML由美國區塊鏈初創公司DigitalAsset開發,現已在R3商業區塊鏈平臺CordaEnterpri.

1900/1/1 0:00:00據TheBlockResearch統計,去中心化交易協議Uniswap在7月份新增57976名用戶,環比增加132%,其網站訪問量也從6月的約9萬人次增加到7月的約142萬次.

1900/1/1 0:00:00本文來源:財經網 作者:《鏈新》劉淮西 2020年以來,關于央行數字貨幣DC/EP的消息逐漸多了起來。其背后的研究機構——中國人民銀行數字貨幣研究所也受到越來越多人的關注.

1900/1/1 0:00:00來源:邯鄲新聞網 為加快推動河北省區塊鏈技術和產業創新發展,推進區塊鏈技術與經濟社會深度融合,日前,省委網信辦印發《河北省區塊鏈專項行動計劃》提出,加強區塊鏈理論研究和技術研發.

1900/1/1 0:00:00根據Glassnode報告顯示,現在90%以上的流通中的ETH供應正處于盈利狀態,即當前價格比這些幣最后移動時的價格高。上次我們看到這個水平是在2018年2月,當時美元價格為925美元.

1900/1/1 0:00:00在求職招聘的網站上輸入「區塊鏈」,全國有上百家企業都在招人,月薪起步價在2萬元居多。除了BATJ這類傳統互聯網巨頭外,中國建設銀行、中信銀行等傳統銀行業也加入了區塊鏈人才儲備的需求端.

1900/1/1 0:00:00