BTC/HKD+0.08%

BTC/HKD+0.08% ETH/HKD+0.08%

ETH/HKD+0.08% LTC/HKD+0.29%

LTC/HKD+0.29% ADA/HKD+0.37%

ADA/HKD+0.37% SOL/HKD+0.2%

SOL/HKD+0.2% XRP/HKD+0.13%

XRP/HKD+0.13%

就在隔夜凌晨,美國聯邦法院表示,根據華盛頓特區法律,比特幣被定義為“貨幣”。指出,虛擬貨幣比特幣是華盛頓特區《貨幣傳輸者法》所涵蓋的一種“貨幣”。華盛頓特區首席法官BerylA.Howell直言:“貨幣通常是一種交換手段、付款方式或價值儲存方式。比特幣就是這些東西。”

然后就看到了比特幣與以太坊的暴漲。比特幣突破1萬美金,以太坊突破300美金。

而就在數天前,美國貨幣監理署在7月22日發布的一封信函中闡述了一項新政策。這封寫給一家未具名銀行的信函指出:全國性銀行和儲蓄協會可以為客戶從事比特幣的托管服務。銀行已經可以代表客戶保護其他數字物品,其中包括“提供安全的網絡文件存儲、檢索,以及包含個人信息的文檔和文件的協作服務。

這一切都意味著比特幣正在由暗轉明,但是真的會如此輕易的就成功轉變嗎?

未來十年也許正是以比特幣為代表的“復仇者聯盟”與法幣抗衡的時代。而抗衡,往往意味著這將是一場漫長的無限戰爭。

談到法幣,就不得不提美股。過去一周,美股波瀾不驚,保持了高位穩定性,在26000點-27000之間徘徊。但是作為龍頭的FANNG高科技公司的股票卻出現了暴跌,與美股指數的負相關性達到2009年以來最高位。

一個隱藏的信號正在告訴大家,魔鬼的步伐已經悄然臨近。FANNG的股票市值總和已經超越了標普500總市值的25%。這到底是怎么做到的呢?

答案是顯而易見的。疫情期間美國政府海量寬松出了18.5萬億美元,這些錢通過企業發債的方式從社會流向了上市公司,上市公司繼續用錢回購自家公司股票,托高市值。就在美國各界年輕人瘋狂的涌入美股市場的時候,各家公司高管開始了套現離場的過程,這也正是美國股市徘徊不前的主要原因。

高盛最新展望美國經濟:明年陷入衰退可能性為30%:8月25日消息,高盛預計2022年第四季度美國GDP將同比萎縮0.1%,主要受到巨大的財政拖累和金融環境緊縮的負面影響。此外,預計美國明年陷入衰退的可能性為30%,未來兩年陷入衰退的可能性約為50%,不過任何衰退都可能是溫和的。預計到2022年底,核心PCE將降至4.3%,但供應鏈中斷、工資增速加快和住房支出通脹強化可能會使通脹長期維持高位。預計到今年底,失業率將上升至3.6%,2023年底和2024年底分別升至3.8%和4.0%。(金十)[2022/8/25 12:48:16]

為什么高科技股出現了高度集中化?投資者的年輕化帶動了市場走向高估值巨頭。在每一輪的市場洗牌中,由于經濟的高度不確定性以及年輕群體對新事物的理解都來自于網絡,最終表現的結果就是資金會越加趨向龍頭集中化。

大部分美國年輕投資者并沒有經歷存錢的時代,所以輕易的就將自己手上的籌碼轉給了資本市場,最終可能變成的是絕大部分超發的美元最終進入了少數人的口袋,完成了一場財富再分配。

而作為本輪美股暴漲的核心FANNG提前下跌,已經預示了美股的無以為繼。一旦開始轉入暴跌快車道,那么很有可能就會帶崩美股。市場之所以還在繼續上漲,是因為類似08年的雷曼時刻還沒有到來。海量超發的美元貨幣背后代表的是美國政府作為球場的裁判已經自己下場比賽踢球。

通過公司債回購股票將本來已經要引爆的大雷壓在地上,讓本來即將破產的上市公司起死回生,繼續把泡沫往大了吹。這極其危險,如果一旦泡沫爆破,將會引致歷史性的海嘯狂潮。

未來一段時間,各大高科技股公司都將公布財報,從開始下跌的數據就可以透露出市場中悲觀的端倪。但是我并不認為美股市場會馬上戛然而止,畢竟關鍵性的武器還沒有上場。真正捅破泡沫的一定是一個決定性的市場拐點,而這個市場拐點就是來自于美元流動性的終止,美國央行什么時候決定收縮流動性,將決定市場開始出現拐點。比如,開啟加息周期。從過往的歷史來看,最終捅破泡沫的都是流動性的逆轉。

現在的美股市場還是少殺多,一旦出現逆轉,將轉向多殺多,進而出現大規模踩踏,結果必然是數以千萬計的投資者傾家蕩產。

S&P Global 2022年展望報告:DeFi不會取代傳統金融體系:12月29日消息,金融信息和分析提供商S&P Global的一份報告稱,到2022年,DeFi將繼續補充傳統金融體系,而不是取代它。根據該公司的《2022年全球信貸展望》,傳統金融行業將需要創新和投資,才能在未來12個月保持相關性。報告指出,雖然目前大多數DeFi應用并沒有與傳統金融競爭,但這種情況在未來可能會改變:“DeFi在高成本業務方面的潛力更大,這些業務通常能為傳統金融提供更高的利潤率。如果DeFi抓住了現有流動性的很大一部分,它還可能修正現有機構的資金狀況。忽視這一趨勢可能會在未來敲響警鐘,盡管我們認為這還需要幾年時間,因為DeFi仍處于起步階段。”

該報告還表示,2022年的監管進展(如果即將到來)可能會讓更多傳統金融體系的參與者加入DeFi。(The Daily Hodl)[2021/12/29 8:11:06]

這個時間點我個人判斷會出現在2020年底2021年初。畢竟11月的美國大選已經結束,市場也沒有義務繼續維持強勢,流動性必然會走向終止。但是市場情緒開始逆轉以前會有先兆。這個時間點很有可能出現在9月底10月初,因為疫情而出現的美股上漲在中間整個過程價格是空芯的,也就意味著必然會出現一輪暴跌。而這輪暴跌很可能就會以中美之間加劇的摩擦為引爆點。

另一方面就在近期,A股的上漲幾乎吸引了所有的朋友圈頭條,之后上證指數到達3500點左右的時候,音樂突然停止,回落到3190點左右,大家開始恐慌,其實回到故事的開頭,所有的劇情都是有脈絡的。

在同樣的時間段,我們看到了各大上市高管開始紛紛套現,市場出現了復蘇,但是并沒有大范圍轉好。春江水暖鴨先知,總會有聰明人提前上岸。如果因為中美摩擦的加劇,以及2020年底全球流動性的結束,很有可能無人獨善其身。而恰恰中國政府做出針對疫情的量化寬松是目前全球最低的,而且就在3天前已經明確表態,不會進一步放寬流動性,而只是保持金融條件寬松以穩定復蘇經濟。

參與內部政策討論的人也表示,中國央行希望避免過度刺激造成副作用,諸如債務激增以及地產市場泡沫等風險,這說明國家已經對未來的形勢做出了充足的判斷。如果2021年必然會出現堪比1929年的全球性金融海嘯,那么從3萬點的高空往下砸的危險性必然遠遠超過從3000點往下砸。

動態 | 工信部科技司組織開展“區塊鏈發展和展望”專題學習:工業和信息化部10月30日消息,10月29日下午,工信部科技司組織召開全司大會,開展“區塊鏈發展和展望”專題學習。會議強調,科技司全體干部要充分認識區塊鏈發展的重要性,著力推動區塊鏈和人工智能、物聯網等前沿信息技術深度融合,加快關鍵核心技術攻關,推進區塊鏈重點標準制定,為推動區塊鏈技術和產業創新發展提供有力支撐。(中國證券報)[2019/10/30]

故事的開頭其實已經決定了2020年A股必然不會出現持續性暴漲。

以2020年這一年作為起點來思考未來,我認為恰恰是中美兩國股市這樣一個二級貨幣市場出現分叉點的時刻。以美股30000點的位置往下走,可能會在2024年至2025年跌去90%,最終回歸到3000點左右。而A股可能在2021年下跌的低點位置將出現在2700點左右。

從長期來看,中國將復制過去美股走過的老路,從1975年上一輪經濟周期的大蕭條周期道瓊斯指數的最低點來看,在過去的45年時間里,美股指數翻了30倍。這也正是我之前在諸多文章中一直強調的關鍵點帶來的必然結果:人類社會只有三種變量,就是人口紅利、經濟周期與科技創新。

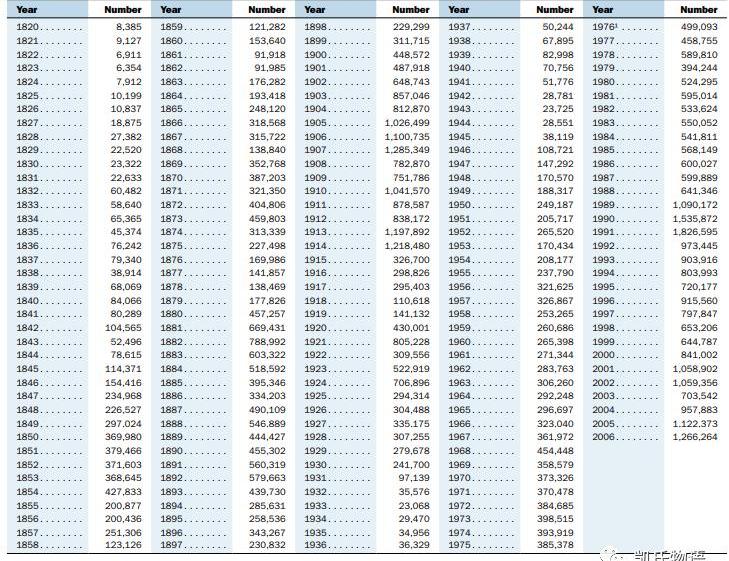

伴隨美國國家發展的同樣也是巨大的移民潮發展,上世紀初是美國歷史上第三次移民潮,美國總人口達到1億人,從1820開始算,到1920年的100年間,移民數量占美國人口年增長數的20%以上。美國歷史上的三次移民潮對美利堅民族性格的形成產生了深刻影響,歐洲白人的底層以及摩門教徒形成了社會的忠實基礎。這個時間點,正好是上上輪經濟周期走到了衰退周期,而人口增量走到了階段性頂點,出現了人口紅利斷層。另一方面,蒸汽機時代走到了歷史頂點,開始衰退,電氣化時代還沒有展露頭角。

這三次移民浪潮帶動了大量的人口紅利,決定了美國可以在短短一百年時間里迅速崛起,取代英國成為上世紀頭號經濟大國,并為之后的全球最大帝國打下基礎。

第一次達到1億人用了百年時間,而到2億人口,僅用了47年,在1967年11月,美國人口跨過2億,這恰好對應的是上一輪經濟周期的衰退周期,又是走到了衰退中點,人口紅利再次出現斷層。達到3億人口的時間,是2006年10月,對應的是本輪經濟周期的衰退周期。也就是在這個階段,美國的人口紅利出現了史無前例的斷層,聯合國預計美國達到4億人口的時間點,將出現在2050年以后。可能對應的,就是下一輪經濟周期的衰退周期。

現場 | TokenInsight CEO展望公鏈趨勢:金色財經現場報道,今日在第二屆世界數字資產峰會上,TokenInsight CEO Matt Hu表示,公鏈趨勢分幾個方面,從可擴展性來講,主要趨勢是以混合共識、鏈下、分片;從隱私性來講,趨勢是零知識證明、聯盟鏈;從安全性來講,趨勢是智能合約自動檢測,安全算法;從治理來講,趨勢是鏈上和鏈下治理;可互操作性的趨勢是跨鏈、側鏈。[2018/12/12]

別看都是1億1億的增長,增速一直在下降,實際上美國的人口紅利見頂是2010年就已經出現的。從上世紀80年代末90年代初,我們看到了非裔黑人、南美洲墨西哥人等大規模涌入美國,之后開啟的是亞裔,諸如韓國人、印度人與中國人。也恰恰是這樣的原因,造成了今天美國意識形態的巨大分裂。

在過去45年間,美股與美國夢是唯一可以融合所有民族與宗教的意識型態。做夢不可怕,因為在很長一段時間內,你都會覺得自己很幸福,可以用其他人的故事來麻醉自己。可怕的是夢醒的時候。在過去百年之間,美國經歷過兩輪經濟周期,都是主導者,中間至少有5到6代人會對美國夢有記憶的傳承,一輩又一輩的人會跟你訴說美國的偉大。

其實,比較可憐的講,這是一種幻覺。縱觀整個美國的歷史也不過短短的200年,時間誠不我欺。如果我們把整個美國的歷史當成一只股票,你就會發現在這么短的時間內出現文明的暴漲,那么往往意味著更長時間的暴跌。

如果以400年為美國的國家大周期,前面200年已經走完了復蘇與繁榮,2020年-2024年可能就是美國的繁榮頂點,之后200年將走向衰退與蕭條。

只要把周期拉長,人類所有的行為以及規律都可以被預測,短暫的社會變革只不過是滄海一粟,衡量一切的標準,只有時間。

說到時間,恰好,站在了中國一邊。過去三十年時間,我們看到中國完成了巨大的居民儲蓄,以銀行存款以及房地產基建的形式存在。事實上,上世紀70年代以前,美國也是經歷過如此的階段,高達75%的儲蓄率與房地產投資,之后轉向股票金融投資。

中國銀行《2018二季度全球經濟金融展望報告》,對數字貨幣的監管有三點建議:中國銀行《2018二季度全球經濟金融展望報告》指出,用于炒作的數字貨幣市場將受到整頓。數字貨幣作為新興事物,監管措施尚無先例可遵,不過《報告》仍提出三點建議:1.加強相關法律建設,從立法層面明確數字貨幣的本質屬性。2.充分發揮G20在全球政策協調方面的作用,探索構建全球統一的數字貨幣監管框架,敦促各國共享數字貨幣的交易信息,不斷規范數字貨幣的發展。共同打擊利用數字貨幣進行的犯罪行為。3.積極參與數字貨幣的全球治理。[2018/3/29]

如果上證指數以2020年3000點為基準來衡量,比照美國,可能未來的上漲空間將達到90000點左右,也就是30倍的空間。但基于某種理由,我傾向于認為這個時間會縮短一半,可能出現的時間點會在2044年前后。

這一點將與美股過去的發展有所不同,本輪A股的上漲必然在早期是以價值股帶動,而后期的發展以成長股為核心,也就是各類高科技公司的股票,這類股票在未來25年的蓬勃發展,將加快推高整體估值,畢竟高科技公司股票估值要遠高于傳統企業。

另一方面,下一輪經濟周期的核心主題將以科技金融為主,這也正好預示著未來很長一段時間股票市場與數字貨幣市場將并行發展。就我個人而言,我認為股票市場最終將讓位于數字貨幣市場,因為股票作為一種價值流通的憑證,無法在應用場景中直接使用,游戲規則由政府監管而成,但是中間有大量的細節可能造成信息不對稱。

本來股票就是二級貨幣市場,是各個國家法幣本位的再體現。在機器網絡發展的過程當中,數據價值的分配問題將會成為未來社會發展的主要矛盾。而解決數據價值分配問題的核心工具就是數字貨幣。

既可以加速流通,又可以降低政府行政成本,有廣泛的應用場景以及大規模購買的全社會群體,基于數字貨幣本身的流通性,可以預估其流通全年不間斷,全球不間斷的方式將極大的吸收人口增量。不單止是本國群體,還會有更多的海外用戶群體。

而對于中國政府而言,這一切的一切,只要用DCEP來進行購買流轉就可以解決所有的鏈上數據問題,將數據的所有權回歸到鏈上,而政府只在流量的出入口環節做把控,完美的解決隱私與監管問題的矛盾點。

中國的人口紅利在今年就已經進入拐點,老齡化人口首次超越了新生嬰兒。那么未來5年會異常的關鍵,我傾向于認為政府將逐步開放人口生育,如果放開,我相信中國還可以延長至少5年的人口紅利期。

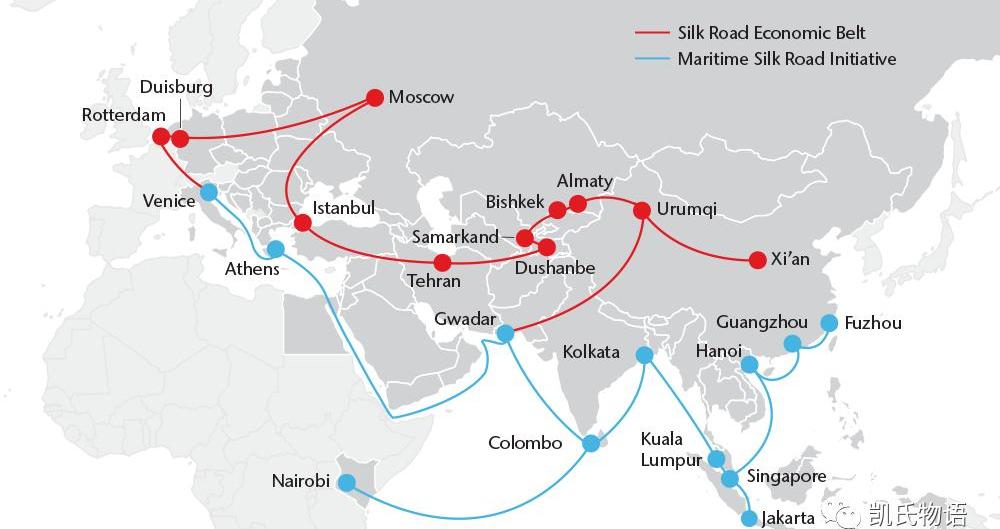

我相信中國的未來不會像美國一樣引入非洲黑人、南美人口以及東南亞裔來實現移民潮,這樣不利于意識形態的高度統一。更有可能出現的是中國人口持續增長,再通過“一帶一路”將這些人口留在他們國家本地,為社會做貢獻,不需要移民也可以實現全球化。

中國在未來將開始全面走向以內需為主要驅動力的時代。也就意味著未來很長一段時間,中國將開放內陸市場給全世界國家,得到全球最頂尖的技術、最高端的產品以及最頂尖的人才。這同時意味著我們可能將走向長期貿易赤字,長期貿易赤字與長期投資順差正好是貨幣的一體兩面。這個過程,就是人民幣開始逐漸國際化。DCEP的誕生恰逢其時,這也正為了人民幣去美元化開啟一個準備。未來的人民幣只要錨定DCEP就足夠了。

很多人說全球化已死,這是極其狹隘的觀點。美元與人民幣國際化的本質區別就是“私鏈”與“聯盟鏈”之間的區別。

美元時代的全球化,更加注重美元本身,布雷頓森林體系的崩盤,美國強行鎖倉黃金,是攜君子以令諸侯的開始。強迫所有國家與其一榮俱榮一損俱損是過去美元霸權的常態。人民幣時代的全球化,是將數據、人才、貨幣都留在本地。以DCEP的形式,投資當地,共同做大做強。

這當然是全球化,而且是升級迭代版本的全球化。我相信經濟大蕭條拐點以后,國家將給予國企、民企和外企同等的國民待遇,這樣全世界就可以共同享有中國未來50年爆發式發展的機遇。這個時間點,應該在2024年。

也正是在這個時間點開始,以中國為主的東方意識型態將逐漸取代今天我們看到的西方文化,時隔百年,東方文明將再次成為全球文明主角。

之后20年,全球化角力的核心將會發生重大的變化,由原來的中美兩國角力,逐步迭代到以中國為主節點的“聯盟鏈”國家同盟與美國“私鏈”下的舊經濟勢力動態平衡的過程。選擇中國,就意味著選擇自主發展,分享成果,共同做大。選擇美國,就意味著未來的機會將越來越少,國家經濟將長期處于下滑姿態。

畢竟美元的衰落是歷史的必然,最終將讓位給以DCEP為首的全球化2.0,開啟人類的新紀元。

而比特幣也恰如其時的出現在了歷史的轉角。2020年并不是比特幣做主角的年份,它更像是一場預熱,在為即將到來的歷史節點做準備。中美兩國之間的摩擦加劇了這場預熱的火熱程度。

如果很多人有留意的話,就會知道,在過去一周,黃金已經上漲突破1890點,接近于歷史高位1921點了。而恰好比特幣也是在這個時間點開啟了一波上漲的動能。黃金白銀與比特幣以太坊上漲K線的高度重合性說明了一個非常細節的問題。

那就是華爾街資本在做全球投資品策略的時候,已經將高流通性、具備價值投資、全球化的投資品納入,從而形成了一種共振。看到比特幣以太坊上漲,我們首先要思考的是為什么黃金白銀會上漲?是因為通脹預期。

自全球爆發疫情以來,美聯儲海量美元超發,導致大家看到了未來通貨膨脹的可能性,所以抗通脹資產就會率先開始啟動,黃金與白銀,比特幣與以太坊就開始了上升通道。但是預期終歸只是預期,事實是通脹尚未見到端倪。

最終的落地取決于什么?是原油。今天我們看到全世界所有的資源以及物品都是基于原油價格才產生的一種結果,為什么美元海量超發了這么久,我們到現在還沒有看到通脹啟動,而僅僅只是一個“預期”,就是因為原油暴跌以后,現在徘徊在30美元左右的低位。這明顯是過低的價格,但是現在處于一個極其微妙的時間點。

處于低位,并不意味著馬上就會上漲。這取決于很多維度,比如中美摩擦的深化,熱戰的啟動;比如特朗普尋求連任,用壓抑原油價格為籌碼換取更多利益。那么就會變成一個連鎖反應。

通脹預期成立,金銀比特幣以太坊暴漲,原油價格遲遲不上漲,通脹預期結束,美債收益率維持不變甚至上升,金銀比特幣以太坊以暴跌回應市場。

所以今天我們看到比特幣的暴漲就是通脹預期帶動下,華爾街全策略量化,價值投資品種共振的必然結果。我在之前的文章就有提及,本次上漲會首先突破1萬,進而試探13000點,甚至可能去到16000點。這完全取決于時間,時間才是衡量一切最重要的標準。但是通脹預期是有時效性的,如果未來兩個月的時間,原油價格由于各種原因并沒有上漲,那么基本上,我們就會看到美股下跌與通脹預期破滅對比特幣帶來的雙重打擊。

可能出現最佳抄底點的時間會在12月,回到半年前我文章中一直強調的觀點,2020年,意味著多空雙殺的反復上演。312比特幣熔斷是第一次,但不會是最后一次。當大家都開始盲目看好比特幣的上漲之時,暴跌很可能已經在趕來的路上。

但歷史已經開了一扇門,為比特幣走向歷史正劇的主舞臺寫下了注腳。人類金融的崩潰是必然出現的結果,系統性的規律并不以個人意志為轉移,正如人性如山岳般古老,亙古不變。

科技金融這個主題將在2021年由比特幣拉開歷史的序幕。無論是“私鏈”還是“聯盟鏈”,最終都將讓位給“公鏈”。只是未來10年,他們都將并存,明爭暗斗。比特幣的拐點將出現在2024年,而2026年,大家將會開始看到早期應用及產品展露頭角,逐漸被法幣接納認可。2030年以后,比特幣與DCEP將共同走向歷史的C位。

什么是新時代的黃金與美元?比特幣與DCEP就是未來的型態。

這注定是一場轟轟烈烈的人類系統升級迭代,歷史會記得,一切都始于2020。

Tags:比特幣數字貨幣EFIDEF比特幣富了多少中國人買穩定幣是數字貨幣嗎為什么DEFI幣pinetworkdefi幣怎么退出熱門了

作者:Joss 來源:IPFS原力區 “產業區塊鏈旨在解決商業環境中平等參與者之間的特定業務問題,比如,優化業務流程、降低成本、消除中間人等,其與產業、商業、交易等結合.

1900/1/1 0:00:00??近期DeFi成為加密市場中最熱門的領域,其中的主要催化劑是各DeFi協議開始發行自己的治理token,并通過流動性挖礦的方式進行分發.

1900/1/1 0:00:00如果你有一筆價值13億美元的比特幣被黑客盜走,你要如何去追回它?這就是擺在加密貨幣交易所Bitfinex面前的一個問題.

1900/1/1 0:00:00據Ledgerinsights報道,8月6月,DapperLabs宣布為Flow區塊鏈籌集了1200萬美元資金.

1900/1/1 0:00:00來源:ETCCore 2020年7月31日以及2020年8月5日,以太坊經典網絡經歷了兩次大規模的鏈重組.

1900/1/1 0:00:00加密貨幣交易所Gemini的億萬富翁創始人CameronWinklevoss認為,下一個比特幣牛市將大不相同.

1900/1/1 0:00:00