BTC/HKD-0.37%

BTC/HKD-0.37% ETH/HKD-1.13%

ETH/HKD-1.13% LTC/HKD-0.95%

LTC/HKD-0.95% ADA/HKD-1.69%

ADA/HKD-1.69% SOL/HKD-1.82%

SOL/HKD-1.82% XRP/HKD-1.63%

XRP/HKD-1.63%作者:MikaHonkasalo

翻譯:Liam

摘要:

加密協議與傳統公司類似,它們都提供了某種服務去換取費用。

目前傳統公司和和加密協議一個最大的不同是加密協議缺乏法律意義上的追索權。因此其服務必須可靠,只能使用經濟激勵。

代幣持有人是加密協議的所有者。他們既管理著協議的發展,又可以從提供的服務中獲取一部分利潤。

加密協議是互聯網原生企業

也許今天對數字資產最常見的誤解就是:加密貨幣只與錢有關。在用戶訪問的大多數主要價格跟蹤器上,"'加密貨幣'"一詞仍然是描述這些資產的典型方式。然而,隨著去中心化金融的發展,以及加密貨幣找到了支付以外的用例,”加密貨幣是貨幣”將轉變為一種更有力的說法--加密代幣是互聯網原生企業的股權。

我們仍然停留在過時的術語上,這并不奇怪。畢竟,比特幣是被設計成為一種新的貨幣的,而市值排名前八的加密資產大多都被描述為加密貨幣。自上世紀90年代以來,人們就清楚地認識到,一個具有數字稀缺性的系統可以用來創造貨幣,而這確實是它的第一個用例。像去中心化交易所0x這樣的項目就采用了應有程序特有貨幣(application-specificcurrencies)的概念,ZRX代幣最初是用來支付平臺上的交易費用,后來才改為更類似股權的模式。

觀點:任何資產都無法與比特幣供應計劃的可預測性競爭:區塊鏈學者Michael Goldstein發推稱,“謬論:比特幣不是一種穩定的價值儲存手段。事實:比特幣是最穩定的價值儲存手段,任何其他資產都無法與其供應計劃的可預測性相競爭。想象一下,試著預測10年后美元的供應量。我甚至不能預測6個月后。”[2020/7/21]

加密貨幣技術的大部分發展并不只是對于錢的編程。相反,它是編程關于錢進行轉手的規則。去中心化金融中的熱門服務,鎖定的總價值已經增長到36.6億美元,這些服務都在傳統金融中有直接對應的業務。衍生品、借貸市場、資產交易所、資產管理、穩定的交易媒介等,都是傳統金融領域存在的服務。

最主要的區別在于,當這些業務建立在區塊鏈上時,它們是由代幣持有者而不是股東組成的在線社區來進行管理的。加密技術將全球的供求關系帶入一個單一的市場--無論是文件存儲還是借貸--理論上,這應該會帶來更有競爭力的價格。由于加密技術中的所有內容都是開源的,這意味著修改和更新其他人的工作將是很容易的。如果說公司運營的規則是由他們所在的司法管轄區來定義的,那么加密項目的管轄區就是互聯網。

觀點:加密貨幣市場可能受益于中國股市持續上漲:加密金融公司Amber Group表示,加密貨幣市場可能會受益于中國股市的持續上漲。該公司解釋說,富時中國A50指數創下新高,表明中國投資者正在冒險,有可能提振比特幣。如果股票上漲,投資者將擁有更多的資本,并且將更傾向于購買加密貨幣。(Bitcoinist)[2020/7/6]

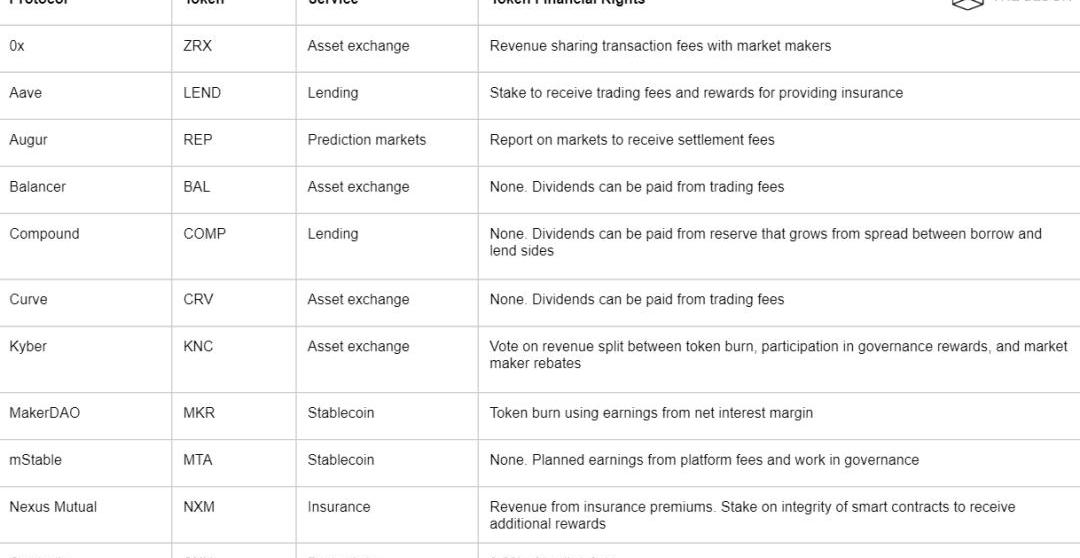

資料來源:TheBlockResearch

加密協議就像公司一樣,除了沒有人認識對方以外,在大多情況下這都幾乎沒有法律追索權,而且你應該認為每個人都會想偷你的錢。盡管如此,如果一個加密協議要想成功,集體必須成功地推出一個增值服務。

如果把加密協議看成是公司,那么很明顯,協議的治理權、財權,以及激勵機制與傳統公司所使用的那些是非常相似的。代幣只是用來治理加密協議的工具而已。

代幣可以通過現金流被估值

觀點:各項基本面指標表明,目前是積累比特幣的絕佳時機:數字資產管理公司Capriole Investments負責人Charles Edwards指出,目前的市場狀況是積累比特幣的絕佳機會。比特幣的基本面指標表明其價格即將大幅反彈。Edwards鼓勵加密投資者相信這些數據,而不是當前的比特幣價格。所有跡象都表明價格正在顯著復蘇。

Edwards在推特上提到了2008年的房地產泡沫,當時只有少數分析師知道這是不可持續的。而這次泡沫的破裂造成了巨大的損失,然而,那些預見到崩盤即將來臨并看空的投資者獲得了巨大回報。此外,Edwards還提到,美聯儲最近取消了銀行貸款的存款準備金要求。他和其他許多人認為,這些舉措幾乎肯定會導致通脹飆升,并有可能成為未來銀行大規模倒閉的導火索。(Bitcoinist)[2020/3/23]

對于權益證明的區塊鏈來說,代幣持有者通過質押自己的代幣去換取交易費,并保證協議服務的質量。這種情況非常直觀,代幣持有者既是主要的服務提供者,也是協議的擁有者,并通過他們的工作獲得補償。在實踐中,大多數用戶將自己的代幣委托給服務提供商,并將進賬收入分成。如果服務提供得有問題,即有人試圖創建一個無效的區塊,那么他們就會受到懲罰,他們的代幣會被沒收。而估值是可以從現金流中得出的。

動態 | 觀點:黃金和比特幣將從當前的法定趨勢中受益:荷蘭央行(DNB)表示,一旦全球金融體系全面崩潰,法定貨幣將遜于黃金。”對此 VanEck的數字資產經理Gabor Gurbacs在回應DNB時表示:“我堅信,私人/非主權貨幣在我們的世界中占有一席之地。應該允許私人資金與中央銀行的資金在自由市場上競爭。” 投資者Mike Novogratz則表示:黃金和比特幣(作為可靠貨幣)將從當前的法定趨勢中受益。(cointelegraph)[2019/10/14]

通脹與發行新股相當,任何通脹帶來的質押者收入完全都是通過稀釋非活躍的代幣持有者獲得的。如果所有代幣持有者都持股,通貨膨脹就不算是額外的收入,因為如果每個人被稀釋的數量完全一樣,那就等于沒有稀釋任何人--類似于股票拆分不會創造額外的價值一樣。舉個例子,Cosmos動態鎖定了67%的持股率,并調整參與的激勵。這是為了確保代幣持有者在所有時間里都有足夠的動力去保證系統的安全。

Web3計算棧(TheWeb3computestack)大多按照這種直接明了的框架工作,以確保服務的質量。Livepeer是一個轉碼直播視頻的協議,也使用了類似的質押/通脹獎勵和割裂模型來保證服務質量。雖然TheGraph的數據索引服務仍然是中心化的,但去中心化版本的協議工作者需要負責的去交付和存儲數據,他們類似于權益證明區塊鏈中的質押者。

金色財經現場報道 圓桌環節嘉賓關于超級節點會不會在此后成為新的商業模式的觀點:金色財經現場報道,今日在紐約舉行的2018區塊鏈無國界峰會上,Certik聯合創始人顧榮輝表示超級幾點在接下來的一段時間內還會比較火熱。 星云鏈聯合創始人鐘馥百表示超級節點不是一種商業模式,是分片的形式。 IOST聯合創始人及CEO鐘家鳴表示很多項目都決定做超級節點。EOS主網后半年上市后如果效果好,90%都會跟隨退出超級節點。鐘家鳴認為超級節點不是最終的完美解決方案,真正可以落地的產品不能太復雜,他們想做出一個更有意義的項目。Hydro Protocol聯合創始人王博聞超級節點只是一種嘗試,超級節點不一定能解決項目問題,目前確實比較火熱。[2018/5/13]

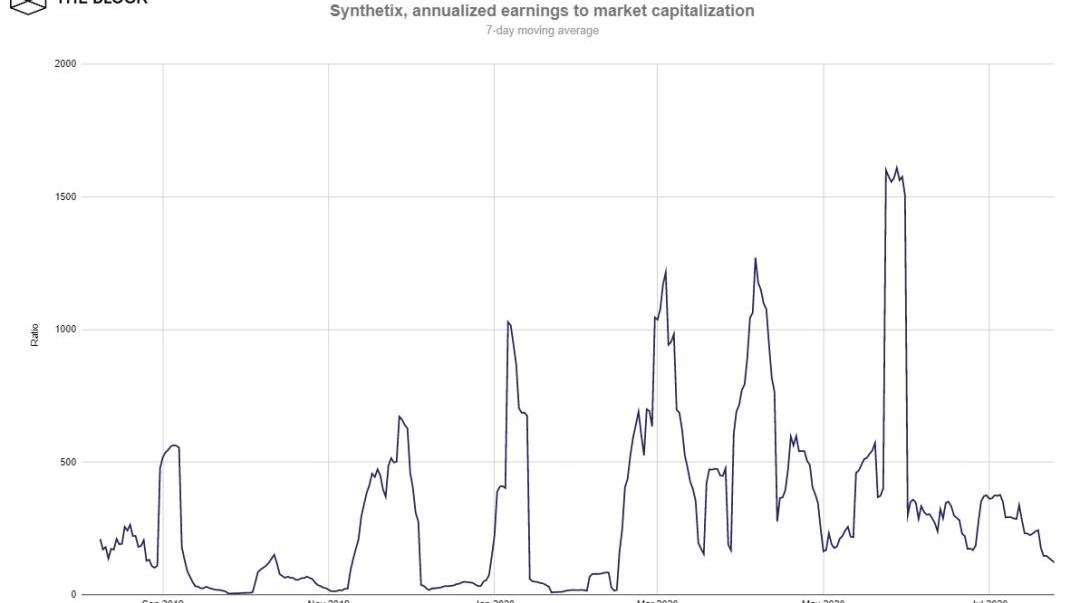

“代幣持有者需要對自己提供的服務負責”的想法也擴展到了金融加密協議中。Augur代幣的持有者會被支付一筆報告費,在協議的第一個版本中,平均報告費為1.26%。這個報告費必須足夠高,才能激勵用戶正確的報告市場結果。SNX代幣持有人為Synthetix上的市場提供流動性,并確保有足夠的抵押品使系統具有償付能力。作為交換,他們能獲得0.3%的交易費用。這也使得計算這些協議的歷史收益倍數變得簡單明了。

資料來源:Coingecko,GraphExplorer

代幣銷毀(tokenburns)會讓使用進賬現金流的方法造成一些混淆。例如,當用戶通過鎖定ETH(或其他抵押品)來創建一個MakerDAO資金庫和借出穩定幣DAI的時候。當之后需要償還債務加利息的時候,這些利息就會被用來購買MKR并銷毀掉。KyberNetwork和Aave此前也把收入導向了類似的代幣銷毀機制。

代幣銷毀類似于股票回購。值得注意的是,MakerDAO不能將收取的利息作為股息支付,或是用作組織的重新投資,但這并沒有根本的原因去解釋為什么不能這樣做。現在,銷毀MKR可以被認為發生在一個大多數用戶都將利潤轉移到未來的市場。MKR的持有者通過每次銷毀MKR,但卻不按照比例出售來增加他們在系統中的所有權比例,因此他們就增加了在未來現金流中的份額。因為MakerDAO是一項創收業務,所以在某些時候,這些現金流遲早會到來,在最后他們的所有者也會想要獲得支付。

從代幣銷毀(或者說是有治理權但目前沒有現金流的代幣)轉向分紅模式,會引發合法性的問題。一個能讓所有者有權獲得現金流的金融工具實際上就是一種證券,這就是為什么許多加密項目都希望,至少在某種程度上,在實施現金流之前把決策權去中心化。然而,對于像幣安BNB這樣的交易所代幣而言,只要它們的核心交易所服務仍然是中心化的,那么想要把它們的原生代幣變成現金流收益資產就會很困難。

代幣銷毀并不會改變一個加密協議的估值,因為它只是一種不同的收入導向方式而已。KyberNetwork在最近的Katalyst升級中,轉向了一種動態模式,用戶通過這種模式投票決定如何在代幣銷毀、分紅和做市商的返利之間進行收入分配。

通過代幣激勵的在線社區

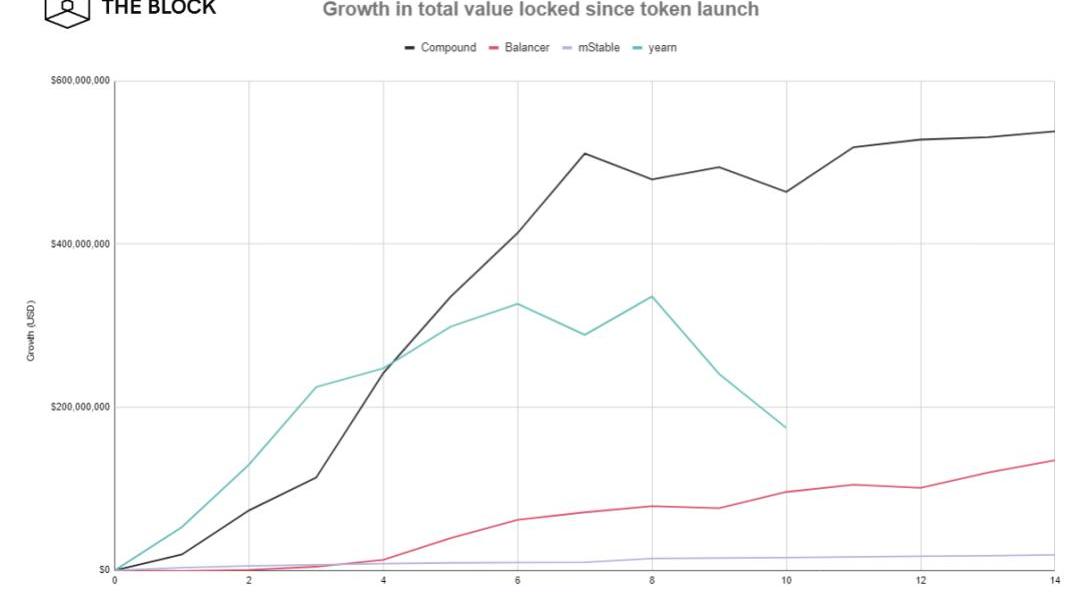

同樣的,治理專用的代幣,如Compound的COMP和流動性挖礦激勵機制,也與傳統公司有類似之處。公司為了吸引更多的用戶和業務發展,往往會下放一些盈利的機會。一旦公司獲得了大的市場份額,并且有了一定的規模,往往那時才是真正開始讓業務盈利的時候。

流動性挖礦經常被類比成風險投資公司通過補貼市場平臺來促進增長,但更好的類比可能是員工股票期權。

在這種情況下,加密協議不是向員工發放股票,而是向互聯網用戶分發代幣—他們又會被激勵著去發展協議。簡單地說,任何貢獻價值的人都可以得到獎勵。目前流動性挖礦的方法可能略顯簡陋,在將代幣導向最有價值的用戶方面也不算完美。但重要的是流動性挖礦的核心思想:激勵社區成員、第三方開發者和用戶。挖礦的方式也會不斷地迅速改進,也許應該在流動性挖礦獎勵中完善股份兌現。

歸根結底,流動性挖礦是一種獲取用戶的工具,同時可以激勵市場的供需雙方。

來源:DefiPulseDefiPulse

目前加密協議不如傳統的同類協議成熟,但現在的目標是讓它們作為并變成成功的企業。

NexusMutual采用了保險業的現有做法,正在考慮將其管理的資產進行投資,以獲得額外的收益來源。Synthetix最近增加了二元期權,這也可以認為是一個額外的產品線。在未來,我們甚至有可能看到協議并購的活動。

去中心化金融協議的可組合性提供了新的機會,比如像Augur這樣的投注市場與借貸服務進行了整合,這樣用戶就可以在投注的同時不損失資金的時間價值。加密協議還可以通過直接與建立在協議之上的公司共享交易費用來激勵第三方開發者。

加密企業與傳統公司在建設目標上并無差別,都想推動增長并獲取價值。然而在加密領域,激勵用戶和獲取價值的工具是公開且可編程的,并由代幣持有者決定。企業的所有者現在是代幣持有者,而不是傳統的股東了。

Tags:比特幣加密貨幣THE區塊鏈比特幣最直白的解釋加密貨幣行情軟件ethereum和erc20的地址一樣嗎區塊鏈存證平臺法院

作者:谷燕西 據媒體報道,現在一個日本的房地產項目正在新加坡采用證券型通證的方式進行融資。這樣的融資方式此前在美國就開展過,即基于證券型通證的方式進行融資。但是美國在此方面后來并沒有持續的發展.

1900/1/1 0:00:00Amber?Group作為一家堅持長期價值的加密金融智能服務提供商,始終關注加密市場動態并向全球客戶提供有價值的資訊和服務.

1900/1/1 0:00:00當前AMM的痛點 ?自動化做市商是Defi領域的一大創新,AMM從根本上改變了用戶交易加密貨幣的方式,與傳統的訂單簿交易模式不同,AMM的交易雙方都是和鏈上流動性資產池在進行交互.

1900/1/1 0:00:00充分利用流動性挖礦和收益耕作,TheBlock總結并可視化了DeFi協議推出的受歡迎的激勵計劃這些項目涉及Balancer.

1900/1/1 0:00:00本文來源:肖颯lawyer,作者:肖颯,原題《PlusToken案,沒那么簡單?!》PlusToken案主犯尚在瓦努阿圖時,就有嫌疑人家屬聯絡希望在這個太平洋小島尋找靠譜的代理律師.

1900/1/1 0:00:00不知道還有多少用戶記得17年最火爆的DApp加密貓CryptoKitties,作為第一款現象級DApp,曾經風靡一時,它讓很多人了解到了什么是DApp,讓以太坊第一次出現大規模擁堵.

1900/1/1 0:00:00