BTC/HKD+0.42%

BTC/HKD+0.42% ETH/HKD-0.35%

ETH/HKD-0.35% LTC/HKD-0.29%

LTC/HKD-0.29% ADA/HKD+0.48%

ADA/HKD+0.48% SOL/HKD+1.36%

SOL/HKD+1.36% XRP/HKD+0.28%

XRP/HKD+0.28%來源:加密谷Live

作者:KarimHelmyandtheCoinMetricsTeam

翻譯:凌杰

重點概覽

交易所之間的價格差異可能因各種原因而出現,包括市場操縱、交易所停業或交易者錯誤。市場效率的低下,可能會妨礙套利,從而加劇市場失調。

雖然市場失調在小型交易所和非流動性資產中尤為常見,但主流交易所的流動性市場也會經常受其影響。市場失調的存在使得依賴單一交易所的價格供給來進行投資組合估值和合約結算變得不可靠。

創建能夠抵御市場波動的參考匯率是非常復雜的。

混亂的市場

加密貨幣市場的流動性被分散在少數幾個主流交易所和幾十個小交易所中。由于市場效率低下、市場操縱或交易者錯誤,這些交易所的價格經常出現差異,至少會有一個交易所對資產進行了錯誤定價,無法反映全球市場價格。這個問題對于流動性較差、資本規模較小的資產尤為嚴重,因為這些資產的結算保證較弱,更容易受到操縱。

除了創造套利機會外,這種缺乏穩健市場價格的情況還會導致投資組合估值和合約結算困難。期貨和期權等衍生品需要一個價格來進行結算,這就需要使用一個能準確反映各市場狀況的參考匯率。

觀點:硅谷銀行等三家銀行的失敗或會限制加密行業的流動性:3月13日消息,數字資產公司Castle Island Ventures創始人Nic Carter表示,政府愿意為這硅谷銀行和Signature提供支持,意味著它回到了提供流動性的模式,而不是收緊,而寬松的貨幣政策在歷史上被證明是加密貨幣和其他投機資產類別的“福音”,但這種不穩定性再次顯示了穩定幣的脆弱性,不尋常的金融狀況可能導致它們跌破其固定價值。據悉,Signature和Silvergate是加密公司的兩家主要合作銀行,近一半的美國風險投資支持的初創公司將現金存放在硅谷銀行,包括對加密友好的風險投資基金和一些數字資產公司。

此外,Carter表示:“比特幣流動性和加密流動性總體上會受到一定程度的損害,因為Silvergate的SEN和Signature的Signet是加密公司在周末獲得法定貨幣的關鍵。現在加密公司的選擇很少,在新銀行介入之前,該行業的流動性將受到限制。”他補充說,他希望銀行能夠介入以填補SEN留下的空白。(CNBC)[2023/3/13 13:00:06]

低效

市場通常被假定為有效的,其價格反映了所有已知信息。在一個有效的市場中,錯誤定價往往是短暫的,因為任何價格差異都可以通過套利來彌補。這些市場據說遵守一個價格法則,該法則認為,相同的商品在不同的市場上應該以相同的價格出售。

觀點:新冠病大流行導致比特幣等數字資產的采用加速:新加坡星展銀行(DBS Bank)在8月份發布的加密貨幣季度報告表示,新冠病大流行導致比特幣等數字資產的采用加速。數字資產銀行Sygnum也認同這一觀點。

Sygnum銀行客戶聯席主管Martin Burgherr表示,“自從COVID-19病爆發以來,家族理財辦公室和個人對數字資產的興趣與日俱增,他們認為數字資產是一種替代方案,是抵御令人擔憂的通脹風險的一種方法。現在,銀行業正從封閉狀態中蘇醒過來,國內和國際銀行要求我們幫助建立B2B模式,使他們的客戶能夠投資數字資產,這一點已經顯著上升。”(CoinDesk)[2020/9/10]

然而,在交易成本和經營風險的存在下,即使是理性的市場也未必能有效地發揮作用。在一個無效率的市場中,只要摩擦持續存在,價格差異就可能持續存在。

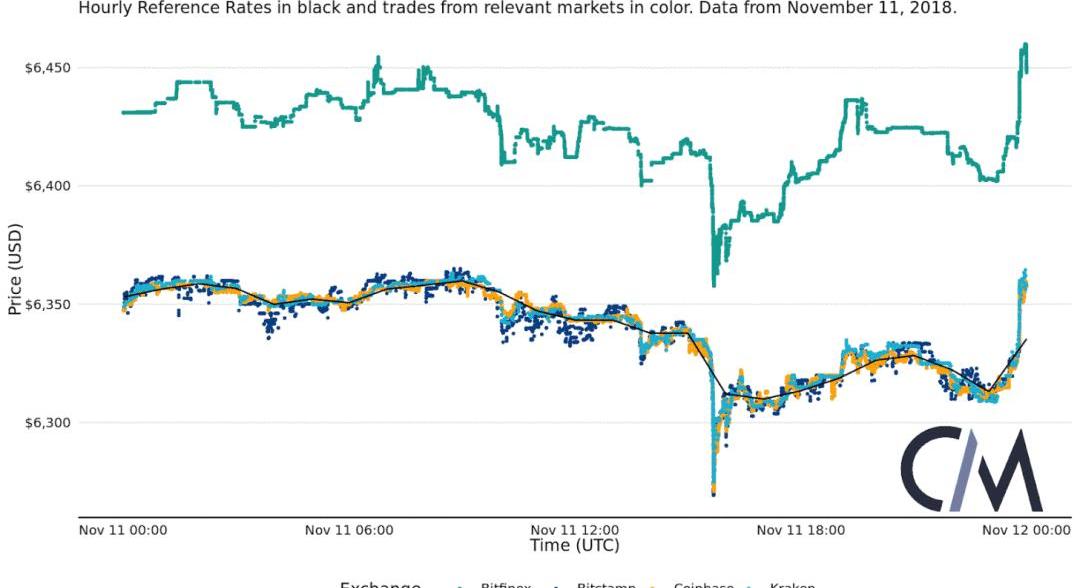

加密資產市場上最嚴重的持續價格失調是Bitfinex和其他交易所的現貨價格之間的失調。由于對交易所償付能力的擔憂,Bitfinex上的比特幣經常以高于其他市場的價格進行交易,最突出的是在2018年底和2019年初。

自2017年4月CoinMetrics首次觀察到該價差以來,Bitfinex的BTC/美元市場一直沒有被計入CoinMetrics的每小時或實時參考匯率。2018年底一個典型交易日的快照顯示,BitfinexBTC/美元市場與用于計算這些匯率的市場之間的價差約為1.3%。

觀點:如果加密貨幣被禁止,就不會發生Twitter黑客事件:紐約雜志商業專欄作家Josh Barro在推特上分享了他對加密的負面看法,此前多個大V推特賬戶被黑,并發布比特幣相關釣魚信息。Barro因此對加密貨幣進行了猛烈抨擊:“加密對社會有害。”其表示,如果加密貨幣被法律正式禁止,沒有人會擔心壞人侵入知名人物的Twitter賬戶,然后以此來騙取比特幣。他還指出加密貨幣對社會沒有任何好處,而且在一些情況下帶來了弊端,例如成為暗網洗錢的途徑。(U.Today)[2020/7/17]

除了對交易對手現金流量的擔憂外,由于對交易資產的結算保證的擔憂,價格失調可能會繼續。

公鏈的主要功能是為資產的轉移提供一個結算層,而這一功能的正確執行需要在有足夠數量的區塊確認的情況下,交易在概率上是不可逆的。這種不可篡改性可以通過幾種方式打破,最有名的方式是通過51%攻擊,在這種攻擊中,控制了網絡大部分算力的攻擊者會對區塊鏈進行重新排序。

觀點:美聯儲及銀行低利率或能推動穩定幣的采用:4月15日,Cointelegraph發文討論美國的零利率對穩定幣采用的作用稱,對于一些穩定幣用戶(與法幣掛鉤)來說,其最大的收入來源之一是存儲利息。而美聯儲及各銀行下調儲蓄賬戶利率導致用戶收入減少。目前的低利率環境可能會使用戶資產處于虧損狀態。但從更長遠來看,穩定幣概念已經成為加密領域的重要組成部分,穩定幣的重要性將逐步擴大。當經歷嚴峻的市場環境時,穩定幣將提供安全保障;而當市場恢復,再次變得更具競爭力時,交易者和投資者將會重新評估穩定幣這一投資選項。此前4月9日消息,美聯儲發布會議紀要稱,零利率將保持至經濟消化疫情的打擊之后。[2020/4/15]

因此,安全性較差的資產的接收方可能需要大量的確認才能確認轉賬有效。交易所運營商必須特別謹慎,因為他們收到的存款量很大,因此在被攻擊時將面臨損失。這導致交易所提高了存入某些資產所需的等待時間和確認次數。而等待時間的增加,又增加了試圖從這些資產的市場效率低下中獲利的交易者所承擔的風險,加劇了現有的流動性不足,并有可能導致市場的持續混亂。

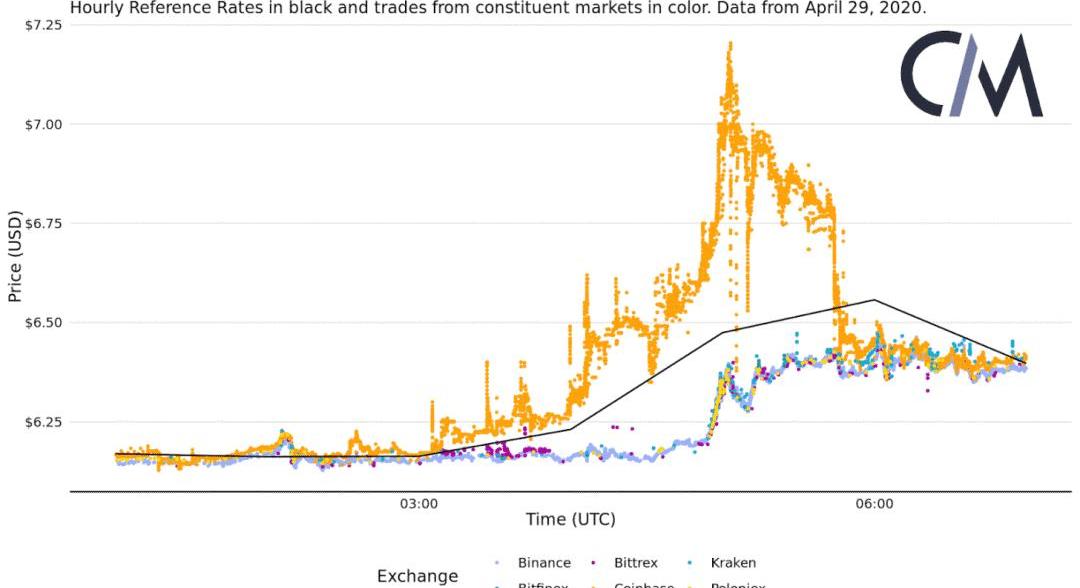

最顯著的此類事件發生在2020年4月29日,當時Coinbase的ETC市場與其他交易所的市場出現了明顯的價格失調。這次失調的范圍很廣,持續了幾個小時,部分原因是在幾次51%的鏈上攻擊之后,交易所需要對ETC存款進行大量確認。

動態 | 轉移價值十億美元僅需花費0.000012 XRP “XRP沒有價值”的觀點再被討論:據coincryptorama消息,昨日,價值十億美元的XRP在Bithumb交易所發生轉移,手續費為0.000012 XRP。推特用戶Flibbr指出,這意味著轉移無論轉移多少美元都要花費這么多XRP,因此“XRP沒有價值”。關于XRP的價值已被多次討論,多數人認為XRP沒有價值的主要原因是,銀行可以使用Ripple的XRapid共享分類賬系統來轉移法幣或加密貨幣,這使得XRP自身變得無效。此外,他們認為,“銀行需要買很多XRP以在Ripple區塊鏈中流轉”的認知是錯誤的,這只能說明XRP是一個服務其創始團隊的資金池。[2018/12/14]

Coinbase是ETC交易的主要市場,這一事實使這種市場失調更為復雜,這降低了應將哪個價格視為市場價格的明確性,并強調了透明計算參考匯率的必要性。

資本管制是市場摩擦的另一個來源,在外匯市場上引入了障礙,這在加密貨幣市場上同樣起作用。這些障礙在很大程度上導致了以韓元報價的現貨市場與以其他法幣報價的現貨市場之間的所謂"泡菜溢價"。

資本管制屬于對加密貨幣市場流動性的法幣轉賬更廣泛的限制。交易所停機或與銀行合作伙伴關系緊張導致的法幣存款或提款延遲是另一個相關的摩擦來源。

由于不能保證各交易所的供需是統一的,因此在一個低效但理性的市場中,價格會出現差異。在現實中,市場參與者很容易出現錯誤和非理性,從而帶來更多的價格失調。

FatFinger

有一種常見的錯誤,稱為fatfinger,交易者錯誤地提交了一個交易。這些錯誤可能會導致閃電崩盤,或市場快速下跌。

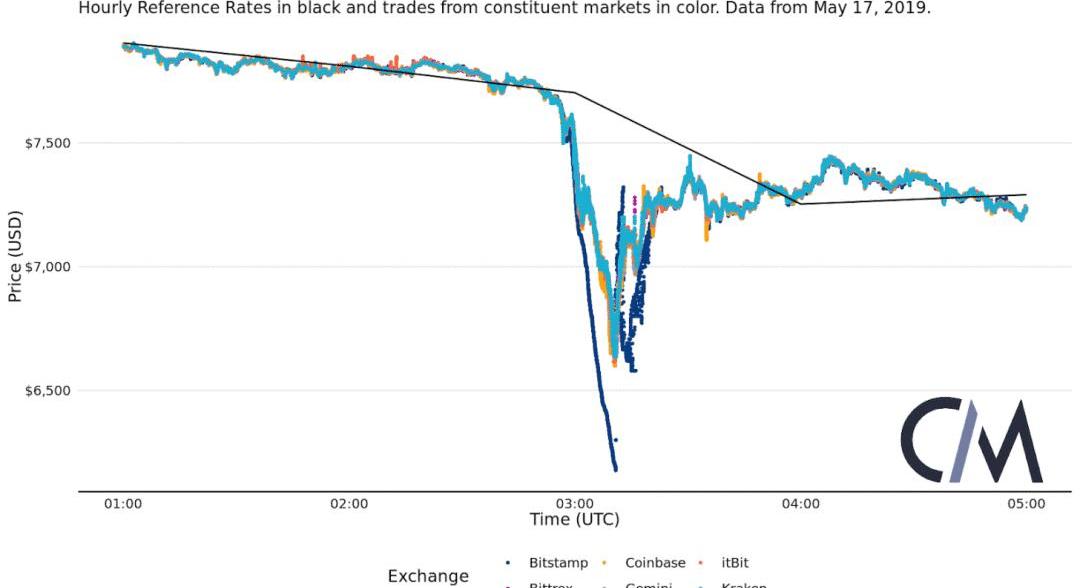

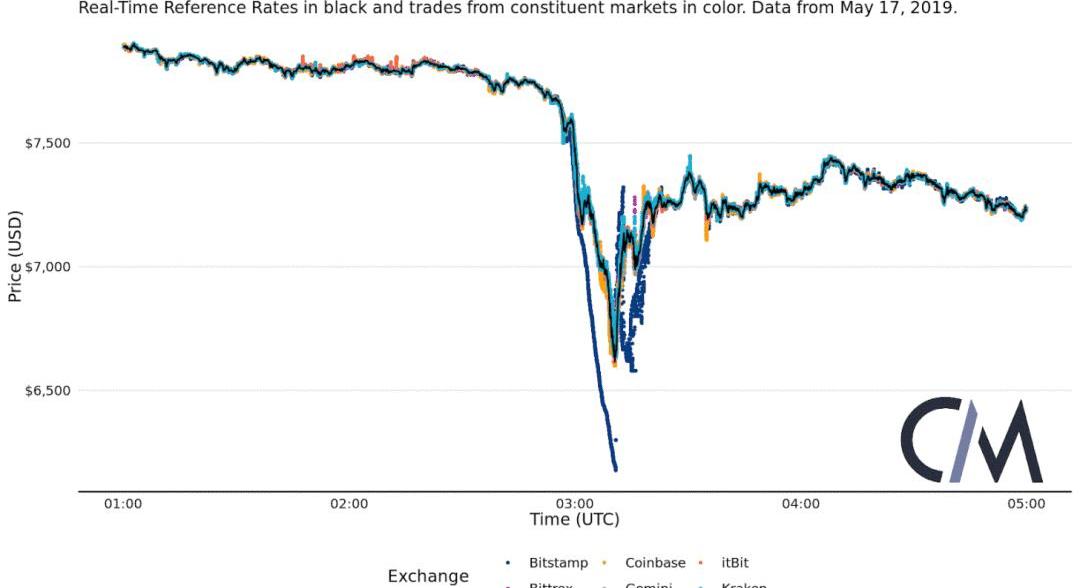

2019年5月17日,比特幣市場經歷了一次可能是由于錯誤下達的大額賣單導致的閃崩。這次閃崩對其發源地交易所Bitstamp的影響尤為強烈。

由于追溯時間長,CoinMetrics的每小時參考匯率不受影響。CoinMetrics的實時參考匯率正確地跟蹤了市場價格,不包括Bitstamp上的額外下跌。

盡管市值下降,但對于比特幣和以太坊的基本面來說,本周的表現相對較好。BTC安全性看起來很健康,算力和挖礦收入都在增加。算力周環比增長了6.6%,應該很快就會超過平倉前的水平。

ETH交易量周比下降了3.5%,而BTC交易量增長了3.7%。但盡管交易量下滑,ETH活躍地址卻增加了8.1%,而BTC則增加了5.8%。ETH活躍地址持續增長的原因,我們將在本周的網絡亮點中進行探討。

網絡亮點

ETH在過去的七天里,都有超過50萬個活躍地址。這種情況只發生在ETH歷史上的另外一個時期——2018年1月,當時ETH的價格飆升至1400多美元的歷史新高。然而,當前的活躍地址激增并不是由ETH價格峰值驅動的,因為自2月份以來,ETH的價格一直保持在250美元以下。相反,它似乎是由基于以太坊的穩定幣和去中心化金融的快速增長所驅動的。

ERC-20代幣是在以太坊區塊鏈上發行的,可以作為衡量以太坊上活動的代表。雖然遠非全貌,但流行的ERC-20的活躍度可以揭示整個網絡的使用趨勢。

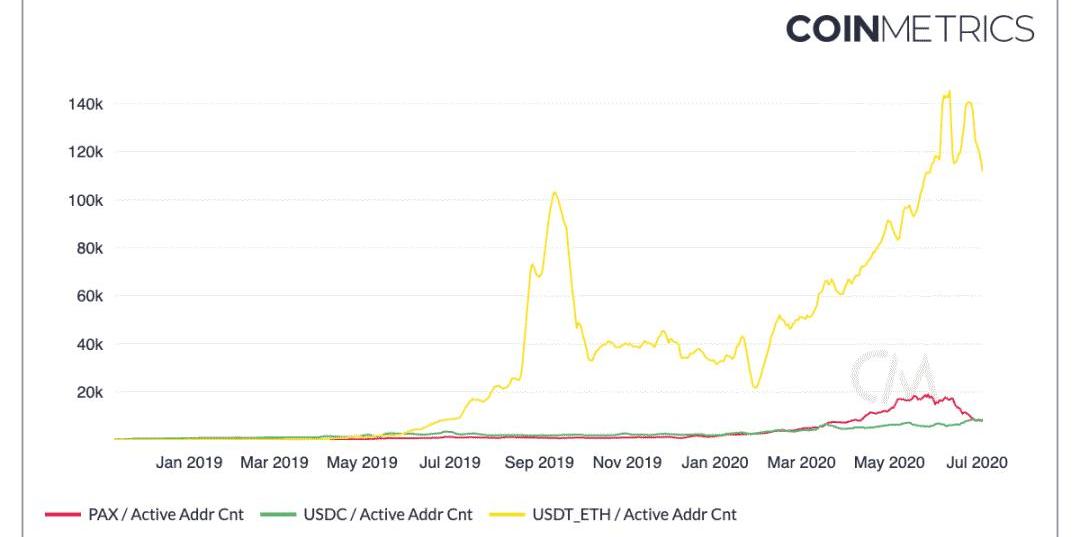

下圖顯示了三種以太坊發行的穩定幣的活躍地址數。Tether(USDT_ETH)、USD幣(USDC)和Paxos(PAX)。自3月以來,這三個幣的活躍地址都有大幅增長,其中USDT_ETH以巨大的優勢領先。

但盡管增長迅速,USDT_ETH的活躍地址似乎在6月達到了頂峰,進入7月后有所下降。PAX活躍地址也在6月初達到峰值,此后一直在下降。不過,并非所有的穩定幣都在下降。USDC活躍地址自3月以來相對穩定增長,目前已達到歷史新高。

下面我們來看三個與DeFi相關的ERC-20代幣:0x、Maker和KyberNetwork。KNC在進入7月后創下歷史新高,因為其Katalyst和KyberDAO的更新將引入新的質押獎勵:一旦更新上線,KNC的持有者將可以通過質押代幣參與協議治理,同時獲得ETH獎勵作為回報。ZRX活躍地址在5月大幅飆升后,7月初也在增長。MKR地址在6月中旬達到峰值后有所下降,但仍處于相對高位。

除了活躍地址激增外,自4月以來,持有超過0.01ETH的地址數量猛增。4月1日,有712萬個地址持有至少0.01ETH。到7月1日,已超過837萬,增加了約125萬個地址。

市場數據解析

在過去的3個月里,我們已經進入了一個標準普爾500指數的日回報率和比特幣的日回報率持續相關的時期。這是一個值得注意的趨勢,因為在3月份拋售之前,市場就已經出現了負相關。

這并不是兩市第一次出現正相關,不過這已經是最長、最穩定的相關性之一。下面我們來看看兩市的30日和90日相關性,可以追溯到2015年1月。在3月份的拋售之后,我們達到了90日相關性高于0.4的水平。自那時以來,相關性一直保持到0.3以上,這是迄今為止最長的持續時間。

這些資產類別之間的正相關主要是由于圍繞COVID-19的市場反應后的迅速拋售和持續恢復。許多人將這兩種資產的風險下降歸因于普遍的看法,即"在大跌中,所有資產的貝塔值都會變成1"也適用于比特幣。這一時期讓一些關注比特幣行業的人士感到緊張,因為比特幣之前與大盤股票市場缺乏相關性,常常被譽為其最大亮點之一。只有時間才能證明相關性是否恢復到3月前的水平,或者在較長時間內保持高位。

撰文:RobertStevens 編譯:Summer 諸如USDT、USDC等中心化穩定幣的發行方正在將一些地址列入黑名單.

1900/1/1 0:00:00今日消息:據7月17日消息,在CoinShares最新發布題為“新冠肺炎危機期間了解比特幣”的報告,強調在危機期間比特幣展示了很強的韌性.

1900/1/1 0:00:00變更品牌名、宣布“日上鏈量”超1億次、發布軟硬一體機,這是螞蟻區塊鏈今天帶給大家的驚喜。 從螞蟻區塊鏈到螞蟻鏈 7月23日,螞蟻集團舉辦螞蟻區塊鏈品牌升級發布會,螞蟻集團董事長井賢棟向外界公布了.

1900/1/1 0:00:00本文作者JacobEliosoff為加密貨幣基金CalibratedMarkets的管理負責人,CalibratedMarkets是TreviDigitalAssetsFund的GP.

1900/1/1 0:00:00一杯茶一包煙,一個大盤看一天。常年這樣盯盤的你是否偶爾感到空虛、疲憊、腰酸背疼、嘴淡、無聊、頭發變少.

1900/1/1 0:00:00摘要 越來越多的人希望通過攻擊智能合約來竊取資金,他們正在利用當智能合約組合在一起時出現的漏洞進行攻擊。2020年,對DeFi的攻擊中,被套取或盜取的總金額已經達到了3600萬美元.

1900/1/1 0:00:00