BTC/HKD+1.63%

BTC/HKD+1.63% ETH/HKD+0.94%

ETH/HKD+0.94% LTC/HKD-0.01%

LTC/HKD-0.01% ADA/HKD+0.54%

ADA/HKD+0.54% SOL/HKD+3.61%

SOL/HKD+3.61% XRP/HKD+0.32%

XRP/HKD+0.32%幣圈312黑天鵝事件之后,Defi生態質押代幣價值從最高點11億美金下跌至5000萬美金,Defi生態前景一片暗淡。

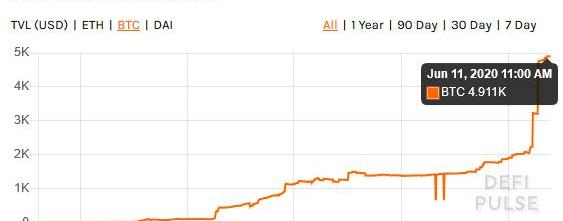

但短短3個月時間之后,6月11日,Defi生態質押資產總價值重回10億美金,鎖定BTC數量也達到屢創新高,DeFi項目代幣總市值也超過20億美金,有些項目代幣價格更是一夜翻倍。這一切似乎都在指向一個結論,Defi生態正成為加密生態的趨勢所向。

這還不夠,眾多投資機構也紛紛開始加注Defi生態的投資規模與力度。

那么,Defi究竟是以怎樣的速度在飛速前進?為什么在經歷巨大打擊后能夠迅速恢復?眾多投資機構又為何重點布局Defi生態?

1、Defi生態的“魯棒性”

3月份在新冠疫情影響下,美股市場暴跌,ETH價格因此在短時間內聯動下跌超過50%,導致DeFi市場抵押品市值從10多億美金暴跌至5億美金附近。

不過,這樣的頹勢并沒持續太久。自3月中旬以來,ETH價格上漲超過133%,DeFi市場抵押品價值再度突破10億美金,占ETH總供應量2.43%,超過270萬ETH被鎖定為DeFi抵押物。此外,被鎖定在DeFi的比特幣也創下歷史新高,6月3日該數字躍升至4911,比一個月前的2230增加超過一倍。

數據:Telegram Bot代幣市值接近1億美元,UNIBOT代幣過去一周上漲54%:7月20日消息,基于Telegram的交易機器人這一類別的代幣市值接近1億美元,用戶可以使用1個Telegram命令輕松進行市場買賣。其中,Unibot吸引了大量用戶。據Dune數據,基于Telegram的交易機器人Unibot的代幣UNIBOT的價格在過去一周上漲逾54%,并且該團隊報告用戶增長穩步飆升。

數據顯示,Unibot用戶已使用該應用程序交易了價值5400萬美元的代幣,該平臺向用戶返還了近100萬美元的收入。這些獎勵與持有的代幣數量成正比,持有者將獲得40%的交易費用和UNIBOT總交易量的1%。[2023/7/20 11:07:09]

足以說明Defi生態的“魯棒性”。魯棒性即系統的堅韌性,在系統遭到巨大打擊后的恢復能力。

BTC質押數量的不斷增長,也為Defi生態注入了新的活力。

與此同時,涌入Defi生態的投資者人數也在快速增長中。EthHub聯合創始人AnthonySassano表示,6月6日以太坊創造了第1億個唯一地址,每天的活躍用戶在不斷增加,參與19種最流行的DeFi協議的用戶每天增長將近1000人。

挖易培才:做大代幣市值并構建與之對應的流動性是鏈游成敗的關鍵:上海挖易聯合創始人李培才談到區塊鏈游戲項目代幣的估值和流動性問題時發微博表示,

1: 傳統游戲努力的方向是讓玩家付費,不管是pay for time, pay for win還是pay for love。

2: 鏈游的努力方向是盡可能提高項目代幣市值,并構建與之相匹配的流動性。

3: 鏈游的代幣市值之所以重要是因為它是 play to earn的earn來源,代幣市值高了以后會看起來所有人都在賺錢,這點和btc市場是一樣的。btc市值現在是 1萬億美金,并不是說是有人真的掏了1萬億美金來買btc,是因為如果你持有btc,并且量不是非常大的話,可以隨時按照這個市值去套現。

4: 和市值同等重要的是流動性,流動性之所以重要是因為沒有流動性的市值是虛假市值。市值越高,需要的流動性也越大,沒有流動性支撐的市值是沒有意義的。大家之所以認為btc的市值真實,就是因為btc盤口的流動性就有幾億美金。如果你想買入/賣出價值幾億美金的btc,是可以在不太影響當前價格的情況下做到的。

5: 鏈游項目初期,流通的代幣量很少,做高市值比較容易。但是隨著更多的流通代幣分發到市場上,怎么樣保持市值甚至還要提高市值就不是很容易了。

6: 如何做大代幣市值并構建與之對應的流動性,將是決定鏈游項目成敗的關鍵。[2021/8/22 22:29:00]

對于Defi質押資產不斷增長的最終影響,以太坊的著名投資者Arthur認為,這會讓Defi最終變成一個流動性黑洞。

證券型代幣市場出現復蘇跡象:CoinDesk發文稱,Securitize最近籌集了4800萬美元資金,這表明證券型代幣可能會卷土重來。如果是這樣,更多的私營公司將繞過傳統的首次公開募股 (IPO),轉而使用區塊鏈技術將融資過程數字化。業內一些人現在甚至預測,在未來四年內,使用這種融資方式籌集的資金總額將增加六倍。[2021/6/23 23:58:34]

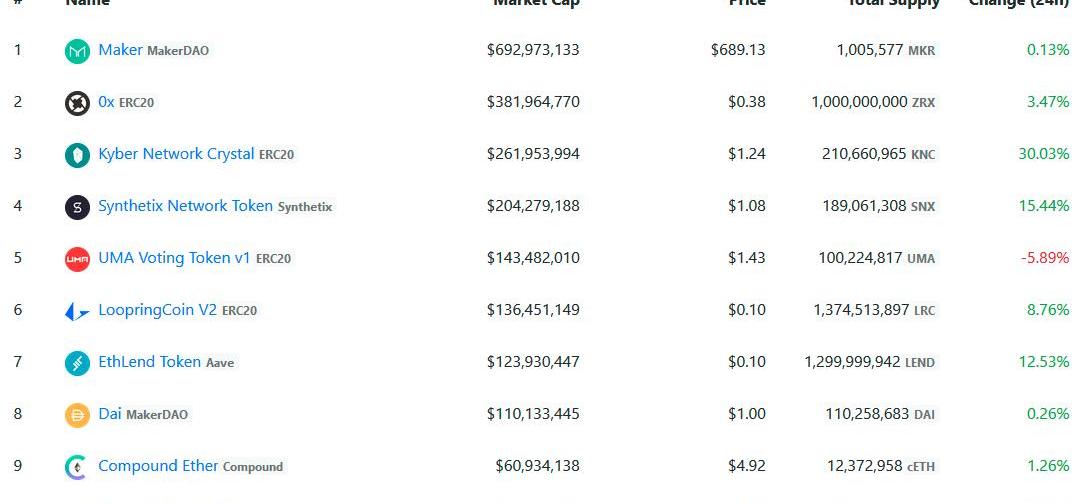

而Defi相關的項目代幣總市值的飆漲,則更加說明資本對Defi生態的傾斜性。

根據DeFiMarketCap最新數據,Defi生態項目代幣的總市值目前已突破25億美金。而僅在幾周前DeFiMarketCap首次推出時,DeFi代幣的總市值剛剛超過10億美金。這說明Defi生態價值正在迅速擴大,投資者正在尋找銀行和傳統金融機構無法控制的方式來獲得貸款和賺取利息。

即便這樣,Defi生態的潛力也遠沒有完全釋放。

近期,加密對沖基金MulticoinCapital聯合創始人KyleSamani表示,隨著支持去中心化金融的技術基礎設施持續改善,該領域可能會從集中借貸和交易場所中獲取份額。

數據:今年迄今粉絲代幣市值已達2.6億美元,同比增長900%:英格蘭和威爾士足球球迷協會主席Malcolm Clarke表示,毫無疑問,在疫情期間,俱樂部通過發行粉絲代幣獲得了收益。但Clarke也認為,允許球迷在俱樂部運營方式上有一個“形同虛設”的發言權,或者“試圖通過編造無關緊要的‘參與度’在線民意調查,從支持者身上榨取更多的錢”也不是什么好手段。而AC米蘭的一位發言人表示,推出粉絲代幣是一項戰略舉措,旨在增強其數字形象,與粉絲“保持更近距離”。根據FanTokenStats的數據,目前所有平臺的粉絲代幣市場總價值為2.6億美元,比去年同期增長了900%。在4月和5月達到頂峰后,粉絲代幣與其他加密資產同步暴跌,并在隨后的波動中下跌了55%以上,總市值一度跌至2.28億美元。這種不穩定性,加上比賽日成本的普遍上升,讓一些球迷覺得自己獲得發言權的成本被抬高了。(Cointelegraph)[2021/6/16 23:41:05]

Samani還認為,預計在未來24個月內,DeFi平臺的增長率將出現“階梯函數式增長”。Samani承認目前的DeFi技術仍在幾個關鍵方面落后于CeFi,包括其運行速度較慢和可用的交易杠桿較低,但他表示該領域仍存在大量機會。

動態 | Overstock將于8月12日向零售交易商開放tZERO安全代幣市場:據Coindesk消息,tZERO首席執行官Saum Noursalehi表示,零售投資者將能夠在8月12日開始在其平臺上進行交易。雖然該平臺于1月份投入使用,但只有經過認證的投資者才被允許進行交易。目前,在這個替代交易系統(ATS)上只有兩個代幣可用:tZERO自己的私募股權代幣TZEROP和Overstock的數字投票系列A-1優先股OSTKO(于6月份推出)。為了推動tZERO的交易活動,其母公司Overstock此前宣布計劃在未來兩個月向所有股東發行更多這些數字股票作為股息。[2019/8/9]

Cefi:即中心化金融,全稱CentralizedFinance,一般由交易所、錢包、甚至銀行等三方篇平臺發起的金融產品,屬于與Defi思想相對的金融產品。

無論是Defi質押資產的快速升值,還是項目代幣價值的迅速積累,都足以說明Defi生態的魯棒性。

Defi近期之所以會如此火爆,這與其背后巨大的投資機會關系密切。

2、Defi生態巨大的投資機遇

近期,以太坊生態知名投資者Arthur在在推特上表示:“我在DeFi空間花費的時間越多,我就越認為DeFi最終會成為一個流動性黑洞,它將吸收所有閑置資產。如果你不想承擔持有BTC和ETH的市場風險,有很多方法可以實現市場中性收益。”

此外,在去中心化借貸協議Aave中,穩定幣DAI的質押數量在一夜之間漲幅達到86%,質押數量從210萬枚攀升至剛剛超過400萬枚。

兩者共同指向了同一個結果,即Defi生態正對投資者產生巨大的吸引力。而吸引眾多投資者關注的,正是利潤率。

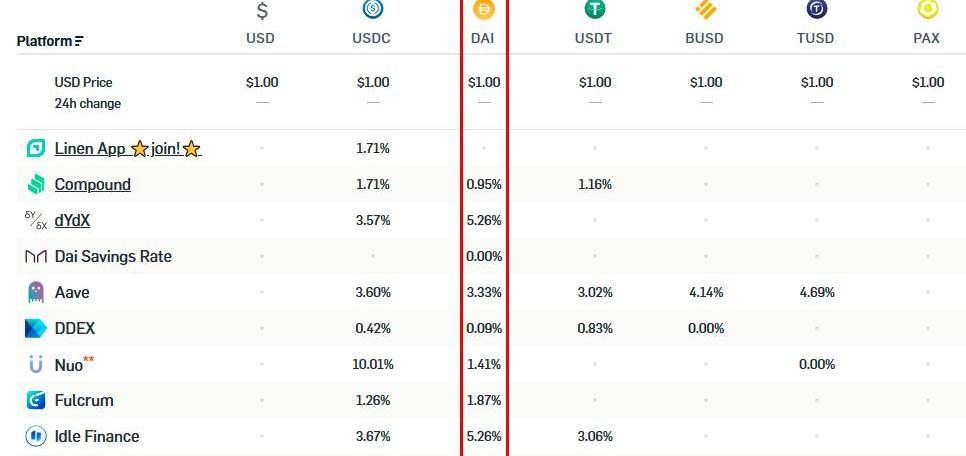

以Defi生態中應用最為廣泛的穩定幣DAI為例。

今年三月份,MakerDao將DAI穩定費率降低至0.5%,所謂的穩定費率實際上就是指借入利息。如果借入利息低于另一個平臺的貸款利息(Loan)時,就會產生套利的機會。

通過LoanScan的各個去中心化借貸協議的貸款利率可以看到,在DAI一欄,Compound的借貸利率為0.96%、dydx的借貸利率為4.07%,還有其他三個平臺Aave、Idle、Fulcrum的借貸利率也都大于MakerDAO的借出利率。

這對投機者來說,可謂是極大的套利看空間。

以Compound借貸平臺0.94%的利率為例,如果投資者將DAI從Maker平臺質押出來,需要付出的利率是0.5%,而存入Compound平臺能夠賺到的利率就是0.94%,純收益達到0.44%,如果是在dydx平臺,則會有更高的收益率。

當然,這樣一個市值超過25億美金,尋租空間巨大的生態,機構投資者永遠不會缺席。

3、機構大力加持Defi項目的原因

投資金額向Defi生態傾斜,是機構投資者看好這個市場最為直接的表現。

實際上,自從新冠疫情全球蔓延以來,金融市場受到重大打擊,幣圈更是遭遇了312黑天鵝事件,然而在此期間,DeFi領域的初創項目融資量規模與數量非但沒有下降,反而還逆勢大漲。

簡單列舉幾例,3月27日,跨鏈DeFi平臺Acala宣布完成150萬美元種子輪融資;4月2日,中心化交易所Uniswap和去中心化彩票PoolTogether獲得110萬美元投資;4月3日,跨鏈BTC項目tBTC的項目方Thesis宣布完成770萬美元融資......

Defi生態中代幣市值排名前十的項目

而這些項目的項目的投資機構更是包括Web3.Capital、CoinbaseVenture、分布式資本、MorganCreekDigital等一眾知名圈內知名資方。

針對這一現象,數字文藝復興董事總經理表示,實際上這些Defi項目團隊全職開發者多的十幾個人,而且每天的工作時間也就是三四個小時,之所以動不動估值就上幾千萬美金,由兩個因素決定。

第一,機構不愿意直接去二級市場買入代幣,比如說賣以太坊,因為在他們看來這不代表他們的投投資水平,但是他們又希望介入區塊鏈投資,目前除了Defi生態,沒什么項目可以投。

第二,機構看到了Defi出圈的可能性,看到了區塊鏈真正的殺手級應用的出現。比如USDT,現在在很多國家已經作為替代傳統的銀行賬戶來進行跨境轉賬貿易支付手段,像東南亞地區用的就比較多。

曹寅還表示,不管是鏈游、區塊鏈技術還是其它應用,VC都看不到他們背后的持續性邏輯,他不敢投,但是Defi這個邏輯非常容易能夠講出來。

當然,任何事物都不可能盡善盡美,例如Defi生態同樣如此,在受到追捧的同時也存在一些短板。

4、Defi生態的短板

今年3月份,“黑天鵝”事件導致有史以來第一次MKR拍賣以清償債務,隨后Uniswap與dForce兩個去中心化金融項目被盜。

在被盜事件中,dForce團隊損失2500萬美元,雖然這些損失最終被黑客返還,但這些負面影響都暴露了Defi生態的短板。

針對這些問題,曹寅表示,目前Defi模式存在非常嚴重的問題,雖然我看好Defi,但還不得不實事求是地說,第一就是過度重視去中心化,但是我們要知道Defi核心是金融服務,而不是去中心化。對于去中心化的原教旨主義的堅持,影響了Defi行業的出圈,也影響了Defi行業現在的客戶體驗。

此外,曹寅還認為,徹底去中心化其實是不可能,它必然會有小部分人的利益會受損。比如當早期以太坊分叉ETC,就是因為小部分的人想分叉,然后大部分人不愿意才分叉出來了,所以絕對去中心化是有嚴重問題的。

最終,曹寅認為,總結一句話來說,現在我們看到的Defi并不是Defi的完全題,它僅僅是Defi的一個雛形是骨架,Defi它的更大的想象空間還是在于出圈,還是在于成為大量金融機構的底層。

Tags:EFIDEFDEFIBTCBasketDAO DeFi IndexCredefiDefi Goldnhbtc幣怎么樣

作者:ChrisRobison 翻譯:FrauYang 校對:Samuel 原文鏈接:https://medium.

1900/1/1 0:00:00自2020年初以來,盡管經歷了3月13日的市場崩盤,但投資者和交易者始終不停地為積累比特幣做出努力.

1900/1/1 0:00:00作者:JXkin 來源:蜂巢財經 進入6月,凍卡潮悄然席卷幣圈。多名加密資產用戶稱,他們的銀行卡在近期接連被凍結,比特幣知名礦工孫小小也是其中之一.

1900/1/1 0:00:00本文來源:加密谷Live,作者:LuxorTech,翻譯:Liam云挖礦經常被業內人士描繪成一個騙局,而圈外人則將其描繪成一種快速致富的途徑.

1900/1/1 0:00:00作者:?AliAtiia翻譯&校對:IANLIU&阿劍 來源:以太坊愛好者 本文將通過簡單的例子.

1900/1/1 0:00:00本文來源:區塊科技研究與監管,作者:清華大學金融科技研究院據韓國之眼朝鮮日報2020年5月18日的報道,韓國中央銀行(BoK)正在加快對央行數字貨幣的試點測試的技術審查.

1900/1/1 0:00:00