BTC/HKD+1.13%

BTC/HKD+1.13% ETH/HKD+2.1%

ETH/HKD+2.1% LTC/HKD+1.43%

LTC/HKD+1.43% ADA/HKD+1.91%

ADA/HKD+1.91% SOL/HKD+0.89%

SOL/HKD+0.89% XRP/HKD+1.12%

XRP/HKD+1.12%從DeFi項目「直投」、建設基礎設施,到通過原生公鏈切入 DeFi 賽道,我們發現加密貨幣交易所正在積極賦能去中心化金融行業,擴大生態價值。不可否認,從比例來看,DeFi 用戶數量只占到整個加密行業用戶非常小的一部分,目前其價值依然身處洼地,因此還有巨大的增長空間,全球通脹預期和收益不斷走低的傳統金融產品也會推動更多主流用戶選擇DeFi。

對于加密貨幣行業里的許多人來說,最“熟悉”的監管機構可能當屬美國證券交易委員會(SEC)和美國商品期貨交易委員會(CFTC)。

這兩家監管機構有多厲害呢?2020年,BitMEX因違反《銀行保密法》遭CFTC起訴之后,該交易所聯合創始人兼首席技術官Samuel Reed直接在馬薩諸塞州機場被逮捕;此外,如果代幣被認定為“未注冊證券”的話,就會受到SEC起訴并面臨數千萬美元巨額罰款,從此前的KiK、Telegram到最近的Ripple——據說,SEC在過去三年已經對加密行業開出創紀錄的1.4億美元罰單。

可以說,如果SEC和CFTC的瞄準鏡盯上了哪一家加密貨幣公司或哪一個項目,他們的命運肯定兇多吉少。

然而,雖然SEC和CFTC在美國金融領域里舉足輕重,但他們其實并不屬于聯邦政府真正的“五大核心監管機構”。實際上,真正決定美國貨幣政策和經濟決策的核心機構是:美國貨幣監理署(OCC)、美國聯邦儲備系統(FED,也就是我們俗稱的“美聯儲”)、美國聯邦存款保險公司(FDIC)、美國儲蓄機構監管署(OTS)和國家信用社管理局(NCUA)。

富達正式允許客戶開設零售加密交易賬戶:金色財經報道,投資巨頭富達現在已宣布正式允許客戶開設零售加密交易賬戶,在發送給客戶的電子郵件中,富達表示投資者需要持有經紀賬戶才能為加密賬戶提供資金,目前比特幣和以太坊交易均免收傭金,但用戶需要被要求閱讀并接受一些信息披露,包括一份風險聲明,其中指出“數字資產可能會快速波動,而且波動很大”。[2022/11/28 21:07:50]

坦白說,SEC和CFTC更像是沖在監管前線的“打手”,而幕后大佬其實是上述五家核心監管機構。其中在貨幣領域里,隸屬美國財政部的貨幣監理署是與銀行關系最為密切的監管機構之一,1863國家貨幣法(National Currency Act of 1863)賦予貨幣監理署監管美國聯邦注冊銀行(國民銀行)的職能,同時還主要負責對國民銀行發放執照并進行監管。根據維基百科公開信息顯示,美國貨幣監理署的具體監管職能包括:確保國家銀行系統安全性和穩健性;審批監管對象設立分支機構、資本等變更的申請;對其違法違規行為或不穩健經營行為采取監管措施;制定并下發有關銀行投資、貸款等操作的法規;以及最重要的——確保所有人能夠公平、平等地獲得金融服務。

所以,當你看到前美國貨幣監理署代理署長親筆撰文支持DeFi,也就不足為奇了。

上周三(1月13日),前美國貨幣監理署代理署長Brian Brooks親筆撰文《DeFi驅動的「自動駕駛銀行」可能實現普惠金融》,他認為DeFi扭轉了一切,利用區塊鏈技術,DeFi可以在無需人工干預情況下提供金融服務,比如使用基于供求關系算法得出的利率就能創建貨幣市場,但在傳統銀行里,設定利率通常需要由專門的利率委員會來執行。不僅如此,DeFi還支持去中心化交易、允許用戶在沒有經紀人的情況下進行完成金融業務、并且無需信貸員或信貸委員會參與即可執行貸款合約協議——通過算法,儲戶可以獲得非常全面的利率信息,因此可以選擇提供最佳利率金融機構;通過軟件,金融系統可以做出最合理的信貸業務決定,判斷是否可以對某些借款人放款,繼而消除「人為歧視」問題;「自動駕駛銀行」甚至可以不再由人來管理,從而消除欺詐或腐敗風險。

韓國FIU將于8月30日進行對該國加密交易所運營商的首次制裁審議:8月25日消息,據外媒報道,韓國金融服務委員會下屬的金融情報部門(FIU)將成立針對加密交易所運營商的制裁審議委員會,并于8月30日進行對加密交易所運營商的首次制裁審議。這將是韓國當局自去年《特別金融法》施行并將加密交易所被涵蓋在FIU監管框架后的進行的首次全面檢查。

在此次制裁審議中,該監管機構將檢查加密交易所運營商是否違反《特別金融法》,若發現違法行為將實施罰款等。FIU在運營商不履行糾正命令或累計機構警告時,可以處以停止營業。

截至8月,他們完成了對Coinone、Gopax、Upbit的綜合檢查并出得出結果,8月30日制裁審議的對象是Coinone和Gopax,預計各交易所將在當天出席制裁審議,對指出的事項進行說明。 此外,FIU正計劃繼Coinone、Gopax和Upbit之后,對Bithumb展開全面檢查。

據悉,《特別金融法》明確規定,如果交易所在KYC認證和報告可疑交易等事項存在違規,將處以1億韓元以下的罰款。 但如果出現利用內幕交易或濫用職權等情況,可能會被判有期徒刑或停止營業。(News1)[2022/8/25 12:46:39]

毫無疑問,如今監管機構已經不再漠視DeFi的存在,相反,他們開始注意到這一新興領域的巨大潛力,在將其納入監管范圍的同時,也在考慮如何制定適用于DeFi的規則。而這一切,都要從2020年夏天的“DeFi”熱潮說起。

加密交易公司Satori Research完成A輪融資:金色財經報道,加密交易公司Satori Research宣布已完成A輪融資,具體融資金額未披露,Alameda Research和Alan Howard參投。[2021/11/30 12:39:46]

許多人將2020年稱為“DeFi元年”,但其實去中心化金融概念早在2019年就已經開始在加密貨幣市場興起,只是去年在Compound首創的 “流動性挖礦”推動下才得以大爆發,而這也是促成DeFi第一春的主要原因。

不過,雖然整個行業的發展速度十分迅猛且顯露出不俗的潛力,但目前整個行業仍然處于“野蠻”發展的早期階段。

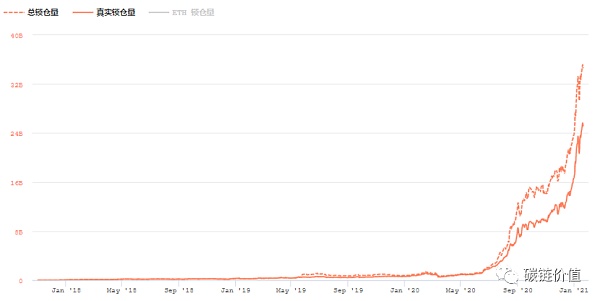

總鎖倉量(TVL)是衡量DeFi行業規模最重要的指標之一,通過計算所有鎖定在該項目智能合約中的ETH及各類ERC-20代幣的總價值(美元)之和而得到。下圖展示了從DeFi起步時期(2017年)至今的鎖倉量變化趨勢,從中可以看出,去中心化金融市場其實經歷過長達三年的“蟄伏期”,期間鎖倉量始終在低位掙扎,直到2020年6月Compound向用戶分發 COMP治理代幣之后,鎖倉量才出現明顯變化,之后更是以驚人的速度迅猛上漲(本文撰寫時DeFi總鎖倉量已經超過350億美元,真實鎖倉量超過255億美元)。

SBI收購加密交易公司B2C2 3000萬美元股份:日本投資巨頭SBI已收購加密貨幣做市商B2C2 3000萬美元的股份。B2C2 下個月將推出新的自動融資服務,以補充其現有的執行服務。(TheBlockCrypto)[2020/7/1]

資料來源:DeBank

治理代幣代表了社區對DeFi項目的治理權,可以決定項目的發展方向,同時也能捕捉項目本身的收益。治理代幣1.0版本由Maker開創,但Maker推出的MKR代幣并沒有引入“挖礦”概念,相比之下,代表治理代幣2.0版本Compound將DeFi行業推向了一個新高度,用戶只需使用Compound存入或者借出資產就能獲得COMP代幣激勵,結果只用了不到一個月時間,Compound鎖倉量便從900萬美元飆升至12億美元,隨即Balancer、Curve等DeFi協議也推出了治理代幣,引發“DeFi熱潮”。

那么,DeFi行業為何會出現這種“突然暴漲”的發展走勢呢?實際上,造成去中心化金融行業在2020年迎來“第一春”主要有兩個原因:

首先,2017年之后整個加密行業處于周期性熊市,不管是資金還是用戶流量,都沒有為區塊鏈項目的發展營造較好的環境,但從2019年之后整個加密貨幣市場開始復蘇,行業從業者、投資人和項目方都愈發成熟,給DeFi厚積簿發打下了更加堅實的基礎,不少DeFi應用逐漸落地,許多非加密貨幣用戶也開始使用并享受去中心化金融帶來的便利,繼而為這一新興領域注入了新的資金和流量。

動態 | 新加密交易所Beaxy宣布其首批上線的25個加密貨幣:據sludgefeed消息,新加密交易所Beaxy即將推出一個名為“圣基茨和內維斯”(Saint Kitts and nevis)的現貨加密貨幣交易平臺,根據公告,發布時將上線25種加密貨幣。[2019/1/25]

其次,DeFi所依托的底層公鏈有了進一步發展。此前不少公鏈聲稱在生態廣度上可以滿足所有的需求,但在某個縱深的業務需求上,其技術或生態架構上無法滿足業務更深層次的需求,比如以太坊現有的TPS就很難支持金融級應用。但是從2020年開始,加密貨幣行業似乎形成了一種共識,即需要搭建專注于金融領域的公鏈來解決目前DeFi賽道面臨的問題,比如庫幣正在開發的公鏈KuChain就是從DeFi和DEX等金融領域應用縱深的痛點出發,旨在從根本上解決DeFi應用桎梏。

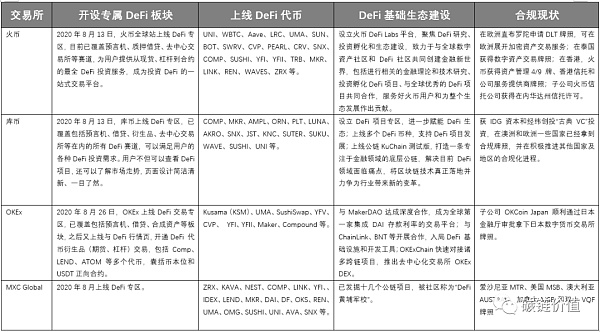

不可否認,交易所在加密行業扮演著重要的角色,行業內很多資源都集中在交易所,而第一波DeFi崛起浪潮給交易所差異化發展提供了空間,一些頭部加密貨幣交易所開始DeFi融入自身的生態和未來發展,并希望利用超前部署優勢進一步便鞏固或發展自身的核心競爭力。事實上,對于交易所而言,不僅有能力、有資源去推動DeFi市場發展,更需要去承擔一份責任,在為DeFi提供流動性的同時,也要讓更多用戶了解甚至參與DeFi項目發展。那么,那些頭部加密貨幣交易所在DeFi“第一春”這段時間里究竟有哪些布局呢?讓我們通過下面這張圖表來了解一下:?

DeFi為加密貨幣用戶提供了一種全新的資產升值渠道,徹底改變了過去持有加密貨幣并等待價格上漲的“唯一投資獲利”方式,現在人們可以使用自己的資產在DeFi中提供流動性賺錢。此外,用戶體驗、監管框架和擴容解決方案的有效改善也會給DeFi行業發展帶來極大幫助——

在用戶體驗方面,隨著跨鏈互操作性的進一步改善,將推動DeFi資產或應用越發豐富,甚至支持資產互通,加上不斷降低的開發門檻和高度開發者自由度,勢必會助力DeFi在場景方面實現井噴式爆發。

在監管框架方面,正如開篇所提到的,美國貨幣監理署已經對DeFi打開“綠燈”,監管者已經接受DeFi技術驅動的全新業務模式出現,甚至呼吁重新審視過時的規則。

在擴容解決方案方面,隨著以太坊2.0順利上線、以及二層解決方案推出,當前DeFi市場中遇到的高額gas費用、交易延遲等問題將會得到極大改善。

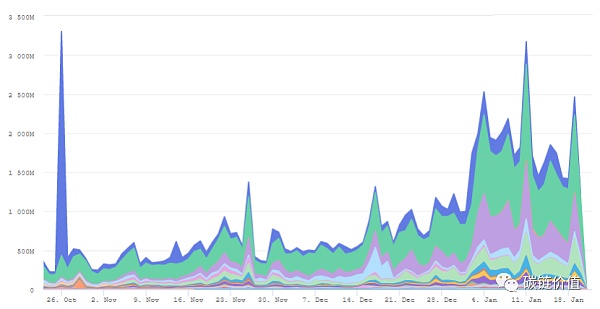

預計在2021年,“傳統”加密貨幣交易所可能會在DeFi行業里扮演更多角色、承擔更多責任,而不是像2020年那樣僅僅是上幣、引流。另一方面,去中心化交易所的崛起也將會在今年形成一股新勢力,去中心化的現貨交易是一個基于智能合約的去信任的市場,用戶可以通過區塊鏈網絡將他們的加密貨幣兌換成其它加密貨幣。根據1月21日DeBank最新數據顯示,去中心化交易所24小時交易額達到12億美元,而且從交易額走勢來看(如下圖所示),進入2021年之后交易額增幅明顯。

那么,隨著DeFi不斷進化、發展,交易所會如何推動“DeFi第二春”呢?我們認為,2021年加密貨幣交易所預計會在DeFi基礎生態、項目“直投”、以及自由公鏈三個方面發揮重要作用。

正如前文所述,包括火幣、OKEx、庫幣等頭部加密貨幣交易所都在積極建設DeFi基礎生態,通過與項目本身進行深度綁定,在平臺功能和產品層面去為DeFi項目賦能,同時利用資源優勢為投資者甄選出優質DeFi項目。以庫幣為例,該交易所設立了DeFi項目觀察區,社區投票上幣和Spotlight等多種方式持續在全球范圍內甄選優質資產,先后挖掘了SNX、AAVE、AMPL、Velo等眾多受用戶熱捧的加密資產,為用戶提供更多投資選擇。

此外,加密貨幣交易所很可能會在2021年加大DeFi項目“直投”力度,并參與到項目建設中。以火幣為例,旗下DeFi Labs投資組合已經包括CoFiX、InsurAce和PoolTogether等DeFi項目,后續還會投資孵化借貸、交易、衍生品等DeFi垂直領域。不僅如此,火幣DeFi Labs、MakerDAO、Compound、NEST社區、dYdX還共同發起DeFi聯盟,推進DeFi的研發,建立通用協議和標準,促進全球跨境協作和生態系統的發展。

值得一提的是,交易所自有公鏈預計會成為2021年“DeFi第二春”的重中之重。2020年初,OKEx將DeFi納入自有公鏈OKChain五大生態建設方向之一,并宣布將基于OKChain構建去中心化交易所OKEx DEX,旨在吸引開發者共建DeFi生態。此外,庫幣也推出了專注金融領域的公鏈KuChain,旨在解決目前DeFi、DEX等賽道存在的問題,比如開發LSP(流動性共享協議)提升DEX流動性,更加直觀地匹配DeFi應用場景以加速項目孵化落地。

正如前美國貨幣監理署署長Brian Brooks所說,我們將會迎來一個全新的DeFi未來,在那里,我們可以消除錯誤、停止歧視、實現普惠金融,這樣的未來是可以實現的!

而我們現在要做的,就是做好迎接“DeFi第二春”的準備。

作者:白夜

編輯:黑土

2021年是“十四五”規劃的開局之年。根據科技部近日發布的“十四五”重點研發計劃征求意見指南,“區塊鏈”重點專項計劃于 2021 年啟動實施,又一次將區塊鏈推向了風口之上.

1900/1/1 0:00:001.2021最具爭議的以太坊EIP-1559提案:不亞于比特幣區塊擴容?1月22日消息,以太坊開發者DannyRyan表示,以太坊改進提案EIP-1559預計將于今年推出.

1900/1/1 0:00:00作為加密數字資產市場的入場券,USDT一直備受爭議。一方面,在價格波動巨大的加密數字資產市場,USDT以其價格的穩定而成為用戶進行加密數字資產交易的重要媒介;另一方面,USDT又時常與販、洗錢.

1900/1/1 0:00:001月21日,最高人民法院發布《關于人民法院在線辦理案件若干問題的規定(征求意見稿)》(以下簡稱《征求意見稿》).

1900/1/1 0:00:00近日,地方“兩會”陸續召開,審查各地“十四五”規劃綱要草案,數字貨幣成為熱詞。專家建議,“十四五”時期擴大數字人民幣試點范圍,大力發展數字經濟,進一步激發市場主體活力.

1900/1/1 0:00:001月26日,中國深圳ZF發布通知稱,隨著比特幣和以太坊價格近期上漲,虛擬貨幣犯罪有所增加,涉嫌非法集資、CX、網絡賭博等。這條基本面消息昨天對加密市場產生了一定程度的紅色影響.

1900/1/1 0:00:00