BTC/HKD+2.25%

BTC/HKD+2.25% ETH/HKD+3.46%

ETH/HKD+3.46% LTC/HKD+11.52%

LTC/HKD+11.52% ADA/HKD+4.23%

ADA/HKD+4.23% SOL/HKD+2.22%

SOL/HKD+2.22% XRP/HKD+1.08%

XRP/HKD+1.08%作者:王也

編者注:原標題為《DeFi課堂|DeFi清算人是如何工作的?》

由Conflux×Odaily星球日報聯合出品,星球日報資深記者@王也擔任主筆。

提到DeFi,人們關注更多的往往是抵押借貸、去中心化交易所、衍生品交易、穩定幣等等,但是很少有人會關注「清算」——DeFi生態閉環中必不可缺的環節。

「清算」一般由「清算人」來完成,「清算人」是保障DeFi借貸協議正常運轉的重要角色之一,他們往往在幕后工作,常常被大家戲稱為悶聲發大財的“礦工”,但是他們維持了整個DeFi市場的償付能力。

3月12日,加密貨幣市場遭遇暴跌,DeFi也遇到了史上最大規模鏈上清算,僅3月12日一天,以太坊上的DeFi項目就清算了2300多萬美元,創歷史新高。

其中MakerDAO產生了最多的清算,清算總額超1000萬美元,其次就是Compound和dYdX。

大部分DeFi用戶只知道自己抵押在DeFi協議上的資產被清算了,卻不知道自己的資產是如何被清算的?被誰清算的?清算的過程又是怎樣的?

今天這篇文章我們就來探討一下DeFi生態中的「清算人」到底是如何工作的?如何才能成為利潤豐厚的DeFi清算人?

江門市“政銀區塊鏈”正式上線:11月9日,江門市“政銀區塊鏈”正式上線,在全省率先實現了房屋交易“云鏈簽”和基于區塊鏈技術的銀行公證業務辦理。(南方新聞網)[2020/11/10 12:10:14]

DeFi為什么需要清算人?

在DeFi抵押借貸協議中,當抵押品價值超過貸款的價值,抵押擔保貸款運轉良好,從而使借款人可以獲得流動資金,同時無須出售其通常流動性較低的資產。然而,當抵押品價值下降時,理性的借款人會有動機逃避還款,這有可能讓貸方陷入困境。

所以就有了清算這個環節,設計清算的目的在于保護存款人,不讓其借款人拖欠其借款。這是通過以低價折扣獲取借款人的抵押品并將其轉化為借出的貸款來實現的。

為了降低風險,目前的主要借貸協議都是通過超額抵押的方式借款,通常要求抵押率低于150%,比如:用戶在Compound超額抵押ETH借出一筆DAI貸款,可是很不湊巧,在貸款期間恰逢ETH的價格大幅下跌,使得該借款人的抵押品價值跌破了對ETH要求的抵押品比率133%。

如果沒有補足或者出售抵押品,就會觸發清算程序,此外,借款人還要繳納清算罰金

這個時候清算人可以觸發Compound清算程序,可以以低于市場價格3%—5%的折扣獲得ETH抵押品,由此,借款人償還了DeFi借貸系統的貸款,避免DeFi借貸平臺出現債務和壞賬,維持了系統的償付能力,同時,清算人也獲得了可觀的收益,兩全其美的結局。

美國聯邦存款保險公司正聘請具有區塊鏈專業知識的法律顧問:美國聯邦存款保險公司(Federal Deposit Insurance Corporation)是一家向銀行提供保險的美國政府機構,它正在尋求通過招聘廣告聘請在金融技術和區塊鏈領域具有專業知識的法律顧問。[2020/11/9 12:03:06]

如何成為清算人?

在弄明白清算人是如何工作之前,首先我們要知道如何才能成為清算人?成為清算人有哪些門檻?

本身做清算人是沒有門檻的,但是需要自身有一些代碼知識和市場敏感度,不然搶不到訂單。而且做清算人本身不需要任何原始資金的投入,可以不用本金就完成這筆清算,最后拿走5%的折扣,所以說清算其實是一種無風險的套利行為,清算人不需要靠預測幣價的漲跌來賺取收益,而且清算人用來完成清算的成本也可以從MakerDAO和Compound等借貸平臺上借得,也就是說前期根本不需要太多成本的投入。

盡管成為DeFi清算人不需要太多的原始資金投入,但是要想成為清算人,清算工具還是必不可缺的,盡管不同的協議在機制和術語上有所不同,但它們基本上需要相同的組件:

1、機器人,去監控以太坊上面待處理的待清算貸款;

人大曹勝熙:《金融分布式賬本技術安全規范》可規范區塊鏈安全漏洞:針對此前出爐的《金融分布式賬本技術安全規范》,中國人民大學國際貨幣研究所副研究員曹勝熙表示,與此前相比,發布于2020年的《規范》主要針對金融行業,對分布式賬本的用戶管理、監管支撐、隱私保護等方面提出了更高要求。在《規范》推出后,金融區塊鏈在架構設計、模塊功能、軟件接口等各方面都有了參考基準,而這一基準是走在世界前列的。曹勝熙稱,《規范》發布之前,國內金融區塊鏈應用存在野蠻生長的情況,一些應用宣稱基于區塊鏈,但其實不然;還有一些應用雖然基于區塊鏈,但在安全性能上并不保險。《規范》發布后,既可以排除前一類“假”的區塊鏈項目,也可以規范應用了區塊鏈技術但安全上存在漏洞的項目。”(經濟參考報)[2020/3/12]

2、一套智能合約,能夠在一筆貸款中自動清算和出售抵押品;

3、去中心化交易所,可以用來即時出售清算抵押品,并保證清算人的利潤。

目前很多平臺使用提供清算機器人程序和監控的Dashborad幫助清算,不過主要還是靠清算人自己開發自動化清算工具。一些DeFi借貸協議也會通過自己現成的工具來幫助借款人清算,像MakerDAO有自己的開源機器人。

聲音 | 螞蟻金服蔣國飛:在數字經濟時代,區塊鏈將成為構建社會信任新機制的基礎設施:螞蟻金服副總裁兼阿里巴巴達摩院金融科技實驗室主任蔣國飛表示,前區塊鏈行業正處在發展的早期起跑階段,但已呈現出很好的發展勢頭,構建泛行業的“價值互聯網”,未來可期。區塊鏈技術的誕生,為數字世界解決信任問題、實現高效協同提供了最理想的方案。在數字經濟時代,區塊鏈將成為構建社會信任新機制的基礎設施。未來,當“價值互聯網”像“信息互聯網”那樣,成為遍布全球的基礎設施后,“信任”將像現在的“信息”一樣自由流轉。蔣國飛預測,未來,區塊鏈的應用將是泛行業的,它將在各行各業重塑現有生產力、生產資料與生產關系,形成高效透明、對等協同的未來數字經濟時代。(浙江在線)[2019/10/29]

清算人是如何工作的?

不同平臺有不同的清算方式,對于MakerDAO系統而言,當系統被觸發大規模清算時,系統也會存在潛在的債務損失,為了避免損失,MakerDAO選用了通過拍賣的方式來對CDP持有者進行抵押物的清算,拍賣機制可以在清算人中間產生競爭,避免清算人以過低的折扣拍得借款人的抵押品,這種拍賣方式一定程度上可以保障借款人的權益。

但是在極端市場行情下,這種拍賣機制因為gas費過高的原因而癱瘓,導致“0DAI”拍賣事件出現,進而導致整個系統出現壞賬。MakerDAO不得不宣布拍賣MKR來償還400萬美元的債務。

上市公司紛紛公告區塊鏈業務情況 均未產生業務收入:上市公司紛紛公告區塊鏈業務情況,均未產生業務收入。愛康科技稱控股股東開始布局區塊鏈方面的研究;恒銀金融稱未有應用區塊鏈技術研發成果而產生的直接業務收入;飛天誠信稱區塊鏈技術離市場化和商業化還有相當的距離;科藍軟件稱在區塊鏈技術方面仍處于研發階段;金證股份稱尚未形成相關技術;信雅達稱公司投資趣鏈科技尚未實現盈利。

2、*ST銳電稱公司“可能面臨最高48億美元的罰款”的報道與事實不符,股票復牌。

3、三一重工大股東三一集團方面減持5.24%股份。

4、凱恩股份控股股東補倉風險已消除,擬增持不超3%股。

5、安陽鋼鐵預計2017年凈利在15.5億元至17.5億元之間;柳鋼股份預計24.46億-27.66億元。

6、受益舊城改造,武漢中商2017年凈利預增近180倍。

7、賈躍亭旗下公司再出售所持5.51億股酷派集團股份,不再持股。

8、截至10日的兩市融資余額達到10424億元的近兩年新高。[2018/1/12]

與MakerDAO相比,Compound的清算機制更為簡單直接,只要清算人通過監控合約發現借款人的抵押率過低的的時候,一旦觸發清算程序,清算人就會立馬啟動清算,過程簡單粗暴。

區塊鏈投資基金DragonflyCapital初級合伙人TomSchmidt曾對幾個主流DeFi借貸平臺的清算機制做過分析和解讀,我們以MakerDAO為例來看清算人是如何工作的。

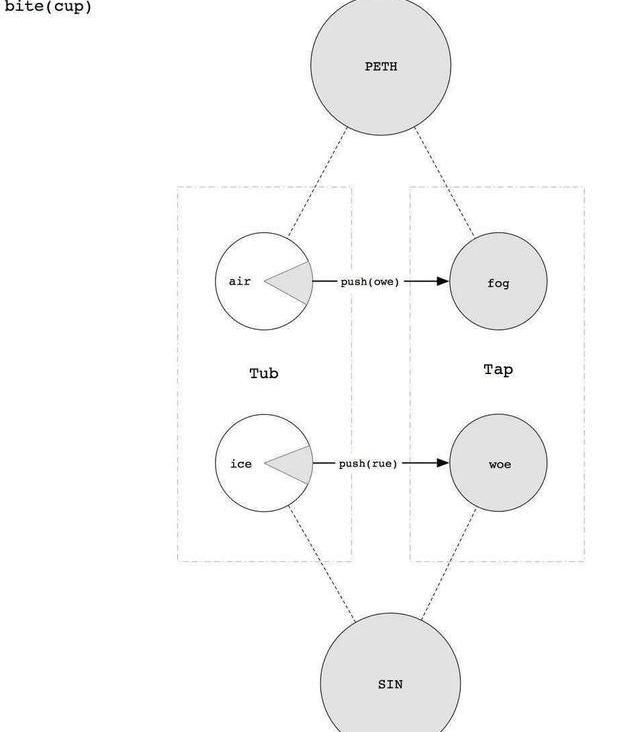

MakerDAO的清算過程主要分為兩部:“bite”和“bust”。

這與傳統金融市場的拍賣邏輯雷同:首先是將債務收回,然后是進行拍賣以償還出借人的債務。在Maker的系統中,收回債務是通過請求bite來觸發,然后清算通過在其智能合約集上請求bust來觸發。

下面通過兩個交易來看看“CDP17361”的一次清算,第一筆和第二筆交易涉及三個參與者:收貨人,我們稱為Ralph;借款人,我們稱為Brittany,清算人,我們稱為Larry。

Brittany用她的0.1ETH的抵押品借入8.5個DAI,這筆貸款完全處于MakerDAO要求的150%的抵押率之內,當時ETH價格為170美元。不幸的是,12月27日,ETH價格跌至125美元,這使得CDP處于抵押不足的狀態,這允許Ralph對該CDP發起bite請求,將其從SaiTubCDP的所有權回收到SaiTap。

在這個點上,系統依然處于抵押不足狀態。在Maker系統中,未償付的DAI數量要比ETH多,以支持所需比率DAI的價值。幸運的是,清算人Larry發現了這個CDP,并支付8.5DAI,由此獲得CDP中的0.067的池中ETH,大約相當于0.07ETH。這將DAI從市場中移除,提高了抵押率,并保持系統的償付能力。

然后Larry以121美元/ETH的價格購入ETH,相對于市場利率,這是不錯的折扣,Larry立即在Uniswap上售賣ETH換回DAI,以鎖定其0.002ETH的利潤。

但是,盡管Ralph花了gas費用bite了有風險的CDP,并發起清算,但實際上他并未從中賺錢。而Larry得到了3%折扣價的ETH作為獎勵。雖然有大量的機器人會bite和bustCDP,以獲得收益,但是,其中只有一半的bites會被相同的機器人通過清算獲利。

因此,是否有大量的GoodSamaritan免費地運行biteCDP的程序?盡管有少數似乎在這么做,但大多數被bust的bite似乎都是機器人,因為它們無法在清算時找到合適價格來兌換折價的ETH。

但是在“3.12”市場暴跌下,一位清算人在沒有競爭者的情況下,以0DAI的出價贏得了拍賣。

通常情況下,由于參與拍賣的Keeper數量足夠多,其最終的拍賣價格是非常接近于其目標清算價的。但是在極端行情發生之后,DAI流動性缺失,溢價達到了10%以上。再加上MakerDAO清算拍賣的起拍價為0,gas費的上漲進一步導致用戶參與拍賣的積極性驟減。同時以太坊發生了大規模的擁堵,絕大部分Keeper無法及時參與拍賣,而有一小部分Keeper看準機會,通過支付高額Gas費,最終以0DAI的價格拍得相應抵押資產。

“0DAI”事件的根本原因還是由于ETH的gas費上升造成的,而以太坊擁堵致使問題得以暴露。當然事發之后MakerDAO也采取了一系列的措施進行補救與改進。

比如推出拍賣熔斷機制,如果抵押品清算拍賣沒能籌集足夠的DAI來支付金庫的未償債務,則赤字將轉換為Maker協議的系統債務。系統債務由Maker系統通過穩定費盈余的DAI來抵銷承擔。如果盈余中的DAI依然不足,則協議將啟動債務拍賣。在債務拍賣期間,系統會鑄造MKR,回購市場上的DAI。

加入熔斷機制可以進一步降低拍賣風險,可以在市場發生劇烈波動的時候,暫停抵押品拍賣,讓清算人有更長的時間籌集資本,參與抵押品的競價清算。

“3.12”大跌中,雖然Compound并未像MakerDAO出現大規模的債務,但是Compound是繼MakerDAO之后的第二大清算項目,清算金額超過600萬美元。為了激勵更多人參與清算,避免出現MakerDAO的“0DAI”事件,Compound團隊近日宣布將清算折扣從原來的5%調整為8%。

總得來說,DeFi還是一個很早期的市場,雖然DeFi的清算機制在“3.12”市場暴跌中暴露了一些缺點,但是隨著DeFi市場規模的不斷擴大和清算機制的不斷完善,DeFi生態未來勢必會吸引越來越多的清算人入場,從而維持DeFi借貸市場的健康運轉。

參考文章:

·《清算人:如何在DeFi賺取豐厚利潤》

END

撰文:LeftOfCenter 來源:鏈聞 作者特別感謝慢霧科技創始人余弦對本文的幫助。對于DeFi投資者來說,這是一個不平靜的周末.

1900/1/1 0:00:00Overview概述 本文將以衍生品出發,概述數字金融資產市場的未來趨勢。 Report報告 行業總結 盡管加密市場繼續停滯不前,2017年不斷推高的加密貨幣市場上出現了成千上萬的現金掠奪和欺詐.

1900/1/1 0:00:00編者注:原標題為《穩定幣的啟發-構建新型借貸緩沖模型》。本文作了不改變作者原意的刪減。去中心化穩定幣似乎存在矛盾:雖然其目標是打造非監管資產,但它們也只能通過添加不相關資產來實現完全穩定.

1900/1/1 0:00:00作者:LornaQ 來源:財經網鏈上財經 編者注:本文做了不改變作者原意的刪減。繼3月中旬迅雷發布2019年年度財報,財報顯示迅雷虧損創歷史新低后,近期迅雷對高層人員作出大幅調整.

1900/1/1 0:00:00幣市7*24h開放交易,不可能一直盯盤,往往行情波動又會在幾分鐘之內就能達到1-2%的漲跌,比如震蕩明顯的BTC。有人只好空倉等待,有人專門通過超短線來實現小盈利.

1900/1/1 0:00:00編者注:原標題為《報告:Tether不會推動比特幣價格上漲》。據Decrypt4月24日報道,批評人士一直表示穩定幣被用來抬高比特幣的價格.

1900/1/1 0:00:00