BTC/HKD-0.21%

BTC/HKD-0.21% ETH/HKD-0.45%

ETH/HKD-0.45% LTC/HKD-0.27%

LTC/HKD-0.27% ADA/HKD-0.98%

ADA/HKD-0.98% SOL/HKD-0.59%

SOL/HKD-0.59% XRP/HKD-1.57%

XRP/HKD-1.57%Compound總法律顧問Jake Chervinsky認為,流行的借貸協議(例如Compound和Aave)更像是利率協議,不是真正的借貸協議。他認為DeFi中沒有真正的借貸協議。而以太坊正出現在公司債券市場,Maple Finance聯合創始人Sid Powell和Joe Flanagan認為,去中心化信貸是DeFi缺失的一塊貨幣樂高,將吞噬傳統公司債券市場。

幾個世紀以來,信貸市場一直是經濟增長的關鍵驅動力。早在公元前1780年,美索不達米亞的農民就利用自己的農場作為抵押,來借貸資金,管理現金流,直到下一次豐收(這些就是最原始的yield farmer)。

今天,信貸是維持健康財務狀況不可缺少的一部分。為了實現長期目標,做長期投資,我們需要信貸。想象一下像建造工廠這種大型規劃,需要大量的時間、勞力和資本來建成,甚至需要更長的時間實現盈利。

金色財經行情播報丨BTC昨夜緩慢上漲 早間出現波動:據火幣行情顯示,BTC昨夜穩步上攻前期整理平臺上沿11,450USDT,沖高至11,470USDT后,快速回落最終停滯于11,380USDT一線進行橫盤整理。早間5:05出現一波加速下跌行情,最低跌至11,137USDT后出現V型反轉,快速收復下跌區間,后回升至11,380USDT區間繼續整理。在此價格區間內多空雙方出現了一定的爭奪,但是成交量并不大,整體趨勢短期內逐步上升。短期內關注能否有效突破11,450USDT前期阻力位。截至10:00,主流幣的具體表現如下:[2020/8/4]

商業信貸對小型企業尤其重要,因為它們通常不能在公開市場上發行債券或出售股票。

在耐克聯合創始人Phil Knight關于耐克的回憶錄《鞋狗》中,Phil Knight強調了信貸對早期耐克的重要性。他們如果想要滿足需求,需要資金來支持供應商不斷增長的訂單。正如Knight所強調的那樣:“我每天大部分時間都在思考流動性問題,談論流動性,希望能夠擁有更多流動性。”

金色晨訊 | 烏茲別克斯坦提高加密挖礦電費 烏克蘭計劃使加密貨幣合法化:1.烏茲別克斯坦政府將加密礦工的電費提高三倍。

2.烏克蘭計劃使加密貨幣合法化。

3.美國SEC委員皮爾斯:SEC對加密行業監管進展緩慢,對市場造成損害。

4.澳本聰或遭施壓,法官要求預審動議必須在明年1月17日之前提出。

5.殺軟件之父John McAfee宣布取消Freedom Coin項目。

6.NBA拒絕籃球運動員Spencer Dinwiddie將其合同代幣化的要求。

7.財付通關閉一家真實交易指向比特幣等“二元期權交易平臺”商戶的支付權限。

8.Libra協會首席運營官:由于在世界各地都存在監管方面的擔憂,Libra或被推遲發布。 ?[2019/9/29]

企業家若不能輕易獲得和借入資金,創新就會受到阻礙。

不幸的是,在DeFi中還不能輕松獲得借貸。

分析 | 金色盤面:HIT/BTC跌勢暫緩:金色盤面綜合分析:HIT/BTC跌勢暫緩,短期內震蕩為主,上方壓力位0.000000183,若能有效突破則可能會出現小幅上漲行情,上方壓力位0.0000002369。[2018/8/9]

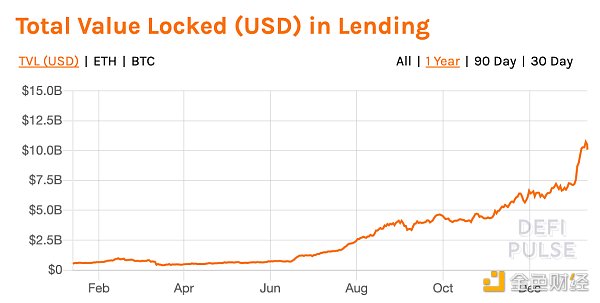

過去幾年,借貸一直是DeFi快速增長的領域之一。目前,其市值接近DeFi?250億美元市場的一半。Aave和Compound等主流借貸協議允許用戶存入加密貨幣資產,賺取利息,或者借入平臺上的其他資產。

但許多人都知道,如今DeFi借貸協議都存在一個問題,那就是要求所有貸款都要超額抵押,這意味著用戶存入資產的價值要比實際借出的價值更高(通常超過120%)。在這種模式下,Compound和Aave能夠保證償付能力,因為協議會自動清算價值低于最低比率的用戶資產。

這些協議雖然代表著DeFi的重大進展,但它們并不是高效的信貸市場。

正如Compound的Jake Chervinsky所說,顯而易見,這些協議的設計目的是為了避免依賴未來的承諾。這種模式雖然可以讓協議保持償付能力,高效提供杠桿資金,但也阻礙了加入信任、聲譽等信貸市場的基本特征。

金色財經現場報道 羅勇:區塊鏈只是互聯網上的應用而不是全部:在GBLS全球無眠區塊鏈領袖峰會上,北京大學中國金融政策研究中心主任羅勇表示:區塊鏈只是互聯網上的應用而不是全部,我們應當警惕它的社會風險,我們廣大的科技工作者要有創新,不能妄自菲薄欲速則不達,許多的科技或許是明天的工作,但在國際投資基本的帶動下,區塊鏈就是全新的點對點的體系,不能尋求一夜暴富。[2018/6/6]

這個模式的低效顯而易見,比如要存150美元,才能借100美元,使用場景相當有限(這就是為什么超額抵押貸款在傳統金融中相對少見的原因)。

然而,這就是今天DeFi借貸的現狀,因為在匿名的虛擬世界中,建立信任仍然是一個挑戰。在傳統金融中,記錄信用分數和借款人評估都需要真實身份,這在匿名的DeFi世界中很難實現。

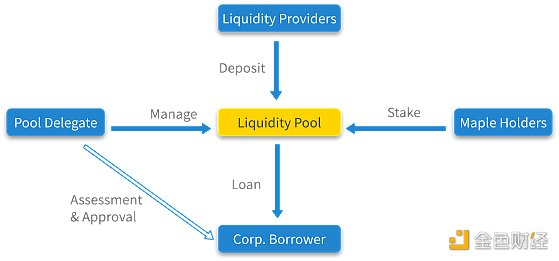

去中心化信貸市場工作機制?來源:Maple?Finance

金色財經獨家分析 迅雷再次試水區塊鏈:據kr-asia.com消息,迅雷CEO陳雷近日與泰國部分高級官員、商界知名人士會面,主要就建設泰國數字身份識別系統和智能城市計劃進行會談。泰國政府代表表示:“(泰國)政府正在尋求與迅雷在云計算和區塊鏈空間方面進行合作。”金色財經獨家分析,迅雷在區塊鏈領域的布局由來已久,2017年底開始,區塊鏈突然成為爆炸性熱點,受到了各行各業的關注,眾多互聯網巨頭也開始入局“區塊鏈”。作為國內擁有大量用戶基數的迅雷也不例外,迅雷通過發布“區塊鏈+共享計算”的智能硬件“玩客云”與“鏈克”,解決了共享資源利用的量化與信任問題,也是其對區塊鏈的試水。這次迅雷嘗試參與建設泰國數字身份識別系統和智能城市計劃也是其區塊鏈方面的進一步布局,依托之前的區塊鏈項目經驗,能夠再次拓展迅雷區塊鏈方面的業務。[2018/4/9]

下文將談及加密貨幣行業需要用到借貸的兩個方面。

加密貨幣礦工需要信貸來支付礦機成本以及電費等運營費用。交易基金和做市商需要信貸來追加投資組合杠桿和提供流動性。

僅這兩方面就代表了加密貨幣領域內價值數十億美元的行業,這些行業的運行都依靠以太坊的去中心化借貸。有了去中心化信貸,它們可以更有效地經營、擴大業務,以更快速度增長。

對于這些行業的參與者而言,他們擁有穩健的資產負債表、低杠桿率、經驗豐富的經理人、良好聲譽,現金流為正。簡而言之,他們是極具吸引力的借款人。

然而,他們的借款需求并沒有得到滿足。正如上文所述,今天的DeFi借貸協議對借款者來說并不高效,而且對于那些真正尋求信貸(而不是杠桿)的大公司來說,也不是可行的選擇。

因此,礦工和交易員紛紛選擇中心化機構進行借貸。在第三季度,Genesis的借貸業務呈爆發式增長,增長幅度超過50億美元。BlockFi的借貸業務也在瘋狂增長。

很明顯,加密貨幣行業中信貸需求是存在的。中心化的借貸機構也證明了這個市場的市值達到數十億美元,而這只是初期。

去中心化借貸市場何時能發展到這種程度?

與中心化信貸相比,鏈上借貸的優勢更大。

去中心化的信貸市場極大地擴大了放貸人的數量,創造了更具競爭性的市場。在開放架構下,任何人在任何地方都可以成為放貸人,只要愿意承擔風險。任何人都可以成為Uniswap的流動性提供者,同樣,在該市場中,最終任何人都可以匯集資金,通過向經過認證的企業提供貸款,賺取利率。

鏈上信貸市場資金利用率更高,因為借款者可以直接通過資本市場獲得貸款,而不必經過機構審查。換句話說,通過公開協議,他們直接利用資金池,不用通過與中介機構打交道來獲取資金,降低借款人的利率。最后,借方可以通過向多個貸方詢問,增加詢價競爭,發現最優價格。

信貸市場歷來是不透明的,并由機構主導,雖然如此,去中心化信貸市場能讓更多人參與,讓借貸雙方完全透明。

在以太坊上的鏈上信貸市場中,貸款均可審計,也有流動性儲備,這讓流動性提供者相信,他們的資金不會消失,而中心化放貸人則存在這個問題。此外,去中心化協議可以經過編程,給借貸激勵機制調整留有空間,創造更有效的信貸市場。

例如,Maple要求執行信用評估的實體持有MPL代幣,以支付違約金,通過調整雙方激勵,保護放貸人。

信貸需求不斷飆升,潛在放貸人的規模十分龐大,去中心化信貸市場很可能會輕易超過目前DeFi價值250億美元的鎖倉。

Maple決定建立一個鏈上信貸市場,因為DeFi正在發生變革,信貸將會增長。

盡管DeFi出現了爆發式增長,但如果沒有正常運轉的信貸市場,它將無法發揮充分潛力。整個加密貨幣生態系統借貸市場的效率提高后,每存入一美元就能借出更多的資金,這個新功能將推動整個生態系統的發展。

有了去中心化信貸后,遵守信貸規定的人會獲得獎勵,在DeFi領域中建立聲譽,最終將降低借貸成本。最后,那些難以通過超額抵押獲得貸款的企業將會在這種信貸模式中受益,實現發展,無需將全部資本再投資到企業中。

有了為借款人提供專業服務的高效信貸市場后,將有利于為流動性提供者創造一個更可持續的收益來源。

在DeFi世界里,有“墮落者”在各個流動性挖礦協議中來回切換,追求短暫出現的收益,雖然如此,對持有長遠眼光的放貸人來說,要從資產上獲得相對高的收益率仍頗具挑戰性。他們如果選擇向基金、做市商和礦工等優質加密貨幣原生機構放貸,與流動性挖礦帶來的收益相比,這將會是更可持續的收入來源。

DeFi產品越來越針對那些有耐心的投資者。DeFi指數基金能夠為DeFi代幣提供被動敞口,同樣,大部分投資者會選擇一鍵式投資(set and forget),對于這類投資者,去中心化公司債券池的確是一大進步。

2020年,DeFi領域逐漸成熟,提供了快速生財的渠道,越來越多的機構將開始使用加密貨幣原生產品。因此,不難想象,在短期內,去中心化的借貸市場會以何種方式服務原生加密貨幣公司。但去中心化借貸市場的潛在影響和應用遠遠不止于此。

BTC已經成了各大公司的資產儲備,像去中心化借貸市場等DeFi底層產品終將會進入傳統金融領域,這只是時間問題,因為DeFi市值的增長會以十億為單位。

原文:DeFi will eat corporate debt

Tags:DEFEFIDEFI區塊鏈DeFiatovelodromefinance幣新聞Defi.finance區塊鏈掙錢是真的假的

本文由加密烏托邦原創,授權金色財經首發。NFT一時火熱,頻上新聞,可是多數朋友看不懂NFT領域,即使知道了NFT是非同質化通證,這可能是個有價值的領域,也不知道到底應該關注哪些項目,應該怎么布局.

1900/1/1 0:00:002020年,機構進場至BTC暴漲,DeFi大火,以太坊2.0上線,波卡開放平行鏈測試資格注冊,平行鏈插槽拍賣也即將啟動,2020年啟動了諸多爆點.

1900/1/1 0:00:00撇開圍繞比特幣幣價的熱烈炒作,區塊鏈本身也是科技行業中一個朝氣蓬勃的領域。市場對區塊鏈技能的需求一如既往地高.

1900/1/1 0:00:00最近,Jarvis Labs的合伙人,同時也是ChainPulse的聯合創始人@MrBenLilly發表了一篇文章,談到比特幣機構巨鯨灰度的“pump效應”.

1900/1/1 0:00:00CYBAVO完成400萬美元Pre-A輪融資:總部位于新加坡的區塊鏈安全解決方案提供商CYBAVO宣布完成400萬美元Pre-A輪融資.

1900/1/1 0:00:00以太坊價格突破歷史新高后,短暫的興奮并未能持續多久,更多人開始意識到以太坊的使用成本越來越高。而在ETH 2.0分片實施之前,許多人開始尋求能改善當前網絡擁堵和高昂手續費的解決方案.

1900/1/1 0:00:00