BTC/HKD+1.03%

BTC/HKD+1.03% ETH/HKD+1.27%

ETH/HKD+1.27% LTC/HKD-0.66%

LTC/HKD-0.66% ADA/HKD+0.68%

ADA/HKD+0.68% SOL/HKD+2.42%

SOL/HKD+2.42% XRP/HKD+0.56%

XRP/HKD+0.56%來源:互鏈脈搏,原題《復工季現金流之考:區塊鏈+供應鏈金融五種模式紓企業融資之困》

作者:互鏈脈搏·元尚??

據互鏈脈搏不完全統計,中國各類機構設立的區塊鏈+供應鏈項目近百例。疫情期間它們也在發揮作用。

錢荒+疫情,企業尤其是中小企業面臨生死大考。除了中央調整貨幣政策和財政政策紓困,來自民間的力量也多了一種工具——區塊鏈+供應鏈金融。

比如疫情期間,北京市發布“基于區塊鏈的供應鏈債權債務平臺”,北京金控發布“北京小微企業金融綜合服務”,區塊鏈應用接連上線,前者是基于區塊鏈技術的賬款確權證明,支持中小微企業獲得確權證明后在線發起融資需求;后者聯合銀行向醫療物品生產企業貸款。

2月27日,迅雷鏈總工程師來鑫在互鏈脈搏舉辦的線上活動時也表示,迅雷鏈正在搭建一個供應鏈金融+區塊鏈的平臺,提供應收賬款的登記,以及把合同數據、資產信息等進行上鏈。

區塊鏈和供應鏈金融的所謂“雙鏈合璧”,是區塊鏈探路許久,并率先有望產業化的一個領域。據互鏈脈搏不完全統計,中國各類機構設立的區塊鏈+供應鏈項目近百例。疫情期間它們也在發揮作用。

主體的五模式

Coinbase與Kraken擁有信標鏈超過1/4的驗證者:2月21日消息,以太坊信標鏈社區顧問 Superphiz在昨日推文中對信標鏈去中心化程度表示擔憂,并指出Coinbase與Kraken擁有信標鏈超過1/4的驗證者。Superphiz稱:“交易所Coinbase與Kraken擁有信標鏈上的29.6萬個驗證者中的7.8萬個。它們正在運行Prysmatic Labs沒有任何已公布的計劃切換到非多數客戶。他們對一個影響你資金和我們網絡的問題保持沉默,這會激怒你。 ”隨后,Superphiz轉載《以太坊共識層的客戶端多樣性》文章對此做出解釋,執行層 83.7% 的節點在 Geth 上運行,而Prysm則占據了共識層的 60.4%,Coinbase 與 Kraken 的節點便是運行在Prysm上。[2022/2/21 10:04:49]

企業經營活動的信息流、貨品運輸的物流、財務統計的資金流以及商品產權變化的商流,在金融機構眼中,都是資產,都可以和金融資產進行兌換。但傳統的供應鏈體系下,企業的這種資產被困于局部,無法和其他企業產生信息交換,這就造成了很多中小企業的這類資產真實性、可靠性及價值性無法判斷,換取不了金融資產。

但基于區塊鏈可追溯、上鏈信息可信的特點,企業的上述資產從哪來到那去,和供應鏈上其他企業的資產關系如何都一清二楚,信用可以通過這條鏈進行延伸,因此更多的企業能夠換取金融資產,產生更普惠的金融服務。這類服務一方面是企業所需,另一方面是政府推動,很快,供應鏈金融和區塊鏈的結合成為區塊鏈應用落地的最大場景之一,并有了產業化的雛形。

John McAfee稱SEC的指控言過其實,自己對推廣的代幣有信仰:3月6日消息,加密貨幣倡導者、殺軟件之父John McAfee發推回應SEC的指控,“我的團隊根據管理、商業計劃和潛力評估每一次推廣。沒有人能預見到山寨幣市場的崩盤。我們得到的報酬也是這些崩盤的山寨幣。SEC的指控言過其實。以我推廣最多的代幣Docademic為例,我對我推廣的代幣有信仰。即使它崩盤了,我仍然持有分配給我的每一枚代幣。一枚代幣都沒有賣過。我始終相信該公司。”據悉,Docademic(MTC)目前在CoinMarketCap上排名第1320位,交易價格為0.002397美元。

據此前報道,美國司法部(DOJ)指控John McAfee犯有證券欺詐、電匯欺詐和洗錢罪,其加密貨幣團隊的執行顧問Jimmy Gale Watson于3月4日在得克薩斯州被捕。 曼哈頓聯邦檢察官Audrey Strauss在聲明中聲稱,兩人利用社交媒體通過“謊言和欺騙”發家致富。(U.Today)[2021/3/6 18:21:48]

根據主體不同,區塊鏈+供應鏈金融出現了五種模式。

在中國,供應鏈金融和區塊鏈結合的探索早期是銀行家們開始實施的。2017年,農業銀行、浙商銀行、光大銀行、浦發銀行、貴陽銀行、華夏銀行和平安銀行都推出了基于區塊鏈的供應鏈金融產品,如下表:

鮑威爾:有信心通脹能達到2% 并適度超過該水平:美聯儲主席鮑威爾表示,有信心通脹能達到2%,并適度超過該水平。大銀行的資本已經增加,他們可以繼續放貸。現在的情況與全球金融危機的情況截然不同。(金十)[2021/2/25 17:49:45]

然而,銀行主導的上述項目雷聲大,雨點小。在發布后,大都沒有了后續進展。或許是因為一個區塊鏈+供應鏈金融項目,需要后續花力氣去運營,包括聯系供應鏈上的各方,針對某個行業特點,進行上鏈的系統開發。更重要的是,銀行本身并不是資金需求方,有傳統業務支撐,其動力不足。

2018年,區塊鏈技術公司聯合沒有商業銀行牌照的互聯網金融公司開發區塊鏈+供應鏈金融產品。相比銀行,互聯網金融公司原本就是為中小企業服務,在P2P業務受阻后,也需要新的商業模式。

2018年8月,趣鏈科技開發的飛洛供應鏈金融和復星金服、西美金服開展區塊鏈在供應鏈金融領域的合作。次月,云象區塊鏈和澤金金服合作。

聲音 | Bill Miller:對比特幣有信心,對Ripple有所懷疑:據Bitcoinist消息,Miller Value Partners(MVP)董事長兼首席信息官Bill Miller在接受CNBC采訪時表示,對比特幣有信心。而在被問及對山寨幣的興趣時,Miller表示該公司還沒有下定決心提供基于其它類型加密貨幣的產品。他對于Ripple(XRP)表示質疑,認為Ripple公司及其項目的透明度不夠高。[2019/1/10]

區塊鏈公司提供技術,互聯網金融公司有實體產業已知的客戶,比如復星金服拉上了陽光印網,西美金服找到了中天建設,還有澤金金服匯同康佳集團。其模式是依托核心企業,將核心企業的信用,通過區塊鏈技術傳遞給其他中小企業。金服公司本身就有合作的金融保理公司提供資金支持。

事實上,在供應鏈金融的這條鏈上,互聯網金融公司存在的價值并不大。區塊鏈公司和產業龍頭直接對接,再拉金主即可解決問題。于是,2018年之后,產業公司主導的區塊鏈+供應鏈金融項目多了起來。

比如今年年初,浙商中拓和云象區塊鏈合作,依托浙商中拓核心企業,聯合中大地產、浙江交投集團解決企業經營融資問題。

分析 | 62%財務顧問沒有信心提供加密貨幣信息:據bitcoinexchangeguide報道,Opinium最近對206名財務顧問和2003名成年人進行了一項研究。數據顯示,38%尋求養老金財務建議的投資者也會詢問加密貨幣。 62%的顧問表示他們沒有信心提供信息。許多顧問還報告稱,他們的客戶曾嘗試與他們討論加密貨幣。eToro的Iqbal Gandham表示,無論是由于擔心此類投資的長期可行性還是缺乏知識,獨立財務顧問都在回避此類談話。[2018/11/3]

去年,眾享比特和聚量集團合作,推出了易融星空的區塊鏈+供應鏈金融系統,據披露,該系統的合作單位非常多,包括萬邑通、南通星系等大型電商平臺;與國信云服、南大區塊鏈研究院等物聯網技術研究機構;與胎大王、萬達集團等傳統產業企業;與中儲國際物流等物流企業等。

另有一些實體企業,甚至自己開發區塊鏈技術,建立區塊鏈+供應鏈金融平臺。比較有代表性的包括中企云鏈、國家電網。

中企云鏈是由中國中車聯合中國鐵建、國機集團、航天科技、中船重工、鞍鋼、中國鋁業、中遠海運、招商局、中國能建、鐵路物資等11家央企,中國工商銀行、中國郵儲銀行2家金融機構,北京首鋼、北汽集團、上海久事、廈門國貿、云天化、紫金礦業、金蝶軟件、智德盛、北京華聯、云頂資產10家地方企業,經國務院國資委批復成立的一家國有控股混合所有制企業。

2015年,中企云鏈就推出了服務于供應鏈金融的“云信”產品,如今已經頗具實力。今年年初,冀中能源邯礦集團通過中企云鏈發行了供應鏈資產支持專項計劃,其披露數據是涉及81家供應商,超700筆業務單據審核量。據云信此前披露的數據,平臺注冊用戶6100多家,融資額超過55億元。

2019年,國家電網正式設立了專職區塊鏈的下屬公司——國網區塊鏈科技(北京)有限公司,開展了“電e貸、電e票”等區塊鏈+供應鏈金融的業務。已經服務于國網的供應鏈體系。據悉,疫情期間,國網區塊鏈公司借助區塊鏈多方協同機制,攜手各大銀行,推出收賬款保理融資、物資電商化采購融資、票據直貼等綜合性解決方案,為疫情防控企業提供優惠融資服務。自1月30日至2月7日,基于區塊鏈的線上產業鏈金融平臺已為5家生產防疫用品的中小微企業放款1949萬元。

如果說,中企云鏈和國網區塊鏈還需要金融機構配合,那么市場又出來一類主體,它有技術,有金融,還有可控的產業生態。

2018年10月,平安壹賬鏈開發了壹企鏈智能供應鏈金融,服務于平安集團及其生態企業包括中小銀行互聯網金融聯盟、正大集團等。

2019年1月,阿里集團旗下的螞蟻區塊鏈的區塊鏈+供應鏈金融產品“雙鏈通”高調出世,目前已經服務于中科大旗、哈啰出行等。本次疫情,成都百腦匯的個體工商戶實現了通過該系統向成都銀行的貸款。

未來進一步去中介化?

區塊鏈+供應鏈金融雖然已經出現了那么多案例,但是據互鏈脈搏了解,在解決中小企業融資難方面仍重重困難。比如很多產業分散扁平、各自為戰,鏈條很短;比如很多產業沒有絕對龍頭,缺乏核心企業;比如很多產業主要是用腦,訂單少,但金額大等等。它們都很難加入某區塊鏈+供應鏈金融系統。

另一方面,已有的區塊鏈+供應鏈系統也是半條腿走路。將區塊鏈引入供應鏈金融都會標榜:降低融資成本,提高融資效率。

從實踐來看,后者確實是達到了。比如基于區塊鏈的可信數據,資金方大大提高了審核效率。“雙鏈通”公布的最新案例,整個鏈路上的核心企業產生的付款,由核心企業來簽發一個付款憑證,各級的供應商之間基于真實的貿易去支付這個付款憑證,其實如果小微企業手里有這個付款憑證,就可以向同在鏈上的銀行在線申請貸款。而且這個貸款不需要見面,不需要像銀行過去發放貸款一樣到柜臺辦理有各種各樣的手續和周期,此外基本上全部都是線上化,且效率非常高,最快可以達到秒級放款。

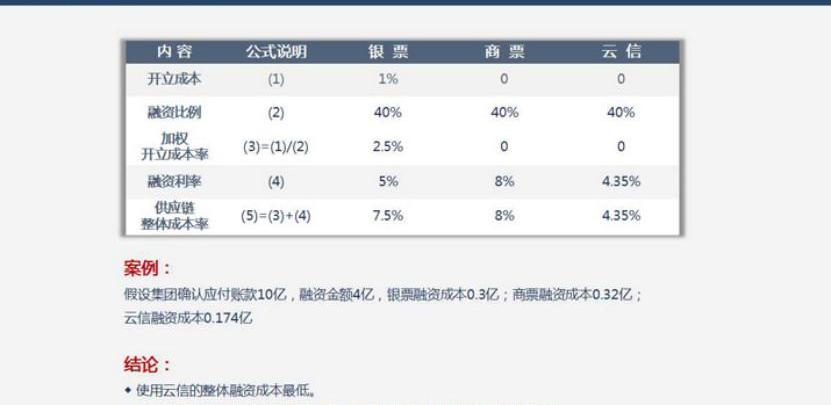

但融資成本方面,卻沒有下降多少。中企云鏈做過一個理想的融資成本測算,使用云信系統,整體成本4.35%,地域銀票的7.5%和商票的8%。

但據一家很早就開展區塊鏈+供應鏈金融的科技企業負責人介紹,系統真正跑起來,資金方擴大了貸款覆蓋面,但融資成本并沒有怎么下降。主要原因是,目前的區塊鏈+供應鏈金融系統,相關的業務方一個不能少,各方也都有自己的利潤追求。雖然整體減少了審核成本,但也增加了系統開發和維護成本。即便融資成本下降,但債權方還是盡可能擴大利潤率。

要實現更大的覆蓋面,更低的融資成本,區塊鏈+供應鏈金融還需要兩次大版本的迭代。

第一,豎鏈基礎上增加橫鏈。現有的供應鏈都是某個產業的縱向豎鏈,比如汽車產業,有整車、配件、原材料、銷售、后市場等,是一條汽車生產銷售的產業鏈。如果供應鏈增加橫鏈,比如汽車經銷商和它打廣告的傳媒公司、做活動的會務公司、給員工辦社保的勞務服務公司、生產員工制服的服裝廠等打通,那么普惠金融的范圍會更廣。很多豎鏈和橫鏈,通過跨鏈通信,即可實現鏈網,全覆蓋的鏈上金融即有可能實現。

第二,進一步去中介。從前述區塊鏈+供應鏈金融的主體變遷可以看到,去中介正在進行,比如去掉了金融科技公司、去掉了技術公司。然而整個供應鏈金融體系中,最大的中介——放款機構沒有絲毫動搖。放款機構獲取的利潤,也是整個系統中企業融資成本的最大頭。在非區塊鏈體系中,放款機構承擔著借款人還不了款的風險,并且作為信用主體,要保障資金的安全,給公司資金委托人兌付。高融資成本支撐它如此經營。而區塊鏈的加入,以及人工智能、大數據的支持,其風險可以降低,乃至不需要放款機構。投資人通過該系統實現新一代的P2P實現金融資產的轉移。剔除了金融機構這個大中介,企業的融資成本或能大幅下降。可以看到如今在以太坊上,DEFI正在探索。

作者:LiangCHE 來源:比推bitpush.news印度儲備銀行計劃就本周早些時候最高法院的加密裁決提交復審申請.

1900/1/1 0:00:002020年3月12日,某期貨桿杠交易市場份額前列的交易平臺的CEO在官方博客上發布了一篇對世界經濟與各類資產投資前景的展望.

1900/1/1 0:00:00FlashLoan跟當初的MakerDAO一樣誕生很早,發力較晚,而一旦發力所帶來的一連串連鎖創新將引領整個DeFi行業邁向新的發展臺階.

1900/1/1 0:00:00前言:區塊鏈歷史上從來就不缺乏治理爭議,比特幣、以太坊都由此有過硬分叉。近期爭議較大的是以太坊的ProgPoW,還有前幾天的Steemit的投票事件.

1900/1/1 0:00:00比特幣的采礦獎勵即將減半,這一直被視作比特幣看漲事件。由于減半使比特幣的通貨膨脹率下降,這會導致比特幣的交易價格上漲。曾經發生過的減半事件也能佐證這一事實.

1900/1/1 0:00:00寫在前面: “天下武功,唯快不破”,這句話經常會出現在武俠作品當中。其衍生出來的意思是,只要一方搶占了先機,就可以立身于不敗之地.

1900/1/1 0:00:00