BTC/HKD+0.04%

BTC/HKD+0.04% ETH/HKD-0.43%

ETH/HKD-0.43% LTC/HKD+0.5%

LTC/HKD+0.5% ADA/HKD+0.17%

ADA/HKD+0.17% SOL/HKD-0.79%

SOL/HKD-0.79% XRP/HKD-0.1%

XRP/HKD-0.1%撰文:LeftOfCenter

來源:鏈聞

編者注:原標題為《2020年DeFi世界九大看點》

不管剛剛過去的2019年給加密貨幣世界中的你帶來了什么傷害,我們都衷心盼望已經到來的2020?年能夠重燃你的希望。是的,對于區塊鏈行業來說,2019年是跌宕起伏、下跌遠多于上漲的一年,在這一年,幣價并不美麗,但不可否認的是,我們感知到「開放金融?DeFi?」領域中涌動的暗流。

我們相信,DeFi已經破土而出,將會釋放出巨大潛力。為了讓讀者更好把脈DeFi領域的發展趨勢,鏈聞特為你呈現發生在「開放金融」領域中出現的九大看點,希望為大家提供一個窗口,得以洞窺DeFi世界中正在發生的態勢。

作為一個切面,我們觀察和總結肯定不夠完善。歡迎大家留言指摘。

看點一

DeFi資產大爆發能否持續?

2019年DeFi體系中沉淀的資產持續增長,這成為讓加密世界、尤其是以太坊生態興奮的重要指標。

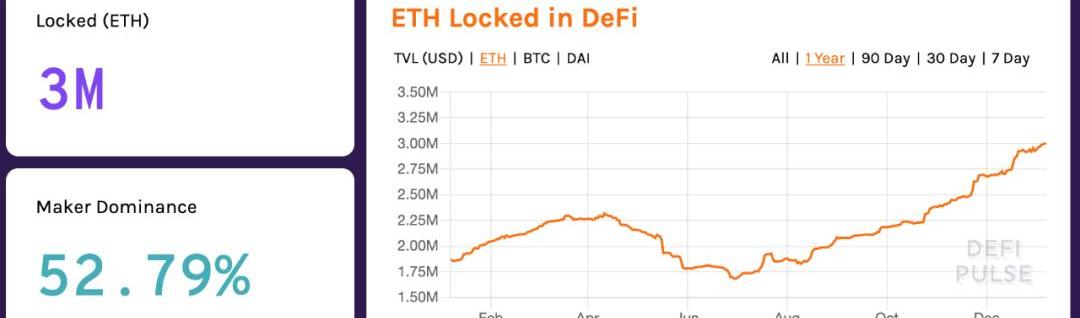

defipulse.com數據統計,截止2020年1月6?日

根據DeFiPulse的數據顯示,自2019年初以來DeFi體系中的鎖倉資金規模已從2.9億美元左右增長至6.9億美元。其中Maker鎖倉3.7億美元左右,占比53.64%,排名第1位;新興崛起的Synthetix,鎖倉1.5億美元左右,排名第2位;借貸平臺Compound鎖倉9200萬美元,排名第3位。

defipulse.com數據統計,截止2020年1月6?日

當然,整個DeFi生態中最活躍的加密貨幣資產當屬以太坊。到2020年年初,DeFi生態中鎖定的ETH已經超過300萬枚,創下歷史新高。鎖定在?DeFi生態中的?ETH數量已經接近流通ETH總數量的3%。

DeFi體系中鎖定的資產數量和價值,是目前衡量該類應用最簡單直接的指標,這個指標有不足,但指向性非常清晰。就過去一年的發展趨勢來看,這個指標一切向好。但是這個趨勢能否在2020年繼續延續,實現爆炸性增長,值得密切關注。

看點二

DeFi黑馬崛起,但潛在風險值得關注

目前在DeFi世界占據「王者」地位的當屬MakerDAO。上文已經提及,?Maker協議鎖定的資產價值3.7億美元左右,占了整個DeFi生態的半壁江山。Maker?在2019年年底正式上線了多資產抵押Dai功能MCD,新增了更多抵押品類,盡管其上線時間較最初預計的2019年第一季度延誤不少,但依然不能抹殺這是DeFi世界在2019年最值得期待的重要產品升級。

巴克萊對沖:截至2022年加密對沖基金指數接近腰斬:金色財經報道,巴克萊對沖(Barclay Hedge)表示,截至2022年,加密對沖基金指數接近腰斬。[2023/1/17 11:17:17]

除了耀眼的MakerDAO之外,另一個合成資產發行平臺Synthetix無疑是2019年DeFi項目中增長最快的項目之一,其發行的代幣SNX價格在2019年漲幅高達30多倍,市值沖到總排名30名左右。Synthetix平臺上鎖倉資產的價值更是沖到DeFi第二寶座的位置,僅次于MakerDao。

Synthetix是一個構建在以太坊之上的去中心化合成資產發行協議,用戶可通過?mintr?抵押Synthetix的ERC20代幣SNX生成合成資產,這個合成資產可以是穩定幣,或是做多/做空某種代幣對應的資產和大宗商品,并可以通過?Exchange.synthetix?進行交易套利。

在該機制中,SNX抵押者是所有合成資產交易所的交易對手,抵押者需要承擔系統中的全部債務風險。

Synthetix的快速增長令人矚目,其帶來的潛在風險也不容忽視。這些潛在風險包括預言機風險、代幣流動性較差以及由于目前漲幅過高導致存在解鎖砸盤的風險。

DeFi領域的早期用戶、數字文藝復興基金會董事總經理曹寅曾撰文指出,「本質上SNX這個項目就是復制A股的套路,公司炒高自己股價,然后再質押給券商,套出錢來繼續炒股,重點在于通過表演性拉盤吸引市場資金跟風,然后在通過鎖倉或者燃燒機制凍結流動性,進而形成資金持續凈流入烘托價格的效果」。他認為,這是一種很危險的游戲,當價格被炒得過高,只要有人開始拋售,就會立即引起災難性潰堤,進而造成死亡螺旋,SNX?暴跌,抵押資產爆倉,SNX暴跌幅度加大。

Synthetix鎖倉資產的價值在過去一年出現了飛速增長,進入停滯期

目前來看,Synthetix??這個項目已從火速增長期過渡到停滯期,且?SNX的鎖倉資產的價值還出現了下降的態勢。

看點三

Maker模式走出以太坊

目前以太坊仍然是DeFi發生的主場,然而,其他公鏈項目也開始培育自己的DeFi生態,尤其突出的趨勢是,Maker模式開始走出以太坊。

MakerDAO?及其抵押債倉模式的成功,驗證了這種全新的數字貨幣抵押借貸模式在實踐中的可行性,這種模式在開放金融中釋放的潛力引發其他項目方紛紛效仿。

新加坡副總理發布《金融服務業轉型地圖(ITM)2025》:金色財經報道,新加坡副總理兼財政部長兼新加坡金融管理局(MAS)副主席黃循財先生今天發布了《金融服務業轉型地圖(ITM)2025》。ITM 2025制定了進一步發展新加坡作為亞洲領先國際金融中心的增長戰略。

其中包括,探索分布式賬本技術在有前景的用例(如跨境支付、貿易融資和資本市場)中的潛力。

支持金融和實體經濟資產的代幣化(例如,Project Guardian是金融服務部門的一項合作倡議,旨在探索資產代幣化的經濟潛力和增值用例)。

實現數字貨幣連接(例如,如果新加坡金融管理局決定在未來發行數字新加坡元,Project Orchid旨在建立必要的技術基礎設施和能力)。[2022/9/15 6:59:02]

比如跨鏈項目?Cosmos上首個DeFi項目Kava,最近剛剛發布主網。和Maker類似,Kava也是一個自動化抵押借貸平臺,同樣發行兩種代幣:穩定幣USDX?和權益治理代幣KAVA?。用戶可將BTC、XRP、ATOM和BNB代幣在多抵押債倉CDP中抵押生成穩定幣USDX,USDX與美元1:1錨定;除了USDX之外,系統中還發行另一種權益及管理型代幣KAVA。剛剛起步的Kava做得有聲有色,主網上線不到一周,驗證者節點質押資產規模達?8000萬美元。

另一個類似的項目是由公鏈項目?Tezos?聯合創始人兼首席技術官?ArthurBreitman?秘密開發的抵押穩定幣?Checker。目前關于該項目的具體細節不詳,但從已公布的信息表明,該項目與MakerDAO模式類似,也是通過鎖定?XTZ?代幣抵押生成穩定幣Checker。不同之處在于,鎖定XTZ代幣還有額外的Tezosbaking?(烘焙)?獎勵。也就是說,鎖定XTZ代幣將比單純的baking(烘焙)獲得更高的收益。

在比特幣生態中,最近也出現了Maker模式。正在轉型為非營利信托的初創公司?MoneyonChain?推出了基于比特幣側鏈Rootstock?的DeFi平臺。大部分的比特幣DeFi用例場景中,要么是將比特幣包裹成一種以太坊格式的代幣,要么是以一種中心化的服務提供抵押比特幣獲取DAI的貸款,MoneyonChain則是采用一種受比特幣啟發的開源協議來構建解決方案。

MoneyonChain自稱是一個可以不斷進化的生態系統,可以基于其之上構建借貸產品。和MakerDAO一樣,MoneyonChain生態中也不只一種代幣,而是有3種代幣,分別是:

抵押比特幣生成的、與美元掛鉤的代幣DollaronChain(DoC)?,對應的是MakerDAO中的穩定幣Dai;

成都鏈安:2022年第1季度區塊鏈安全生態造成的損失達到12億美元:4月20日消息,成都鏈安統計數據顯示,加密行業2022年第1季度安全事件造成的損失達到12億美元。[2022/4/20 14:36:00]

從系統用戶收取、代表比特幣費用的BitPRO(BPRO)?,這被稱作是「被動收入」;

可用于社區投票治理的權益代幣MoneyonChaintoken(MoC)?,對應的是MakerFoundation的MKR。

MoneyonChain未來將發行多種與拉丁美洲多國的法幣掛鉤的穩定幣,旨在減少波動風險,以及更容易被企業接受。不過,該項目面臨的難題是合規問題,因此目前主要面向拉美市場。

看點四

如何把真實資產和鏈下資產引入DeFi系統?

在DeFi領域,一直缺乏新的優質資產。

2019年,包括實物資產或鏈下資產在內,更多的資產類別開始進入DeFi系統,這不僅包括剛上線的?Maker?多資產抵押Dai系統,同時,Maker基金會聯合德國供應鏈金融區塊鏈平臺?Centrifuge?在物流、房地產、流媒體音樂供應鏈產業等「回款周期長、經營中各階段有較大資金缺口」的領域展開了一系列的試點試驗。

此外,房產投資平臺?RealT?在?Uniswap上啟動了首個房產代幣資金池,也在努力引入真實資產進入DeFi系統。目前該房產已售罄,其代幣的持有者已經開始按照自己的份額收取租金。

看點五

DeFi代幣化衍生品玩法不斷翻新

DeFi體系中另一個值得關注的項目是Compound。?Compound?在v2版本中新增了??cToken代幣,它代表的是用戶存入資金后的本金加利息,作為一種?ERC20token,cToken可以被交易、轉移。cToken?的增加為實用性和流動性打開了一個全新的世界,讓過去被鎖在Compound中的所有資產可以在整個生態系統中流動。

DeFi的互操作和可組合性讓RC20格式的cToken被其他協議集成成為可能。比如,Uniswap就提供了Dai與cDai交易池,這意味著將cDai注入Uniswap流動性池,可以讓用戶一邊賺取Compound的利息,一邊獲得Uniswap相關交易池中的手續費。

基于此,另一個DeFi項目?decentral?發行了?rDAI,進一步將質押cDAI生成的利潤生成另一種代幣,它希望將質押?cDAI?所產生利息的所有權實現通證化,本質上是一種代幣本息所有權分離的做法。

看點六

瑞典加密交易所BTCX確認將在2020年Q3進行IPO:瑞典加密交易所BTCX確認將在2020年第三季度進行IPO。(bitcoinist)[2020/3/10]

DeFi保險服務

DeFi領域中保險服務和產品正在興起,成為重要的分支領域。

和我們傳統認知中出現的意外險、人壽險這類保險業務不同的是,DeFi保險協議本質上是一種基于智能合約的保險,主要針對幣圈經常出現的幾類意外事件提供風險保護,包括私鑰被盜、交易所被攻擊、錢包被盜、智能合約出現漏洞被操縱等等,旨在為投資人提供對沖風險的保險服務,相關產品包括?Etherisc、CDx、NexusMutual、Opyn、VouchForMe和KeeperDAO。

區塊鏈媒體橙皮書曾經在「DeFi的守護神:聊聊保險這個新賽道」一文中對這些核心項目做了很好的介紹和總結:

NexusMutual:采用的是風險共享的模式,它有一個由NXM代幣持有人進行治理的風險共擔池,由社區來投票決定哪一個理賠是有效的。NexusMutual本質上是由智能合約驅動的保險,這意味著DeFi用戶可通過這種解決方案為Compound或者Dharma上借出的資金、Uniswap存放的數字貨幣購買保險,對沖風險。

Etherisc:是一個通用的去中心化保險應用平臺,通過為開發者提供一套保險通用的基礎結構、產品模板和保險許可即服務,允許任何人創建自己的保險產品,范圍覆蓋從航班延誤保險、颶風保險到加密錢包和貸款抵押保險。

Opyn?:oTokens目前還只是一份提議,背后團隊希望通過提出一套更完善的協議ConvexityProtocol以替代dYdX,本質上是用戶可通過在ConvexityProtocol上購買看跌期權來為自己的資產提供保護,用戶抵押以太坊ETH鑄造出一個ETH的oToken,這個oToken就代表著以太坊的看跌期權,別人可以買入這個期權來獲得ETH發生暴跌的保險。鑄造oToken的用戶則相當于抵押ETH賣出期權來獲得額外的收益,持有ETH也能掙錢。

VouchForMe:旨在通過收集用戶在社交網絡和社會關系中的背書者和擔保人,為用戶提供符合要求的背書,降低投保成本。擔保時需簽訂一份與保險索賠掛鉤的金融承諾書,為你擔保的人越多,保費就越低,如果出現了索賠的情況,擔保人按一定比例進行承擔。

CDx:是一個信用違約互換協議,信用違約互換?(creditdefaultswap,CDS)?是一種金融產品,目的是讓用戶免受另一方的違約風險。買家在保險期間連續繳納費用進行付款,如果遭遇了違約就能收到補償。

聲音 | Ripple全球銀行業務主管:2020年Ripple小額支付業務趨勢將會加快:1月11日消息,近期Ripple全球銀行業務主管Marjan Delatinne在接受采訪時表示,隨著客戶對無摩擦按需支付的需求持續上升,到2020年,讓客戶實時發送和接收小額支付的趨勢將會加速。Marjan Delatinne稱,從傳統的大額批量支付向小額批量支付的轉變,將幫助中小企業更快地打入新市場。中小企業往往是年輕快速增長的企業,這可能使它們面臨現金流危機,如外國買家逾期付款。(AMBCrypto )[2020/1/11]

SWAPRATE?:是一個基于DeFi的利率掉期交易,也就是說當你在各個去中心化平臺時,會面臨利率陰晴不定的問題,現在,只要透過SWAPRATE的智能合約,你就能取得一個借貸的固定利率,當預期的利率未到達時,平臺會透過合約為你補足差價,當然,如果所得已經超過約定的利率了,那自然合約也會將你多余的所得交給平臺。

除了以上的項目之外,最近分布式系統開發企業?Talo?和數字資產理財平臺?AmberGroup?聯合推出了一個名為「KeeperDAO」的項目。定位于「DeFi鏈上流動性承銷商」的KeeperDAO,本質上是一個信任最小化的跨協議保險基金,通過經濟激勵策略鼓勵代幣持有者參與流動性提供和實現清算。KeeperDAO通過經濟激勵策略,鼓勵代幣持有者參與流動性資金池,以協調保證金交易、貸款和交易所等應用領域中的清算和再平衡,允許戶將資金集中到以太坊智能合約中,并通過鏈上套利和清算的機會來獲得共同利益,這既讓所有參與者以博弈方式獲得被動收入,又確保去中心化金融應用的流動性和有序性。

看點七

如何解決流動性問題?

相比傳統市場,加密市場的整體市值本來就不大,同時還面臨流動性不足的問題,尤其是在本來盤子就小的DeFi領域。在2019年,各項目方使用渾身解數釋放流動性。

為了釋放流動性,一個常見的趨勢是,DeFi和中心化世界合作共贏,互相擁抱,探索一種集DeFi和CeFi之長的新型混合模式。

其中,去中心化交易所?DDEX?新版的保證金業務在DAI之外開始支持中心化穩定幣?USDT。USDT是目前市值最大的穩定幣,同時也是流動性最好的加密貨幣資產之一,DDEX保證金業務增加對USDT的支持,無疑能提高平臺上借貸池的流動性。

另外,MakerDAO?近期上線了多資產抵押Dai系統,新增引入除了ETH之外的其他資產,目前暫支持流動性最好的注意力代幣?BAT。是否應該引入中心化抵押資產和穩定幣一直是MakerDAO社區爭論的焦點,但MakerDAOCEORuneChristensen的觀點非常鮮明,他認為,引入中心化資產,可增加Dai以及去中心化金融生態系統的流動性,并盡可能將加密貨幣擴展到更多人,擴張加密DeFi整體市值規模。

不僅去中心化交易所擁抱中心化資產,中心化交易所也開始向去中心化穩定幣靠攏。中心化交易所?OKEx?上線多個去中心化穩定幣Dai交易對,并將集成Dai的存款利率,作為全球首家集成DSR的交易平臺,用戶可以在OKEx享受?DSR年化收益)。MakerDAOCEORuneChristensen認為,這可為新用戶提供簡單的DeFi訪問入口。

在提供流動性方面,DEX的機會也值得關注。DeFi平臺發展的一大阻礙就是流動性的缺失,因此為DeFi平臺橋接來自平臺外的流動性至關重要。

類似于?DEX.AG?這樣的流動性聚合器很好的滿足了這樣一種需求。DEX.AG為交易者用戶提供來自11個不同的去中心化交易所的最優價格,DEX.AG?一個典型用例是,近期在集成Synthetix原生交易所之后,這兩個平臺的用戶都將從額外的流動性中受益,同時,SNX的持有者也可以收取更多的交易費。

此外,去中心化交易所協議?0x?升級v3版后,推出了新的流動性橋接合約,讓0x能夠匯聚來自0x以及其他去中心化交易所的網絡流動性,包括KyberNetwork、Uniswap、MakerDAO的Oasis,從而跨越各大DEX平臺,為無論是熱門交易對還是長尾交易對提供最佳的價格。此外,0x還通過重新設計全新的代幣經濟模型,通過經濟激勵策略,鼓勵生態中的流動性提供商和整個生態系統的利益保持一致,從而激勵流動性提供商最大限度地提供流動性。

2019年,在創造流動性方面還有一種趨勢,是為?Staking?業務中的鎖倉資產創造債務,最大化流動性。

比如,Staking服務提供商?StakeCapital?啟動的?StakeDAO?服務中,為了釋放抵押資產的流動性,發明了一種基于抵押資產的衍生品?LiquidToken?,這個以1:1的比率生成的代幣可在二級市場交易。

采用類似模式的還有?AcalaNetwork。這是一個中國團隊發起的DeFi項目,其解決方案將支持在?Polkadot?網絡中抵押Staking資產生成穩定幣,從而在保持持有人持續獲得抵押收益的同時,同時釋放抵押資產的流動性,參與到去中心化借貸、杠桿交易以及優質項目的眾籌等金融服務中。這意味著,可以將DeFi應用到缺乏流動性的Staking中,可為鎖倉資產創造債務,最大化流動性。

看點八

去中心化借貸存在結構性局限

在去中心化借貸領域中,MakerDAO繼續在2019年占據絕對性領導地位。在2019年,MakerDAO從單抵押品升級到多資產抵押,除此之外,還引入備受關注的Dai存款利率,年化為4%,這相當于美元的活期存款帳戶,用戶可以隨存隨取,且沒有任何對手方風險。DSR本質上是是一種智能合約,可集成到任何交易所中,其引入意義重大,它將成為DeFi生態的基準利息。

長遠來看,如果發展順利,DSR可能會變成無抵押儲蓄利率,相當于央行的準備金利息對商業銀行利息的影響。

此外,Compound?和?Fulcrum?均創建了資金池,允許用戶借入、借出加密資產,包括Dai、USDC和ETH等。

最初作為Compound競爭對手的?Dharma,在2019年進行了一次大的改版。新版Dharma基于Compound協議開發,由Compound流動資金池實現「即時匹配」為貸方提供即刻的最佳利率,從而解決了之前用戶抱怨的延遲問題,這意味著雙方從競爭關系變成了共生關系,這也是由于DeFi開放金融的開放性和可組合性的基因決定的。

在傳統借貸市場中,準入壁壘很高,一般主要是少數幾家大型公司之間在競爭,高效獲取資本后進行分配,競爭很小,且公司內部是高度結構化。

與傳統借貸市場相比,去中心化借貸的優勢在于,無需許可即可進入。海量來源的資本可直接競爭資本分配,不僅如此,DeFi的兼容性和可組合性還意味著,必須面對來自其他借貸協議的資金競爭。DeFi這種無需許可的借貸模式,會吸引更多市場參與者,目前這種態勢已經出現。

然而,去中心化金融也伴隨著結構性的局限性。傳統借貸公司一個很大的優勢是,因為牢牢掌握貸方信息,并可依靠法律制度來強制借方履行還款義務,因此無需抵押或部分抵押就可貸款。

去中心化金融則需超額質押,這意味著資金利用率低。要解決這種DeFi領域中的結構性低效問題,就必須解決去中心化身份問題,即如何在確保去中心身份生效的同時還不侵犯用戶隱私。解決這個問題依然存在矛盾。

看點九

如何降低去中心化抵押率?

「低抵押率」會是DeFi的未來,那么該如何降低DeFi生態中的借貸抵押率,提高資金利用率呢?

一種方案是構建信用市場DAO,通過組成聯盟共享貸款風險,并從利率中分享利潤。DeFi借貸新玩家?Maple,就在進行這樣的嘗試:由于staking產生固定利息可保證一部分收入,因此,可通過抵押固定的未來已知收益來降低抵押率。

另一個叫做「Union」的信用聯盟,采用了「信用合作社」的設計,在這種機制中,加入DAO組織的成員,可通過StakingDAI或類似可生息的加密資產,基于聯合曲線計算得到相應的份額,Staking的資產會發送到其他貨幣市場賺取利息,這些利息會匯聚到一個借貸池中,其中的資金可以無需抵押或部分抵押的方式出借給DAO成員。

另外一個解決方案是利用零知識證明,該解決方案可以在不顯示公共ID數據的情況下解決部分抵押所產生的Sybil攻擊。即可在不透露任何隱私的情況下獲得信用評分。目前有兩種方案,其一,是整合Web2.0中各平臺的數據,比如授信Airbnb或Uber這樣的社交平臺登錄,同時集成收入相關的數據,但這種方式是「半中心化的」。另一種方式是,從傳統金融中提取數據,然而這種方式極大減慢流程并實施審查制度。

不僅如此,增加高質量和波動較小的資產可有效降低抵押率,比如Uniswap支持房地產作為抵押品和以上文章中提到的「真實資產進入DeFi系統」的案例中,Maker基金會聯合德國供應鏈金融區塊鏈平臺Centrifuge在物流、房地產、流媒體音樂供應鏈產業等「回款周期長、經營中各階段有較大資金缺口」的領域展開的一系列的試點試驗,都增加了實物資產進入DeFi系統的可能性,這將能有效降低抵押率。

此外,?還有一種方式是結合去中心化身份系統解決方案和Staking機制,允許用戶Staking個人聲譽降低貸款利率,投入的聲譽越多,抵押率就越低,該方案可激勵頂級借款人始終按時還款。

如果所有這些在2020年被驗證,可以實現規模化發展,才是真正實現DeFi領域起飛的關鍵要素。

Tags:EFIDEFDEFIMakerDeFi Pulse IndexDeflect ProtocolLibre DeFiMaker Basic

2019年全球區塊鏈行業經歷了新一輪的飛速發展。這一年,中國將區塊鏈上升為國家戰略,中國公鏈也登上了世界舞臺。元界DNA是在中國公鏈ETP安全基礎鏈上開發的一條并行的、錨定DNA通證的快鏈.

1900/1/1 0:00:00來源:頭等倉 摘要:我們發現了一種針對類似比特幣區塊鏈的拒絕服務攻擊,這種攻擊模式比之前的攻擊模式成本要低得多。區塊鏈依賴于激勵機制來保證系統安全.

1900/1/1 0:00:002020年1月10日,總部位于泰國曼谷的金融科技公司Lightnet宣布已獲得A輪融資,籌集了3120萬美元的新資金.

1900/1/1 0:00:00據韓國媒體《BusinessKorea》報道稱,由韓國政府成立的第四次工業革命總統委員會(PCFIR)建議,比特幣應直接在韓國唯一的證券交易所KRX上市,并允許推出比特幣相關衍生品產品.

1900/1/1 0:00:00導讀 本文作者是數字資產研究院學術與技術委員會常務副主任、數字經濟獨立研究員龍白滔。在數字經濟和金融技術創新快速發展的今天,全球各主要經濟體如何對待支付創新和央行數字貨幣?各國央行數字貨幣未來何.

1900/1/1 0:00:00美國證券交易委員會合規檢查辦公室周二公布了2020年的關注重點,其中包括數字資產在內的金融科技和創新.

1900/1/1 0:00:00