BTC/HKD-0.6%

BTC/HKD-0.6% ETH/HKD-2.64%

ETH/HKD-2.64% LTC/HKD-2.14%

LTC/HKD-2.14% ADA/HKD-1.8%

ADA/HKD-1.8% SOL/HKD-1.22%

SOL/HKD-1.22% XRP/HKD-1.35%

XRP/HKD-1.35%作者:巴韭特

編者注:原標題為《今年漲幅30多倍的SNX,背后到底有什么支撐?》

SNX在國內關注度并不高,然而SNX今年漲幅高達30多倍,市值沖到30?名左右。Synthetix鎖倉價值也沖到DeFi第二寶座的位置,僅次于MakerDao。

國內也更多人開始關注它,藍狐筆記和TokenGazer前幾天都寫了文章介紹過它,DeFiLabs也邀請了Synthetix的CEO來國內做分享。

我出于好奇去做了研究,打算一探究竟。

SNX漲幅30多倍的背后,究竟有什么運作邏輯在支撐?它又有哪些可以玩法和贏利點?

Synthetix是什么?

Synthetix是一個構建在以太坊之上的去中心化合成資產發行協議。

用戶可以通過mintr抵押Synthetix的ERC20代幣SNX生成合成資產,合成資產可以是穩定幣,或做多/做空某種代幣對應的資產,并可以通過Exchange.synthetix進行交易獲利。

?Synthetix有什么用?

DeFi收益率市場Pendle:Avalanche池總鎖倉價值超過2300萬美元:金色財經報道,DeFi收益率市場Pendle發推文稱,Avalanche池上線24小時總鎖倉價值超過2300萬美元。據昨日消息,Pendle上線Avalanche池。[2021/11/13 6:49:26]

Synthetix的價值在于合成資產,并賦予合成資產其他交易屬性,從中獲得收益。

目前它可以合成三種類型的資產,包括穩定幣,加密貨幣以及大宗商品。

穩定幣和大宗商品是相對穩定的,均以s開頭,當其與標的資產價格不吻合的時候,用戶會通過套利將其持平。

合成的代幣資產,代表了是做多或做空這個標的物代幣,通過標的物價格的變化,合成資產的價格也會發生相應變化。

????

來源:https://synthetix.exchange/

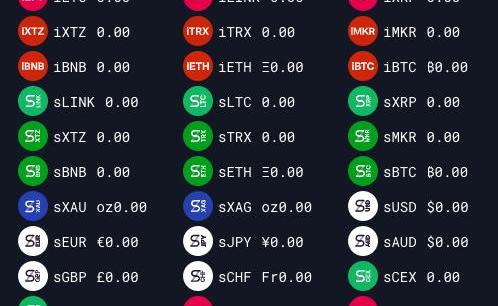

白色的代表法定貨幣,sUSD、sUER、sJPY等對應的就是美元、歐元和日元。藍色的代表大宗商品,sXAU是合成金,sXAG是合成銀。

Encode Club創始人:因存在重復計算 DeFi真實總鎖倉價值或只有35億美元:8月17日,Encode Club創始人Damir Bandalo在推特上表示,其統計了前15個DeFi 協議,實際DeFi總鎖倉價值或只有35億美元。

因為DeFi的可組合特性,難以統計其真實鎖倉價值。比如,ETH存入MakerDAO,然后鑄成DAI。DAI可以去Curve.Finance,放入ycurve中。這樣鎖倉價值就被計算了多次。具體而言,ETH存入MakerDAO計算了一次;DAI存入ycurve又計算了一次;當進入ycurve后,其使用的ytokens來自iearn.finance,這是第三次;目前ytokens并沒有真正的轉換收益率,而是將其存入Aave,這是第四次;如果再將ycrv放入Uniswap,這就是第五次。[2020/8/17]

綠色的代表做多加密貨幣,比如sBNB。紅色的是做空加密貨幣,如iBNB。

Synthetix合成資產的方式和MakerDao很類似,同樣是

超額抵押某種有波動性的代幣,生成另一種的代幣或資產。

目前MakerDao除了支持ETH兌換Dai之外,又支持了更多資產類型抵押。Synthetix與MakerDao不同的是,它的抵押品目前只能是Synthetix協議的ERC20代幣SNX。

動態 | DeFi項目鎖倉價值15億美元,過去一周環比增加16.58%:據DAppTotal.com DeFi專題頁面數據顯示:截至目前,已統計的34個DeFi項目共計鎖倉資金達15億美元,其中Maker鎖倉5.61億美元,占比37.34%,排名第一位;EOSREX鎖倉3.45億美元,占比22.97%,排名第二位;排名第三位的是Edgeware鎖倉1.75億美元,占比11.66%;Compound,Synthetix、dYdX、Nuo等其他DeFi類應用共占比28.03%。截至目前,ETH鎖倉總量達401萬,占ETH市場總流通量的3.66%,EOS鎖倉總量達7,198萬個,占EOS市場總流通量的6.86%。整體而言,過去一周隨著市場行情的不斷回暖,DeFi項目鎖倉價值較上周環比大幅增加16.58%。[2020/2/10]

因為SNX的波動性可能比ETH要高很多,所以?

Synthetix設置了750%的超額抵押才可以生成穩定幣sUSD。

動態 | DeFi項目鎖倉價值8.9億美元 過去一周環比減少5.28%:據DAppTotal.com DeFi專題頁面數據顯示:截至目前,已統計的33個DeFi項目共計鎖倉資金達9.4億美元,其中Maker鎖倉3.13億美元,占比35.24%,排名第一位;EOSREX鎖倉1.91億美元,占比21.55%,排名第二位;排名第三位的是Edgeware鎖倉1.14億美元,占比12.82%;Compound,Synthetix、dYdX、Nuo等其他DeFi類應用共占比30.39%。截至目前,ETH鎖倉總量達362萬,占ETH市場總流通量的3.33%,EOS鎖倉總量達7,912萬個,占EOS市場總流通量的7.6%。過去一周,整體而言:1、MakerDAO單抵押Dai升級了778萬枚,截至目前Dai市場發行總量為4,658萬枚;2、EOSREX中EOS鎖倉量減少349萬枚,EOS主網擁堵狀態尚未解除;3、DeFi項目鎖倉價值較上周環比減少5.28%。[2019/12/16]

來源:https://dashboard.synthetix.io/

據官方公布的數據,目前抵押率已經接近80%,可謂非常高了。

動態 | DeFi項目鎖倉價值12.3億美元,過去一周環比增加3.09%:據DAppTotal.com DeFi專題頁面數據顯示:截至目前,已統計的31個DeFi項目共計鎖倉資金達12.3億美元,其中EOSREX鎖倉3.97億美元,占比32.33%,排名第一位;Maker鎖倉3.22億美元,占比26.26%,排名第二位;排名第三位的是Edgeware鎖倉2.14億美元,占比17.45%;Compound,Synthetix、dYdX、Nuo等其他DeFi類應用共占比23.96%。截至目前,ETH鎖倉總量達321.81萬個,占ETH市場總流通量的2.98%,EOS鎖倉總量達1.03億個,占EOS市場總流通量的10.07%。過去一周,受行情回暖影響,DeFi項目整體鎖倉價值再度回升,環比增加3.09%。[2019/9/23]

另外我是否可以認為它的鎖倉價值即抵押SNX代幣的價值,或者取決于抵押SNX的數量和SNX的價格。

從這兩方面來看,其一鎖倉數量已達80%,新增鎖倉代幣不會再大幅增加,代幣價格今年也已經漲了30多倍,市值已經排名36,持續上漲的阻力較大。

這樣看來,可以預測短期Synthetix的鎖倉價值不會再快速增長。

而且我認為還有一些風險,因為價格漲幅過快存在大戶砸盤的可能。今年SNX漲了這么多倍,前期參加鎖倉的用戶大概率會解鎖砸盤,從最近他們價格下滑,也已經可以看出這一點。

?在Synthetix上怎么賺錢?

Synthetix可能是目前以太坊上最復雜的協議之一,不僅涉及到抵押,還涉及到做多和做空的衍生品交易,當你持有某個資產的時候,可以通過的價格變化獲得一定的收益。總之上手難度較大,大致玩法和流程是這樣的。

首先是購買SNX去抵押。

目前購買的SNX的渠道主要是Uniswap、Kyber、KuCoin,而根據CoinGecko上的數據,交易量最高的竟然是Uniswap上SNX/ETH交易對,而KuCoin只占了不到20%的流通量。

?????

來源:

https://www.coingecko.com/en/coins/synthetix-network-token

從中好像也透露了一些問題,雖然SNX價格漲了30多倍,但是交易所流動性和深度并不是很好,去中心化交易所或代幣兌換工具的量也還未知。如果你持有大量的SNX,想短時間賣出大概率比較難。

這也是我考慮的風險之一,即二級市場流動性差導致價格快速下跌的可能。

這樣還可能會引發連環效應,更多的人擔心被平倉而去解鎖賣出,Uniswap和Kyber恐怕難以接住。

第二步是去抵押SNX換sUSD。

通過Synthetix協議上的Mintr就可以直接鑄造出sUSD。

????

來源:https://mintr.synthetix.io/?????

請注意,抵押率是750%,這樣才可以獲得抵押的獎勵,第一是增發的SNX獎勵,這種就類似Staking的增發獎勵,有趣的是它將鑄造穩定幣和Staking進行了結合。

根據StakingRewards.com的數據,目前Synthetix的抵押率是79.24%,抵押獎勵是64.45%,增發還是挺高的。這也讓之后的拋壓有了更大的隱患。

????

來源:https://www.stakingrewards.com/

其次是交易手續費的分紅。

即用戶通過Exchange.synthetix交易的時候產生的手續費,每筆手續0.3%的手續費放入分紅池里,分給抵押代幣的用戶。

第三步是換其他資產。

這個是通過上面說的?Exchange.synthetix?完成的,可以將sUSD換成任意平臺有的資產。

比如你看多BTC,就可以買入sBTC,當BTC價格上漲時,你的sBTC價格就上漲,然后你可以直接到交易市場Exchange.Synthetix賣掉。

有趣的是這里面不存在交易對手方,不是買iBTC承擔,而是由整個「債務池」承擔,債務池可以理解為所有合成資產的池子,它是隨著合成資產的價格變動的。

來源:https://synthetix.exchange/

Exchange.synthetic不是DEX的訂單薄模式,沒有訂單和買賣盤,這里面所有的交易就相當于代幣的稱號更換,比如你賣出sBTC,直接給你換成了同等價值的sUSD的代幣。

這樣的好處就是你可以直接賣掉,但風險是大家共同承擔債務池帶來的價值變動。所以即使你持有的是sUSD,但當債務池發生變動的時候,你也可能賠錢。。。

因為其中的代幣價格是通過預言機從鏈下獲取的,他們之前也出現過被操縱預言機而換幣的情況,這是風險之一,雖然他們宣稱和Chainlink合作,不過目前貌似也還沒有開始使用。

?創新和風險?

最后總結下,SNX的模式設計的非常有趣,將鑄造穩定幣和Staking相結合,通過增發獎勵和交易手續費分紅的方式吸引用戶鎖倉。其次通過合成資產有了更多的玩法,比如做多比特幣。

當然也存在一些風險,首先是代幣流動性較差,且漲幅已經過高,存在解鎖砸盤的可能,其次因為要共同承擔債務池資產的變化,所以如果不會操作拿著sUSD也可能虧錢,另外還有預言機等風險。

期待大家的討論以及SynthetixCEO的分享。

?回味前幾餐:

5億謎之估值的蘭花協議,背后究竟做的是個啥?

現在,可以抄底比特幣了嗎?

參考:

https://www.synthetix.io/uploads/synthetix_litepaper_mandarin.pdf

https://www.theblockbeats.com/news/5793

https://www.chainnews.com/articles/005081873689.htm

Tags:THESYNETIHETThe Path Of Lightzksync幣發行量Bond Appetite USDHETH

編者注:原標題為《能源投入能否決定比特幣價值》本文是價值投資/加密資產投資人CharlesEdwards發表的一篇文章,貝寶金融已獲作者授權編譯,對文章內容和標題做了相應修改.

1900/1/1 0:00:00原文:?YahooFinance,原文聯合作者:NoelleAcheson、GalenMoore和ChristineKim來源:Odaily星球日報??譯者:Moni 對于區塊鏈和加密技術而言.

1900/1/1 0:00:00來自IntoTheBlock的數據顯示,市值第二的加密貨幣以太坊自從高點下跌之后,有3131萬個以太坊地址處于虧損狀態,這占到以太坊地址數的90%.

1900/1/1 0:00:00譯者|聽風? 出品|白話區塊鏈 在區塊鏈世界中,分叉是我們常常聽到的一個詞,比特幣和以太坊都經歷了一定次數的分叉.

1900/1/1 0:00:00原創:共享財經Neo 來源:共享財經 距離2019年結束,還剩不到一周的時間。在這一年里,加密世界有起有落,總體來看,市場的基本面在不停地增長.

1900/1/1 0:00:00Overview概述 隨著消費者支付習慣的改變,現金的存在作用在不斷弱化。無現金交易將成為下一個支付前沿。目前多國央行在籌備發行數字貨幣,數字貨幣的穩定性和安全性,是各國央行研發的重中之重.

1900/1/1 0:00:00