BTC/HKD-0.2%

BTC/HKD-0.2% ETH/HKD+0.47%

ETH/HKD+0.47% LTC/HKD-0.72%

LTC/HKD-0.72% ADA/HKD-1.02%

ADA/HKD-1.02% SOL/HKD-1.64%

SOL/HKD-1.64% XRP/HKD-1.08%

XRP/HKD-1.08%來源:OKEx官博

編譯:頭等倉

過去,衍生品一直被指責為金融危機的根源,對加密貨幣市場而言呢?

全球金融市場的不確定性加劇,促使越來越多的投資者出于風險抵御目的轉向避險資產。除貴金屬和外匯投資品外,加密資產為投資者防范通脹和地緣風險提供了全新的選擇。而加密衍生工具,又為加密資產增添了全新的選項。

無論主流金融圈認可與否,比特幣,作為加密貨幣市場的中堅力量,盡管在過去11年里波動率很高,但在國際金融市場上還是起到了促進價值交換的作用。加密貨幣的市場主體對可自由進出入的現貨交易市場有著極大的需求,同時對可進行風險對沖的期貨市場也有著同樣的期待。因此,各大加密交易所運營商正在針對需求制定計劃,以吸引全球投資者。

然而,自從一些加密交易所開始提供期貨交易后,部分投資者開始將其喻為賭場,而期貨則被指責是過去金融危機的根源。這就引出了一個問題:加密衍生品交易對加密貨幣行業來說是福是禍?是天賜之物還是蓋不上的潘多拉魔盒?

1月份加密衍生品交易量環比增幅76.1%,達到2.04萬億美元:金色財經報道,據CryptoCompare的數據,1 月份交易活動全面強勁增長,但衍生品交易量增長快于現貨市場。1 月份的衍生品交易量比 12 月增長 76.1%,達到 2.04 萬億美元,這是自 2021 年 1 月 以來最大的百分比增幅。衍生品交易現在占整個加密貨幣市場的 70.3%,高于 12 月份的 68%。

交易活動的大幅增長伴隨著加密市場的反彈,比特幣和以太坊在 1 月份分別上漲了 40% 和 32%。CryptoCompare在其報告中表示,這表明價格上漲是由衍生品市場投機而非現貨市場積累推動的”。[2023/2/9 11:55:45]

歷史和數據不會說謊

金融衍生產品是指其價值依賴于標的資產價值變動的合約,傳統金融衍生工具包括遠期合約、期貨、期權、互換等,其主要特點是“零和博弈”、高杠桿性。

部分投資者——暫且稱之為“保守派陣營”——對金融衍生品長期以來有著很大的誤解,因為它們的特性為投機提供了空間。確實,我們不能小看其中摻雜的投機因素,因為投資者可以在其中投機價格的變化,以獲取巨額收益。例如,被稱為“金融巨鱷”的喬治?索羅斯就因做空英鎊以擊垮英國央行而聞名。此外,在2007年次貸危機期間,一些投機取巧的華爾街投資者做空了房地產抵押貸款證券,從中大賺了一筆。

加密衍生品平臺Paradigm曾計劃融資約1億美元,目前融資已被擱置:金色財經報道,加密貨幣衍生品交易平臺Paradigm因FTX破產而導致交易量暴跌,從11月6日開始的一周,Paradigm的每周交易量約為34億美元,但目前每周交易量已跌至10.2億美元。

知情人士表示,Paradigm曾與潛在投資者就融資約1億美元進行了會談,但目前該計劃已擱置。Paradigm聯合創始人兼首席執行官Anand Gomes稱,將在明年市場狀況改善時再次考慮融資。[2022/12/17 21:49:51]

盡管這些故事可能促使許多投資者遠離衍生品,但事實并非如此。據說,在古代美索不達米亞的烏魯克,人們以泥板的形式發明了衍生品,那時人們必須在規定的日期提供食物或在寺廟里做禮拜。在羅馬帝國,食品期貨可以用來實施宏觀經濟控制。在地理大發現時代,跨國貿易頻繁發生,但由于溝通障礙,商品價格的波動問題一直沒有得到解決,使得商人將貨物從一個國家或地區運至另一個國家或地區后,可能會遭受全額虧損。這就是為什么大宗商品遠期合約是由船隊創建的,以對沖價格波動的風險。18世紀后,更發達的證券交易所引入了嚴格制定的交易規則,以幫助機構投資者管理風險敞口。自那以來,這吸引了全球投資者更廣泛地參與這個市場。

加密衍生品協議Fincyphere宣布已完成種子輪募資:據官方消息,基于零知識證明的鏈上加密衍生品協議Fincyphere宣布已完成種子輪募資,投資方包括Brilliance Ventures 、Cygni Labs 、TRG和Ramsey 等機構和個人的120萬美元種子輪投資。

CDO(Collateralized Debt Obligation),是DeFi旗下最具潛力的細分板塊之一,但仍處于被低估的狀態。FinCypher的誕生的初衷,是為了彌補傳統金融CDO和智能合約CDO之間的鴻溝。FinCypher CDO能夠使得系統中涉及的貸款池利率趨于穩定。各層級類別均可提供專屬該類別的獨有利率。利率與層級自身的風險直接相關。合同中優先級較高的層級(考慮到標的資產的回報,此部分風險較小)提供的固定利率要低于其他較高風險的層級。[2021/3/12 18:39:50]

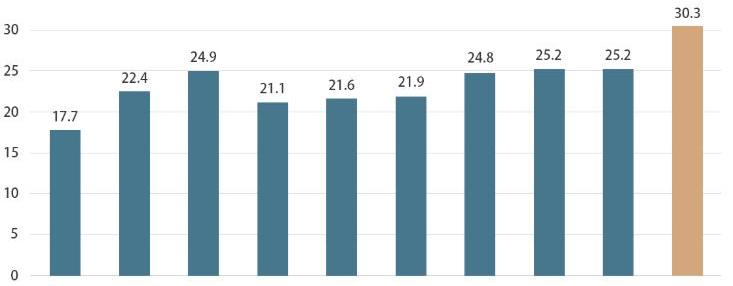

期貨合約誕生的初衷在于實現即期交割和保持價格穩定。它不僅保證了商品的有序生產,而且抵消了波動和其他不利于企業靈活調整生產和營銷策略的風險。根據美國期貨業協會的最新數據,2018年全球期貨和期權交易量較2017年增長20.2%,達到302.8億份合約的歷史最高水平。其中期貨交易量增加15.6%至171.5億份合約,期權交易量增加26.8%至131.3億份合約。值得注意的是,自2010年以來,2018年全球期貨和期權交易量的增長是最快的。

動態 | 加密衍生品交易所FTX為其他美國總統候選人增加5份期貨合約:據The block消息,繼TRUMP期貨合約之后,加密貨幣衍生品交易所FTX宣布為其他美國總統候選人增加了五張期貨合約。新合約包括伯尼·桑德斯(BERNIE)、喬·拜登(BIDEN)、麥克·彭博格(BLOOMBERG)、皮特·布蒂吉格(PETE)和伊麗莎白·沃倫(WARREN)。用戶可以進一步將其對2020年美國總統大選結果的預測貨幣化。與TRUMP合同一樣,如果基礎候選人當選,所有其他五份合同的到期價格將為1美元,否則將結算為0美元。用戶可以根據自己的預測做多或做空這些合約。[2020/2/10]

圖1:2009-2018年全球期貨期權交易量;單位:10億份合約

為什么人們對衍生品的看法兩極分化?

金融衍生品在控制風險、降低長期價格波動、對資產進行合理定價等方面具有自身的價值。但是,衍生品投資者需要在交易前獲得足夠的知識和學習先進的策略,以便更好地利用工具。

聲音 | OKEx運營主管:加密衍生品有助于穩定市場 但波動性不會消失:據此前報道,OKEx周一宣布,模擬期權交易將于12月12日開始,實時交易將于12月27日開始,OKEx提供買入和賣出期權。在談到加密衍生品市場的增長及其對未來價格走勢的影響時,OKEx運營主管Andy Cheung表示:“我們相信加密衍生品將有助于穩定市場,但波動性不會消失。機構肯定會繼續進入加密貨幣世界,這些機構可能會抑制比特幣的一些波動性。”(CryptoBriefing)[2019/12/11]

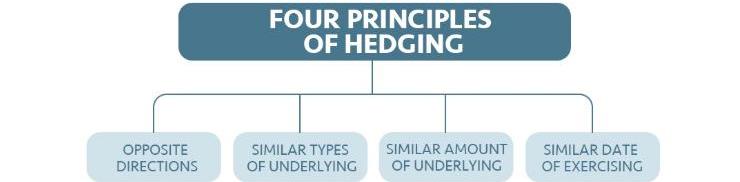

許多投機者幻想利用高杠桿的衍生品一夜暴富。然而,他們往往忘記,在夸大收益、高估投資能力和心理實力的同時,風險也被放大了。因此,衍生品交易最重要的基礎是首先制定獨立的策略。在下圖中列出的風險對沖四大法則分別是:反向操作、標的資產類型相當、數量相當、操作日期接近。

圖2:風險對沖的四大法則

在這個信息時代,許多投資者故意歪曲那些“大空頭”的事實,夸大自己的成功,同時隱去其中的風險。1992年,索羅斯利用他的基金建立了一個巨大的英鎊空頭頭寸,把自己推到了懸崖的邊緣,如果當時英國銀行接受外國援助,他就會處于危險境地。在2007年的次貸危機期間,一些大空頭在多年的觀望后,終于在看漲的房地產市場上以多年積累的判斷力和意志力獲利。利用短期趨勢的每一步都是一種押注,但局外人很少知道這一點。

從更大的角度來看,金融不穩定的癥結在于資產泡沫的破裂。金融衍生品被證明是投資者和市場在關鍵時刻的一種糾正機制,經過無數次的嘗試和錯誤,增強了金融業的整體穩定性。包括石油和航空在內的許多關鍵行業的全球運營商購買反向期權,以對沖能源價格和匯率波動對庫存價值的潛在負面影響。因此,認為衍生品交易是賭博的解釋是有失偏頗的。

衍生品或是加密市場的天賜之物

如今,加密資產已成為投資者的新寵,這個新興市場正以前所未有的速度擴張。然而,問題在于,任何投資者都可能在市場的波動中遭遇損失,即使有幸成為最后的贏家。現貨交易市場容易受到來自市場恐慌情緒、不確定性和懷疑的負面消息的影響。如果加密投資者沒有意識到風險管理的重要性、缺乏風險對沖工具,將很難獲得長期回報。

散戶和機構投資者都面臨著同樣的問題。2012年,比特幣的波動性飆升至94%,導致保證金和現貨交易商都遭受了驚人的損失。然而,即使媒體斷章取義地將加密資產視為投機商品,目前為止,加密資產的長期價值也已經明顯隨著其價格的漲跌而浮出水面。該行業的教訓是,投資者需要更多工具來抵御短期市場波動。畢竟,無論如何只有少數人能在長期內“穿越牛熊”笑到最后。

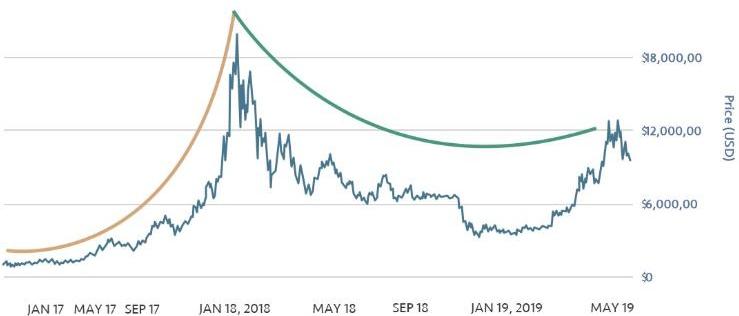

在這種背景下,短期對沖衍生品的推出備受關注。2013年6月,首個比特幣期貨合約推出。2017年芝加哥商品交易所推出了比特幣期貨,當時比特幣的波動性在一年內大幅下降。

圖3:CME比特幣期貨推出后,比特幣價格走勢

此外,2019年秋,洲際交易所ICE推出首個合規的比特幣期貨交易平臺Bakkt,同期,數字資產投資銀行GalaxyDigital和加密投資機構XBTO完成了該平臺上的首筆大宗比特幣期貨交易。

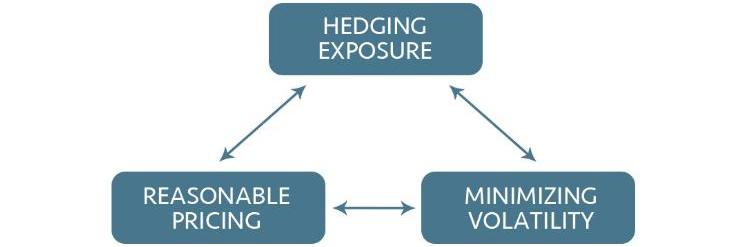

作為一種高度復雜的投資工具,加密衍生工具通常由高級技術交易員進行投資。它們的主要價值是對沖風險,降低價格波動,發現資產的合理價格。

圖4:加密衍生品的主要價值

隨著交易量的增加,日漸成熟的加密衍生品市場顯然降低了包括比特幣在內的主要加密貨幣的波動性。機構投資者對市場的廣泛參與也帶來了更公平的市場環境,對加密資產行業的健康發展做出了貢獻。

在過去,加密衍生工具的缺乏極大地限制了另外兩類投資者,即礦工和機構投資者進入加密市場。

我們都知道,礦工需要承擔大量的采礦設備和電力的費用來經營一個礦區。因此,他們只能從挖礦成本和加密貨幣價格之間的差額中獲利。2018年底,比特幣從1.7萬美元左右大幅降至3000美元,直接影響了他們的生計。甚至有消息稱,礦工們已經開始按重量出售采礦機器。與航空公司和石油公司一樣,礦機廠商也需要一種風險對沖工具來維持業務。機構投資者和其它加密市場中介機構的情況也類似。

由于他們戰略性地持有大量的客戶資金和秘密資產,他們需要這樣一種金融工具來部署更穩定的投資策略,充分考慮客戶的利益和自己的聲譽。因此,考慮到衍生品給礦商和機構投資者帶來的好處,它們無疑將成為吸引新資本和推動加密市場的助推器。

加密市場的波動性遠遠大于傳統資本市場。加密交易所亟需加強對衍生產品的風險管理,對衍生產品市場的探索仍在進行中。金融科技的意義在于讓金融服務更透明、更精準、更專業,讓投資者能夠利用金融科技的高精準性和自動化來管理自己的資產。想要在加密貨幣這一新興交易市場立足并推動其健康發展,這一理念不該被各大中介機構忘卻。

原文免責聲明:本材料不應作為作出投資決定的依據,也不應被解釋為從事投資交易的建議。交易數字資產涉及重大風險,可能導致投資資本損失。應充分了解所涉及的風險,并考慮到個人經驗水平、投資目標及在有需要時尋求獨立的財務意見。

本文來源OKEx官博,謹代表原作者個人觀點。頭等倉始終保持客觀中立,為讀者呈現多樣化信息,以供學習交流,不構成投資建議。

作者:LawrenceLundy,OutlierVentures合伙人及研究部門主管 翻譯:鄧菁亦、宋子蓓 在比特幣的誕生超過11年之后,2020年會繼續遵循技術擴散S曲線的走勢.

1900/1/1 0:00:0012月13日,EmTechChina全球新興科技峰會上,KrisKersey進行了分享。KrisKersey是普華永道新興技術部門區塊鏈負責人,專注研究加密資產和區塊鏈技術驅動下的生態系統將如何.

1900/1/1 0:00:00來源:華泰計算機之生 編者注:原標題為《解析央行數字貨幣DCEP》我們認為,數字貨幣是科技在金融領域的又一應用。而且,此時,IT技術與金融業務本身的融合更為徹底.

1900/1/1 0:00:00作者:0x66 來源:區塊律動BlockBeats最近,一個名為HEX的加密貨幣項目正在海外火熱推廣,自稱「比特幣思想領袖」的RichardHeart在推特上大肆為該項目站臺宣傳.

1900/1/1 0:00:00據Cointelegraph報道,12月19日,位于越南胡志明市的蓋梅國際碼頭宣布,它已經加入了IBM和馬士基聯手推出的區塊鏈平臺TradeLens.

1900/1/1 0:00:00來源:小蔥區塊鏈 沃倫·巴菲特——有史以來最偉大的投資者之一。半個多世紀以來,他在傳統金融市場上的成功使他積累了大量財富,先如今,沃倫·巴菲特的個人資產已經超過了850億美元.

1900/1/1 0:00:00