BTC/HKD+4.36%

BTC/HKD+4.36% ETH/HKD+3.1%

ETH/HKD+3.1% LTC/HKD+5.06%

LTC/HKD+5.06% ADA/HKD+3.98%

ADA/HKD+3.98% SOL/HKD+1.66%

SOL/HKD+1.66% XRP/HKD+3.22%

XRP/HKD+3.22%前言:由于加密資產在鏈上的流通是無須許可的,它更像是一個自由市場。那么,這意味著如果有更好的回報率,資產會流向回報率更高的地方。這會不會導致代幣從權益質押池中大規模流出,從而影響鏈的安全?當前很多PoS鏈都采用動態的收益率政策,會在一定程度上進行調節,且代幣解鎖也有較長的周期,這里存在一定的緩沖期。且要推高借貸利率,也需要投入質押資產,這些攻擊成本都不會低。DeFi能否被攻擊者利用?在多大程度上可以利用?這里需要更多的測算,并非能夠輕易實現,當然,這也對PoS鏈的代幣經濟模型提出更高的要求,設計合理的代幣經濟模型是安全的基石。本文作者是“HaseebQureshi”,由“藍狐筆記”社群的“Coi”翻譯。

如今鏈上借貸已經成為DeFi領域最受歡迎的應用,今年在MakerDAO、Compound以及dYdX上提供了超過6億美元的貸款。鏈上借貸有可能顛覆傳統抵押的借貸。但它似乎還能做更多:它可能會破壞PoS共識。

PoS是PoW的替代共識算法,其區塊鏈通過抵押加密資產來保護其安全,而不是用哈希算力。去年發布的主要網絡不少都是PoS網絡,還有更多的PoS網絡將于明年推出。

DefiDollar:在DUSD合約中發現了一個潛在的漏洞,所有資金安全:金色財經報道,去中心化穩定幣項目DefiDollar發推表示,在DUSD合約中發現了一個潛在的漏洞。在它被利用之前,合同已被暫停,所有資金安全,修復即將開始。[2022/1/8 8:34:51]

當有大量代幣在網絡中積極質押時,PoS系統是安全的。在大多數PoS算法中,只要所有質押資產的2/3由誠實行為者持有,區塊鏈將會是安全的。

現在想象一下,假設你是一位攻擊者,試圖攻破PoS系統。你會怎么做?

在較高的層級,有兩種攻擊路徑:你可以累積所有未償還權益的1/3,但這非常困難且昂貴。第二種路徑是,你可以說服當前的權益質押者們停止質押,然后接管便宜很多的網絡。第二種方法原則上聽上去很有吸引力,但你如何才能讓當前的質押者們逃離權益質押?有一種簡單辦法:給他們在別處提供更具吸引力的收益。

PoS只有當權益質押者們有動力去質押時才有效,而他們有動機去質押只是因為獎勵足夠大。但,如果他們可以從其他地方獲得更高的收益,那么,一位理性的權益質押者會解除其資產的權益質押,并將其放到能賺取更高回報的地方。如果這種虹吸從權益質押中吸走資產,那么,網絡會變得不安全。

DeFi協議Krystal完成660萬美元種子輪融資:8月4日,DeFi協議Krystal完成660萬美元種子輪融資,Hashed領投,SignumCapital、BlockTower、Crypto.com、ArringtonCapital、DeFiAlliance、Coin98等參投。

此輪融資將幫助Krystal擴大其團隊并加強其研發工作,計劃聘請更多開發人員在平臺上推出更多功能。Krystal目前允許用戶通過Uniswap和SushiSwap等DeFi協議交換代幣,并通過Compound和Aave等平臺賺取收益。(TheBlock)[2021/8/4 1:34:54]

從字面上看,鏈上借貸直接跟權益質押進行競爭,這意味著它們直接與協議的安全性進行競爭。你可能會有直覺,這里有重要的互動需要理解。但是,如何準確地分析這樣的事情?

模擬權益質押游戲

給像以太坊DeFi這樣的復雜經濟系統建模的最好方法是通過稱為基于代理的模擬技術。在基于代理的模擬中,你使用各種策略和風險狀況來對大量的代理進行建模,然后讓他們彼此松散。通過觀察緊急系統的發展,你可以對網絡在不同情境下的運行情況獲得統計上的信心。

調查:少數用戶在DeFi耕作領域獲利且面臨極大風險:9月22日消息,加密數據網站CoinGecko發布一份調查發現,DeFi領域加密耕作盈利趨勢僅限于少數用戶,而這些用戶所承擔的風險可能比他們意識的要大。調查稱,40%參與加密耕作的用戶并不能自行閱讀和評估智能合約代碼風險。(Decrypt)[2020/9/22]

來自Gauntlet的TarunChitra在他的最新論文《權益質押和鏈上借貸之間的競爭性均衡》一文中精確地做到這一點。在該文中,他假設權益質押者是在經濟上是理性的,并據此分析鏈上借貸如何與PoS權益質押相互作用。

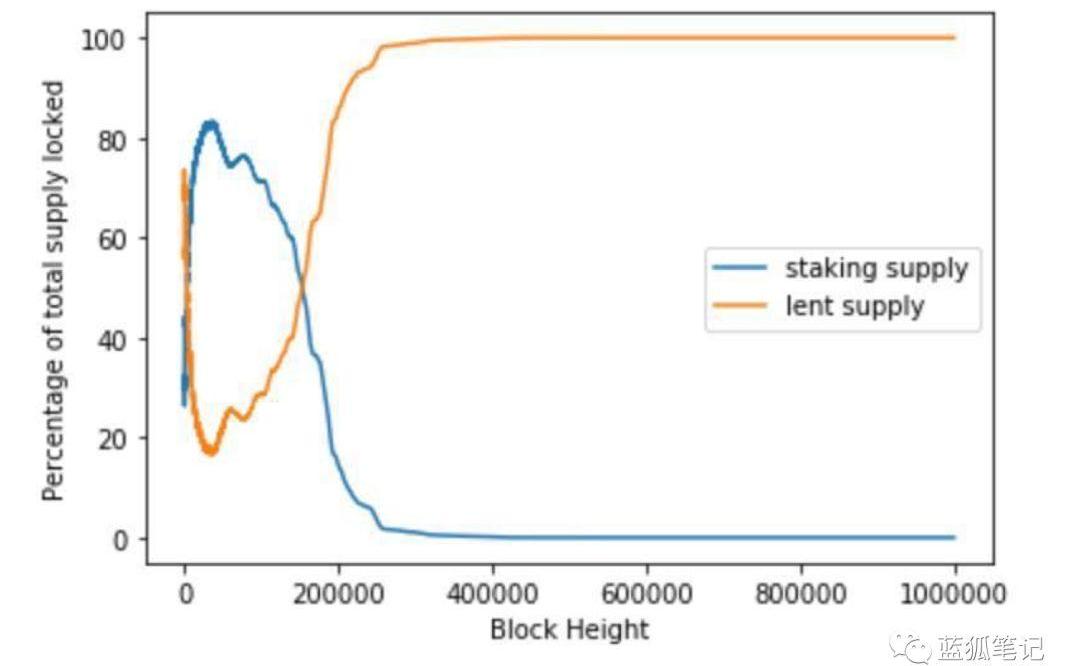

隨時間推移ETH的質押供應vsETH的借貸供應

上圖僅僅是單個模擬,它假設比特幣式的通縮區塊獎勵,則Compound中的ETH和質押中的ETH如何隨時間變化而變化。

數據:DeFi協議總鎖倉量首次突破100億美元:據DeBank數據顯示,DeFi協議總鎖倉量首次突破100億美元,現為104億美元。其中前三位分別是Aave(16億美元)、Maker(14億美元)、Curve(11億美元)。Uniswap目前總鎖倉金額也突破了10億美元,成為繼Aave,Maker,Curve之后第4個達到10億美元鎖倉的DeFi項目。

注:DeBank共統計了46個項目樣本,總鎖倉量(TVL)系通過計算所有鎖定在該項目智能合約中的ETH及各類ERC-20代幣的總價值(美元)之和而得到。[2020/8/31]

上圖基本上是在說:最初,大多數ETH持有人都在權益質押其ETH,但隨著時間流逝,區塊獎勵降低,權益質押ETH的回報降低,相對于在Compound上放貸不再具有吸引力,因此幾乎所有人都將其ETH轉入Compound。

Tarun做出了幾個理論上封閉形式的預測,并通過模擬進行驗證。但最重要的一點是:PoS鏈無法安全地采用通縮的貨幣政策。如果PoS區塊獎勵回報隨時間推移減少,那么,從長期均衡看,它的幾乎多數資產都會流向借貸,而不是質押。

韋氏評級:DeFi市場也會出現詐騙 開發人員需考慮對策:7月8日,加密貨幣評級機構韋氏評級(Weiss Ratings)發推稱,由于Uniswap松散的上幣策略,市場出現了幾十種假幣。此前市場有ICO,騙子濫用它們。現在市場有了DeFi,同樣的事情也會發生。這迫使開發人員需要考慮對策,從而使該領域發展更加健壯。[2020/7/8]

但是,讓我們更進一步,如果攻擊者了解了這一點,可以怎么做?

如果攻擊者補貼鏈上借貸市場并支付更好的長期利率,這會驅使質押者離開權益質押,將代幣轉向借貸市場。之后,一旦鏈上質押代幣流出大部分,攻擊者乘虛而入,控制貧瘠的質押市場。

當然,在Compound中,降低借款利率的方法是簡單地從資產池中借款。然后,風險模型會自動向上調整利率。隨著攻擊者持續借款,借貸利率上升,越來越多的質押者將代幣從質押池轉入借貸市場,這樣PoS的安全性逐步被侵蝕。

這可能會導致雪球效應:隨著圍觀者觀察到質押代幣總量在減少,他們現在試圖做空ETH,進一步增加在Compound上的借款需求。你可以想象,質押網絡就像是毛衣,而攻擊者在拉一條線:利率。隨著攻擊者的抽拉,毛衣對壓力作出反應,拉的線越來越長,最終,攻擊者將整個毛衣的線抽取出來。

當然,攻擊者需要在Compound中借入資產來拉升利率,這意味著他們必須提供質押資產來進行借貸。但如果他們用USDC或代幣化的BTC進行質押,那么,在攻擊網絡時,攻擊者并無ETH的價格風險敞口。

PoW鏈中這種類似攻擊將需要在鏈下采用大量的空頭頭寸。但在PoS,攻擊者可以執行這種攻擊,與此同時,避開所有價格風險、無須任何人的許可,且全部在鏈上可以完成。

這是一個讓人吃驚的結果。看上去DeFi和共識是完全正交的,但競爭性借貸市場實際上對PoS的安全性具有重大影響。

那么,這對PoS意味著什么?

首先,讓我們花點時間反思一下:廢話,圖靈完備的區塊鏈是復雜的。將智能合約添加到區塊鏈似乎應該純粹是應用層的決定。但智能合約支持像Compound這樣復雜的市場,它與鏈的底層安全以非明顯的方式相互作用。

我們經常談論“layer1”和“layer2”,但跟傳統計算的OSI模型不同,區塊鏈充滿泄漏的抽象。它也提醒我們:我們不能一直假裝區塊鏈是封閉系統,不能假裝其激勵機制只存在于協議內。區塊鏈太復雜,且相互關聯,無法在真空中進行分析。在這方面,對PoS的現實安全性依然所知甚少。

只要PoS網絡是開放生態系統,任何鏈上的借貸市場都可以通過提供更高收益來蠶食其安全性。事實上,即使系統并不直接支持智能合約,如果質押資產能被代幣化,且實現跨鏈流通,那么,在其他鏈上的代幣化的借貸市場可能也有相同的效應。

擔心這一點愚蠢嗎?

我們上面談論的是主動攻擊的情況,也許資本成本過于高昂。但是,即便是沒有人主動惡意攻擊,它也可能會發生跟主動攻擊類似的情況。它可能只是VC資助的項目補貼他們自己的利率,試圖與競爭對手競爭,在這個過程無意地降低了網絡安全。最終的結果是相同的:危險的、不安全的共識層。

PoS系統如何防范?

在較高的層面,權益質押網絡有兩種選擇來應對:要么迫使鏈上借貸市場限制其利率,要么跟借貸市場進行競爭,給質押者提供更好的回報。

第一種策略類似于實施資本管制。在無須許可的區塊鏈上,這顯然是不可能的。即使可以實現管制,借款人和放貸人也可以簡單地在鏈下構建相同的市場,或者用可互操作的鏈來構建相同的市場。

唯一現實的方法是使用動態的貨幣政策,以在必要時提供有競爭力的利率。任何固定的通脹機制都容易遭受此類攻擊,因為攻擊者可以確切地知道他們需要補貼多少資金進入借貸市場即可蠶食質押者。

這種防御類似于中央銀行調整利率以實現其經濟目標。PoS網絡必須利用其發行率作為工具,以適應實時的市場壓力。

從這意義上,以太坊實際上基礎是好的,因為它并沒有承諾任何固定的貨幣政策。但,展望未來,所有PoS網絡都必須注意到這個權衡。不僅鏈上治理,還有鏈下治理方法都可以起作用,但如果PoS協議想維持長治久安,它必須采用自適應的貨幣政策。

------

風險警示:藍狐筆記所有文章都

不能作為投資建議或推薦,投資有風險,投資應該考慮個人風險承受能力,建議對項目進行深入考察,慎重做好自己的投資決策。

記者:王淑娟、高少華、李麗靜 來源:新華社 “區塊鏈應用場景落地,XX幣躺著也能賺大錢”“礦機一響,黃金萬兩”……早在2017年,國內虛擬貨幣交易和相關交易所就被監管叫停.

1900/1/1 0:00:00據Cointelegraph11月29日報道,全球四大會計師事務所之一的畢馬威正式在澳大利亞、中國和日本推出了一個基于區塊鏈的溯源平臺——KMPGOrigin.

1900/1/1 0:00:00近期管理機構鋪天蓋地地推出監管風暴,媒體推波助瀾地形成宣傳攻勢,一定程度遏制了幣圈的不良風氣,對于構筑風清氣正回歸初心的良好環境,促進區塊鏈技術造福于人和服務社會及經濟,起到積極的引領作用.

1900/1/1 0:00:00大型匯款網絡公司速匯金宣布,基于區塊鏈的支付公司瑞波公司已經完成了最初的承諾,完成了最后一筆2000萬美元投資.

1900/1/1 0:00:00作者:?PoojaRanjan 翻譯:?阿劍 來源:以太坊愛好者 什么是網絡升級/硬分叉?網絡升級就是對以太坊協議的更改,為已有的以太坊協議加入新的規則來加強整個系統.

1900/1/1 0:00:00巴比特現場報道,12月5日,在由海南省工業和信息化廳主辦的“海南自貿港數字經濟和區塊鏈國際合作論壇”上.

1900/1/1 0:00:00