BTC/HKD+0.06%

BTC/HKD+0.06% ETH/HKD+0.43%

ETH/HKD+0.43% LTC/HKD+0.93%

LTC/HKD+0.93% ADA/HKD-0.47%

ADA/HKD-0.47% SOL/HKD+0.03%

SOL/HKD+0.03% XRP/HKD+0.43%

XRP/HKD+0.43%作者:IPFS原力區?TaoshengShi

來源:IPFS原力區

《21世紀資本論》全書都在討論一個核心問題:

食利者的收益大于勞力者。一個階層將多余的資本租借給另一個階層,以獲得投資回報,這是金融資本主義的基本特征。

回溯貨幣的起源,利息和債務一直封鎖在圣經的語錄和亞里士多德的勸誡中。圣經《詩篇》中這樣寫道:“上帝之民,不可放貸收利,亦不可剝削無辜。若有此行徑,必遭上帝遺棄”。亞里士多德的自然主義觀點認為,金錢乃不育之物,因而用錢生錢是反自然的,理應被唾棄。

同樣信奉《舊約圣經》的猶太人卻因為《申命記》中的一條說法而逃過了道德拷問:“萬不可向兄弟姐妹放高利貸,不論是金錢,食物或任何東西,利滾利皆不可取……若為生人故,此舉可取;若為手足故,萬萬不可。”這個被后世稱為“申命記雙重標準”的信條,成了猶太人向遍布歐洲各國的“外族人”放貸的主要法源,但也因此在歷史上形成了一個一言難盡的復雜形象,屢屢成為排猶浪潮的目標。

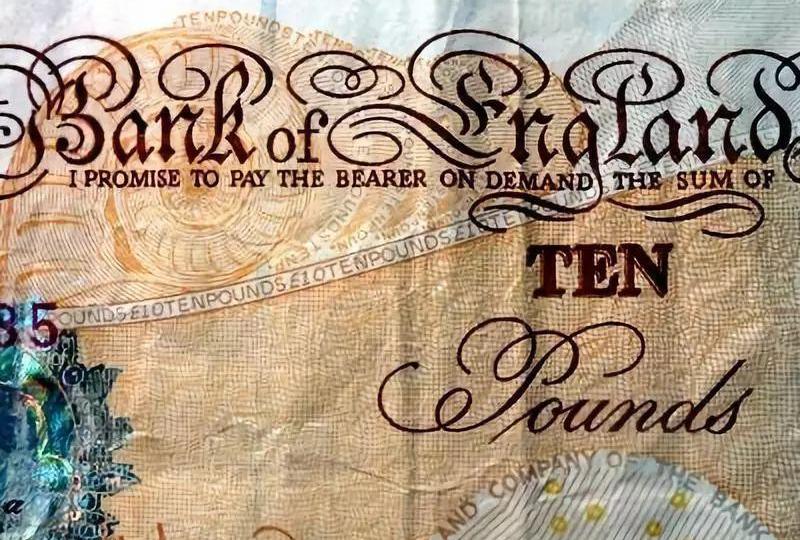

歐洲的宗教改革和資本主義發軔逐漸為利息和債務正名。貨幣、信貸與債務成了歐洲各國經濟發展的重要基石,甚至是爭霸的工具,如英國名相威廉·皮特曾公開宣稱:“這個民族的生機乃至獨立是建立在國債基礎之上”。當英國國王向銀行家提交第一張紙幣借條:IpromisetopaythebearerondemandthesumofNPounds.,現代意義上的基于債務信用的銀行和貨幣制度建立起來了,國家債務杠桿時代開始了。

觀點:盡管貝佐斯擁有足夠的資產,但永遠無法買下所有流通比特幣:亞馬遜創始人兼總裁杰夫·貝佐斯(Jeff Bezos)的資產接近1720億美元。貝佐斯的凈資產大致相當于整個比特幣流通供應量的價值。但密碼朋克、Casa聯合創始人兼首席技術官Jameson Lopp表示,貝佐斯永遠無法買下所有的比特幣,因為不是每個人都愿意出售。(Zycrypto)[2020/7/6]

在農業文明時期,經濟活動受限于季節的變化,信貸/債務周期也和季節的變化一致,貨幣在生產和消費之間循環流動。在工業資本主義時期,價格和收入與其成本價值掛鉤,投資是為了擴大再生產。在金融資本主義時期,人們一直是以賭博的方式推高資產價格,銀行作為最大的食利者,要么購買不良資產,要么通過債務杠桿投機獲得資本收益。以法定貨幣為基礎的債務擴張中斷了生產和消費的流動,導致了經濟萎縮。

銀行通過存款利率和貸款利率之間的差額賺錢,稱之為利差。另外,銀行通過在經濟繁榮時期擴大信貸和增發金融體系中的“貨幣”,以及經濟不景氣時的收縮信貸和貨幣,這放大了商業周期中繁榮和蕭條的影響。

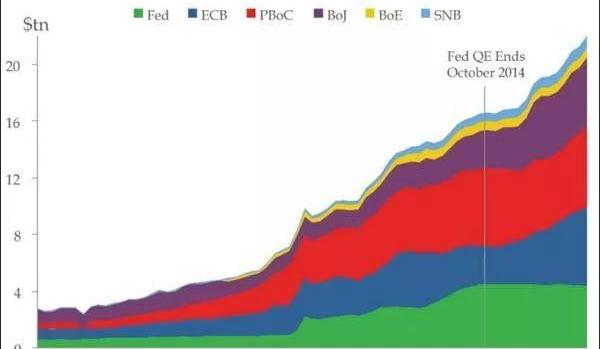

過去幾年,全球央行“擴大了資產負債”,導致股市、債券和房地產業出現了大規模的價格通脹。

觀點:國家監管法規直接影響BTC價格:4月20日消息,達拉斯聯邦儲備銀行(Federal Reserve Bank of Dallas)最近發布的報告顯示,加密貨幣雖不受任何單一管轄區控制或監管。然而國家法規確實會對加密資產產生重大影響。該報告證實,近年來,隨著反洗錢、外匯管制、證券發行監管和央行數字貨幣等領域的新變化,尤其是以比特幣為代表的加密貨幣價格出現了明顯的調整。

與此同時,通過分析2017年至2018年期間與監管相關的120條新聞及其每一項監管事件對300種加密貨幣價格的直接影響,國際商業與金融研究雜志此前發布的研究報告也指出,有關央行數字貨幣的消息導致比特幣價格下跌了1.82%。而近期在中國央行數字貨幣消息傳出后,比特幣的價格在4月16日下跌了6%。(AMBCrypto)[2020/4/20]

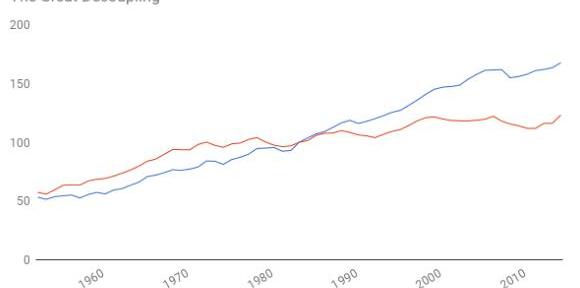

以美國為例,美國家庭的抵押貸款債務約為8萬億美元,汽車貸款超過1萬億美元,學生貸款超過1萬億美元,信用卡債務接近1萬億美元。美國企業債務總額為25萬億美元,其中約15萬億美元在金融業,10萬億美元在非金融企業。GDP“增長”是債務的委婉說法。以美國的“大脫鉤”為例,伴隨著GDP的增長,全球債務規模超過償還規模。對于家庭來說,GDP的增長沒有與家庭收入同步增長,個人工資停滯不前。

大約在1986年,美國收入與GDP增長之間的傳統相關性被打破,這被稱為“大脫鉤”。資料來源:《WorldAfterCapital》。

觀點:自印度加密禁令解除以來當地加密貨幣交易量不斷增長:自印度最高法院撤銷印度央行加密禁令以來,當地交易所活動逐漸升溫。CoinSwitch創始人兼首席執行官Ashish Singhal表示:由于最高法院的裁決提供了透明度,面向印度客戶的交易所交易量大幅增加。加密銀行服務平臺Cashaa India注意到,在該決定公布后的48小時內,其平臺交易量飆升了800%。Cashaa首席執行官Kumar Gaurav亦表示:在最初的24小時內,我方平臺的交易量達到了600多BTC。

3月24日,印度開始實行封禁以對抗新冠病疫情,但傳統市場的拋售和封禁并未阻止印度民眾涉足加密貨幣。Titus Investment Advisors首席執行官和比特幣交易員Justin Gillespie表示,有一種理論認為,人們不能外出交易的時間越長,BTC就應該變得越有用,因為“它可以在家里安全收發”。(CoinDesk)[2020/4/9]

前美國經濟顧問、獨立經濟學家邁克爾?哈德森指出,“當今經濟體的大多數債務都被用于購買房產和金融證券。在工業領域,多數企業債務是通過杠桿收購規模較小或受損的競爭對手而獲得的。”

世界各地都出現了類似的貨幣/信貸基礎擴張。在全球范圍內,有250萬億美元的未償債務和四倍于此的無準備金債務,更不用提大量混亂的金融衍生品,其規模與未償債務和無準備金債務的總和大致相同。

觀點:與礦工有關的數個因素表明BTC將進一步下跌:總部位于西雅圖的加密對沖基金Strix Leviathan創始人Jesse Proudman最近考慮了幾個與礦工有關的簡單因素,這些因素可能意味著目前的拋售遠未結束:“比特幣礦工將面臨:收入將在大約62天內減半;獲得貸款或股權資本的能力變得受限;其他投資的資產負債表被掏空。你還要跟我說未來60天的看漲前景?反正S2F模型不能說服我,”與這一分析相反的觀點是,雖然比特幣的通脹率將從3.66%下降到大約1.8%,但需求將保持不變或增長,從而成為價格增長的催化劑。然而,這將需要相當長的一段時間才能看到效果,而在減半前后的幾周內,比特幣可能會進一步明顯下跌。(CryptoSlate)[2020/3/10]

M1是貨幣供應,包括實物貨幣,活期存款,旅行支票,貨幣供應中流動性最強的部分。M2包括M1的所有要素以及“準貨幣”,如儲蓄存款、貨幣市場證券、共同基金等。

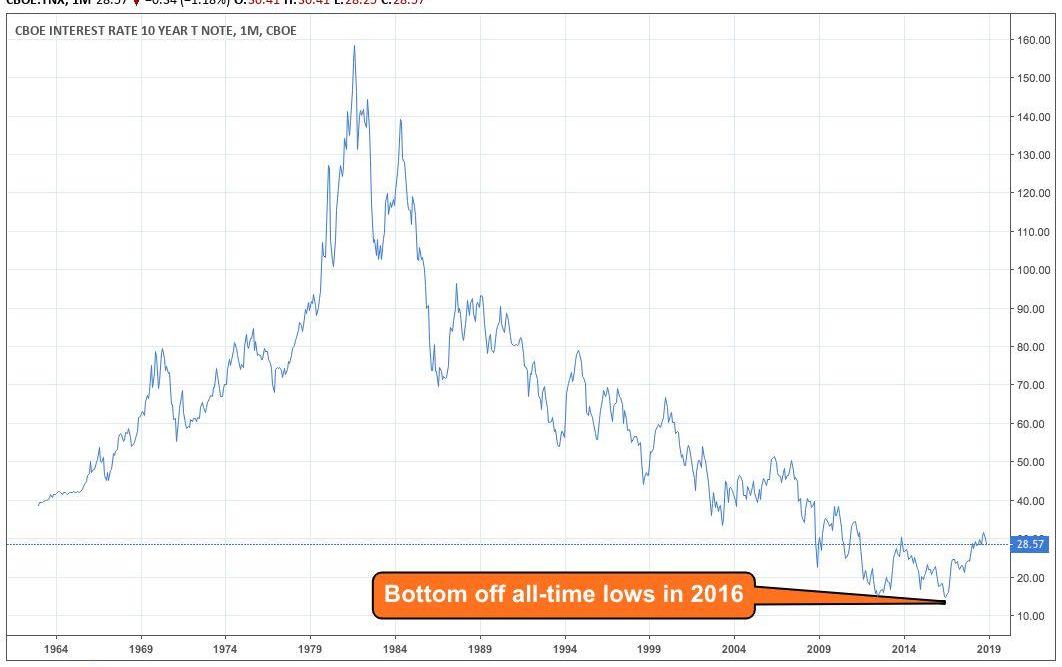

除了債務以外,自上世紀80年代初以來的長期利率下降趨勢,也標志著由信貸推動的經濟增長開始取代實際增長。在2012年和2016年全球金融危機期間,利率跌至歷史低點:僅僅略高于1%。

數十年來,對銀行短期利率影響最大的十年期國庫券(T-Bill)的利率一直處于長期下降趨勢。

聲音 | 觀點:未來五年加密市值或將達10萬億美元 比特幣將漲至14-28萬美元:Albright Investment Group創始人Victor Dergunov在一篇文章中表示,未來幾年美國流通的貨幣總量有望翻一番,這將為大規模的比特幣和加密貨幣采用奠定基礎。他預計,美國將進入衰退期,推動美聯儲實施更為極端的“實際量化寬松”政策,到2025年將使美國的貨幣基礎從4萬億美元增加一倍至約8萬億美元。隨著通貨膨脹的加劇,Dergunov認為作為一種貨幣和價值存儲的加密貨幣的采用將蓬勃發展,整個加密貨幣市值將高達10萬億美元。Dergunov稱,現在加密貨幣市值只有大約2000億美元,未來將從目前的水平大約增加240% - 4900%。此外,比特幣市值占比目前約為66.5%。未來,即使比特幣的主導地位下降到50%,但其市值仍將增長至2.5至5萬億美元左右。這意味著比特幣的價格在未來5年將達到14萬至28萬美元。(The Daily Hodl)[2019/10/25]

在這個過程中,資本主義面臨的兩個主要問題:

第一個是債務周期,表現為經濟危機。與任何一個周期一樣,信貸/債務周期也會隨著每次貸款的完成而加速。并且每完成一個債務周期,央行通過貨幣政策刺激經濟增長的能力就會減弱。

第二個是,幾個世紀以來,貨幣作為價值儲存手段和交換媒介的雙重作用一直是沖突的,因為工人階級用貨幣購買生活資料,而資產階級把貨幣借給工人以獲得經濟租金。這種沖突導致了政府政策的扭曲,這種扭曲集中體現在利率上。工人階級希望利率保持在低水平,以支付他們的債務;而資產階級則希望利率保持在高水平,以從他們的閑置資本中獲得最佳回報。

這種雙重角色也使得各國貨幣成為巨大投機活動的玩物。外匯市場上每天的交易額超過1.3萬億美元,使全球股市市值總和相形見絀,而其中96%的交易純屬投機。這導致了臭名昭著的對弱勢貨幣的“索羅斯”式攻擊,導致了從阿根廷到墨西哥等發展中經濟體最近的幾次信貸危機。

那么,區塊鏈能夠拯救資本主義嗎?

區塊鏈的功能

取代銀行

數字貨幣給人們帶來了一個歷史性的機會:將貨幣作為價值儲存手段和交換媒介的雙重使命脫鉤,并稀釋各國法定貨幣的重要性,然后以實物資產和共同自然資源為后盾,創造出數百萬種更有形的局部和地區貨幣。

銀行利潤是來源是所有人都在追逐一種對所有用途的貨幣的定義。多種不同類型的加密貨幣的主要目標取代銀行,即是用一種替代貨幣來“取代銀行”,以取代我們的經濟在信貸和法定貨幣時代已經構建的債務大廈。

這種試圖取代銀行的類似貨幣以前曾被嘗試過,但從未有過區塊鏈的威力。

分散經濟

有了數字貨幣,可以加速共享經濟的發展,消除借款人和貸款人對于銀行的依賴。Uber和Airbnb已經開創了分散經濟的第一階段,在第二階段,人們可以用數百種不同類型的加密貨幣以自己的方式進行交易,賺取收入,免交所得稅或利息。

貶值貨幣

本地貨幣和隨時間貶值的貨幣聽起來很瘋狂,實際上它們有著悠久的歷史。在大蕭條(GreatDepression)期間,當美國的銀行資金枯竭時,地方政府和司法管轄區域發行了自己的替代貨幣,它們以代幣的形式在美國和歐洲廣泛使用。

貶值貨幣刺激了貨幣的流通和流通速度,而不是囤積貨幣,讓人們在沒有信貸或負債的情況下消費。滯期費貨幣最著名的例子是Worgl,或Freigeld,它的價值以每月1%的速度下降,并且每次使用時都要蓋章。該實驗的靈感來自經濟學家西爾維奧?格塞爾提出的“自由經濟”概念,即不進行貨幣投機。

在大蕭條時期,貶值貨幣在奧地利小鎮沃格爾大受歡迎,被稱為“沃格爾奇跡”,因為它將小鎮從經濟谷底拉了起來,盡管這種情況不太可能持續下去。

凱恩斯的夢想

創造一種作為交換媒介的貨幣的追求經歷了漫長的道路,經濟學家約翰?梅納德?凱恩斯(JohnMaynardKeynes)是最早的倡導者之一。他斷言,金錢的雙重角色造成了“富人”和“窮人”之間的利益沖突,并將其歸咎于不平等。他不贊成使用通用貨幣投機和利率套利,并主張在某些情況下實行負利率。

上世紀40年代,凱恩斯提出了一種名為“Bancor”的超國家全球儲備賬戶單位,這是國際貨幣基金組織特別提款權的前身。盡管在概念上它不是一種貨幣,但它將被純粹用作國際貿易結算的非投機性單位——個人不能持有或交易Bancor。美國本打算采用Bancor,但二戰和布雷頓森林會議之后,美元成為事實上的全球儲備貨幣。

也有人提出了凱恩斯Bancor式貨幣的當代版本。經濟學家伯納德?利特爾(BernardLietaer)于2000年設計的“國際貿易參考貨幣”Terra,是一種超主權補充貨幣,旨在與當前的國際貨幣體系并行運作,沒有地緣和各國貨幣投機的變幻莫測。

區塊鏈能夠實現凱恩斯的夢想嗎?

自動化將加劇長期通縮,并將利率拉回負值

互聯網在歷史上首次創造了零成本邊際生產的可能性——即不需要人工或間接費用就能生產的商品——這將對未來世界產生巨大的通縮效應。

自動化和技術已經在取代勞動力崗位,進而會取代消費者需求。這可能嗎?

千禧一代

還有一個不能忽視的因素是千禧一代對于銀行利率的漠視。數字貨幣將削弱銀行利率在年輕儲戶中的重要性,一項研究顯示:67%的“年輕千禧一代”儲蓄賬戶里的錢不足1000美元,46%的人存款為0美元。年齡較大的千禧一的情況也好不到哪里去,其中41%的人沒有存款。

咖啡幣——微觀經濟/自主貨幣是否可行?

據報道,CoffeeCoin將印尼的專業咖啡生產商與終端買家聯系起來,同時也為從農場到杯子的整個咖啡連鎖店提供了一個咖啡交易平臺。貨幣的價值可以被解釋為對系統中貨物來源的信任。

和食品溯源不同,給自然資源的萬物賦予貨幣屬性,通過微觀經濟取代中間服務商,但世界需要這么多貨幣嗎?

需要這么多貨幣嗎

今年早些時候,日本上市企業集團Kintetsu發行了自己的試點社區貨幣。Kintetsu集團的400多個地點采用了Kintetsu幣,包括一家連鎖百貨商店,以及位于300米高的日本最高建筑。試點結果非常積極,該公司將逐步采用這種數字貨幣。同樣的問題,需要這么多貨幣嗎?

以上種種,揭示了區塊鏈潛力和可能。區塊鏈將如何重塑我們的、經濟、社會秩序和環境結構?相信這是一個漸進的過程。世界正在從超負荷的指數增長向穩定增長轉變,區塊鏈將在其中扮演重要的角色。但區塊鏈肯定不會通過對數字資產的投機、交易所交易基金和首次代幣發行的激增、交易平臺的創新、去中心化交易所或最新算法策略來改變世界。一種可能是區塊鏈加速資本市場走出“債務”時代,進入了增長放緩和消費減少的時代。西美爾在《貨幣哲學》中提到:“金錢只是通向最終價值的橋梁,而人無法棲居在純粹手段的橋上”。同樣,人最終也無法棲息在債務經濟的杠桿上,盡管它可以撬動地球。

在這個過程中,我最關注的是區塊鏈所催生的數字原生經濟和數字主權貨幣。從演進的角度看,貨幣的屬性因經濟體系的興衰而不斷演變,如禮物經濟的興起衍生出實物貨幣;商品經濟的興起衍生出金屬貨幣;金權經濟的興起衍生出金屬貨幣和信用貨幣;共享經濟的興起衍生出超主權貨幣。在人類數字化棲居的今天和未來,數字原生經濟和數字主權貨幣將有很大的想象空間。

文字、數據與可視化|Carol設計?|?Tina??編輯|畢彤彤Tong數據合作伙伴?|?天眼查??來源|PANews10月底的政策定調讓區塊鏈著實火了一把,“FOMO”情緒不斷在市場上蔓延.

1900/1/1 0:00:00在當前所有的行業中,一些行業正在經歷非常大的起伏,如手機行業和半導體行業。但一些行業因為符合人們消費趨勢的發展,特別是那些符合年輕人消費習慣的行業,卻可以一直保持著旺盛的增長趨勢.

1900/1/1 0:00:002015年7月30日,以太坊第一個區塊被挖出,以太坊正式登上歷史舞臺。隨之而來,還成就了智能合約的大熱門。我們可以從谷歌趨勢可看到,智能合約和以太坊的相關性.

1900/1/1 0:00:00作者丨互鏈脈搏·黑珍珠號 未經授權,不得轉載! 在科技公司為政府開拓出逐漸明確的區塊鏈治理之路后,城市政府開始嘗試自建底層平臺.

1900/1/1 0:00:00來源:《人民法院報》2019年11月25日02版 作者:張智全姚明平 面對“區塊鏈”傳銷詐騙已經抬頭且有蔓延的勢頭,在強調對其依法打擊的同時,還應從技術上扎緊“籠子”。近期,區塊鏈技術大熱.

1900/1/1 0:00:00紐約州金融服務部在12月3日的一份聲明中透露,總部位于加利福尼亞的金融公司SoFi已從該監管機構獲得了BitLicense許可證.

1900/1/1 0:00:00