BTC/HKD+1.41%

BTC/HKD+1.41% ETH/HKD+1.18%

ETH/HKD+1.18% LTC/HKD+2.54%

LTC/HKD+2.54% ADA/HKD+6.2%

ADA/HKD+6.2% SOL/HKD+4.63%

SOL/HKD+4.63% XRP/HKD+6.64%

XRP/HKD+6.64%頂著「未來金融」「公鏈前景」兩大光環出生的DeFi,在提出一周年之際被無情地貼上了崩盤、涼涼、停滯等負面標簽。從下半年開始不僅鎖倉量顯著下降,相關明星項目還屢屢遇挫;七月以預測市場起家的Veil無奈停運,八月去中心化借貸平臺Dharma宣布淘汰現有借貸產品,就連頭部項目MakerDAO也在上周V神發起的投票中被半數以上用戶認為有隨時脫錨的風險……

圖片素材源自:Google

與幣圈很多新興項目以及概念一樣,DeFi逃不開高開低走、迅速遇冷的發展軌跡;但

即便表面數據糟糕、項目發展受阻,我們依然有理由相信DeFi是以太坊乃至區塊鏈領域的最佳落腳點。

遇冷是事實,潛在影響力擴大也是事實

先不說DeFi瞄準的三大領域內穩定幣和去中心化交易所本就是市場以及頭部參與者長期關注的焦點;單從其與市場的融合速度便能看出,DeFi的飛速發展并非僅僅是受到市場炒作以及媒體頻繁曝光的推動那么簡單。

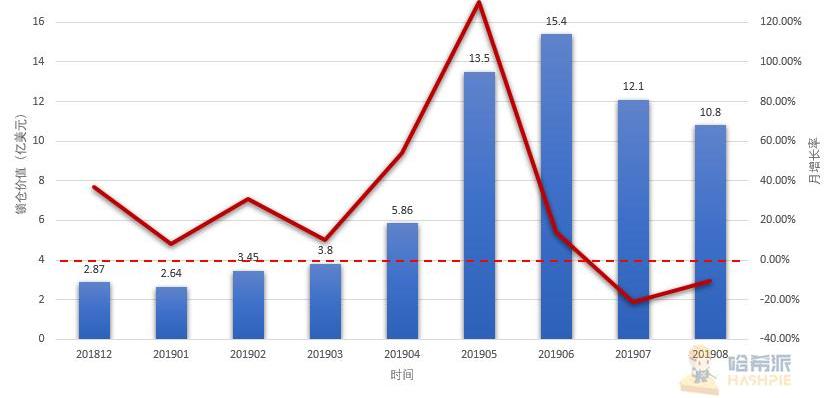

根據DappTotal的數據顯示,2019上半年DeFi可謂遍地開花;無論是市場規模,還是用戶體量方面都表現出指數級的增長趨勢。其中DeFi類項目的鎖倉規模于6月25日達到歷史最高點17.2億美元,與年初的2.87億美元相比飆漲超五百個百分點。與此同時整個DeFi生態系統也在快速成型,截至目前為止領域內已有數千個項目上線,分類囊括支付、KYC身份驗證、穩定幣、預測市場以及交易所等十多個發展方向。而四月區塊鏈軟件公司ConsenSys在接受采訪時還預言,基于以太坊的去中心化金融項目將在2019年獲得十倍用戶增長。

Lido Finance已執行提案161,當前是第13大stETH持有者:金色財經報道,21 Shares母公司21.Co鏈上數據研析師Tom Wan在社交媒體透露數據顯示,Lido Finance已執行提案161.將所有ETH(約2.03萬枚)質押到金庫并兌換成stETH。本文撰寫時Lido Finance已成為第13大stETH持有者,總計持有約3.3萬枚stETH,當前Lido Finance金庫比例為:stETH占比20.7%(價值約合6300萬美元),LDO占比75.7%(價值約合2.31億美元);賬戶余額為:w/LDO(價值約合 3.047億美元),w/o LDO(價值約合7250萬美元)。LidoDAO財務工作組Steakhouse在5月底提交了民意治理提案TMC-0,建議在Lido中質押全部金庫ETH,并且指出約2萬枚ETH的年收益率為4%至6%,收益接近每年200萬美元,據悉昨日Lido社區已投票通過了這項建議在Lido中質押全部金庫ETH的提案。[2023/7/3 22:14:02]

2019年DeFi鎖倉量變化情況(數據源自:dapptotal.com/defi)

不過就像文章開頭所說,DeFi也逃不開幣圈熱點高開低走的普遍命運;相關項目鎖倉規模達到最高點后快速下滑,上月該市場總鎖倉價值僅為10.8億美元,環比下跌近40%。與鎖倉規模走勢相似,DeFi類DApp的月活躍用戶以及月交易額亦在爆發式增長后接連下滑,近兩月均出現逾10%的負增長表現。

某用戶用29枚ETH參與PSYOP預售現在浮虧50%:金色財經報道,Lookonchain監測數據顯示,某用戶將29枚ETH發送給ben.eth參與PSYOP預售,總共收到2550萬枚PSYOP。如果他現在賣掉所有PSYOP,只能得到14枚ETH,仍損失50%的資金。

昨日報道,參與PSYOP預售的前三大買家虧損近90%的資金。[2023/5/21 15:16:18]

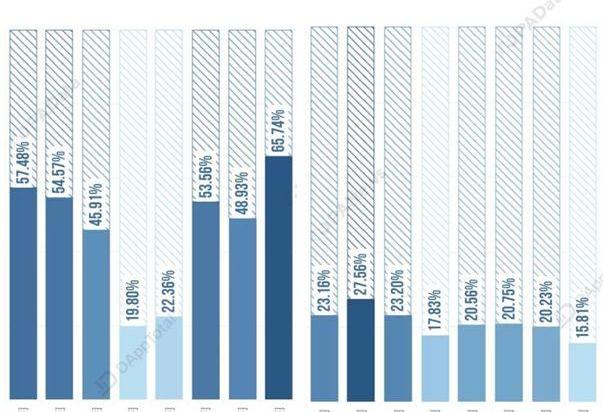

這種迅速疲軟的趨勢,再加上下半年頻繁出現的負面新聞,讓市場部分參與者逐漸對DeFi失望;更有甚者認為去中心化金融將和1C0或者說DApp一樣,大概率往撲街的方向發展。但正如IDEX聯合創始人AlexWearn早前發文所說,單純的DApp日活量統計忽略了二層協議活動,對DeFi的實際應用狀況并沒有太大的指導意義。而且不能忽略的是,在DeFi月均交易額下降的同時,其于DApp市場的占比卻在逐步提高。根據早前DAppTotal發布的報告顯示,八月DeFi類DApp的月交易額已占據市場超65%的份額,環比增長34%。

這些數據以及接下來要闡述的現狀都在告訴我們,DeFi正以一種潛移默化的速度攻占DApp市場。

數據源自:PAData和DAppTotal

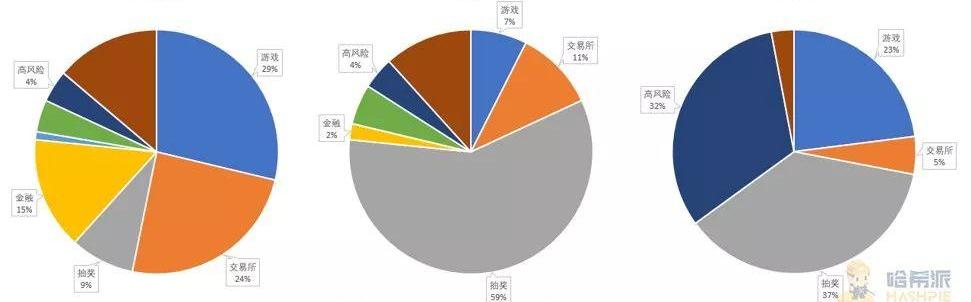

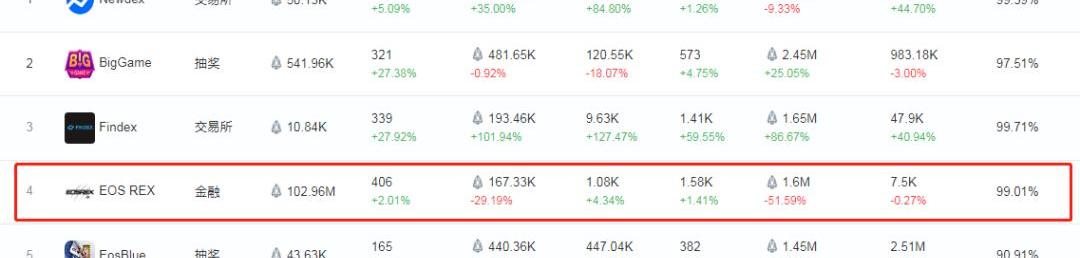

以以太坊為例,當前游戲已不再是鏈上生態的主場;排名前百的DApp內,作為DeFi重要組成部分的交易所及金融類DApp已占去主導地位。從六月份開始,為以太坊生態提供新用戶的主力已不再是游戲,而是年內月均新增人數達3.26萬人次的DeFi類DApp。至于目前DApp用戶總量以及交易數最多的EOS,雖然依舊被項目占據半數市場,但其五月上線的DeFi項目EOSREX,推出近一個月時間鎖倉規模便趕超MarkerDAO,當前日交易額位居EOSDApp前三。

Tether CTO:Tether本季度利潤約7億美元,超額儲備將達16.6億美元:3月24日消息,Tether首席技術官Paolo Ardoino表示,Tether在2023年第一季度將實現7億美元的利潤,并使得其超額儲備(儲備資金超出發行的USDT數額的部分)達到16.6億美元。Paolo Ardoino稱這是USDT超額儲備資金首次突破10億美元。[2023/3/24 13:24:18]

以太坊Dapp類型分布情況

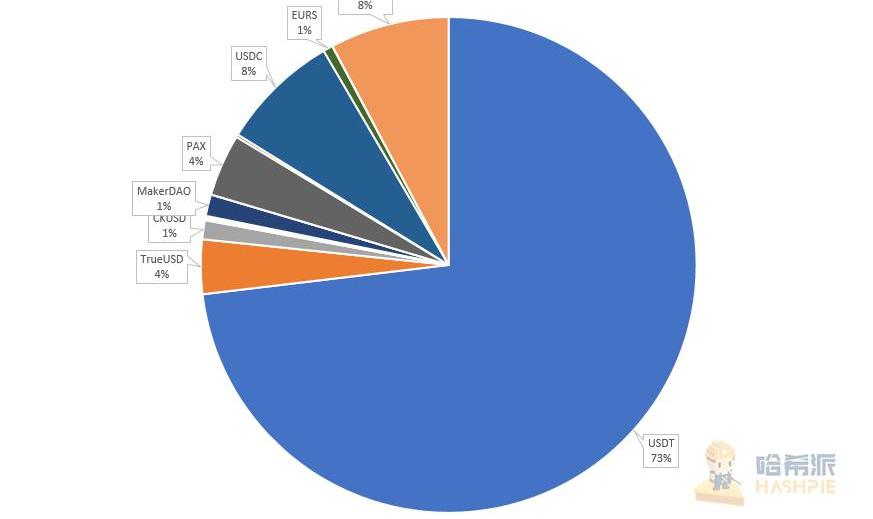

而更讓人無法忽視的是,DeFi明星項目MakerDAO的出圈程度遠超加密貓、Fomo3D等多款曾紅極一時的DApp項目。其代幣DAI現階段已在穩定幣內占據一定的市場份額,影響力僅次于交易量排行第五的CKUSD。據Coinmarketcap的資料顯示,當前已有超7725.9萬DAI在27家交易所內流通,其中不乏Coinbase、HitBTC、Korbit等大型平臺以及各類去中心化交易所的身影。

各穩定幣在市場的占比情況

理想主義靠邊,現實主義才是當前幣圈的生存之道

當然你也可以反駁我說,DeFi與其他DApp項目一樣存在虛假繁榮的嫌疑;現階段去中心化金融依舊是小圈子的應用,使用者要么是程序員,要么是資深散戶。不可否認,DeFi與群眾的距離還很遠,并在問題頻出以及項目接連關停的現狀下越拉越大;但也不得不承認,當前加密貨幣生態往金融領域靠攏的趨勢。

Circle:自本周一已贖回38億美元USDC,鑄造8億美元的USDC:金色財經報道,Circle官方博客表示,截至3月15日美國銀行業務結束,已經基本上清除了所有積壓的USDC鑄造和贖回請求。自周一上午以來,Circle已經贖回了38億美元USDC,并發行了8億美元USDC。[2023/3/16 13:07:07]

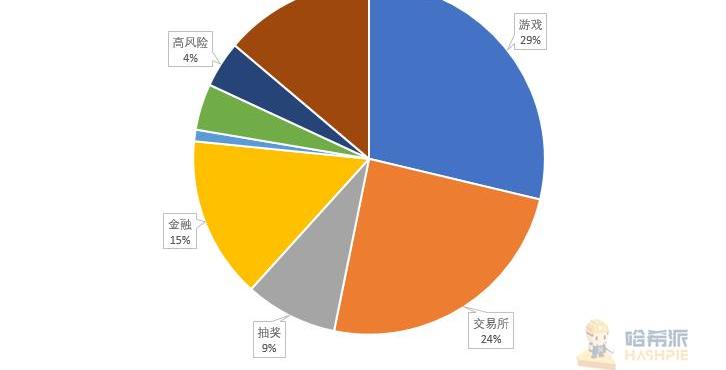

十年過去,被中本聰描繪為點對點電子現金的比特幣,如今扮演著數字黃金的角色;含著構建世界計算機愿景出生的以太坊,開始在去中心化全球結算層內尋找最佳落腳點。而與以太坊有著同樣寄望的EOS和波場,生態已被抽獎以及高風險應用占滿;就連早前爆紅的幾款DApp,加密貓、Fomo3D、EOSPixelMaster也充斥著資金盤的身影。在去中心化金融概念還相對模糊的現如今,如果將采用智能合約結算資產的項目都歸類為DeFi,那么在某種程度上這些類項目亦能計算在內。有了這一基礎上就不難理解,DeFi能夠迅速融入市場的原因。

各公鏈Dapp類型分布情況

不是說幣圈沒有夢想只有逐利,而是在領域基礎設施還在建立甚至說未能支撐正常使用的現如今,能夠為市場提供源源不斷動力的只有財富效應。就像哈希派早前發布的文章所說,現階段支撐DApp生態運轉的更多是投機者而非使用者;足以激起市場興趣的也不再是技術的進展,而是更容易獲利的項目以及投資模式。作為2019年的新風口,DeFi也不例外。

以太坊活躍地址數量達到140萬歷史新高:金色財經報道,以太坊活躍地址數量已達到 140 萬,創下歷史新高。歷史數據顯示,該指標在今年七月突破 100 萬,則意味著過去 5 個月上漲超 40%。(cryptoslate)[2022/12/15 21:46:23]

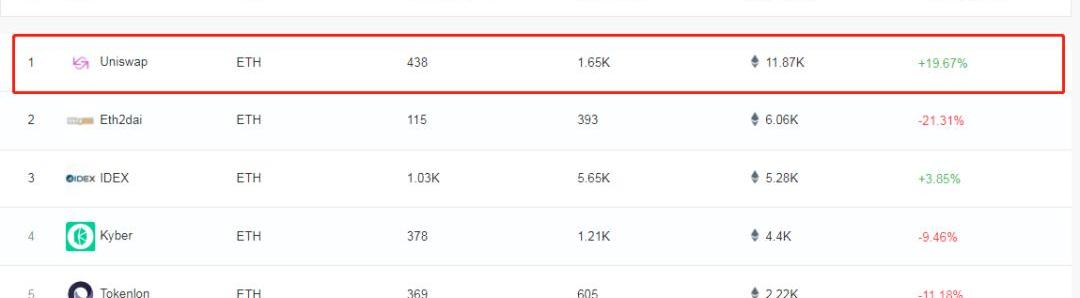

抗審查、公開透明以及低門檻甚至無門檻是市場普遍傳頌的DeFi優勢,但相關項目自帶的使用門檻就足以讓大部分普通用戶卻步。直白來說,還存在著用戶體驗不友好、核心需求不明顯等等問題的DeFi依然能夠保持活力的原因,不外乎是被DeFi市場的無風險套利特性所吸引。以MarkerDAO為例,用戶傾向于通過DAI加杠桿買入ETH的操作,是為了在以太坊行情上漲時獲得雙份的快樂。而去中心化交易所Uniswap在分叉了Bancor過后流量猛增,則與其把手續費讓利給流動性提供者有關;因為這種操作無形中增加了對套利者的激勵,對于用戶而言,賺到錢的同時還能分到手續費,何樂而不為。

去中心化交易所日內交易額排名情況

談變革過于長遠,但近看新市場已悄然打開

這些領域頭部項目的用戶行為以及市場流動性博弈背后,本質上都由套利所驅動。但是加杠桿、平臺間套利哪個主流的中心化交易所不能進行,況且它們可以操作的體量以及資金承載程度還比DeFi要大得多;而

參與者依舊愿意通過DeFi獲利,多多少少與前者對中心化穩定幣、中心化交易所的不信任有關。

去中心化、公開透明是DeFi的加分項不假,不過現階段討論其能否重建金融大廈、顛覆傳統金融流程這些遠大目標還言之過早,畢竟智能合約應用場景的最佳落腳點是不是去中心化金融仍有待考究。

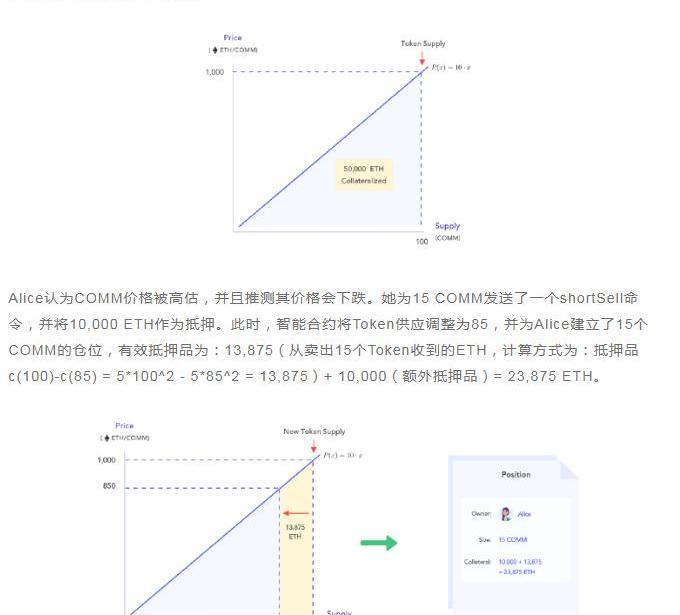

雖說過于長遠的影響我們無法預計,但是近看確能找到不少新的可能性。上面提到的無風險套利是一種,早前BandProtocol提出的無對手方做空也是一種。該區塊鏈協議開發商曾在Medium上闡述了一種優化聯合曲線的方法,并表示采用該模型可在DeFi項目內借助去中心化保證金貸款等服務進行無需信任的、完全抵押的做空。

使用聯合曲線模型進行直接做空的圖解

而更有趣的是,隨著錨定美國500強上市公司股票指數S&P500的ERC-20代幣上線,數字貨幣用戶還能通過Oracle就傳統資產進行做空。根據Hydro工程師雷達熊接受巴比特采訪時的說法,這種投資方式避開了國內投資者進行美股交易時將會遇到的開戶冗雜、入金麻煩、傭金費率高等等難題,讓參與者能夠進行成本極低的資產投資;

“制作一個做空美國房地產的產品,傳統金融可能要三個律師,150頁法律文件,而DeFi只需要一個Oracle”。

門檻不是阻礙發展的要因,需求才是

從操作流程以及投資標的物的改變來看,在DeFi生態內各類資產的投資門檻確實有所下降,其讓該領域的投資者能夠以一種以往無法想象的方式參與到金融市場。不過在區塊鏈以及加密貨幣領域最不缺的就是可能性和創新點;在我看來

注:VitalikButerin曾斷言,金融行業很可能是第一個被區塊鏈顛覆的行業。而在早前舉辦的EDCON2019大會上他還對DeFi給予了很高的肯定,“DeFi已成為2019年區塊鏈最活躍的行業之一,尤其是在建立具有全球網絡效應和互操作性的生態系統方面。”

不同于游戲、社交、工具這些需要一定意識門檻的日常應用類DApp,與DeFi直接掛鉤的投資、交易、借貸等等市場行為本就是大多數人進入幣圈的初始動力。既然進圈就是為了投資而來,有更多投資機會且在一定程度上更為可信的市場,為什么不選擇。而這或許也是EOSREX上線不到三個月便迅速搶占EOS生態一定價值規模的原因。

EOSDApp七天交易額排行情況

公鏈生態占比提高、頭部項目潛在影響力擴大、市場需求逐步明晰……

現階段的市場表現以及發展趨勢無不在告訴我們,以打破傳統金融市場交易規則的比特幣為起點的區塊鏈領域,有極大可能會在DeFi找到最佳或者說最先落腳點。但是成為落地先行者,只有這些前提條件以及變革傳統體系的理想遠遠不夠;想要抓住先機,最要緊的是直擊市場的核心需求。換句話說,只有將市場的投資以及投機需求做到極致,DeFi應用才會有源源不斷的流量以及資金涌入。而從當前依舊以套利為主的市場看來,DeFi開發者的覺悟程度似乎還有待提高。

參考資料

AlexWearn,《MeasuringDAppUsage》,Medium

《DApp”AARRR”的背后:ETH/EOS/TRON用戶行為畫像研究》,PAData&DappTotal

《DeFi冰火兩重天:數千項目,鮮有人用,存量廝殺如何撼動傳統金融?》,巴比特

《難怪紅杉押注NUSD,套利才是DeFi最大場景》,DeFi實驗室

SorawitSuriyakran,《ShortSellingwithoutCounterpartyusingBondingCurve》,BandProtocol

Tags:DEFIDEFEFIAPPPieDAO DEFI Small CapDEFLCT價格比特令牌幣defi3.0imtoken官網錢包app下載

“2019上海區塊鏈國際周”在9月14日至9月18日舉行。本屆區塊鏈周匯聚主流區塊鏈平臺創始人、技術領袖、專家學者、各行業精英代表、熱門項目創始人,以“新十年,新起點”為主題,回顧區塊鏈過去十年.

1900/1/1 0:00:00人們都喜歡在下跌之后尋找原因,其實市場并沒有明顯的利空,只不過是市場再度形成一致性向下的預期,在昨天的分析中我們提到過,市場的下跌可能會快到你來不及減倉,所有幣種幾乎全面下跌.

1900/1/1 0:00:00今日,ETH市場價格突破200美元大關,引起一片嘩然。與此同時,以太坊網絡的Gas日消耗量也創下了歷史新高.

1900/1/1 0:00:009月18日,在由萬向區塊鏈實驗室主辦的第五屆區塊鏈全球峰會現場,CasperLabs母公司ADAPtive首席執行官MrinalManohar發表《為所有區塊鏈開發者提供的永久可擴展性機會》.

1900/1/1 0:00:00最近,一個關于以太坊是不是區塊鏈世界的AOL的帖子引起了很多人的討論。AOL曾是美國最大的在線流媒體公司之一,也是引起.com泡沫的導火索,市值最高沖到了3500億美金,但在.com泡沫后股價一.

1900/1/1 0:00:00“山寨幣終于走出來了,”資深炒幣用戶王放在看到昨日XLM大漲后感嘆道。自2019年初以來,比特幣已經連續上漲五個月。但加密貨幣行業整體行情卻顯現出“比特幣一枝獨秀,山寨幣一地雞毛”的走勢.

1900/1/1 0:00:00