BTC/HKD+0.15%

BTC/HKD+0.15% ETH/HKD+0.81%

ETH/HKD+0.81% LTC/HKD+0.57%

LTC/HKD+0.57% ADA/HKD-0.87%

ADA/HKD-0.87% SOL/HKD-0.77%

SOL/HKD-0.77% XRP/HKD-2.6%

XRP/HKD-2.6%在廣泛的數字貨幣生態系統中,去中心化金融(DeFi)已經呈現出快速增長的態勢,代表著以太坊網絡最主要的用例之一。

在過去一年中,幾個知名的DeFi平臺已經推出并引起了很大的市場興趣。雖然各個DeFi平臺有其自身的特點,且在很多情況下具有不同的商業模式和提供不同的金融服務,但大多數平臺都有著一個共同之處,即使用以太坊網絡的原生代幣ETH作為這些平臺上的抵押品。

隨著市場對DeFi服務需求的增長,這些DeFi平臺的ETH需求量也在相應地增長。鑒于這些DeFi對ETH需求的不斷增加,我們在本文中試圖對未來幾年ETH的供需動態進行量化。主要來說,我們將試圖基于一個保守的可能出現的情況來預測DeFi與ETH供需動態之間的關系。

在過去幾個月中,隨著更多的資金流入以太坊領域,ETH價格已經從2018年觸底以后迎來了小幅上漲。而在最近幾周,在市場動蕩的情況下,隨著諸多山寨幣價格的下跌,ETH的價格也有所回落。

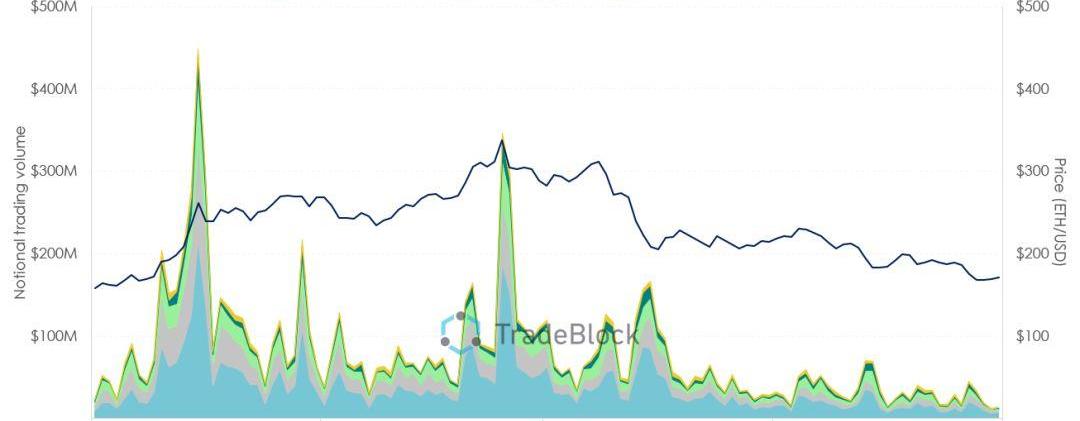

在下圖中,我們繪制了過去幾個月中的ETH價格趨勢(黑線)和美國幾大交易所中的ETH交易量變化情況:

分析 | 今年比特幣價格將維持在6800 ~ 7680美元之間:6月6日,Adamant Capital發布報告稱,最近的比特幣走勢與2012年的比特幣市場動向相似,因此推測今年比特幣價格將維持在6800 ~ 7680美元之間。報告稱,盡管有觀點認為,如果比特幣價格仍以拋物線態勢繼續上升,本月內將突破11000美元,7月份也將繼續上升。但Adamant Capital認為,今后比特幣將很有可能出現與2012年類似的回調情況。[2019/6/6]

圖1:ETH價格及其在美國幾家交易所的交易量趨勢圖,數據來源:TradeBlockProfessional?

DeFi服務背景信息

DeFi平臺提供與傳統中心化企業相類似的金融服務,但?

DeFi平臺存在于一個無需信任的生態系統中,因此對中介機構的依賴性大大減少。DeFi平臺將智能合約功能融入到交易活動中,這些交易通常需要用戶抵押數字資產,從而確保用戶能夠很好地參與進來。與傳統的金融企業相類似,DeFi平臺提供債務抵押產品(比如借貸/債券/衍生品/抵押貸款等);

分析 | 美國法院對ATB Coin駁回動議的裁決將為證券法何時將代幣視為證券提供指導:據Cointelegraph消息,美國法院近日對ATB Coin駁回動議的裁決將為美國證券法何時將代幣視為證券提供進一步的指導。 ATB Coin集體訴訟的原告指控其存在兩項違反證券法的行為:被告以ATB代幣的形式提供和出售未注冊的證券,ATB聯合創始人Edward Ng和Herbert W. Hoover III是ATB的控制人。 被告發起駁回動議,稱法院缺乏屬人管轄權。法院稱,Ng和Hoover參加過一系列紐約會議,向美國投資者推銷ATB代幣。新聞稿稱Hoover居住在紐約并在世界各地旅行。因此,法院駁回被告的論點。 被告還辯稱,沒有共同的企業使其符合Howey關于證券的要求。但法院發現“被告鼓勵投資者購買ATB代幣,因為聲稱ATB區塊鏈的速度和效率會導致代幣價值增加。”法院支持SEC的先例,即ICO可以是證券發行,即使沒有規定利潤的比例分配。此外,法院認為,其存在“主要從他人的努力中獲利的預期”。 法院的判決稱,被告將ATB代幣推廣為“一種結合先進技術、創新的去中心化加密貨幣,可滿足主要市場參與者(用戶、投資者和企業主)的需求”。[2019/4/22]

但這些產品是由數字貨幣(而非其他資產)來進行抵押的。由于去中心化平臺并不依賴于第三方中介機構來確保交易雙方之間的信任,這些DeFi平臺通常依賴于存儲在智能合約中的抵押品(數字貨幣)來確保用戶將按照合約規定的條款及時地支付款項。

分析 | 比特幣不足以成為黃金替代品 加密貨幣不適合作為避險資產:近日,世界黃金協會發布了一份報告,調查了 2018 年所有主要市場的情況,其中包括黃金和加密貨幣。世界黃金協會在他們的網站上明確表示,加密貨幣不是一個安全的避風港,并且將它與黃金進行了比較:“我們有多項理由證明,加密貨幣還不足以成為黃金的替代品。”協會認為:比特幣波動性大,相比之下,黃金發展更加成熟,在市場上的流動性更加強。此外,黃金被更廣泛地用于投資組合。此外,比特幣和納斯達克的相關指數達到了 0.69,屬于“高度正相關”,而與黃金的相關指數是 -0.73,屬于“高度反相關”。根據這份報告得出的結論就是,在市場壓力下,加密貨幣不適合作為避險資產。[2019/2/25]

雖然很多去中心化平臺提供不同的抵押類型,但大多數鎖定在智能合約中的抵押品都是ETH。

DeFi平臺對ETH的需求不斷增長

自從諸多DeFi平臺成立以來,這些平臺對ETH作為抵押品的需求已經顯著增長。在下圖中,我們繪制了過去一年中鎖定在DeFi平臺充當抵押品的ETH數量的變化趨勢。下圖顯示,所有DeFi平臺中抵押的ETH數量在今年早些時候達到歷史最高水平之后,在今年第二季度有所下降,但在第三季度已呈現回升的態勢。

分析 | 美國在區塊鏈領域或被拋在后面:據btcmanager分析,由于區塊鏈技術快速興起并遍及全球,美國發現自己需要一種戰略來使自己處于這場技術革命的右側。而現在有一些問題需要解決,如:區塊鏈和加密貨幣一方面可用于快速轉移財富和創建新一代強大的計算工具,但它們也可用于洗錢和欺詐,這就產生了安全問題;分散的分類賬可用于核實政府分包商和雇員的身份,需進行安全許可;如果檢測到威脅,則需要立即對其進行驗證和處理;加密貨幣和開放式分類賬技術發生在數字空間中,需要彌合真實與數字世界之間的差距。美國如果想進入該領域并走到右側就必須迎接這些挑戰,不然或被拋在后面。[2018/8/6]

圖2:DeFi平臺抵押的ETH總量趨勢圖,數據來源:DeFiPluse

與去年同期相比,DeFi平臺中新增的ETH抵押品的月增長率約為17%。下圖是每月

凈流入?DeFi平臺中的ETH抵押品數量(即鎖定在DeFi中的ETH的增加量減去減少量所得的凈值)的變化圖。

金色財經獨家分析 騰訊首款區塊鏈游戲或是收集類小游戲:騰訊區塊鏈業務總經理蔡弋戈今日在互聯網+數字經濟峰會金融分論壇上表示,騰訊將于4月23日發布第一款區塊鏈游戲,在當前環境中,區塊鏈在即時數據傳遞方面難以支撐起一個大型游戲的需求,可以推測此次騰訊推出的游戲應該是類似于簡單的集卡類或收集類小游戲。[2018/4/12]

圖3:DeFi平臺每月凈流入的ETH抵押品數量,數據來源:DeFiPluse

在過去一年里,

平均每月凈流入DeFi平臺的ETH抵押品超過125,000ETH,相當于

平均每天凈流入的ETH數量超過了?4,000ETH。從上圖可以看出,近期每月新流入的?ETH抵押品的增加量所有放緩。2019年7月份的日平均ETH抵押品凈流入量為

?1,300ETH。?

預計未來ETH抵押品的日需求量

為了估計未來ETH抵押品的需求量,我們需要做一些假設。我們將采用一種保守的方法來分析一個可能出現的場景,即

假設隨著DeFi平臺和市場逐漸成熟,ETH抵押品需求的增長率會下降。基于這一假設,與過去一年ETH抵押品17%的月平均增長率相比,

我們預計未來的月平均增長率為5%。也就是說,

考慮到過去一年在這些DeFi平臺上新增的ETH抵押品的增速加快,以及近期增速放緩的跡象,假定隨著DeFi平臺市場滲透率接近飽和點,未來ETH抵押品的增速將可能所有放緩。

此外,隨著多抵押擔保合約的出現,預計一些DeFi平臺將會接受ETH之外的其他數字資產作為抵押品(比如MakerDAO計劃實行的多抵押Dai)。這些由其他數字貨幣充當抵押品的情況將可能降低ETH作為抵押品的需求。

在預計未來需求方面,我們將基于2019年7月份平均日需求量1,300ETH進行預測。假設未來DeFi平臺中的ETH抵押品的平均月增長率為5%左右,那么在接下來的一年時間,這意味著ETH抵押品的日平均需求量大約將是?3,000ETH?左右。

預計未來ETH的日增發量

當前ETH的年通脹率(即增發率)大約是4.65%左右。今年年初的君士坦丁堡硬分叉升級降低了以太坊網絡中的ETH通脹率,每個區塊的獎勵從3ETH降低至2ETH。在下圖中,我們繪制了2015年以來ETH每日新增的供應量趨勢。

圖4:2015年以來ETH日新增量趨勢圖,數據來源:TradeBlockProfessional

以太坊網絡將有望在2020年初開啟另一次網絡升級--Serenity(即以太坊2.0),屆時我們將有望見證ETH發行率的減少。

以太坊開發者預計,在Serenity成功實現之后(大約是2021年),ETH的年增發率將下降至0.25%-0.2%之間。ETH的發行供應并沒有固定的計劃,且隨著以太坊網絡向PoS共識的過渡,

未來的ETH增發率并不確定。在我們設想的場景中,

我們假設從2020年2月開始ETH的年增發率將被下調至保守估計的1%。但需要注意的是,Serenity發展路線圖的延遲可能會導致這一估計的發行率發生相當大的變化。

DeFi的ETH需求量將可能超過ETH的增發量

假設從2020年2月開始,ETH的年增發率下降至

1%,那這意味著到2020年11月份,每日新增的ETH供應量將約是?

3,000ETH?左右。考慮到上文中我們提到了在接下來的一年時間,DeFi平臺中的ETH抵押品的日平均需求量大約也將是

?3,000ETH?左右,

這意味著DeFi平臺中作為抵押品的ETH的日需求量將與ETH的日增發量接近。也就是說,如果DeFi平臺中的ETH抵押品需求量更高,或者ETH的年增發率下降幅度更大,那到2020年11月份,DeFi平臺的ETH抵押品日需求量將會超過ETH的日增發量。

然而,同樣重要的是要注意,如果ETH的價格由于投機或其他原因而大幅上漲,這將減少在DeFi平臺上需要鎖定的ETH數量?(也即ETH抵押品數量將下降)。

因此,如果ETH價格大幅上漲,而對DeFi服務的需求增長速度低于ETH價格的增長速度,那么用于DeFi平臺中的ETH抵押品的日需求量將會下降。

事實上,在價格大幅上漲的情況下,各DeFi平臺中的ETH抵押品的日需求量通常會下降;而在價格下跌的情況下,ETH抵押品的需求量會上升,如下圖所示。

這是因為在價格大幅下跌的情況下,各DeFi平臺的ETH抵押品會增加;而當價格上漲時,ETH抵押品的數量會減少,市場參與者可能會將部分ETH抵押品從DeFi平臺中取出。見下圖:

圖5:DeFi平臺中的ETH日需求量與ETH價格的相關性?

結語

我們希望,本報告能夠闡明DeFi服務如何可能對ETH需求產生切實的影響。我們保守的預測表明,到2020年11月,DeFi服務對ETH的需求量將可能超過ETH的新增量。此外,也可能存在其他一些去中心化應用(dApp)會增加對ETH抵押品的需求,比如游戲或醫療等領域的dApp。然而,同樣重要的是要注意,如果ETH的供應量不會像我們預期的那樣在未來大幅減少,這將可能帶來ETH的供應量大大超過DeFi或其他dApp的需求量。?

來源:Unitimes

作者|?TradeBlock

編輯|Summer

市場這樣的走勢恐怕另大部分人都失望了,其中也包括我們,之前我們預計會在兩三天內選擇方向,但是我們看到BTC還在盤,還在收斂三角形內,真的對主力的控盤能力表示服氣了,不過我們還是不打算改變看法.

1900/1/1 0:00:00市場尚未出現止跌信號,有人把這次的下跌歸結為谷歌公司對量子計算機的推出,雖然量子計算機聽起來很牛,但目前也只能解決一部分特定的算法,未必真的會對比特幣造成威脅,但是昨天的區塊鏈概念股也跌的挺慘.

1900/1/1 0:00:00如果你問一個幣圈散戶:你最看好哪個未上線的區塊鏈項目?答案十有八九會提到波卡。波卡,是一個還未上線就聚集明星光環的項目,公眾喜歡冠以多種頭銜——「跨鏈之王」、「以太坊頭號殺手」、「Web3開拓者.

1900/1/1 0:00:00引言 繼2018年的ICO、通證經濟、DAPP等熱門概念之后,2019年“Staking”這一新概念占盡了風頭,并在以以太坊為首的POS共識生態中日漸火熱.

1900/1/1 0:00:00區塊鏈落地的又一大領域將是“供應鏈”,目前已服務于沃爾瑪、聯合利華等多家跨國企業。 當前全球供應鏈存在哪些痛點?供應鏈是一種網絡,連接眾多參與創建、分發產品及服務的人員和企業,涵蓋了從原材料提供.

1900/1/1 0:00:00北京時間今日凌晨2:00左右,比特幣突然跳水,價格在短短一個多小時時間里急跌近2000美元,盤中最低一度觸及7700整數一線,創今年6月10日以來新低.

1900/1/1 0:00:00