BTC/HKD+0.71%

BTC/HKD+0.71% ETH/HKD+0.43%

ETH/HKD+0.43% LTC/HKD+0.06%

LTC/HKD+0.06% ADA/HKD+0.74%

ADA/HKD+0.74% SOL/HKD+1.61%

SOL/HKD+1.61% XRP/HKD-0.62%

XRP/HKD-0.62%8月初,央行召開2019年下半年工作電視會議,會議要求加快推進我國法定數字貨幣研發步伐。與此同時,有媒體查詢國家知識產權局專利查詢系統,統計截至2019年8月4日,央行數字貨幣研究所申請了涉及數字貨幣的專利共74項。

我國央行數字貨幣正不斷推進發展,其研發框架也逐漸顯露。

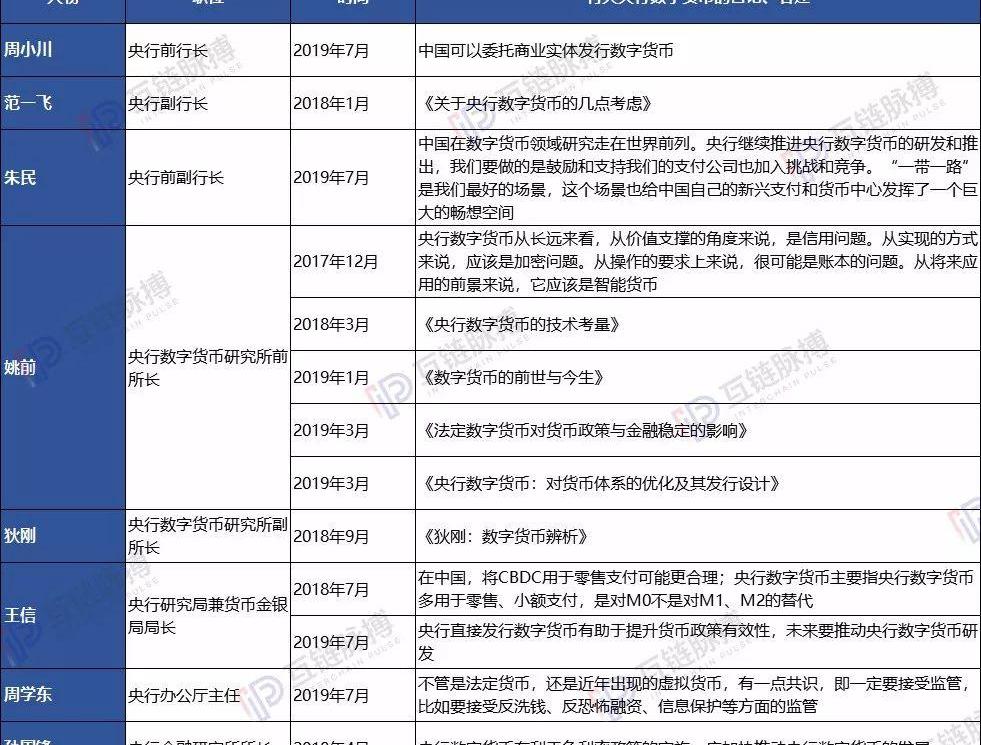

互鏈脈搏根據央行前行長周小川、央行副行長范一飛、央行數字貨幣研究所前所長姚前、央行研究局兼貨幣金銀局局長王信等人的發言和著述,整理央行相關領導對于數字貨幣的構想,勾勒中國央行數字貨幣的輪廓。

何為央行數字貨幣?目前,對于央行數字貨幣的定義,各國還沒有達成統一的共識。

不過,中國央行數字貨幣研究所前所長、中證登總經理姚前曾在今年年初發表的文章《數字貨幣的前世與今生》中,做相關討論。

文中姚前提到,2018年,國際清算銀行的一篇報告給出了一個比較有意思的定義,它使用了排除法來進行定義:它將目前存在的各類支付工具進行匯總,然后判定哪些不是央行數字貨幣,一一排除后,剩下的就是央行數字貨幣。

進行排除后BIS認為有兩種可能,一種可能的央行數字貨幣是,中央銀行的賬戶向社會公眾開放,允許社會公眾像商業銀行一樣在中央銀行開戶,相當于中央銀行開發了一個超級支付寶,面向所有的C端客戶服務。BIS認為這樣形成的央行貨幣是央行數字貨幣,將其稱為基于賬戶的央行數字貨幣(CBDA)。

中信證券:預計美國經濟或將在明年下半年陷入實質性衰退:9月22日消息,中信證券研報指出,9月美聯儲議息會議如期加息75bps。鮑威爾試圖通過講話穩定市場情緒,但其面鴿實鷹,增量信息有限,仍維持杰克遜霍爾會議立場,當天市場反彈后繼續下跌。鷹派點陣圖傳遞美聯儲當前緊縮立場,預計短期難見政策轉向,年內加息水平或在4%以上,本輪加息終點或在5.0%左右。最新經濟預測暗含經濟衰退的風險,美聯儲本輪或必須通過經濟衰退來給通脹降溫,預計美國經濟或將在明年下半年陷入實質性衰退。預計美元指數可能上行至120附近,美股當前仍未見底,10年期美債收益率短期震蕩、中長期或存在下行趨勢。(財聯社)[2022/9/22 7:13:25]

另一種可能的央行數字貨幣是中央銀行以比特幣這種技術發行的代幣,可稱為基于代幣(Token)的央行數字貨幣(CBCC),這類貨幣既可以面向批發,也可以面向零售。

姚前表示,基于賬戶還是基于代幣,代表了兩種不同的技術路線,哪種思路未來將占據主流,還有待觀察。

上述是姚前所提及的國際央行數字貨幣的定義,在中國,央行數字貨幣被定義為M0,是現金一定程度上的代替。而其具體的內涵,則要從其主體、投放模式、監管形式、影響等幾方面了解。

主體與場景:多用于零售、小額支付是對M0的替代

Dunamu與韓國娛樂公司HYBE創立的NFT合資企業將于今年下半年提供服務:7月25日消息,Upbit運營商Dunamu表示,其與防彈少年團(BTS)經紀公司Hybe創立的NFT合資企業將于2022年下半年推出服務。(Forkast)[2022/7/25 2:35:46]

總結央行數字貨幣的相關資料可知,我國的央行數字貨幣允許商業銀行、非銀金融機構、家庭和公司等主體訪問,其適用的領域為零售、小額支付,是對M0而不是對M1、M2的替代。

尤其是,關于M0還是M1、M2的問題,央行的幾位相關領導曾多次在文章和發言中指出。在此先介紹一下其概念,M0是流通中現金;M1是M0+企業活期存款;M2是M1+準貨幣。如果簡單的描述,M0相當于手中的現鈔,M1就是現鈔加上銀行的活期存款,M2則是前兩者加上定期存款等其他具備購買力的貨幣形式。

互鏈脈搏觀察,最早對這一點進行詳盡討論的是央行副行長范一飛。2018年1月,范一飛發表署名文章《關于央行數字貨幣的幾點考慮》,文中提出,中國現階段的央行數字貨幣設計應注重M0替代,而不是M1、M2替代。

一方面,M1和M2基于商業銀行賬戶,已實現電子化或數字化,沒有用數字貨幣再次數字化的必要;而現有紙鈔和硬幣實現數字化的必要性與日俱增。另一方面,非現金支付工具,都基于賬戶緊耦合模式,無法完全滿足公眾對易用和匿名支付服務的需求,不可能完全取代M0。

Tezos生態治理項目StakerDAO上半年收入13.3萬美元,下半年預計收入15至34萬美元:官方消息,Tezos生態治理項目StakerDAO發布收入和路線圖更新,上半年產生的收入為13.3萬美元,下半年預計收入15萬美元至34萬美元+PINT收入。此外,社區已經批準了幾個新的StakerDAO項目的開發,這些項目將在2021年下半年啟動,包括wALGO和PINT,并且社區預計開發和批準其他新項目,以進一步促進StakerDAO的發展。截至2021年7月1日,Staker社區資金庫持有以下資產:2550萬枚STKR、5.3萬枚USDC、26.2枚ETH。下半年的收入將在應計時計入資金庫,資金庫將在本季度累積3000萬STKR,約25萬美元的費用承諾完成PINT項目。[2021/7/10 0:41:32]

范一飛發文后2個月,央行數字貨幣研究所前所長姚前發表了文章《央行數字貨幣的技術考量》,對范一飛此前《關于央行數字貨幣的幾點考慮》中的理念做進一步的解讀。同樣指出,現階段我國研發央行數字貨幣的首要出發點是補充與替代傳統實物貨幣,其界定屬于現金(M0)范疇。

其后,2018年7月,央行研究局兼貨幣金銀局局長王信在一次演講中表示,在中國,將CBDC用于零售支付可能更合理。王信稱,央行數字貨幣替代實物現金,主要指央行數字貨幣多用于零售、小額支付,是對M0而不是對M1、M2的替代。但也并不是說實物現金很快就會消失。

OKEx徐坤:以太坊被嚴重低估 下半年行情由以太坊帶動:7月30日,OKEx首席戰略官徐坤發微博發布其近期關于以太坊和DeFi的幾個判斷。她表示:1.以太坊的價值被嚴重低估,下半年行情由以太坊帶動;2.DeFi鎖倉量在今年至少有四倍增長空間;3.DeFi從投資的角度,大家可以重點關注次新股輪動的機會;4.多抵押品進入DeFi,將會提升以太坊對整個市場的系統重要性。[2020/7/30]

因而央行數字貨幣對M0的替代,是現金一定程度上的替代,也因此中國央行數字貨幣涉及的主體比較廣泛,主要的應用場景為零售場景。

投放模式:經由商業銀行的雙層投放體系

目標和場景明確后,央行數字貨幣將以怎樣的形式觸達其針對主體,就是隨之而來的問題。也就是央行數字貨幣的投放模式,互鏈脈搏觀察,對于這一點,央行各相關領導的觀點基本相同。

首先是,雙層投放體系的模式方面。

同樣是央行副行長范一飛的文章《關于央行數字貨幣的幾點考慮》,率先指出中國央行數字貨幣應采用

雙層投放體系。中央銀行與商業銀行等機構可以密切合作,不預設技術路線,充分調動市場力量,通過競爭來實現系統優化,共同開發、共同運行。

姚前也在解讀的文章中提到,無論是傳統的“中央銀行—商業銀行”二元模式,還是雙層投放體系的提法,央行數字貨幣的發行須選擇對現有貨幣體系、業務架構以及基礎設施沖擊最小的方式。

中網載線一季度營收下滑 下半年會提供更多區塊鏈技術相關服務:美東時間6月29日,中網載線(CNET.US)于美股盤前公布了截至2020年3月31日一季度未經審計的財務報告。

一季度總營收為438.4萬美元,較去年同期的856.7萬美元下滑48.8%。凈虧損為231萬美元,較去年同期114萬美元的凈虧損擴大102%;基本和攤薄后每股虧損0.11美元,去年同期虧損0.07美元。

中網載線管理層表示,預計下半年公司將會提供更多區塊鏈技術相關服務和解決方案,這些服務產生的收入將助力公司發展。[2020/6/29]

而就在上個月,央行前行長周小川也在一次研討會上表示,中國可以委托商業實體發行數字貨幣。也是與“雙層投放體系”相似的概念。其次是,雙層投放模式經由的主體方面。

范一飛在其文章中提到的雙層投放模式經由的主體是商業銀行;周小川提出的是商業實體。他在會議上表示,中國香港的貨幣體系允許“商業實體”發行由其私人資產支持的紙幣,中國可以從中獲取經驗。據悉,中國銀行、匯豐銀行和渣打銀行是香港的發鈔機構,并通過持有的美元儲備支持它們。周小川說,通過遵循這種貨幣掛鉤模型,中國可以避免困擾加密貨幣發展初期的“巨大波動”。

盡管周小川沒有詳細說明什么樣的“商業實體”可能適合在中國發行數字貨幣。但根據其例舉的匯豐銀行和渣打銀行的事例,似是與范一飛同樣,認為央行數字貨幣經由的主體可為商業銀行。

監管形式:前臺自愿后臺實名

在監管方面,首先可以明確的是,為實現貨幣政策和宏觀審慎管理目標,我國央行數字貨幣不同于各種代幣的去中心化發行模式。

最近的7月份舉行的2019年上半年金融統計數據新聞發布會上,央行辦公廳主任周學東在談及Libra時指出,不管是法定貨幣,還是近年來出現的虛擬貨幣,有一點大家是形成共識的,即一定要接受監管,比如要接受反洗錢、反恐怖融資、信息保護等方面的監管。

范一飛也在此前的文章《關于央行數字貨幣的幾點考慮》中提到,要保證央行在投放過程中的中心地位;保證并加強央行的宏觀審慎與貨幣政策調控職能;實現央行對數字貨幣投放的追蹤和監管。我國的央行數字貨幣應以賬戶松耦合的方式投放,并堅持中心化的管理模式:保證央行在投放過程中的中心地位;實現可控匿名,只對央行這一第三方披露交易數據。

姚前進一步解讀,并指出數字貨幣與銀行賬戶松耦合的實現構想:可考慮在商業銀行傳統賬戶體系上,引入數字貨幣錢包屬性,實現一個賬戶下既可以管理現有電子貨幣,也可以管理數字貨幣

在央行數字貨幣監管方面,利用數字貨幣“前臺自愿,后臺實名”的特性,通過安全與隱私保護技術來管理相關數據使用權限,實現一定條件下的可追溯,確保大數據分析等監管科技有用武之地。

央行數字貨幣對支付、貨幣政策的影響

關于我國央行數字貨幣不斷推進將帶來的影響,今年被越來越多的學者和相關人士討論。姚前在3月份發表的《法定數字貨幣對貨幣政策與金融穩定的影響》、《央行數字貨幣:對貨幣體系的優化及其發行設計》兩篇文章中,王信在7月份的研討會上均有相關表述。互鏈脈搏將他們提出的影響,整理為以下幾個方面:

一、優化支付體系

姚前指出,在支付方面,央行數字貨幣為銀行間支付清算創造了一種新的模式。引入央行數字貨幣之后,央行無需堅持傳統模式,即私人部門提供支付服務、央行提供價值擔保。基于央行數字貨幣,支付無需依賴第三方服務,從而擴大了現有法定貨幣的支付網絡。央行數字貨幣克服了紙幣的缺陷:通過收取管理費,可以實現非常規貨幣政策的負利率目標;基于可追蹤性,能夠進行反洗錢、反逃稅等;發行、交易、貯藏的成本大大降低。

央行數字貨幣研究所副所長狄剛在其文章《數字貨幣辨析》中,有提到“支付即結算”是法定數字貨幣的顯著特征,法定數字貨幣可以實現可控匿名的點對點交易,具備了現金高效、便捷、貨款即時兩清的優勢,信息流、資金流天生合一,無需后臺異步清算、結算與對賬,通過加密簽名轉換即可實現前臺點對點價值轉移和隱私保護。

二、提升貨幣政策有效性

王信提到,央行貨幣的數字化有助于優化央行貨幣支付功能,提高央行貨幣地位和貨幣政策有效性。央行數字貨幣可以成為一種計息資產,滿足持有者對安全資產的儲備需求,也可成為銀行存款利率的下限,還可成為新的貨幣政策工具。

姚前也指出,基于合理的機制設計,央行數字貨幣不僅對貨幣政策和宏觀經濟的影響“中性”,而且可成為一種新的貨幣政策工具。央行數字貨幣具有時間依存、部門依存、貸款利率依存和經濟狀態依存四大特性。因此,央行能夠減少貨幣政策傳導的時滯,防止貨幣流通在實體經濟之外,提高基準利率對貸款利率影響的有效性和及時性,以及進行逆周期調控。

三、保持金融穩定

姚前在文章《央行數字貨幣:對貨幣體系的優化及其發行設計》中指出,央行數字貨幣在金融穩定方面,可以通過增加銀行存款向央行數字貨幣轉化的摩擦和成本,避免“狹義銀行”影響。

央行數字貨幣的發展歷程

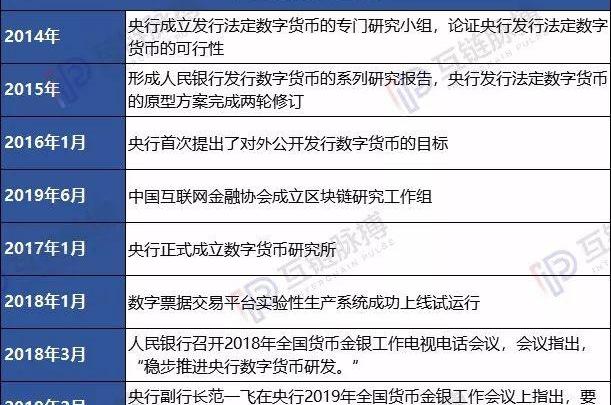

了解央行數字貨幣的框架后,再回顧其發展歷程,會發現我國央行數字貨幣在以適合其發展階段的步伐前進。自2014年起,中國央行就在時任行長周小川的倡導下,開始了對數字貨幣和央行數字貨幣的研發。至今已有五年的發展歷程,目前,央行數字貨幣研究所已申請了涉及數字貨幣的專利共74項。

而未來,央行數字貨幣將以怎樣的形式呈現,值得期待。互鏈脈搏還記得,姚前曾在其文章中指出,

“如何實現整體經濟效益和社會福利的最大化,是法定數字貨幣研發的核心命題。

”

文丨互鏈脈搏·金走車

未經授權,不得轉載!

巴比特訊,8月2日,由DappReview和CocoaChina聯合主辦的全球區塊鏈游戲生態大會在上海舉行.

1900/1/1 0:00:00根據加密貨幣分析師RhythmTrader提供的數據,比特幣持有者比連續買賣比特幣的交易員更容易獲得利潤.

1900/1/1 0:00:00周三美國2年期國債收益率與10年期國債收益率出現倒掛,引發市場對美國經濟衰退的擔憂。美股開盤下挫,加密貨幣市場延續昨日的低迷走勢.

1900/1/1 0:00:00比特幣倡導者MaxKeizer預測市值最高的加密貨幣比特幣將繼續鞏固自己在市場上的優勢,而山寨幣和硬叉幣的時代將終結.

1900/1/1 0:00:00Overstock能否再次依靠區塊鏈熱點“二次續命”還有待商榷。8月12日,Overstock旗下的區塊鏈子公司tZero宣布,其于2018年8月以私募形式發行的股權證券類代幣TZROP現已可轉.

1900/1/1 0:00:00題記:數字即生活。 今年8月10日,央行支付結算司穆副司長在“中國金融四十人論壇”上發言,提到:經過五年研究,央行數字貨幣可以說是呼之欲出。消息一出,振奮了數字貨幣業界.

1900/1/1 0:00:00