BTC/HKD-1.02%

BTC/HKD-1.02% ETH/HKD-1.03%

ETH/HKD-1.03% LTC/HKD-1.62%

LTC/HKD-1.62% ADA/HKD-1.99%

ADA/HKD-1.99% SOL/HKD-1.78%

SOL/HKD-1.78% XRP/HKD-1.7%

XRP/HKD-1.7%在過去幾年中,RWA的敘事一直處于沉寂狀態,但最近它開始走紅。許多傳統金融機構都開始布局RWA領域,如J.P.Morgan在Polygon區塊鏈上使用日元和新加坡元的代幣化版本執行了第一筆實時交易,持有超過10萬億美元金融資產的BlackRock正在積極推進其向許可區塊鏈領域的擴張,并將股票和債券轉換為數字化代幣。

花旗銀行報告指出,幾乎任何有價值的東西都可以進行代幣化,金融和現實世界資產的代幣化可能是區塊鏈實現突破的“殺手級應用”,預測到2030年,將有4萬億至5萬億美元的代幣化數字證券,而基于分布式賬本技術的貿易金融交易額將達到1萬億美元。

香港方面也在期待RWA方面的發展。今年2月,香港特區政府在政府綠色債券計劃下成功發售8億港元的代幣化綠色債券,這是全球首批由政府發行的代幣化綠色債券。歐科云鏈研究院分析認為,香港發展Web3和虛擬資產不僅是務虛,更要務實。只有彌合加密市場與現實世界間的裂痕,提升虛擬資產的實用價值,最終服務于香港經濟社會發展,Web3才能在香港真正落地生根。而RWA是虛擬資產與Web3應用連接和覆蓋現實世界的重要載體,也是香港Web3未來最值得期待的發展方向。

業內甚至提出,2023年或將是代幣化的拐點之年。區塊鏈技術將改變我們交易、消費和與金融產品互動的方式,以符合監管的方式讓公開股票可以在鏈上交易只是一個開始。

memeland.eth以40 ETH購入pfp.eth:2月20日消息,據 OpenSea 數據顯示,pfp.eth 以 40 ETH(約 6.83 萬美元)的價格售出,購買人為 9GAG(memeland.eth)。[2023/2/21 12:18:24]

Part1RWA敘事為何火熱

RWA即通過代幣化進入區塊鏈的實物資產,這些資產可以是任何形式的實物資產,如不動產、股票、債券、商品、藝術品等,將這些實際存在的資產在區塊鏈上代幣化,可以使這些資產更容易流通、交易和融資,也可以增加其透明度、流動性和價值。R3PO分析認為,RWA敘事之所以火熱起來,主要有兩點原因。

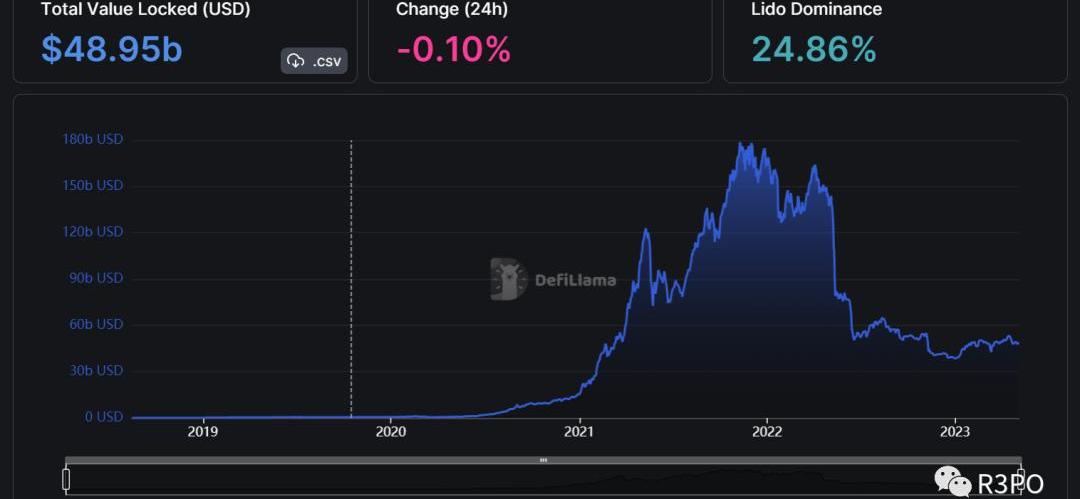

一方面,美債收益率上行,DeFi市場不景氣,讓加密行業將目光投向RWA。被市場看做無風險債券的美債收益率上行,DeFi收益率下降,導致加密市場熱潮逐漸褪去,Defi總鎖定價值(TVL)從2021年12月近1800億美元高點迅速下降逾7成,截至5月6日已跌至489億美元。

隨著市場不確定性增加,DeFi投資者越來越需要多元化的現實世界資產組合,以獲得與加密貨幣無關的穩定收益。而此時,RWA為DeFi投資者帶來了全新的機遇,通過區塊鏈技術,追求高收益的DeFi投資者可以進入傳統的鏈下債務市場,從而更方便地參與全球金融市場。

消息人士:OpenAI銷售額預計2023年為2億美元:12月15日消息,消息人士透露,ChatGPT開發商OpenAI預計2023年銷售額為2億美元,2024年銷售額為10億美元。(路透社)[2022/12/15 21:47:17]

實際上,從DeFi發展趨勢來講,其要發展壯大,就必須建立起和現實世界之間的聯系。通過將現實世界的資產數字化,DeFi可以為其用戶提供更廣泛的金融服務,從而促進整個金融行業的發展和創新。

另一方面,傳統金融機構也看到了RWA代幣化的商業價值和潛力,并開始加入這一領域。傳統金融機構持有大量的實際資產,如不動產、股票、債券等,這些資產的代幣化可以帶來更高的流動性和價值,從而增加了機構的收益和競爭力。同時,RWA代幣化也為機構提供了更多投融資機會,擴大了其業務范圍和市場份額。

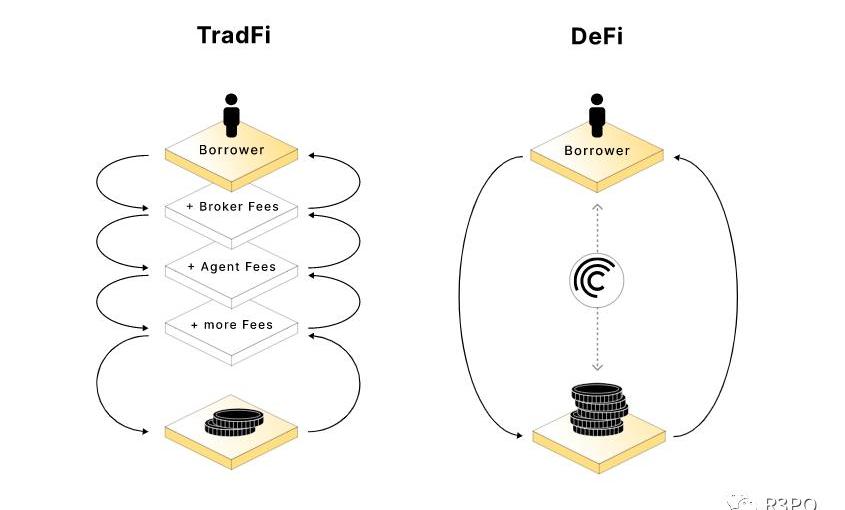

對于傳統金融市場來講,資產的所有權和交易通常都需要經過中介機構的認證和監管,這些機構需要大量的時間和成本。而RWA的使用則可以通過減少對中介機構的需求、自動化流程和增加流動性來為企業帶來實實在在的好處。

以房地產為例,將現實世界的房產資產進行代幣化,可以將這些房產的所有權分成若干份,并以數字代幣的形式進行表示和交易。這樣,投資者可以通過購買這些代幣,間接持有這些房產的部分所有權,從而實現對房產資產的投資和收益。同時,也可以實現智能合約的自動執行和管理,如自動化的租金分配和房產維護等,進一步提高了資產的流動性和管理效率。

德克薩斯州長:已成立工作組改進比特幣立法:金色財經報道,美國德克薩斯州州長Greg Abbott表示,他希望將該州打造成“比特幣創新的核心”并鼓勵比特幣實體入駐德州。Greg Abbott透露,得克薩斯州成立了一個工作組,專注于改進現有法律,使該州“更具吸引力”以確保比特幣的成功,為那些參與區塊鏈的人、那些參與比特幣的人提供平臺。根據SmartAsset最近對美國加密友好地區的一項研究結果,得克薩斯州與新澤西州并列第四,僅次于內華達州、佛羅里達州和加利福尼亞州。(cryptoslate)[2022/11/29 21:08:30]

當然,RWA敘事的火熱也少不了機構們的助推,如花旗、高盛以及幣安等均表達了對RWA這一賽道的看好,但總體而言,RWA的火熱也確實為DeFi行業以及傳統金融機構帶來了許多機遇和創新空間,它既可以為投資者提供更廣泛的金融服務,同時也可以為機構帶來更高的流動性和價值。

Part2RWA賽道項目分析

根據波士頓咨詢集團報告,隨著從房地產到碳信用額度和自然資源的各種非流動資產都已經成熟,可以進行代幣化,到2030年,該行業預計將成為一個16萬億美元的市場。

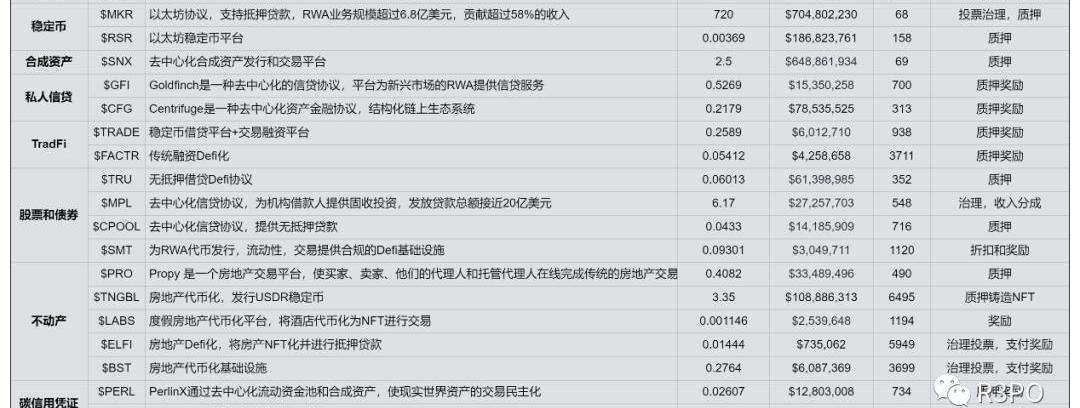

根據資產的性質和代幣化方式的不同,RWA可以分為穩定幣、私人信貸、股票和債券、不動產、碳信用憑證、金屬等。R3PO對目前RWA賽道的主要類型及代表項目進行分析。

Axie Infinity將于7月1日啟動虛擬地塊Staking:金色財經報道,據Axie Infinity聯合創始人Jiho在社交媒體上透露,Axie Infinity將于7月1日啟動虛擬地塊質押“Land Staking”,AXS 獎勵將在完成后一小時左右累積到已質押的虛擬地塊上。[2022/6/30 1:41:23]

1、Centrifuge($CFG)-私人信貸

Centrifuge是一種去中心化的資產融資協議。它將DeFi與RWA聯系起來,同時試圖降低中小企業的資金成本,并為投資者提供穩定的收入來源。該項目的主要目標是產生與不穩定的加密資產無關的利潤,開發人員正在追求將實際貨幣價值從法定貨幣轉移到加密貨幣的任務。

2022年12月,Centrifuge與MakerDAO和加密貨幣投資公司BlockTowerCredit宣布了一項2.2億美元的基金,這是迄今為止對現實世界資產的最大鏈上投資,也是第一家將其抵押貸款業務帶到互聯網上的機構信貸基金。

旅游公司HelloVacay宣布將推出基于區塊鏈的旅游獎勵平臺:6月9日消息,旅游公司HelloVacay今天在德克薩斯州奧斯汀的Consensus大會上宣布即將推出基于區塊鏈的旅游獎勵平臺。HelloVacay將與Priceline和其他提供商合作,通過代幣化平臺獎勵用戶參與,讓游客能夠訪問私人、打折的酒店和度假村。(Invezz)[2022/6/9 4:14:02]

2、MakerDAO($MKR)-債券、穩定幣

MakerDAO是2014年在以太坊區塊鏈上創建的開源去中心化自治組織,全世界范圍內持有其代幣MKR的人均可參與項目治理。另外,MakerDAO發行了穩定幣Dai,通過抵押債務頭寸(CDP)的動態系統、自主反饋機制和適當激勵的外部參與者來支持和穩定Dai的價值。

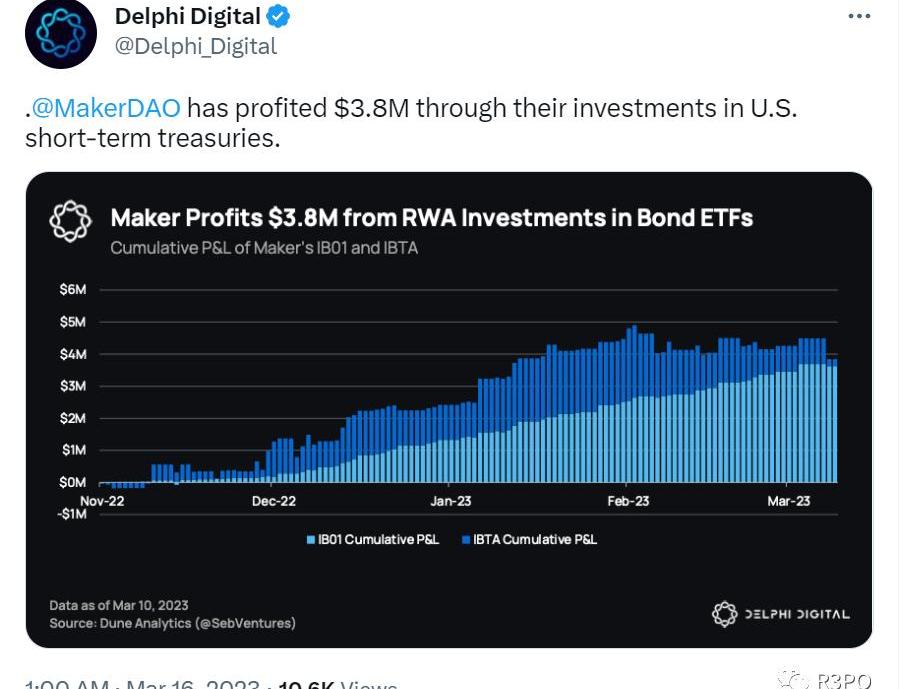

根據DelphiDigital提供的數據,MakerDAO通過其持有的RWA獲利380萬美元。這些持股對MakerDAO的整體收益做出了重大貢獻,占其總持股的11.6%。MakerDAO對現實世界資產(RWA)的投資顯著增加了他們的利潤,其中RWA占其收入的58%。

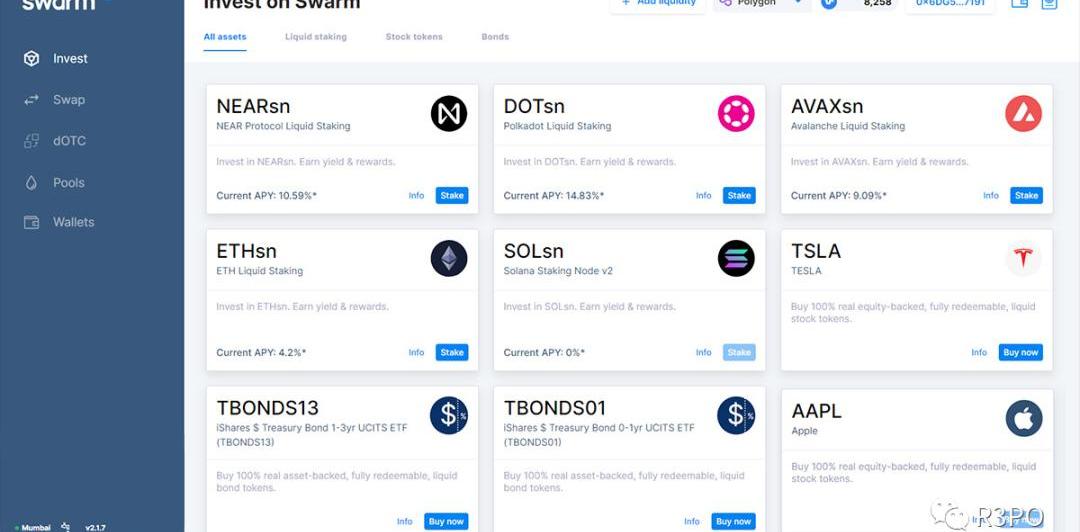

3、Swarm($SMT)-股票

Swarm自稱為“DeFi上第一批可交易的股票和債券”,于2021年10月推出,旨在成為透明金融文化的核心,為許多人創造價值。2023年2月,Swarm成為第一個通過受監管的去中心化平臺提供數字化美國國庫券和Apple股票的組織。在證券上市的第一個月,Swarm的平臺用戶增長了11%,并在三個不同的時間賣光了產品,其中iShares安碩美國國債1-3年期ETF在2月24日交易的第一天就賣光了,特斯拉股票在2月28日拋售,Apple股票在3月13日拋售。而有趣的是,單是蘋果的市值目前就比加密貨幣的市值更大。

今年4月,Swarm宣布將再增加七只公開股票,供散戶和機構投資者在其受監管的去中心化金融(DeFi)平臺上進行交易。將上市的新公司有包括貝萊德(BLK)、硬幣庫、庫邦(CPNG)、英特爾(INTC)、微軟(MSFT)、微策略(MSTR)、英偉達等公司。

這些代幣100%由在傳統金融市場購買的真實股票和債券ETF支持。基礎資產由機構托管人持有。代幣可以隨時贖回標的資產的價值,并且儲備資產的月度披露將公開。

4、Propy($PRO)-不動產

Propy是一個房地產交易平臺,它使買家、賣家、他們的代理人和托管代理人能夠完全在線完成傳統的房地產交易,購買報價、付款和契約被上傳到一個不可變的區塊鏈上。

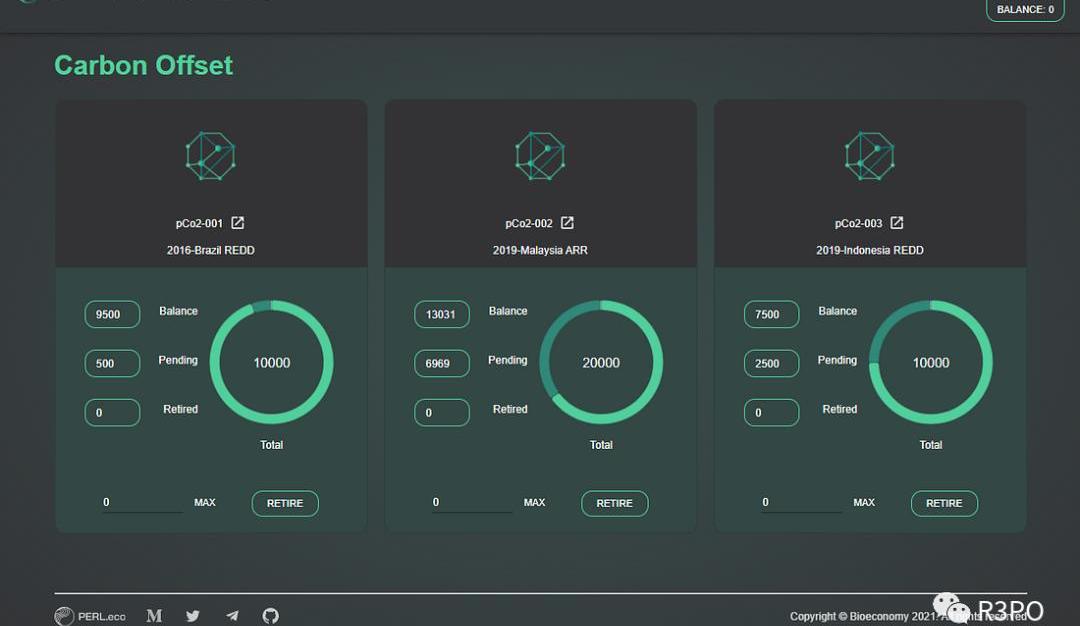

5、PERL.eco($PERL)-碳信用憑證

PERL.eco專注于代幣化和實現生態相關資產的更廣泛采用,并將從代幣化碳資產開始,其他與生態相關的資產可能包括基因組生物多樣性等。將碳信用額度代幣化,PERL持有者能夠抵消他們的排放量并為實現凈零溫室氣體目標做出貢獻。同時,PERL.eco正在與完全受監管的碳交易所ACX的運營商AirCarbonGroup合作,建立PERL.eco碳交易所(PCX),這是一個免費的獨立受監管生態系統,用于PFC和其他環境金融工具的交易。

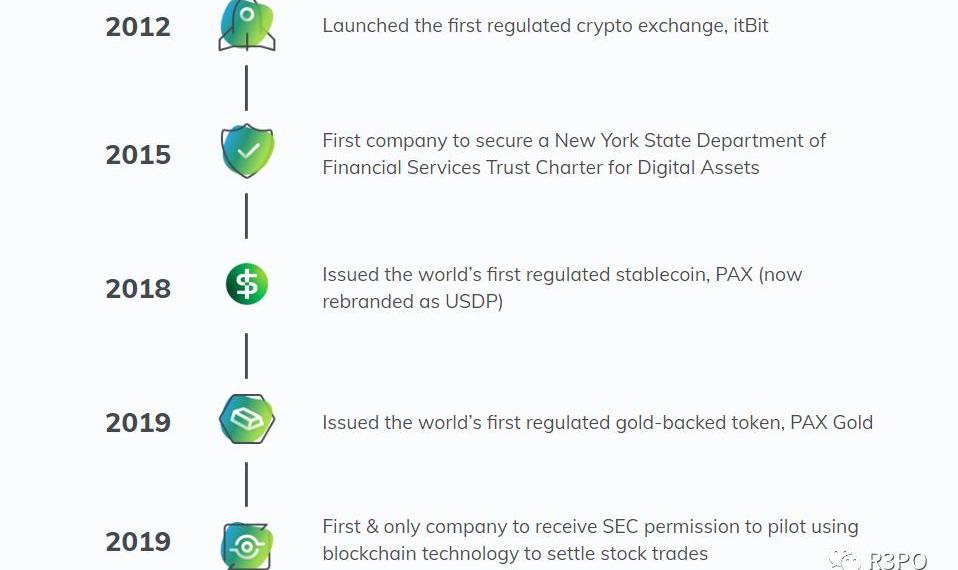

6、Paxos($PAXG)-金屬

Paxos成立于2012年,為企業客戶對資產進行代幣化、托管、交易和結算,使任何資產在任何時候都能夠實現可信和即時的移動。2019年,發行世界上第一個受監管的黃金支持代幣PAXG。Paxos提供的PAXG比其他黃金代幣、黃金ETF和LBMA400盎司金條具有更低的成本結構,且最低購買金額較低且沒有存儲費用。Paxos是一家融資最多的區塊鏈公司,總融資額超過5億美元,來自OakHC/FT、DeclarationPartners、MithrilCapital和PayPalVentures等主要投資者。

結語

RWA的代幣化和去中心化金融模式對傳統市場的顛覆潛力不容忽視,未來數年將呈現指數級增長。代幣化的資產類型多樣化,為投資者提供分散化投資和風險規避的機會。

但是,RWA的法律和監管環境仍然不確定且不斷變化,這給投資者和發行人等帶來了不確定性,另外,RWA的流動性也是一個重大挑戰,DeFi市場缺乏支持大規模交易所需的流動性深度和廣度,這可能會限制RWA的采用,特別是對于高價值資產。而且,RWA的技術基礎設施也需要進一步完善,包括安全性、可擴展性和互操作性等方面。

盡管RWA市場存在著一些挑戰和不確定性,但它們仍然是一種非常有前途的投資方式,可以為投資者提供多元化和穩定的投資回報。隨著技術的不斷進步和法規環境的逐漸明晰,RWA市場將會進一步成熟和發展。我們相信,未來RWA將成為區塊鏈金融領域中的一個重要組成部分,并在全球范圍內產生廣泛影響。

近期,Ordinals協議的火爆又激發起大家對比特幣生態探索的興趣。其實,在Ordinals協議之前,就有一個智能合約系統能夠在比特幣上發行代幣和?NFT,它就是RGB.

1900/1/1 0:00:00在幣圈為什么說要經歷兩個牛熊才會賺錢呢,因為過往踩過的坑,都會成為未來判斷的經驗。給大家簡短分享一下我的經驗判斷:拿住ORDI;BRC20協議是一次對比特幣應用擴展的一次嘗試,拋開未來成與不成不.

1900/1/1 0:00:00幣安支持$TUSD挖礦SUI,財富效應不錯,下面簡單介紹一下TUSD和可能的投資機會 -TUSD介紹 -TUSD和幣安關系 -TUSD如何兌換 加密風投Crypto Oasis Ventures.

1900/1/1 0:00:00是否應該存在另一個Layer-1區塊鏈?以太坊、Solana、Avalanche等眾多平臺都在爭奪成為智能合約開發的主要基礎層.

1900/1/1 0:00:00除了從PEPE中獲利約89萬美元,開頭為“0xe5c”的錢包還通過交易BEN獲利約32萬美元。本文作者研究和分析該錢包的具體交易情況后發現,巨額利潤背后或涉嫌內幕交易.

1900/1/1 0:00:00AragonDAO的最新近況再度引發了加密行業對于DAO的熱烈關注。事情經過簡而言之便是Aragon官方領導層和社區對如何處置國庫資金產生了分歧,社區通過代幣投票希望能夠使用國庫資金回購$ANT.

1900/1/1 0:00:00