BTC/HKD+0.17%

BTC/HKD+0.17% ETH/HKD-0.24%

ETH/HKD-0.24% LTC/HKD+0.08%

LTC/HKD+0.08% ADA/HKD-1.11%

ADA/HKD-1.11% SOL/HKD+0.94%

SOL/HKD+0.94% XRP/HKD-0.65%

XRP/HKD-0.65%這篇文章是三篇系列文章的第一篇,討論DeFi借貸協議的工作原理——它們的關鍵組成部分、公式和用例。在這一過程中,我們將強調,盡管協議使用不同和創意的命名方式,但它們傾向于重復、迭代和分享核心概念。其中一篇本博客文章中詳細介紹如何使用ERC20?Token來代表用戶在借貸池中的份額。我們將從分析這些協議的獨特元素開始,并提供技術概念來區分它們的工作方式。

借貸池

在傳統金融中,借貸由第三方金融機構進行調整。這些金融機構被委托執行兩項關鍵任務:強制借方向貸方支付利息,并評估并防止被認為是不可信的當事方參與這些活動。

相比之下,在去中心化金融中,第三方借款人和貸款人是不值得信任的。這種信任的缺失激發了一個創新的設計,用于在鏈上促進借貸過程。

借貸池是一個智能合約。DeFi協議用戶可以存入資產,目的是使用該合約來借出他們存入的資產。其他用戶可以與借貸池進行交互,享受即時貸款,即抵押在池中的資產進行借款。

與傳統金融方法相比,借貸池在借貸方面具有一些重大的優點,例如:

·?在DeFi中,貸款不受貸款資金與借款金額1:1可用性的限制。相反,來自協議所有用戶的資金都被存入池中,從而創建了足夠大的Token庫存,以立即滿足貸款需求。

·?DeFi不需要還款計劃。貸款是根據以前存入的抵押品執行的,用戶可以隨時選擇還款。

此時,你可能會想,「如果我不得不提供同等價值的資產作為抵押品,為什么要在借貸協議上借入資產?難道我不應該出售抵押品并購買所借資產嗎?」

實際上,這種DeFi借貸協議似乎只允許完全抵押的貸款,為一個有趣的「交易」方法打開了大門:杠桿。

假設你對WBTC非常看好,非常確定它的價值會飆升!你可以在你最喜歡的借貸協議上存入一些WBTC,然后使用它來借入一些穩定幣,然后用這些穩定幣在某個交易所上購買更多的WBTC。在這種情況下,你暴露于WBTC的價值為1500美元,而你的初始存款只有1000美元。

但是,如果你把你的500美元的WBTC抵押品存入協議來借入更多的USDC呢?這個過程被稱為超額杠桿,你可以一直這樣做,直到你超出了你的借款能力,而協議的政策會阻止你這樣做。

在類似的情況下,假設你對WBTC持悲觀態度。你可以采取我們之前場景的相反操作,將USDC作為抵押品存入協議來借入WBTC,然后立即以更多的穩定幣換掉它。如果你的預測成為現實,WBTC的價格下降了,你可以在交易所上以更便宜的價格購買相同數量的WBTC,償還貸款并獲得多余的USDC,從而打開WBTC的空頭頭寸。

Xapo Bank將于本月啟用USDT存取款:5月9日消息,總部位于直布羅陀的加密貨幣友好機構Xapo Bank將允許客戶在本月底之前存入和提取Tether(USDT)。今年早些時候,Xapo Bank增加了對USDC的支持。(CoinDesk)[2023/5/9 14:52:53]

份額Token

與傳統金融一樣,將資產存入借貸池的用戶會受到長期保留資金的激勵,并獲得存款利息。利息隨時間累計,按用戶在協議中的存款的百分比計算,并由其相應的存款用戶聲明。用戶在借貸池中保留資產的時間越長,他們獲得的利息就越多。

協議如何記錄每個用戶在池中的份額?當一個用戶向池中存入資產時,他們的「份額」會稀釋所有用戶的份額,協議會相應地反映這一點。然而,協議不會直接跟蹤和更新每個用戶的池份額,而是僅處理存款人份額的變化,而無需每次提取或存入時主動更新其他用戶的份額。

你可能會認為這個協議讓你既能擁有蛋糕,又能吃掉蛋糕。但實際上不是這樣的:

協議通過鑄造和銷毀ERC20Token來處理利息發放,我們稱之為「份額Token」,它代表了貸款池中一個貸方的份額。這種「份額Token」設計自動調整其他「股東」的股份稀釋,以反映「份額」的鑄造和銷毀,與他們的基礎資產的存款或提取成比例

下面,我們將提供不同協議如何使用「份額Token」的實際示例,并討論它們的相似之處。

aToken:AAVE的「份額Token」

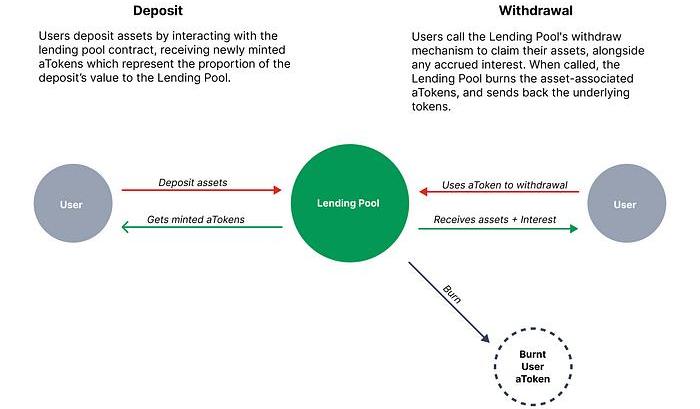

aToken是AAVE的收益生成Token,由貸款池在存入和提取資產時鑄造和銷毀。

aToken是集成到AAVE協議中的類似于ERC20的Token,因此用戶可以進入的每個不同市場都有一個對應的aToken。

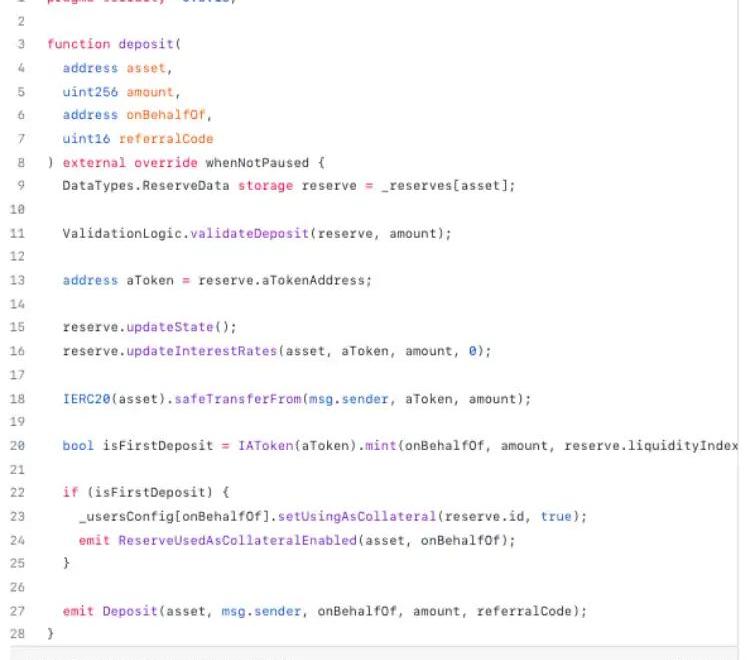

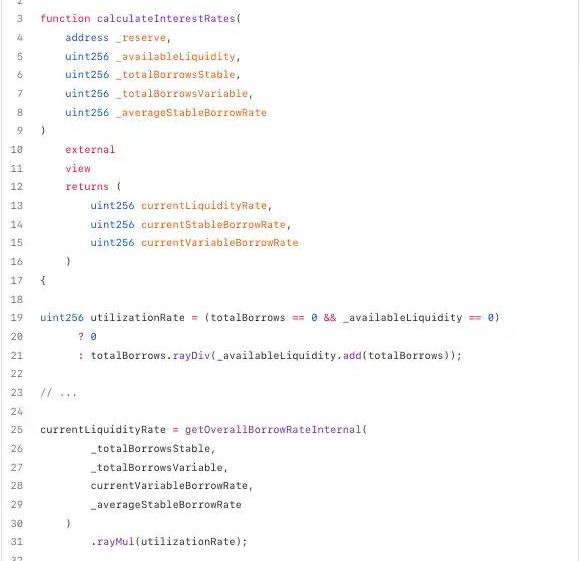

如果我們查看AAVE借貸池合約,我們可以看到當用戶向池中存入資產時發生的基本操作:

我們可以看到與用戶存入的市場相對應的aToken將被稱為「鑄造」函數。

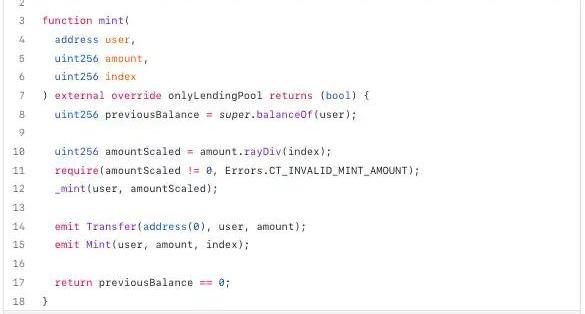

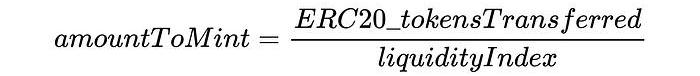

我們可以看到,實際要鑄造的數量是:

BitMEX交易所已暫停所有交易:金色財經報道,加密貨幣交易所 BitMEX 表示,因發現問題而暫停交易所內所有交易,目前僅“取消模式”處于活可用狀態。BitMEX 表示正在努力實施修復,并將在必要時發布更新。BitMEX 稱所有用戶資金都是安全的。[2023/3/13 13:01:30]

如上圖所示,在這個例子中,用戶加入了一個已經在之前的存款中賺取了一些利息的市場。上面的方程式幫助我們理解這一點,因為它顯示了如何使用全局指數來考慮所有用戶的利息累計,這個指數會在各種操作時更新。

當用戶提取他們的基礎資產時,liquidityIndex將用作乘數來計算交易中所欠的Token數量。

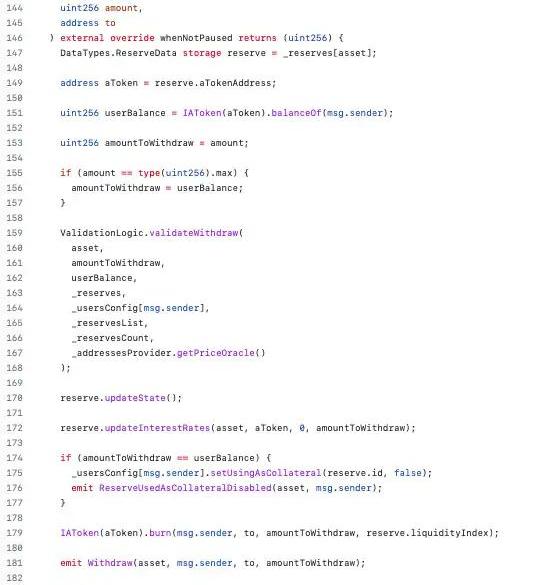

以下是來自借貸池合約的相關代碼片段:

在這里,aToken合約的balanceOf函數有點奇怪。畢竟,我們剛剛確定鑄造的aToken數量與存入的基礎資產數量不同。調用IAToken(aToken).balanceOf(address(user))如何產生用戶即將提取的基礎資產數量?原因如下:

·?當用戶提取他們的資產時,他們的aToken將被銷毀。這些已銷毀的aToken保持其他用戶所擁有的aToken的總量與他們的份額成比例,這些份額是在用戶資產提取之后的。

·?用戶提取資金的市場利率會隨著每次提取而更新。

正如我們先前所述,aToken是類似于ERC20的Token。我們強調它們是「類似」ERC20Token,因為它們的balanceOf函數具有獨特的屬性。在常規的ERC20Token中,balanceOf函數返回一個地址擁有的Token數量。

由于aToken代表池的份額,而不是直接的價值,因此aToken的balanceOf函數返回協議欠用戶的基礎Token的數量,以對其存款進行補償。

Paxos Treasury于今日21:47銷毀1.44億枚BUSD:金色財經報道,據Whale Alert數據顯示,Paxos Treasury于北京時間今日21:47在以太坊鏈上銷毀144,469,760枚BUSD。[2023/2/14 12:04:38]

在此,該balanceOf函數覆蓋了繼承的aToken合約中的balanceOf函數。結果,該示例邏輯中的balanceOf邏輯被執行,而不是用戶Token數量的常規映射查找。

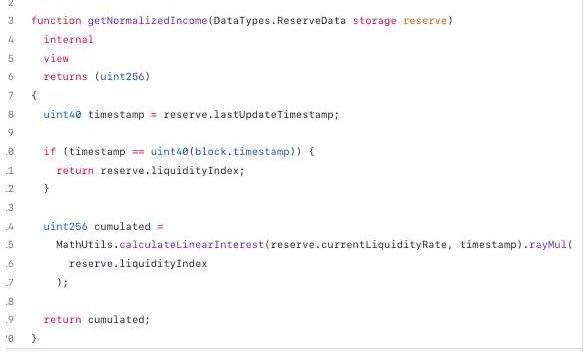

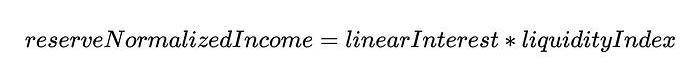

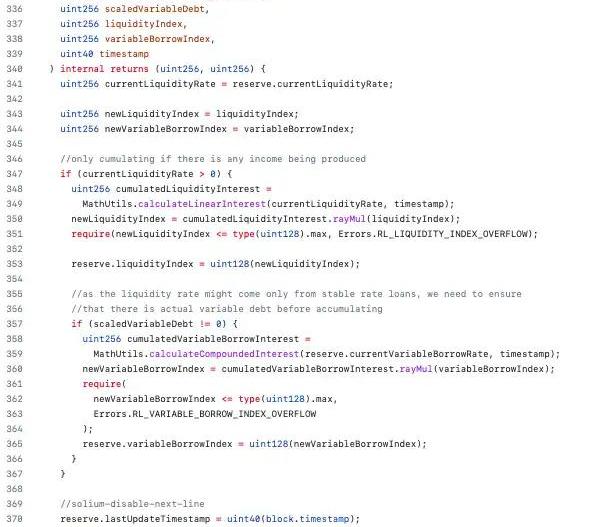

上述提到的Token數量然后乘以getReserveNormalizedIncome的結果,該函數執行以下邏輯:

我們可以識別此處的分支:

·?如果在該塊中已經更新了保留數據:返回該市場的liquidityIndex值,因為它已經更新。

·?否則:我們需要看看calculateLinearInterest中發生了什么才能找出下一個流程。

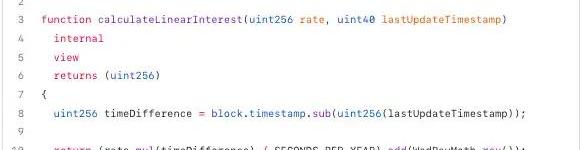

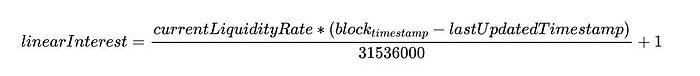

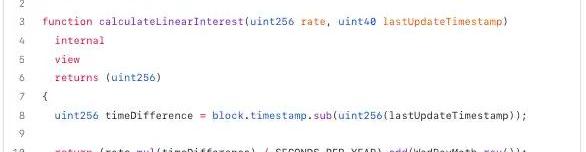

當前市場的ReserveData對象中的currentLiquidityRate和lastUpdateTimestamp被傳遞到此函數中,函數的結果為:

讓我們分解此方程式的組件,以更好地理解linearInterest值的要點:?

·?currentLiquidityRate:可以將其視為我們所在市場的年利率

·?block_{timestamp}-lastUpdatedTimestamp:自上次更新以來經過的時間

注意:由于我們在getNormalizedIncome中選擇了第二個分支,因此在此時保證該值為正值。

Magic Eden以16億美元估值完成1.3億美元B輪融資:6月21日消息,Solana生態NFT市場Magic Eden以16億美元估值完成1.3億美元B輪融資,Electric Capital和Greylock共同領投。MagicEden計劃利用這筆資金來擴大其一級和二級市場,并探索多鏈機會。(CoinDesk)[2022/6/21 4:43:08]

因此,我們可以將此利息應計機制視為一個簡單的利息復合機制,它在每個區塊中進行復合。現在,我們已經確定了要為用戶累計的利息金額,我們只需要將該值乘以流動性指數,然后在balanceOf函數中進行用戶的規范化收入乘法:

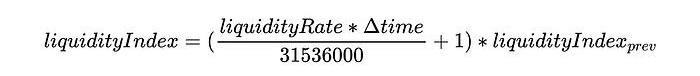

現在我們了解了aToken背后的邏輯,但我們仍然需要解決liquidityIndex的工作原理之謎。

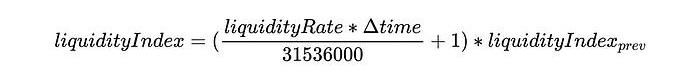

在下面的示例中,liquidityIndex可以定義為一定時間內儲備積累的利息:

回顧之前提到的liquidityRate變量-現在我們將討論它在計算liquidityIndex中的使用。只有當liquidityRate大于0時,才會積累利息-換句話說,只有該市場中有任何APY時才會積累利息。這是有意義的。

讓我們快速回顧一下calculateLinearInterest的實際操作:

上述邏輯可以轉化為以下方程式:

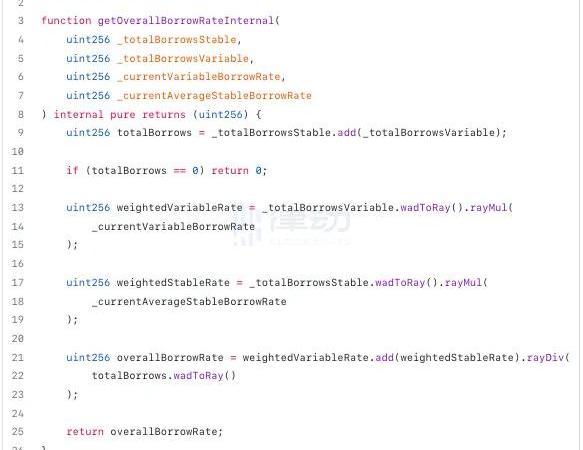

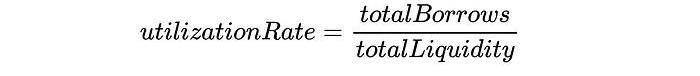

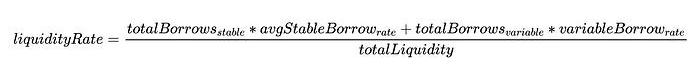

正如我們可以在DefaultReserveInterestRateStrategy.sol合約中看到的那樣,liquidityRate是通過以下方式定義的:

Com2uS欲將其C2X平臺脫離Terra區塊鏈,擬在8月前推出C2X主網:6月14日消息,韓國游戲開發商Com2uS今日宣布,將在8月之前建立自己的C2X區塊鏈平臺主網。C2X主網將使用Tendermint區塊鏈引擎,該引擎用作基于多個區塊鏈主網的技術。

Com2uS去年年底宣布與Terraform Labs合作,將構建基于Terra區塊鏈的C2X平臺。然而,隨著加密貨幣Terra USD (UST) 和Luna崩盤導致市場焦慮加劇,Com2uS集團一直在研究如何通過將C2X區塊鏈生態系統轉移到另一個主網或建立自己的主網來最大限度地減少外部影響。

此前消息,Com2uS曾在5月16日發布澄清聲明,稱其旗下NFT交易平臺C2X僅使用Terra技術并獨立于Luna生態系統,未以現金投資過Luna。(今日財經)[2022/6/14 4:25:06]

因此,可以寫為:

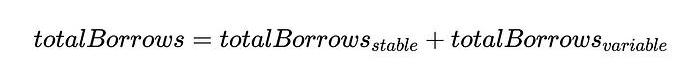

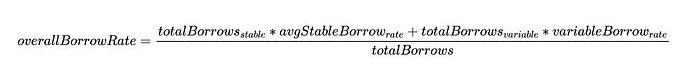

整體借款利率在此定義為:

我們可以將其寫成:

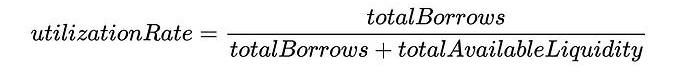

利用率可以定義為:

在定義利用率時,我們更容易考慮儲備中流動性與市場中總流動性之間的比率,這可以簡化為:

現在我們可以使用這兩個定義來編寫流動性指數的方程式:

由于totalBorrows在分子和分母中都存在,因此我們可以寫成:

關于流動性指數的方程式,現在已經說得夠多了,我們以后會再來討論這個定義。

cToken:Compound的「份額Token」

讓我們繼續我們下一個借貸協議示例,Compound。

Compound使用稱為cToken的「份額Token」來處理借款和放貸。這個Token為Compound協議中所有可用于用戶借貸的資產進行記賬。

與我們在AAVEV2中討論的類似,Compound的「份額Token」被鑄造并用于贖回基礎資產。

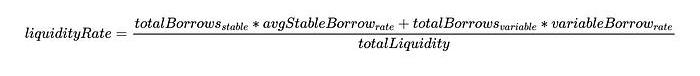

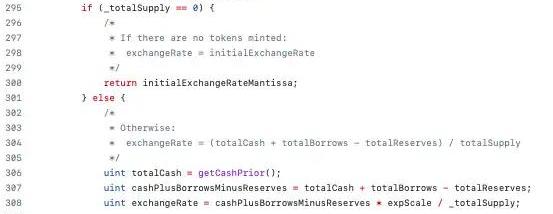

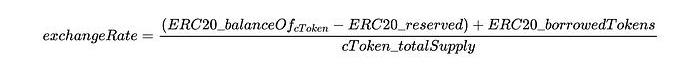

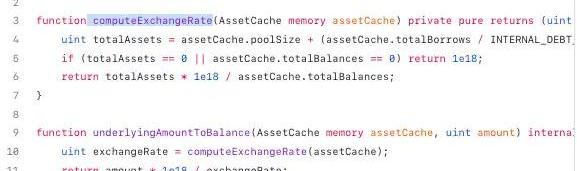

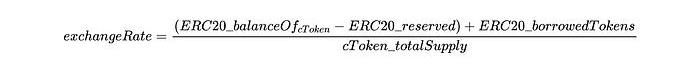

Compound使用的匯率類似于AAVEV2的流動性指數,以確定應鑄造多少cToken。這個匯率是一個這樣的函數:

讓我來解釋這里的關鍵術語:

·totalCash:cToken賬戶擁有的ERC20基礎Token的數量。?

·?totalBorrows:借款者借出市場上的ERC20基礎Token的數量。?

·?totalReserves:保留的一定數量的ERC20基礎Token,可通過治理方式進行提取或轉移。?

·?totalSupply:返回cToken的總供應量的ERC20函數。

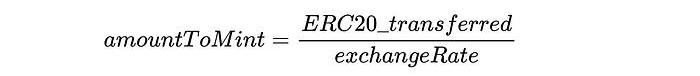

有了這個背景,我們可以寫出Compound的匯率方程式:

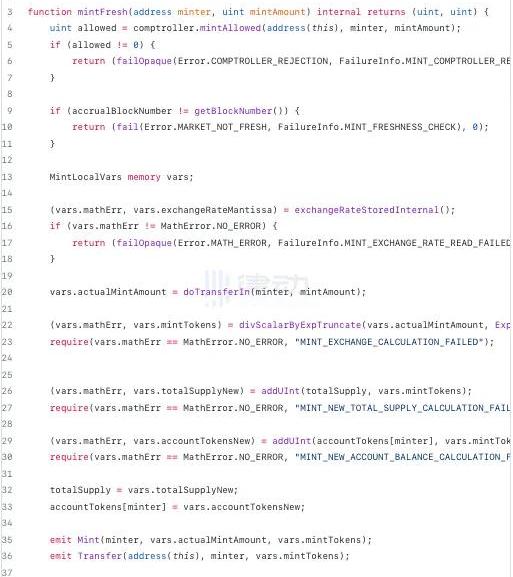

當用戶存入ERC20Token時,匯率決定了將鑄造多少cToken作為回報:

要鑄造的cToken數量由以下方程式定義:

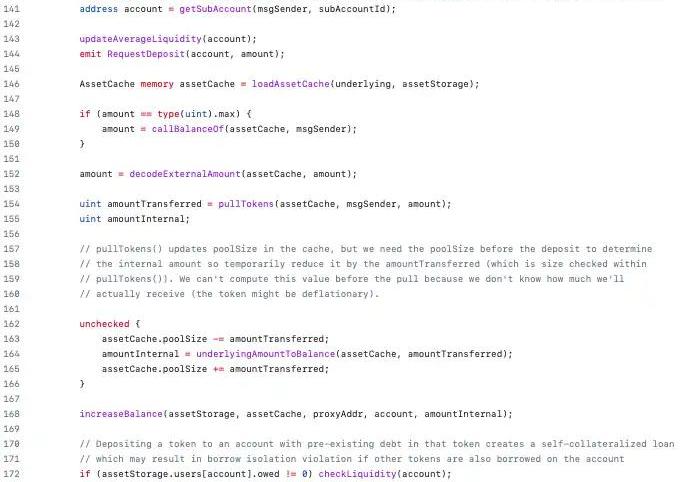

eToken:Euler的「份額Token」

為了進一步鞏固這些協議之間的相似性,讓我們再分析另一個借貸協議Euler,看看它如何處理借貸。

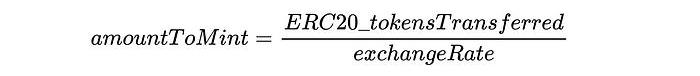

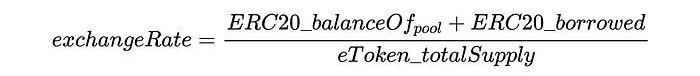

在下面的示例中,deposit函數允許用戶存入ERC20Token以換取eToken。

正如我們所見,internalAmount是為此轉移鑄造的eToken數量。

與Compound的名字和函數exchangeRate又一次直接重疊。

讓我來解釋一下用于計算匯率的關鍵參數:

·?poolSize:使用基礎資產的ERC20合約中,以池合約地址調用balanceOf函數的結果。

·?totalBorrows:借出的ERC20基礎Token的總量,目前不在池中。

·?totalBalances:所有eToken持有者的總余額。

因此,方程式將是:

總結

我們已經涵蓋了3個借貸協議:?

·?AAVEV2?

·?Compound?

·?Euler

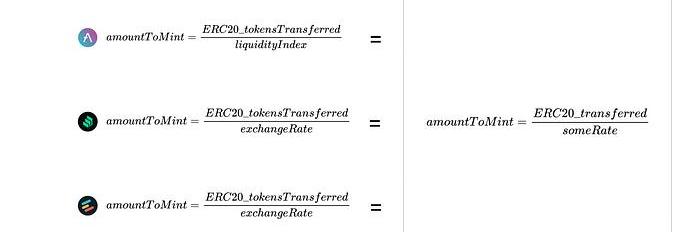

我們已經檢查了「份額Token」的鑄造方式,以及它們如何通過借貸池交換存款資產。

我們提出的三個方程式可以歸納為一個簡單的方程式:

請記住,匯率可以按照協議定義的任何方式進行定義。這些任意的匯率可以增加鑄造的Token數量,如果大于1則會減少數量。

在AAVEV2和Compound中,我們已經看到了someRate變量的一些相似之處。在Compound中,someRate是:

而對于AAVEV2,someRate的定義如下:

流動性指數的定義為:

雖然我們不能將每個協議的匯率歸納為一個式子,但對于AAVE2和Compound,我們知道匯率是市場中總流動性的函數。回到我們的方程式,給定totalLiquidity是市場中ERC20基礎Token的總量,那么在exchangeRate表達式的分子中和liquidityRate的分母中的分子是功能上相同的。

簡而言之:這些協議在本質上是相似的。雖然它們有時可能使用不同的術語,但當將它們分解為方程式時,每個組件在實現中都具有類似的目的。我們邀請讀者隨機選擇一個借貸協議,并檢查我們在此處討論的歸納是否也適用于該協議。如果適用的話,請隨時告訴我們。

Tags:TOKENTOKKENTOKETOS Tokenimtoken國際版下載Chihua TokenNASDEX Token

從這篇文章中可以期待什么?本文探討和研究的核心問題是MEV市場中的輔助參與者如何積累價值。Flashbots是這些輔助參與者的一個縮影.

1900/1/1 0:00:00如今,以太坊占據著區塊鏈行業基礎設施的半壁江山,但是其主網的統治地位正在被許多后來者挑戰。行業普遍的共識之一是,未來或將是多鏈共存的格局,跨鏈甚至全鏈則是多鏈生態中最關鍵的一環.

1900/1/1 0:00:00SmartTokenLabs?聯合創始人兼CEO-?VictorZhang?分享基于NFT搭建并可進行集成的創新型合作伙伴系統。 VictorZhang:大家下午好!非常感謝大家來參與這場演講.

1900/1/1 0:00:00在上海升級之前,ECN有幸邀請到三個重要的流動性質押服務商?StakeWise、RocketPool和Lido?的代表做客ECNPodcast.

1900/1/1 0:00:00注:本文來自@Yuuki_7788推特,MarsBit整理如下:LSD賽道系列二:@LybraFinanceLSD以ETH/LSDETH為抵押品的生息穩定幣項目#LSDFi 項目功能拆解: 鑄造.

1900/1/1 0:00:00我是個俗人,寫不出什么云啟東方和long這個long那個之類高大上文字。就自己7天的所見所聞來談談自己的感受。一些General感想:0.大會是華人的聚會,大家的開心都寫在臉上.

1900/1/1 0:00:00