BTC/HKD+5.68%

BTC/HKD+5.68% ETH/HKD+7.58%

ETH/HKD+7.58% LTC/HKD+3.07%

LTC/HKD+3.07% ADA/HKD+9.19%

ADA/HKD+9.19% SOL/HKD+7.16%

SOL/HKD+7.16% XRP/HKD+9.51%

XRP/HKD+9.51%自FTX倒閉以來,越來越多的交易者轉向鏈上永續DEX,其市場規模也在不斷擴大。

雖然Binance等中心化交易所仍然是衍生品交易的主要場所,但隨著去中心化技術不斷成熟,預計未來將有更多的資金流入去中心化永續合約市場。

本文將對目前有代表性的幾家去中心化永續合約交易所的交易量、手續費和原生代幣估值進行比較分析,并探討它們可能面臨的挑戰和未來發展方向。

去中心化永續合約市場概況

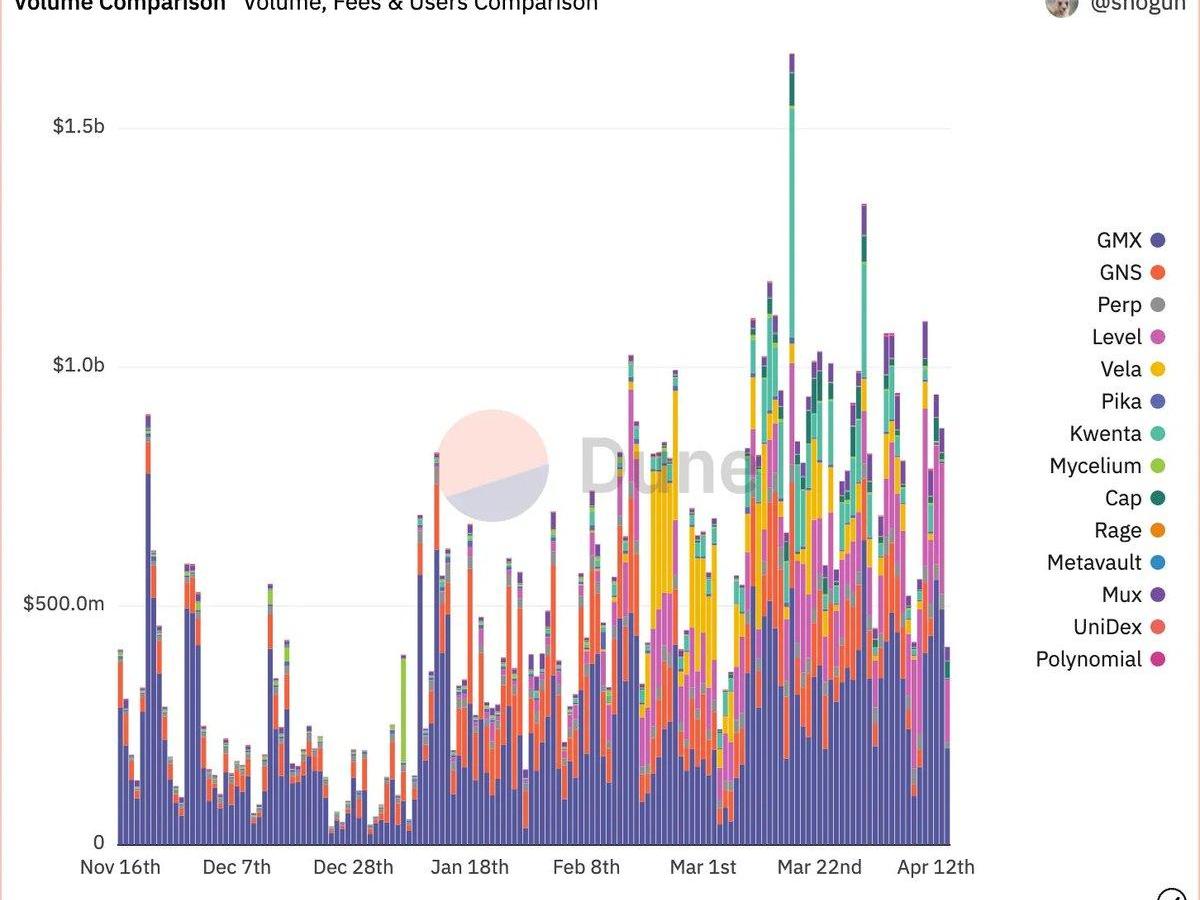

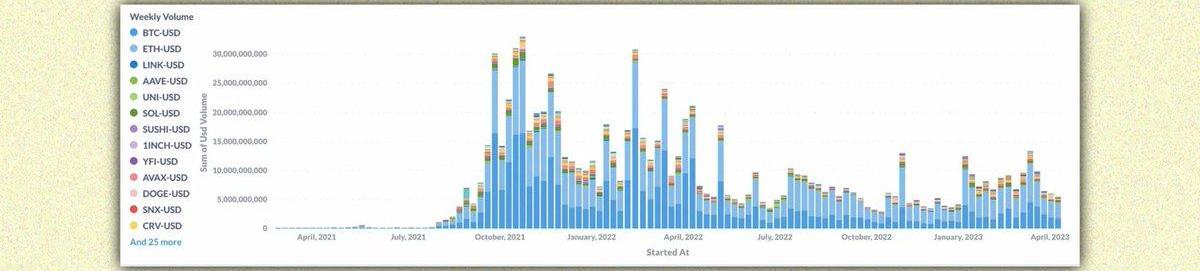

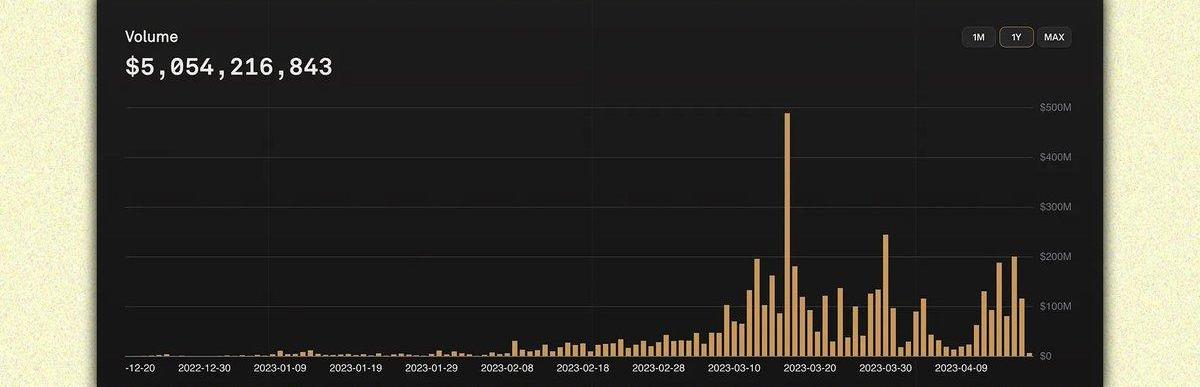

2023年第一季度,鏈上永續合約交易所的總交易量為1642億美元。

雖然這比以前有了大幅增長,但僅在第一季度,幣安就產生了4.5萬億美元的衍生品交易量。

MakerDAO:存入Spark Protocol的95%的抵押品為Lido wstETH:5月30日消息,MakerDAO 發推稱,存入其借貸協議 Spark Protocol 的 95% 的抵押品為 Lido wstETH(約合 1085 萬美元)。[2023/5/30 11:47:57]

自FTX倒閉以來,越來越多的交易者轉向鏈上,并出現了幾個新的協議。隨著市場的成熟,我毫不懷疑,鏈上永續合約累計交易量將每個季度增長到數萬億美元。

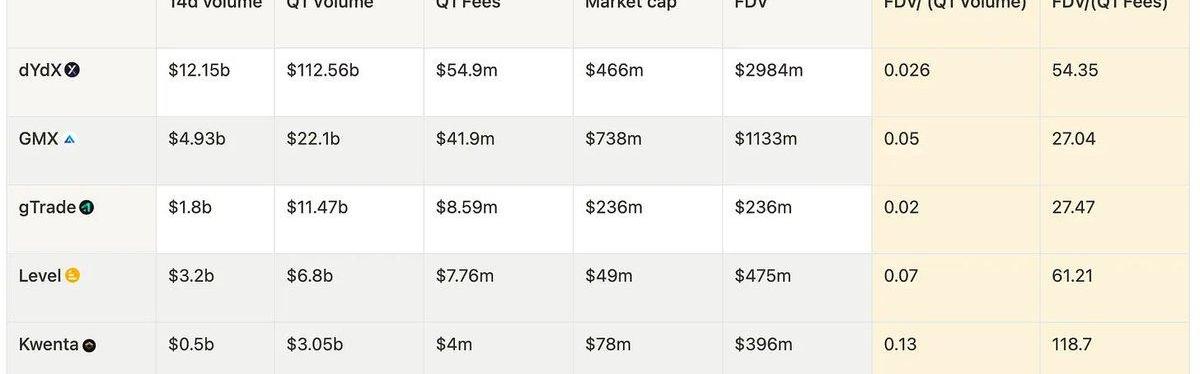

下表展示了領先的鏈上永續合約交易所的總交易量和生成的手續費。有兩件事情引人注目:

?dYdX仍然吸引了大量的交易量;

交易員不再押注美聯儲將連續兩次加息:金色財經報道,美聯儲會期對應的隔夜指數互換(OIS)合約利率大跌,早些時候發布的JOLTS職位空缺數和工廠訂單數據弱于預期。市場體現的美聯儲5月政策會議加息幅度在美國前市時段下跌約4個基點,且顯示6月會議不會加息。與美聯儲會期掛鉤的5月OIS合約的利率一度跌至5.04%左右,對應加息僅21個基點,即周三會議加息25個基點的概率為84%;該利率周一收于5.08%附近,完全消化了加息25個基點的預期。

與此同時,自紐約時間周二上午10點以來,6月OIS合約的利率下跌約15個基點,一度跌破5%,反映出6月加息的可能性為零;周一收盤價對應在5月加息25個基點的情況下6月的加息幅度約為7個基點。[2023/5/3 14:39:14]

?盡管交易量顯著減少,但GMX的手續費幾乎相當于dYdX。

去中心化域名協議SPACE ID 2.0 Beta版本上線:2月15日消息,去中心化域名協議SPACE ID 2.0 Beta版本正式上線,SPACE ID 2.0提供一站式Web3域名和身份平臺來發現、注冊、交易和管理Web3域名。此外,SPACE ID 2.0還包含一個面向跨區塊鏈開發者的Web3域名SDK&API,并且將推出多鏈域名服務,以支持更多的區塊鏈。[2023/2/15 12:08:27]

dYdX

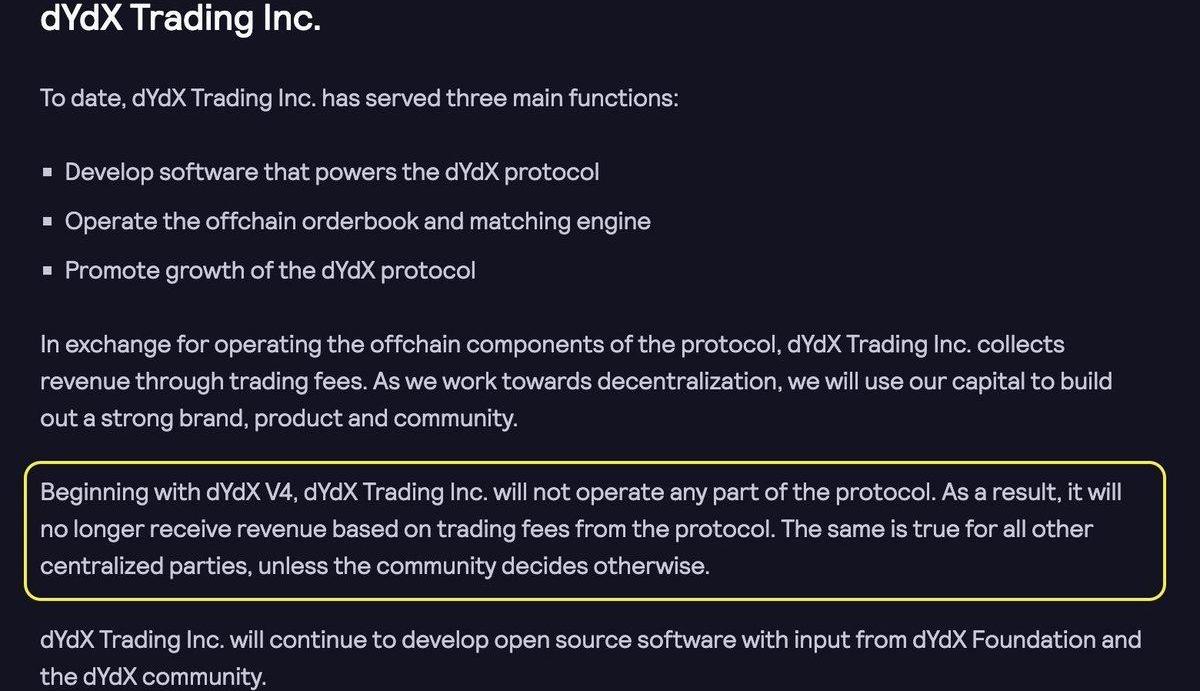

總交易量:9130億美元;14天交易量:121.5億美元;14天費用:324萬美元。dYdX目前在Starkware設計的自定義zk-rollup上運行,但將于今年晚些時候轉移到Cosmos生態系統中的應用鏈。

比特幣恐慌與貪婪指數自2022年3月以來首次超過60:金色財經報道,今日恐慌與貪婪指數為61(昨日為55),較昨日有所上升,等級轉為貪婪。

注:恐慌指數閾值為0-100,包含指標:波動性(25%)+市場交易量(25%)+社交媒體熱度(15%)+市場調查(15%)+比特幣在整個市場中的比例(10%)+谷歌熱詞分析(10%)。[2023/1/31 11:37:28]

在V4中,dYdX驗證者將操作一個鏈上的去中心化訂單簿和匹配引擎。目前的測試已經能夠達到500+TPS的吞吐量。在推出后,所有手續費收入都不會分配給中心化實體。

GMX

總交易量:1005億美元;14天交易量:49.3億美元;總手續費:1.482億美元;14天手續費:743萬美元。去年,GMX引發了鏈上永續合約敘事。盡管過去幾個月有很多新進入者,但GMX的日交易量、用戶數和手續費持續增長。

AVAX上漲突破21美元,24小時漲幅18.14%:金色財經報道,數據顯示,AVAX(Avalanche)上漲突破 21 美元,現報價 21.08 美元,24 小時漲幅 18.14%。行情波動較大,請做好風險控制。[2023/1/28 11:33:51]

GMXV2將引入合成資產交易功能。

?使用Chainlink低延遲預言機以獲得更好的實時市場數據;

?每個交易對將有單獨的流動性,以隔離風險;

?在V2后逐步淘汰GLP代幣。

預計在第二季度或第三季度發布。

GainsNetwork

總交易量:350億美元;14天交易量:18億美元;總手續費:2.54億美元;14天手續費:160萬美元。gTrade在1月份在Arbitrum上部署后,每日交易量大幅增加。

現在約80%的總交易量都發生在Arbitrum上。自引入gDAI保險庫以來,也有大量流動性流入。該保險庫將用戶在保險庫中的流動性份額進行代幣化,并允許他們將其存入AMM、借貸協議等中。

Kwenta

總交易量:64億美元;14天交易量:5億美元;總手續費:1260萬美元;14天手續費:80萬美元。Kwenta在2月份推出了V2版本,新增了大量新的可交易資產,自那以后交易量大幅增加。

Kwenta利用Synthetix作為永續衍生品交易的流動性層。隨著SynthetixV3推出更多的抵押資產作為sUSD的擔保,我們可能會在Kwenta上看到更深的流動性。

當前的Kwenta路線圖:

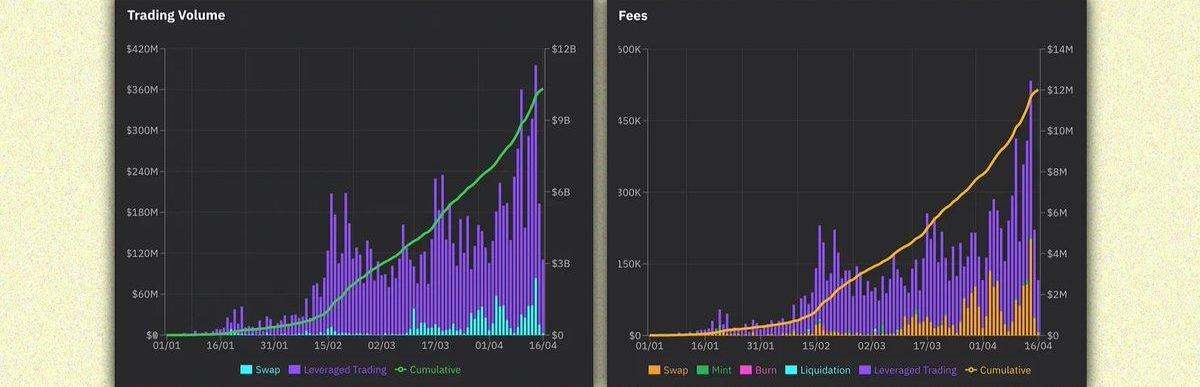

Level

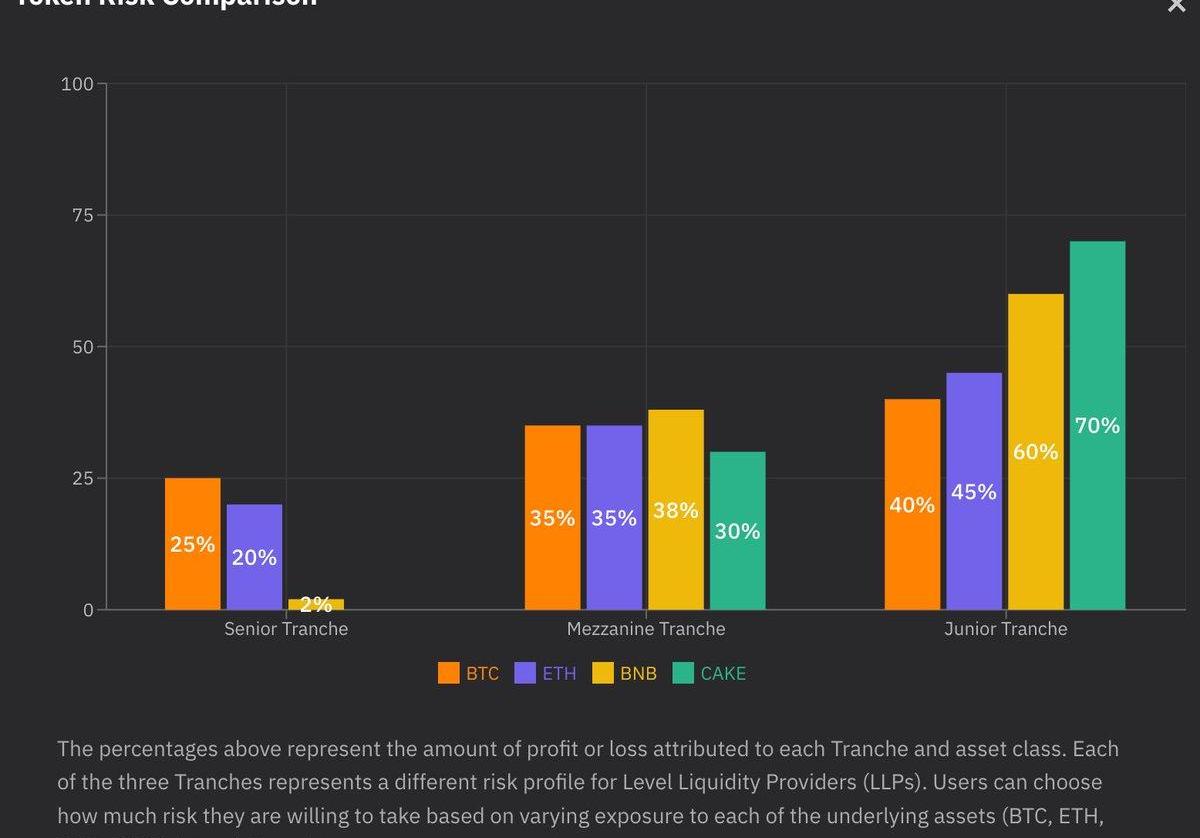

總交易量:103億美元;14天交易量:32億美元;總手續費:1200萬美元;14天手續費:390萬美元。Level是BNB鏈上最大的永續合約交易所,提供ETH、BTC、BNB和CAKE四個交易對。

Tranches用于為那些風險偏好較高的交易者提供流動性,風險更高的Tranche將獲得更大比例的交易費用。Level還計劃在2023年擴展到新的鏈,并升級當前的流動性結構。

比較分析

下表顯示了最近的交易量、費用和原生代幣估值。

FDV/交易量和FDV/費用這兩個比值越低,估值就越好。請注意,根據市值和FDV計算這些值之間存在很大差異。

根據這些數字,GNS和GMX的估值最佳。基于市值計算,DYDX是估值最好的代幣。然而,重要的是要注意未來代幣解鎖情況。

同樣值得注意的是,Kwenta和Level都通過原生代幣發行來激勵交易者。在代幣發行減少的情況下,它們是否會繼續增長?

個人而言,我非常關注$DYDX和$GMX,因為它們今年晚些時候將迎來催化劑事件。

總之,我堅信未來會有大量的流動性流入市場。如果未來交易量增長10-20倍,那么由于這些額外的增長,這些代幣中的許多可能會從目前的價格顯著上漲。

歷史總是驚人地相似,隨著今年牛市起飛的節奏,各大公鏈和L2都見證了ve(3,3)的文藝復興,比如@optimismFND-@VelodromeFi@arbitrum-@solidlizardfi.

1900/1/1 0:00:002023年4月11日,香港Web3.0協會11日在香港交易所舉行成立儀式,筆者作為嘉賓也參與了本次大會,和大家同步一下本次的會議信息,以及處于筆者角度,研究了幾個問題,比如說:首先.

1900/1/1 0:00:00注:本文來自@Yuuki_7788推特,MarsBit整理如下:從賽道層面看,NFT交易平臺太卷了,過去一年的趨勢都是高換手率的藍籌NFT市值,真實成交量一直下降.

1900/1/1 0:00:00HK會是老錢入場的gateway 政策&方向 1.香港政策對于crypto是大利好。李特首和中聯辦的露面就是一個很積極的信號.

1900/1/1 0:00:00任何一個現象級企業或者項目的誕生,都有一個前提條件,就是曾經束縛市場的限制性條件改變了,壓制市場的天花板打開了。新一層的市場空間出現了.

1900/1/1 0:00:00Pendle在TVL/幣價雙雙實現十倍漲幅后,飛輪增長也即將啟動。作為一個使用ve-tokenomics的代幣,其尚且缺乏一個Convex來充分發揮其潛力.

1900/1/1 0:00:00