BTC/HKD+1.46%

BTC/HKD+1.46% ETH/HKD+1.3%

ETH/HKD+1.3% LTC/HKD+3.2%

LTC/HKD+3.2% ADA/HKD-0.66%

ADA/HKD-0.66% SOL/HKD+3.44%

SOL/HKD+3.44% XRP/HKD-0.5%

XRP/HKD-0.5%什么是Frax金融?

FraxFinance最初是一種混合算法穩定幣協議,經過幾年的運營,在競爭激勵的穩定幣賽道成功存活了下來。

在2023年初憑借其LiquidStakingDerivative(LSD)產品frxETH再次成為人們關注的焦點。隨著LSD敘事的泛濫,Frax憑借其創新的雙代幣系統成為亮眼的贏家之一。

frxETH將表明?Frax如何最終成為一個穩定幣協議,其目標是增加其穩定幣系列的貨幣溢價。這些穩定幣將得到Frax的“三位一體”DeFi原語的采用。最近,Frax投票決定將其旗艦穩定幣100%抵押,標志著其部分抵押時代的結束。

Frax是如何構建其生態系統的?

FRAX穩定幣

FRAX的支持主要由其AMO組成,這些AMO使其閑置的USDC抵押品發揮作用。目前,運營的最大AMO是CurveAMO,它擁有數億美元的TVL。雖然FXS支持的抵押率由市場決定,但Frax的AMO會調整FRAX的供應以維持價格穩定。這類似于中央銀行為其經濟進行的公開貨幣操作。

AMO:有幾個AMO負責不同的操作。Liquidity和CurveAMO將閑置的USDC抵押品和鑄幣FRAX部署到不同的DEX中,以創造流動性并錨定掛鉤。因此,Frax賺取從LP頭寸產生的交易收入以及發放到池中的獎勵。目前,Frax在Curve上擁有99.9%的Frax-3CRV礦池和58.5%的FraxBasePool(FRAXBP)。這是DEX上最大的兩個穩定幣礦池,這使得Frax擁有強大的協議擁有流動性儲備和持續的收入來源。有了這個模型,FRAX沒有與USDC脫鉤,即使在UST崩盤期間也是如此。

研究:ChatGPT推出后人工智能相關的加密貨幣資產呈上漲趨勢:金色財經報道,德國漢堡區塊鏈研究實驗室的研究人員一項研究表明,OpenAI 推出 ChatGPT后,人工智能相關的加密貨幣資產呈上漲趨勢。據研究人員稱:盡管整個加密貨幣市場處于看跌狀態,但ChatGPT的推出對人工智能相關加密資產的表現產生了重大影響。使用綜合差分法,我們發現在發布后的一個月內人工智能相關加密資產平均價格上漲至少10.7%。”[2023/6/6 21:18:02]

來源Llamaairforce

ConvexAMO和農業飛輪:Frax的投資者AMO擁有355萬個CVX代幣,約占所有鎖定CVX代幣的6.5%。這使得FRAX能夠將CRV激勵措施引導至Frax選定的資金池,并加深FRAX和任何以FRAX計價的交易對的流動性。由于Frax擁有Frax-3CRV和FRAXBP礦池的大部分,他們獲得了發出的CRV和CVX獎勵。Frax還賄賂vlCVX持有者,因為每1美元的投票獎勵會帶來1.11美元的排放量。由于其POL和AMO,這是只有Frax才能實現的飛輪。

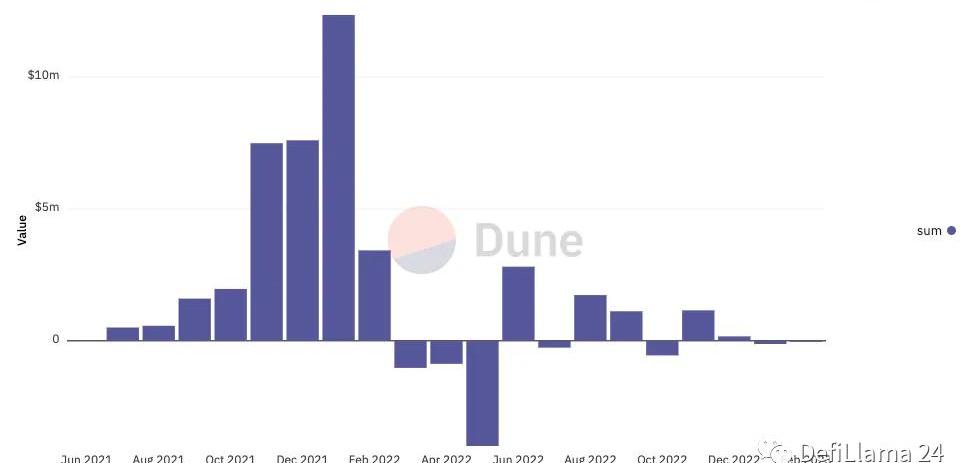

Curve流動資金池耕作的凈收益

Frax的凈收益高度依賴于CRV、CVX和FXS的價格。在2021年1月這3個代幣的價格達到了其峰值期。最近幾個月,凈收益一直處于收支平衡狀態,但對協議來說仍然是凈利好,因為它們基本上是在免費賄賂礦池。因此,這個農業飛輪允許Frax持續賄賂并返還獎勵。

DCG創始人上月底售出價值約75萬美元的灰度ETCG股份:金色財經報道,根據美國證券交易委員會(SEC)的一份備案文件,Digital Currency Group(DCG)創始人Barry Silbert已經出售了其持有的12萬股灰度ETC信托(ETCG)股份,總市值約為755,295美元。這似乎也是Silbert首次出售他持有的ETCG股份。此次出售由Cannacord Genuity公司于4月28日在美國柜臺交易市場(OTCQX)促成。

據悉,ETCG基金于2017年推出,ETCG的出售只占該基金管理的2.25億美元資產和1400萬股流通股的一小部分,其中Silbert持有10%的股份。[2023/5/5 14:44:37]

Frax基礎池(FRAXBP):Frax能夠保護Curve元池,它由FRAX-USDC組成,可用于與其他資產配對,類似于3CRV。Frax通過使用Frax的CVX/CRV持有的賄賂來激勵協議與他們合作,以根據其與FRAXBP總TVL的比例大小來增加對礦池的激勵。隨著使用FRAXBP創建更多交易對,這增加了對FRAX的用例和需求。因此,FRAXBP幫助Frax建立護城河,并將自己確立為Curve上的中央流動性中心。

流動性質押衍生品(LSD)

Curve?frxETH-ETHAPR和sfrxETH、frxETH供應細分的前3個月圖表

Frax使用雙代幣模型frxETH和sfrxETH來提供獨特的LSD產品。frxETH充當與ETH掛鉤的穩定幣,不賺取任何收益,而sfrxETH從質押中獲得所有收益。

Orbiter Finance:未進行公開募資活動,且未公布任何上幣計劃:3月28日消息,Layer 2橋接項目Orbiter Finance在推特上發布聲明稱,我們想澄清的是,Orbiter Finance沒有進行任何公開募資活動,也沒有公布任何關于在任何交易所出售或上市代幣的計劃。我們知道市場上流傳著關于公開融資和代幣上市的各種謠言和猜測,但我們想明確表示,這些與Orbiter Finance沒有任何關系。[2023/3/28 13:30:46]

卓越的代幣模型:與其他LSD協議相比,Frax采用的雙代幣模型可確保sfrxETH獲得更高的質押收益。這是因為frxETH持有者放棄了他們的抵押收益,而不是部署到Curve流動性池中以獲得獎勵。CurveLP在過去3個月的年利率為7-10%,而sfrxETH的年利率為6-8%。根據當前的frxETH供應量,1sfrxETH可獲得相當于1.974ETH的質押APR,這就是將ETH與FraETH?質押可提供更高收益的原因。在短短四個月內,該系統幫助Frax躋身LSD排行榜前列,并保持著每30天15-22%?的增長率。Frax之所以能夠可持續地執行這一戰略,是因為其持有的Curve和Convex資產用于將激勵直接指向frxETH-ETH池。最后,運營LSD的Frax費用為10%,8%給veFXS持有者,2%給保險基金。

frxETH鑄幣廠:frxETH保留一定比例的?ETH兌換成frxETH。這些資金被添加到Curve流動性池中以增加流動性深度。此外,Frax從它賄賂和播種流動性的池中獲得獎勵。它是類似于曲線和流動性AMO的飛輪。

過去24小時GMX鏈上手續費收入降至25萬美元:金色財經報道,Cryptofees.info數據顯示,最近24小時,以太坊鏈上手續費收入為5441941.16美元,Uniswap鏈上手續費收入為1685816.61美元,BSC鏈上手續費收入為587339.16美元,Bitcoin鏈上手續費收入為480518.81美元,SushiSwap鏈上手續費收入為425726.94美元,GMX鏈上手續費收入為258434.93美元。[2023/2/19 12:15:50]

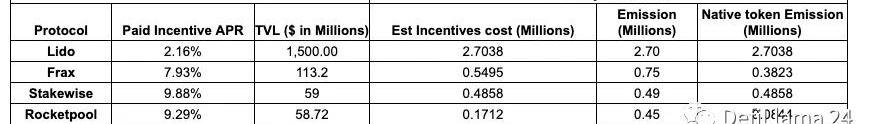

數據表

Frax每月使用54.95萬美元來激勵Curve流動資金池,同時發放75萬美元的獎勵,其中包括38.23萬美元的FXS。雖然Rocketpool的原生代幣發行效率稍高,但這是由于Aura的引導階段。Frax將很快開始使用?Aura賄賂,減少FXS排放,因為目前對Aura的賄賂會產生更高的回報。因此,隨著Balancer上流動性的增加,Frax可以減少對Votium的賄賂。

代幣經濟學

Frax的治理代幣FXS使用Curve的ve代幣鎖定模型,稱為veFXS。目前,41.22%的供應量被鎖定。與Curve一樣,FXS儀表也可以被賄賂。然而,目前的賄賂數額可以忽略不計。veFXS持有者有權獲得100%的AMO收入和frxETH收入。veFXS持有人的當前收益率為1.83%APR。一旦Frax開始分配frxETH費用,這應該會急劇增加veFXS的APR。

Zipmex由于技術問題將交易錢包維護期延長至7月22日:7月21日消息,加密貨幣交易所Zipmex更新稱,由于技術問題將交易錢包(Trade Wallet)的維護期延長至2022年7月22日(GMT+7)。Zipmex今日下午表示,會于2022年7月21日19:00重新為交易錢包(Trade Wallet)啟用提現和存款功能,交易功能將繼續保持禁用,直至另行通知。另外,Zipmex正在探索籌款、法律訴訟和重組等方案。[2022/7/21 2:29:42]

注意事項

對其他產品的吸引力低:與直接競爭對手相比,Fraxswap和Fraxlend的TVL可以忽略不計。然而,這是可以理解的,因為這些產品主要是為了滿足Frax作為穩定幣協議的特定需求而構建的。目前,sfrxETH可以作為抵押品借入FRAX并建立質押收益率杠桿。這使得Frax可以獲得貸款費用收入,不像Lido將其外包給AAVE。隨著Frax的持續增長,Fraxswap和Fraxlend將成為關鍵的基礎設施。這些產品將提供給更多面向公眾的用戶,與Curve和Uniswap相比,FRAX在Fraxswap上的流動性可能更深。

激勵拆分:隨著Frax推出更多產品,它將對整個協議進行激勵拆分,吸引流動性將變得更加困難。然而,Frax的Convex持有量可能足以抵消任何增長。

監管問題:FRAX目前有92%的資金由USDC支持,USDC是一種受美國政府監管的中心化穩定幣。如果監管機構針對USDC制定規則,可能會對FRAX產生影響。然而,幾乎所有Frax的USDC都分布在各種DeFi應用程序中,無法與其他存款區分開來。因此,監管機構很難通過USDC執行任何行動。

嶄露頭角的競爭對手:Curve和Aave各自宣布推出自己的穩定幣,這可能會挑戰FRAX作為頂級去中心化穩定幣之一的地位。然而,Frax將這些協議視為潛在的合作者,最終將與FRAXBP和frxETH配對。

Depeg:在UST危機之后,沒有任何穩定幣可以完全降低depeg風險,即使是像USDT和USDC這樣的中心化穩定幣。前面提到的AMO將幫助Frax維持其錨定匯率,而Frax最壞的情況是用戶只能贖回USDC抵押品,返還92美分。

潛在催化劑

EthereumShanghai升級將導致更多的ETH被Frax抵押,并導致協議的費用收入更高。

Lido的ETH質押優勢威脅到以太坊的安全生態系統,并導致用戶涌向其他LSD協議。

Frax的核心任務是構建穩定幣,并將很快推出frxBTC。

Frax計劃用frxETH取代WETH作為LP的主要ETH配對。

當Frax開始向veFXS持有者分配8%的sfrxETH費用時,它將顯著提高收益率。

LSD協議對比

數據表

上表是目前排名前4的LSD協議的市盈率。Frax由于其高FDV而表現最差。但是,應該注意的是,Frax不僅提供LSD服務,而且還擁有其他產品,穩定幣發行量為$1.51B。Frax是唯一一個與原生代幣具有收益分享模型的協議,其中veFXS持有者有權獲得8%的抵押收益。隨著frxETH在短短4個月內獲得1.62%的市場份額的驚人增長來看,很明顯,只要frxETH的收益率高于其競爭對手,它就會繼續增長。

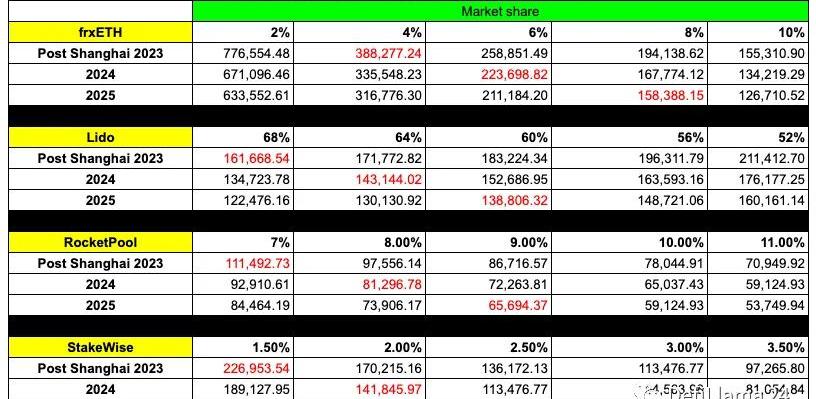

讓我們看一下未來2年LSD協議的預測。

LSDP/S協議在ETH方面的預測

數據表

突出顯示的frxETH市盈率是frxETH可能實現的保守估計。在2023年底和4%的市場份額下,Frax的P/S比率是當前P/S比率的1/4,該值更接近其競爭對手。RocketPool由于其高市場份額和費用而擁有最好的P/S,但隨著分布式驗證器技術(DVT)的加入,去中心化質押的Rocketpool模型似乎可能會過時。考慮到潛在的催化劑,我相信隨著越來越多的產品使用frxETH構建,Frax甚至可能會超過2024年和2025年的保守估計。

思考

LSD協議在1月份受到了相當多的關注,但由于AI和ZK的敘述迅速流行,敘述被縮短了。由于我們所處的PvP市場環境,LSD協議被丟棄用于下一個在CryptoTwitter上流傳的敘述。LDO、FXS和RPL在此期間表現不佳。因此,這可能是在LSD敘事全面展開之前積累FXS的好機會。

隨著上海升級的臨近,所有的目光都將集中在ETH及其所有LSD協議上,作為該活動的直接測試版。目前,由于質押的ETH存在鎖定和掛鉤偏差,許多用戶并未質押ETH。只有15%的ETH被質押,而其他L1的質押量超過30%。由于Lido占據了約30%的抵押ETH供應量,這將構成許多以太坊觀察者標記的潛在風險。因此,雖然frxETH是收益最高的LSD,但對于許多在上海升級之后轉儲的人來說,它可能是一個有吸引力的選擇。frxETH-ETHLP將能夠在升級后立即處理任何流出,并且應該隨著未來的流入而擴展。這反過來又會通過質押和LPing為Frax產生更多費用。

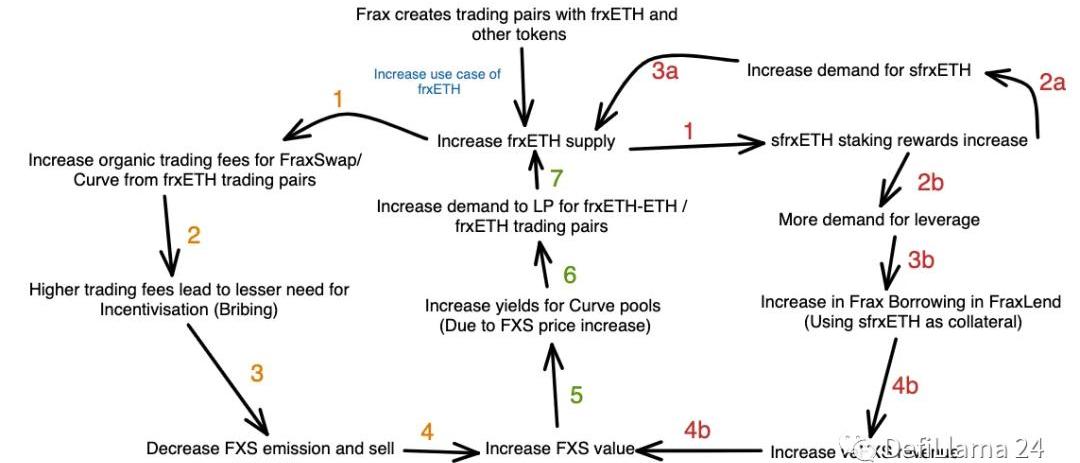

Frax是ETH和BTC的主要穩定幣發行人,這是它為什么會跑贏ETH的最大看漲因素。為了取代WETH,Frax必須與frxETH創建交易對,并激勵協議與frxETH配對。Frax擁有資產(CVX)和強大的Frax穩定幣儲備,他們可以依靠它們。使用FRAXBP作為約7億美元的TVL或Frax流動性AMO可以根據協議抵押率鑄造Frax以創建飛輪,如下所示:

一旦frxETH與代幣配對,上述飛輪就會發揮作用,從而對Frax生態系統產生凈積極影響。

最重要的是,Frax將其他LSD協議視為合作者,并宣布了Curve上其他LSD的WETHR計劃。對于frxBTC,沒有任何信息,但對Frax的可能影響是對FRAX或FRAXBP的需求增加以及可能將其集成到Frax的飛輪中。

更換WETH和WBTC是一項極其艱巨的工作,但Frax團隊始終如一,從他們的全套產品中可以看出。押注FXS相當于押注整個DeFi生態系統。所有這些產品和原語都是Frax生態系統的一部分,將有助于將其立足點擴展到其他網絡。

總而言之,FXS能夠跑贏ETH的主要因素是來自上海升級的關注和更廣泛的LSD敘述。隨著frxETH積累更多的市場份額,Frax將擁有健康的收入來源,鞏固FXS作為創收代幣的地位。

3月份,隨著龍頭Layer2協議Arbitrum治理ToKen發行和發放掀起社區狂歡,同時相關Layer2生態持續爆火.

1900/1/1 0:00:00大熱的ARB馬上上線,這次市場終于回歸理性,看了眼大概各種估值模型,基本挺合理,100-200億中樞,差距不大,可參考其他數據.

1900/1/1 0:00:00本文將探討在USDC脫錨危機中,受影響最大的借貸、交易類協議、去中心化穩定幣系統的表現,以及潛在的交易機會.

1900/1/1 0:00:00LayerZero是一種全鏈互操作性協議,專為跨鏈傳遞輕量級消息而設計。LayerZero通過可配置的不信任提供真實且有保證的消息傳遞.

1900/1/1 0:00:003月15日,Starknet在snapshot上進行了“StarknetAlphav0.11”投票的測試。3月20日,Starknet基金會任命了包括撥備委員會在內的五個委員會.

1900/1/1 0:00:002023年的開局頗具戲劇性。銀行危機、對中心化交易所的打壓以及似乎無窮無盡的監管恐慌——每天都會受到一條新的壞消息的沖擊。然而,加密貨幣市場已經擺脫了這些擔憂.

1900/1/1 0:00:00