BTC/HKD+0.49%

BTC/HKD+0.49% ETH/HKD+0.14%

ETH/HKD+0.14% LTC/HKD-0.38%

LTC/HKD-0.38% ADA/HKD-0.08%

ADA/HKD-0.08% SOL/HKD-0.06%

SOL/HKD-0.06% XRP/HKD-0.36%

XRP/HKD-0.36%DeFi世界中有一種代幣,它們看起來眼熟,但似乎又有哪里不一樣,比如像cDAI、aUSDC、yCURVE、yUSD、xSUSHI、stETH、UNI-LP,這些都是在原有代幣符號前添加了一個字母,通常代表的是某種權益。

cDAI代表的是DAI存入compound中的存款+收益憑證

aUSDC代表的是USDC存入AAVE的存款+收益憑證

yCURVE代表的是Curve的Y池抵押憑證

yUSD代表的是yCURVE存入Yearn的資金池的收益憑證

xSUSHI代表的是sushi存入治理池的權益憑證

stETH代表的是ETH在lido的ETH2.0抵押池中的抵押憑證

數據:nd4.eth持有34,287枚GMX和311,003枚GNS:金色財經報道,據Lookonchain監測,7月26日將2500枚ETH(458萬美元)轉移到黑洞地址燃燒的鯨魚,擁有34,287枚GMX(184萬美元)和311,003枚GNS(143萬美元)。

他在7月29日花費5330枚DAI購買了GMX和GNS,并將34.9枚GMX(1989美元)和600枚GNS(2733美元)轉移到黑洞地址。

此前報道,nd4.eth于7月26日燃燒了2,500枚ETH(約470萬美元)。 此外,nd4.eth該ENS于2022年10月4日花費9.5 ETH注冊,并續費20年。[2023/8/7 21:29:25]

UNI-LP代表的是兩種代幣存入Uniswap的Pool中的流動性憑證

此前向幣安轉入3500萬枚USDT的巨鯨再度轉入1200萬枚USDT:6月12日消息,據Lookonchain監測顯示,此前在Aave抵押2.5萬枚stETH借出3500萬枚USDT,并將借出的USDT轉入幣安的巨鯨地址,再次在Aave抵押1.2萬枚stETH借出1200萬枚USDT并轉入幣安。[2023/6/12 21:31:56]

權益代幣會隨著區塊鏈每個區塊的增加而累積權益,比如像yUSD的收益憑證,假設我們從該收益池建立時就投入1DAI,此時1DAI=1yUSD,假設年化15%,經過一年的收益累積,再我們贖回yUSD時,匯率將變成1yUSD=1.15DAI。

權益類代幣有很多用處,下面我們可以簡單分析些應用場景。

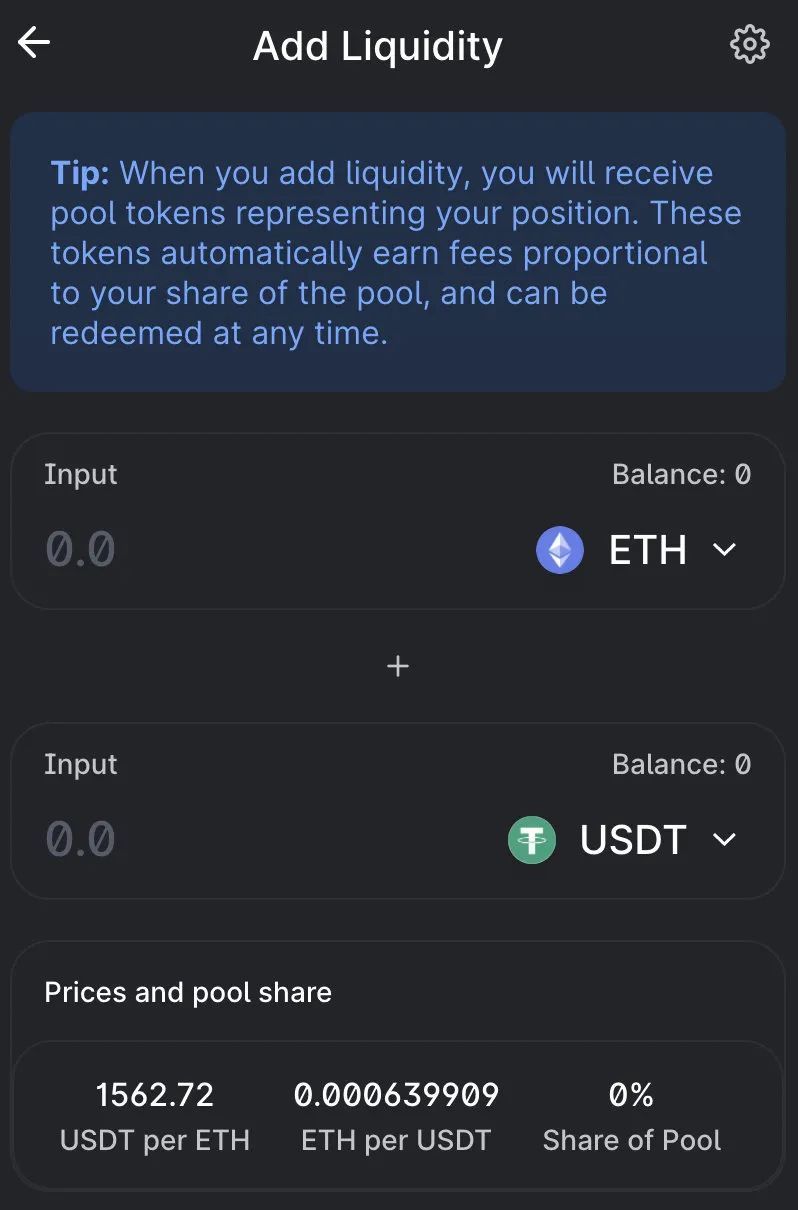

我們將等價值的ETH和USDT添加至Uniswap的流動池,會得到一個LP代幣,這個代幣代表了我們在該池中的交易費收益權益。

Aave社區關于“BUSD下架計劃”的ARFC提案已開啟投票:3月8日消息,Aave 社區關于“BUSD下架計劃”的 ARFC 提案已開啟投票(ARFC 提案通常被視為“溫度檢查”),目前已獲得 99.99% 的贊成票。提案概述了 BUSD 在 Aave V2 以太坊市場上的最終退出計劃,該計劃旨在減少 BUSD 的流動性,并鼓勵用戶轉向其他穩定幣。該計劃涉及修改 BUSD 風險參數,將在單個 AIP 中執行。[2023/3/8 12:49:35]

如果單純的只是把資產添加至該資金池,交易費年化收益平均在30%左右。由此很多用戶得出在該池添加流動性會產生很大的無償損失(主要相對ETH幣價持續上漲預期)。

Dragonfly Capital 管理合伙人:最成功的加密項目歷來都是在熊市中建立的:6月10日消息,Dragonfly Capital的管理合伙人 Haseeb Qureshi 在Consensus 2022大會上表示,加密貨幣有五個未解決的問題,即身份、可擴展性、隱私、互操作性和用戶體驗。Qureshi 說,幾乎所有長期成功的加密項目都解決了這些長期存在的問題之一,他在這里對“成功”的定義與財務勝利無關,而是指正在尋找真正用途的區塊鏈項目。此外,Qureshi 說,今天幾乎所有成功的加密項目都是在熊市中建立的。(Coindesk)[2022/6/10 23:05:37]

其實,這個LP代幣的用途很多,最常見的就是用于挖礦,這也是DeFi可組合性的一個關鍵體現。

像2020年夏天最熱的兩個礦YAM和SUSHI,都支持使用ETH-USDT的這個LP代幣挖礦,將LP抵押進YAM和SUSHI的分發池,就可以得到幾百甚至上千的年化回報。

同樣是這個LP,后面還可以挖PICKLE、FARM、UNI、BAO、SUSHI、1INCH等等。大半年算下來,收益絕不比單獨持有低。如果這半年幣價沒漲或者跌了,那挖礦的收益就顯得更高!

可以說ETH-USDT就是個金鏟子!類似的還有ETH-DAI、ETH-USDC、ETH-WBTC等!

現在BSC和HECO上的很多礦池,基本是各玩各的,用本幣和單幣挖礦居多。基本都沒有按照這個套路玩,主要還是由于生態不夠完善,互相可組合的空間有限。

像cDAI、aUSDC、yUSD等權益代幣代表了用戶的存款收益權益,可以簡單說它們就是穩定的生息代幣。每一cDAI背后,至少有1個存在compound里的DAI作為抵押品。因此,我們可以將cDAI等資產用于二次抵押,借出更多的資金。

比如像ARCx,就支持使用yUSD、xSUSHI、cUSDC、ibETH、imUSD用作抵押,鑄造穩定幣STABLEx。用戶持有以上代幣,就代表了在相關項目中的收益權益,如果再通過ARCx進行抵押鑄造,又可以釋放更多的流動性,這也是DeFi積木的美麗所在,可以促進資產的再融資。

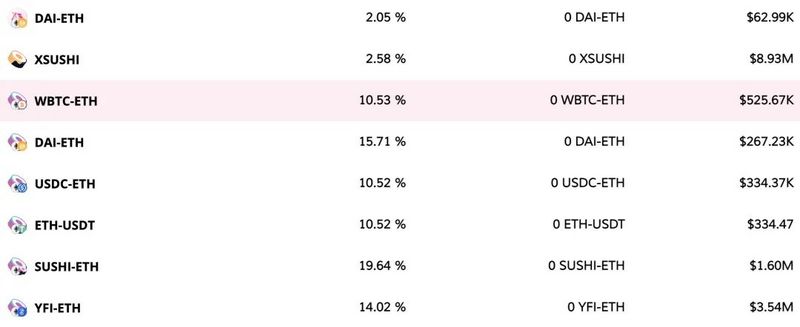

像Cream,支持yCRV、yUSD、yETH、ETH-USDT、xSUSHI、WBTC-ETH等等權益代幣的質押,我們看到LP代幣也可以用于借貸質押。通過將以上收益型代幣進行存款質押,一方面可以產生存款收益,另外我們還可以借出需要的代幣用于交易。

在Cream中,我們看到不僅可以將LP代幣進行質押,同時也可以借出LP代幣去挖礦。比如我們可以抵押任意支持的資產,然后借出ETH-USDT這個LP代幣去挖1inch,挖礦收益遠高于借貸利息,這就是一個標準的套利操作。

DeFi的權益代幣是構建DeFi樂高積木非常關鍵的紐帶,一方面它們非常穩定,另外它們也易于集成,這讓不同協議間可以很方便的互相引用資產,通過互惠互利的激勵,促進用戶在多個應用間構建一個更優化的收益策略,從而促進整個DeFi生態的繁榮。

這種模式有它好的一面,同時也有相對高風險的一面。由于這種互相堆疊,其中一個環節出現問題,其他協議也會受到影響。就像前段時間Alpha協議被攻擊,反而導致了Cream的大量損失,被動挨到。

也有一些情況,用戶不清楚錢包里的權益代幣的用途,直接把代幣賣掉,導致了一些資產的損失。imtoken錢包就經常會有很多看不懂的代幣添加提醒,大多是參與某一個礦后收到權益代幣,有時用戶可能不小心會把這些代幣處理掉。

因此,在這里也多提醒老鐵們,這種權益代幣盡量不要直接交易,雖然這些代幣支持直接轉賬,比如轉給自己的另一個賬戶持有,但盡量少做此類操作,避免不必要的損失。

也盡量不在DEX去出售此類代幣,而是選擇在原生應用里去通過解除質押的方式贖回,這樣可以避免交易的高滑點。

1739年,蘇格蘭哲學家休謨(David Hume)寫道,公民政府的起源,是因為“人們無法從根本上救治自己或他人的靈魂之狹隘,(這種狹隘)導致人們舍遠圖近”.

1900/1/1 0:00:00機構投資加密貨幣熱情大漲,「灰度效應」悄然形成之外,灰度的母公司 Digital Currency Group(DCG)的一舉一動同樣備受矚目.

1900/1/1 0:00:00最近,V神做了一場關于Layer2的直播,隨后,全網都在發Layer2的相關文章。但看得多了會讓人陷入一種尷尬: 都是中文,就是看不懂.

1900/1/1 0:00:003月5日,Twitter創始人杰克·多西(Jack Dorsey)在推特上發布了一個新的應用程序,該程序允許人們使用ETH“購買”推文.

1900/1/1 0:00:00頭條 ▌上海新世界城和新世界大丸百貨進行數字人民幣紅包內測活動3月6日消息,記者在現場了解到,由于上海還未正式列入試點城市,數字人民幣在上海仍處于內測階段,此次數字人民幣紅包的內測.

1900/1/1 0:00:00周五(3月5日),國際金價跌至近九個月低位1687.44美元/盎司,連續第三周錄得周線跌幅,之前美聯儲主席鮑威爾暗示不會立即采取行動應對公債收益率急升,這推動美元和債券收益率上升.

1900/1/1 0:00:00