BTC/HKD-6.23%

BTC/HKD-6.23% ETH/HKD-11.48%

ETH/HKD-11.48% LTC/HKD-11.97%

LTC/HKD-11.97% ADA/HKD-9.86%

ADA/HKD-9.86% SOL/HKD-8.75%

SOL/HKD-8.75% XRP/HKD-8.4%

XRP/HKD-8.4%最近上鏈的現實世界資產情況如何?

在過去的幾個月里,傳統的基金和資產發行人推出了通過公共加密網絡將其他資產代幣化的計劃。這不只增強了人們對將現實世界資產帶到鏈上的興趣,并為?DeFi?的收益創造了新的機會。

私募股權公司?HamiltonLane?與數字資產發行平臺?Securitize?合作,將其?21?億美元旗艦股票基金的一部分在?Polygon?網絡上代幣化。該基金要求最低投資額為?2?萬美元,遠低于私募股權投資者通常的最低投資額?500?萬美元。HamiltonLane?是最大的私募股權管理公司之一,?2021?年在私募市場投資超過?370?億美元。它管理著?8240?億美元的資產。

同樣,新加坡金融管理局宣布了“守護者項目”,這是一項試點項目,將可用于各種?DeFi?策略的債券和存款代幣化。參與該項目的銀行將能夠將可在許可的流動性池中使用的債券和存款代幣化。這些資金可以在?Aave?和?Compound?等?DeFi?應用程序上出借以賺取利息,或作為獲得信貸的抵押品。該試點項目已經招募了摩根大通、星展銀行和?Marketnode?作為合作伙伴。

0x82ae開頭地址買入1.99萬億枚PEPE賣出1.69萬億,盈利162萬美元:金色財經報道,據Lookonchain監測,0x82ae開頭地址以106萬美元買入1.99萬億枚PEPE,并以268萬美元賣出1.69萬億枚PEPE,目前仍持有3000億枚PEPE(45.3 萬美元)。

該地址還使用80枚ETH通過另一個地址購買比特幣,然后以275枚ETH的價格賣出所有比特幣。[2023/7/21 15:50:54]

DeFi原生收益熊市遇冷,轉向代幣化?RWA

自?2020?年第一批?DeFi?協議開始獲得吸引力以來,它們一直是吸引用戶和交易員進入加密貨幣領域的驅動力。DeFi的實驗提供了創新的金融應用程序,如去中心化的自動化做市商、穩定幣、貸款、保險、跨鏈橋、合成資產和衍生品。

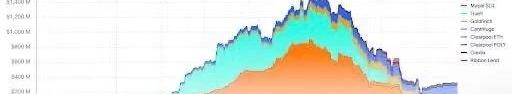

DeFi?應用程序中的總鎖定價值,隨著資產價格上漲和新用戶的加入,在?2021?年?12?月飆升至?2480?億美元的峰值。TVL因流動性挖礦而暴增——協議通過暫時提高收益,為用戶提供協議原生代幣的代幣獎勵來引導增長。

安全團隊:“Fake_Phishing7945”地址將20枚ETH轉移至Tornado Cash:金色財經報道,據CertiK監測,在Etherscan上被標記為“Fake_Phishing7945”的0x649bE2b開頭地址已將資金存入0xA1625F9開頭的錢包地址,該錢包剛剛向Tornado Cash轉移了20枚ETH(約3.1萬美元)。

目前,0xA1625F9開頭地址仍然持有46.6枚ETH(約7.26萬美元)。[2023/1/17 11:16:21]

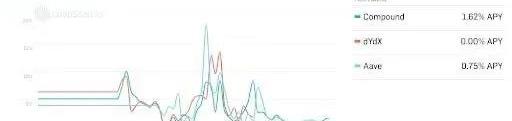

在?2022?年熊市期間,由于代幣價格下跌,用戶對加密貨幣的普遍興趣減弱,導致回報是非持續的。穩定幣?USDC?的歷史貸款利率在?2020?年?12?月達到峰值,Aave?為?18%?,Compound?為?8%?。目前,這兩種債券的收益率分別跌至?0.75%?和?1.62%?。

擬以170億美元收購Unity的AppLovin推出NFT市場Vessel:10月4日消息,面向開發者的移動貨幣化平臺 AppLovin 宣布通過其子公司 OpenVessel Technologies, LLC 推出 NFT 市場及錢包一體化平臺Vessel,讓用戶可以輕松訪問定制的 NFT 并支持開發者購買、出售和交易他們鑄造的 NFT。目前,Vessel 已通過 Apple 和 Google Play 應用商店審核并上線。

此前報道,移動貨幣化平臺 AppLovin 于 8 月宣布擬以約 170 億美元收購 Unity。AppLovin 去年以 10.5 億美元從 Twitter 收購移動廣告公司 MoPub,并在 2020 年收購移動游戲開發商 Machine Zone。[2022/10/5 18:39:28]

DeFi?收益率一直在下降。

由于一年期美國國債收益率約為?5%?,投資者紛紛涌向安全的政府債券。隨著美聯儲放棄零利率政策,一年期國債收益率從?2021?年?12?月的?0.3%?上漲,國債收益率出現了爆炸性增長。

拜登政府發布價值500億美元的芯片投資計劃:金色財經消息,據紐約時報:拜登政府發布價值500億美元的芯片投資計劃。[2022/9/6 13:11:49]

美國國債收益率隨著利率的上升而飆升。

隨著傳統金融的無風險利率上升和?DeFi?收益率下降,投資者對?DeFi?的參與在近幾個月大幅減少,TVL?從?2021?年?12?月的高點下降了?73%?,跌至目前的?660?億美元。

DeFi?的?TVL?自?2021?年達到峰值以來一直在下降。

為了吸引新的資本,DeFi?協議開始將?RWA?作為抵押品或新的投資機會的來源,為投資者提供更一致的回報。

美眾議員Madison Cawthorn因涉嫌“拉高出貨”某加密貨幣而遭眾議院調查:金色財經報道,據公開文件顯示,美國眾議院道德委員會宣布調查議員Madison Cawthorn 是否“不當推廣了一種他可能擁有未公開經濟利益的加密貨幣”,并與受雇于國會工作人員的個人存在不當關系。文件稱,Cawthorn在宣布與 NASCAR 車手 Brandon Brown 合作前一天買入并推廣了Let's Go Brandon代幣,導致代幣暴漲暴跌。多個監管人員表示,Cawthorn可能違反了聯邦內幕交易法,因為他大肆宣傳所謂的拉高和拋售加密貨幣計劃。Public Citizen的政府事務游說者Craig Holman表示,如果Cawthorn在12月30日之前購買LGBCoin,并且不公開該加密貨幣相關的未決交易,這將構成內幕交易,可能被判入獄。[2022/5/24 3:37:12]

自?2018?年以來,房地產、大宗商品、私募股權和信貸、債券和藝術品等現實世界資產的代幣化一直在悄然滲透進我們的生活。以前被稱為“證券型代幣”或“代幣化證券”,代幣化?RWA?利用區塊鏈技術將傳統資產帶到鏈上。代幣化?RWA?提供了切實的好處,包括降低投資最低限度和通過部分所有權增加訪問權限,增加以前非流動性資產的交易,增強透明度和安全性。因為區塊鏈上有不可更改的交易歷史記錄,以及自動化的所有權管理。

七大RWA?私人信貸區塊鏈協議加在一起的歷史貸款價值為?42?億美元,進行中的貸款為?4.56?億美元。這些協議使用?DeFi?為企業提供私人貸款,包括?Maple、Centrifuge、Goldfinch、creditx、TrueFi、Clearpool?和?RibbonLend。它們的平均年利率為?12.63%?。

MapleFinance?的首席執行官兼聯合創始人?SidneyPowell?指出:“代幣化?RWA?使?DeFi?受益,因為它可以為非加密本地的企業和客戶提供服務。只要我們只接受比特幣或以太坊作為質押品,DeFi?的貸款就有上限。能夠接受代幣化的房地產或公司財產的擔保,降低了加密貨幣貸方和投資者的風險,這使現實世界的企業可以使用DeFi。”

DeFi?的貸款也在下降。

DeFi?如何在代幣化?RWA?這條路上走得更遠?

DeFi?必須提供比傳統投資更高的收益率,才能保持競爭力并吸引資本。MapleFinance、Goldfinch?和?Centrifuge?等?DeFi?應用程序從加密貨幣持有者那里籌集資金,并通過各種策略將其借出以產生收益。

MapleFinance?是機構借款方利用?DeFi?生態系統獲得低額抵押貸款的平臺。池子代表是在平臺上負責保險承保和管理池子的信貸專業人員,他們尋找機構借款人,為每個貸款池制定條款。然后,貸款人可以將加密貨幣資金存入他們希望支持的池子中,借出資產以換取收益。迄今為止,Maple?累計提供了近?18?億美元的貸款。

Goldfinch?專注于為新興市場的現實企業提供貸款。借款方必須接受審核,以確定他們是否有資格獲得貸款。一旦獲得批準,他們可以創建池并確定貸款條款,如利率、貸款金額、期限和滯納金。

貸方可以選擇向第一批在減值貸款中遭受資本損失的個人池提供資金,從而獲得更高的回報。或者,流動性提供者可以提供在所有借款人池中分配的資本,從而獲得較低的收益率,同時降低資本損失風險。

Maple?和?Goldfinch?專注于私人信貸,而?Centrifuge?則可以將更多形式的現實世界資產引入?DeFi?生態系統,例如房地產貸款和貨物發票。在?Centrifuge?協議上的首款資產抵押市場?Tinlake?上,發起者將現實世界的資產轉換為?NFT,并包括相關的法律文件。使用?NFT?作為代表?RWA?的抵押品創建資產池,然后投資者可以向與其風險偏好相匹配的資金池提供資金。

將現實世界的資產代幣化可以讓?DeFi?進入一些最大的金融市場。2020?年全球房地產價值?327?萬億美元,?2022?年非金融企業債務超過?87?萬億美元。這些都是巨大的市場,代幣化可以為其帶來更高的流動性和新的投資者。

投資者如何把握代幣化?RWA?在?DeFi?上的收益機會?

在評估產生收益的機會時,投資者應該查看利用現實資產的現有?DeFi?應用程序的跟蹤記錄。查看他們是否遭遇過違約,了解其保險承保、盡職調查流程和管理風險的方式。隨著不斷發展,那些要求借款方超額抵押,且能夠獲得保險或在違約情況下有支持機制的保險承保人可能會有最佳表現。

值得注意的是,MapleFinance?在?2022?年?12?月的一個貸款池中有?3600?萬美元的違約貸款。借款方?OrthogonalTrading?因?FTX?的倒閉而遭受損失。為了應對這一情況,Maple?推出了?2.0?版本,為不良貸款引入了更即時的違約和清算程序。這表明對于像?Maple?這樣的低額抵押?DeFi?貸款平臺,借款方需要更好的風險參數和行業多元化選擇。

除了直接貸款,投資者還可以通過購買原生代幣來押注以?RWA?為重點的?DeFi?協議。這些代幣的價格將與加密市場行情相關,但可能會對熱門交易平臺表現出更大的升值潛力。

usdc脫錨事件當中,compound將usdc的價格設定為1美元是非常危險的在前幾天usdc嚴重脫錨,價格一度跌到1usdc=0.88$,而長時間價格低于0.9美元.

1900/1/1 0:00:00前言 Coinbase正大刀闊斧地建設鏈上基礎設施,近日宣布基于OPStack構建一條二層Rollup鏈——Base,一時間Crypto市場上掀起了“BullishonRollup”的呼聲.

1900/1/1 0:00:00先備知識: 對MEV有基本的認識,知道Flashbot的角色及Flashbot對MEV的影響知道PoS機制的基本認識以及TheMerge帶來的改變了解mev-boost架構 https://me.

1900/1/1 0:00:00注:本文來自@angalina2021推特,MarsBit整理如下:1/n看了一個有趣且巧妙的新項目@InfPools,是建立在Univ3AMM機制上的無限抵押借貸協議,無需預言機.

1900/1/1 0:00:00事件 北京時間3月10日凌晨,硅谷銀行宣布大規模再融資引發市場擔心其流動性和資產負債表狀況,股價跌超60%,進而波及整個美國銀行板塊和美股市場,富國和美國銀行跌幅都在6%以上.

1900/1/1 0:00:00意外還是驚喜? 最近出現了一種在比特幣區塊鏈上鑄造非同質代幣的新方法,它可以將NFT的實質內容完全放到比特幣區塊鏈上。只有這套標準的創造者CaseyRodarmor不樂意管這些東西叫NFT.

1900/1/1 0:00:00