BTC/HKD+1.01%

BTC/HKD+1.01% ETH/HKD+1.05%

ETH/HKD+1.05% LTC/HKD+1.47%

LTC/HKD+1.47% ADA/HKD-0.43%

ADA/HKD-0.43% SOL/HKD+2.86%

SOL/HKD+2.86% XRP/HKD-0.02%

XRP/HKD-0.02%Liquity是一個去中心化的借貸和穩定幣協議,允許Eth的持有者在不支付浮動利息的情況下獲得最大的流動性。在519黑天鵝事件中,Liquity經受住了極端震蕩的環境并且表現的相當穩健,證明其協議設計機制的強大。同時在最近的BUSD風波之后,穩定幣協議Liquity也受到廣泛的關注。

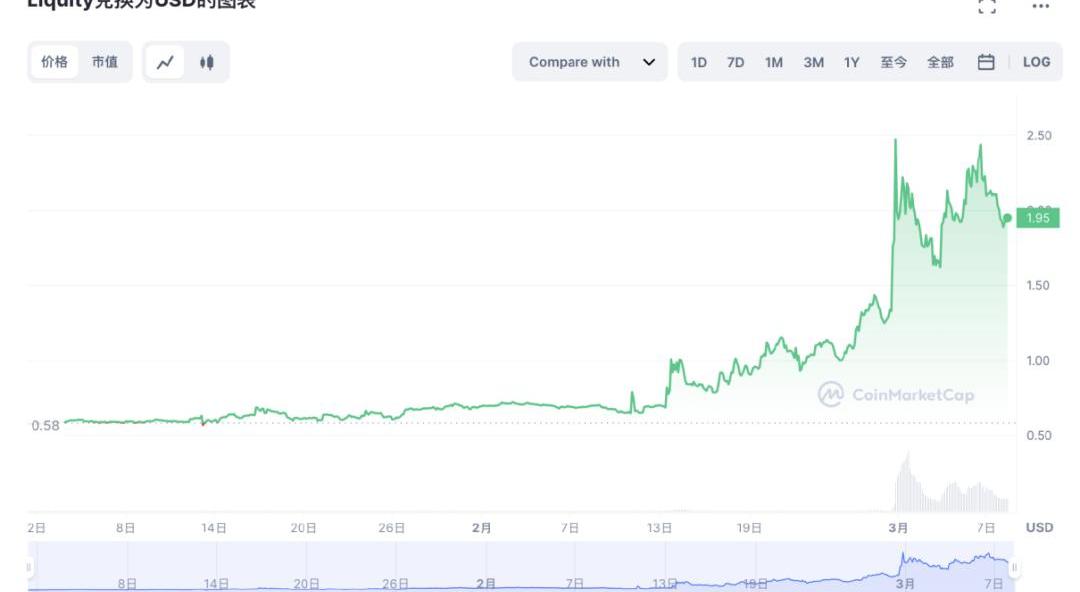

下圖為Liquity的治理代幣$LQTY近90天的價格走勢。可以看出$LQTY受益于今年2月在BUSD的輿論風波,從2月1日到27日,$LQTY價格從$0.711到$1.278。2月28日,$LQTY上線Binance,其價格進一步翻倍。目前價格維持在$2附近。

什么是穩定幣和債務抵押平臺?

具有穩定價值的資產是以太坊應用的重要組成部分,并且已經發展成為一個價值數百億美元的資產類別。然而,絕大部分的這類資產是以法幣作抵押的穩定幣形式出現的,如USDT和USDC。

而DAI、sUSD和LUSD等去中心化穩定幣僅占穩定幣總供應量的一小部分,這意味著絕大多數穩定幣都是中心化的。?

作為抵押借貸平臺Liquity、MakerDao和Synthetix允許持有者鎖定波動性大的代幣以換取新生成的穩定幣。因此,用戶可以在保持投資標的物的同時釋放它們的經濟價值和流動性。

數據:Binance錢包上的BTC流入和流出月度余額波動有時超10億美元:金色財經報道,據Arkham在社交媒體上稱,這是2022-2023年Bitfinex、Binance和OKX的Arkham標記的錢包上的BTC流入和流出情況:盡管Bitfinex擁有迄今為止最大的鏈上交易量,但存款和取款密切相關。而Binance有時會有10億美元以上的月度余額波動。[2023/5/5 14:43:49]

現存的抵押借貸平臺有哪些缺點?

高額和不可預測的利息費用:大多數平臺都會收取隨時間累積的借款費用,例如MakerDao在2019年夏季收取的利息年利率高達20.5%。?

由于低效的清算流程,導致抵押比率高企:現有平臺通常要求對個人借款人的頭寸進行大量超額抵押。

具體來說,MakerDao的ETH-B抵押率為130%,ETH-A為150%,甚至Synthetix的抵押率為750%。?

無法通過直接贖回機制來確保價格穩定:錨定加密資產的穩定幣通常不能以面值贖回,并且由于缺乏直接套利機會無法保證硬掛鉤機制。?

相反,現有系統依賴于效率較低的軟掛鉤機制,該機制通過間接的手段來穩定價格。這表明錨定加密資產的穩定幣通常會比法幣支持的穩定幣更具有價格波動性。

幸運的是,筆者在這里向讀者們介紹一個更好的借貸協議Liquity。結合對現存機制的深刻理解,Liquity提出以下主要優勢來改善上述問題:一次性結清利息、低至110%的抵押比率和LUSD的穩定幣機制。

美國法官裁定可以公開SBF 2.5億美元保釋金的另外兩名擔保人的身份:金色財經報道,美國地區法官Lewis Kaplan周一裁定,支持多家新聞機構提出的四份獨立請愿書,除了前FTX首席執行官Sam Bankman-Fried(SBF)的父母外,共同簽署2.5億美元保釋金的兩人的姓名可以公開。這一裁決將至少推遲到2月7日,等待可能的上訴。

此前1月13日消息,彭博社、路透社等八家媒體委托律師向法院申請披露SBF保釋擔保人身份。[2023/1/31 11:37:39]

Liquity究竟是什么?

Liquity是一種去中心化協議,允許ETH持有者在不支付利息的情況下獲得最大的流動性。?

在智能合約中鎖定ETH作為抵押品并創建一個稱為“Trove”的個人頭寸后,用戶可以通過鑄造與美元掛鉤的穩定幣LUSD獲得即時流動性。?

每個Trove必須以至少110%的比例進行抵押。LUSD的任何所有者都可以隨時將LUSD兌換為ETH。協議通過贖回機制以及經過算法調整的費用來保證穩定幣的維持在1美元。

與其他超額抵押穩定幣比,Liquity有幾個顯著的特點:

1.Liquity只支持$ETH作為抵押物,且目前僅支持以太坊網絡。

2.雖然Liquity的借款利率是浮動的,但其借款費用會在用戶借款時一次性結清。

3.Liquity完全由算法和合約支持,獨立運行。協議部署后無法修改,開發團隊也沒有相關權限。

美股區塊鏈概念股盤前普跌:金色財經報道,比特幣今日一度跌破19000美元/枚,美股區塊鏈概念股盤前普跌。Marathon Digital(MARA.O)跌7.4%,Riot Blockchain(RIOT.O)、Coinbase(COIN.O)跌約5.3%,MicroStrategy(MSTR.O)跌3.9%。[2022/9/19 7:06:03]

Liquity如何實現,利息一次性結清的借貸機制?

Liquity在不向借款人收取利息的情況下提供流動性,但該協議收取借款費用作為一次性費用。?這對于那些經常擔心利息費用飆升的DeFi用戶來說是一個很大的解脫。借款期間利率的變化不影響借款利息、借款周期的長短也不影響借款利息。更有利于長期借款用戶對借款成本的把控。并且自此,DeFi用戶可以免費地使用穩定幣LUSD來投資DeFi市場中其他更高收益的理財產品。

Liquity完全由算法和合約支持,且為去中心化前端部署

Liquity有一個很大的特點是,其協議幾乎完全由智能合約管理的,開發團隊沒有相關合約的管理權限。

Liquity也沒有自己的交互界面,完全由第三方平臺自發支持。這樣的目的是增強協議的去中心化程度,減少人為干預。

不過雖然Liquity的本意是讓第三方平臺互相競爭進而為用戶提供更好的服務。但就目前而言,各個平臺功能和產品設計都有差異,整體用戶體驗不是很好。

江蘇蘇州普通公路收費站實現數字人民幣支付:金色財經消息,為推動數字交通建設,拓展普通公路支付方式,蘇州公路部門與工行蘇州長三角一體化示范區分行聯動,按照國家數字人民幣試點要求,在全省普通公路收費站率先實現數字人民幣支付,助力打造智慧公路、數字公路新格局。

目前,蘇州市普通公路使用非ETC交易總量占通行費總額的35%。作為中國人民銀行發行的數字形式法定貨幣,蘇州公路部門積極組織協調相關單位推進數字人民幣繳費場景落地,探索出行領域支付新方式。(揚子晚報)[2022/7/30 2:47:38]

同時,一個由合約控制的平臺,代碼的安全性就顯得尤為重要了。Liquity的合約代碼在2021年接受過2家機構的多次審計。

審計覆蓋的內容較為全面,報告顯示部分風險未被修復。截至目前,Liquity的合約還沒有引發過安全事件。

如何在110%這樣極低的抵押借貸率下保障安全?

當單個頭寸的抵押比率低于某個閾值時,借貸系統必須采取某些清算機制以確保穩定的代幣供應始終獲得支持。?

Liquity發明了一種前所未有的兩步清算機制,該機制基于穩定池機制和再分配機制,這種機制可以立即清算抵押不足的頭寸,稱之為穩定池機制。

穩定池是維持系統償付能力的第一道防線。通過提供流動性,穩定池用來償還被清算的Trove的債務,從而確保LUSD的總供應始終獲得支持。當一個Trove被清算時,對應于Trove剩余債務的LUSD從穩定池的余額中被燒毀以償還Trove的債務。作為交換,來自Trove的全部抵押品都被轉移到穩定池中。穩定池中的資金通過用戶將LUSD存入其中獲得。隨著時間的推移,穩定提供者會按比例失去其LUSD存款的份額,同時按比例獲得清算抵押品的份額。由于Trove可能會以略低于110%的抵押品比率被清算,穩定提供者將預計獲得相對于他們償還的債務更高的美元價值的抵押品。例如,如果一個擁有價值109美元的ETH和100LUSD債務的Trove被清算,100LUSD將被銷毀,穩定池提供者將收到價值109美元的ETH。因此這種期望回報也激勵了用戶向穩定池提供流動性。

報告:第一季度游戲行業投資額達35億美元,區塊鏈相關項目占比逾50%:5月18日消息,游戲行業咨詢公司Digital Development Management(DDM)發布的電子游戲行業投資報告顯示,電子游戲行業的投資交易在2022年第一季度創下35億美元的新紀錄,部分原因是對基于區塊鏈的技術和游戲的興趣。基于區塊鏈的游戲和技術公司推動超過50%的投資額,尤其是來自非傳統游戲行業投資者的早期投資。

并購活動也很活躍,有四筆交易的價值超過10億美元,84筆交易的總價值為79億美元。第一季度投資和并購(M&A)交易總額為114億美元。

第一季度最大的一筆私募投資是Yuga Labs的4.5億美元融資,超過25位投資者支持Yuga Labs即將推出的元宇宙游戲。總體而言,區塊鏈領域的交易產生17億美元的私募投資,占總額的48%,其中不包括ICO或者代幣公募等形式的區塊鏈相關項目融資。報告稱,“顯而易見的是,那些游戲項目包含Play-to-earn機制、代幣和/或NFT的公司繼續推動投資。他們的交易的多樣性以及股票、代幣和/或NFT的發行已經改變游戲公司籌集資金的方式。”(福布斯)[2022/5/18 3:23:24]

我們以下圖為具體例子進行分析,在這里你可以看到紅色的債務和藍色的抵押品,我們假設這個Trove低于110%。?接下來,系統可以從穩定池中銷毀與這個Trove債務等量的LUSD。作為被銷毀的回報,被清算的Trove中所有的抵押品Ether將被發送到穩定池并按比例分配給所有存款人。?此外,由于清算在Trove抵押率小于110%時發生,每當Trove被清算時,穩定池提供者很可能會獲得凈收益。例如,如果一個擁有價值109美元的ETH和100LUSD債務的Trove被清算,100LUSD將被銷毀,穩定池提供者將收到價值109美元的ETH。)

如果在清算發生時,穩定池是空的,會發生什么?

如果穩定池為空,系統將使用重新分配機制。在這種情況下,系統會將已清算的金庫中的債務和抵押品重新分配到所有其他現有金庫。

債務和抵押品的再分配與接收者金庫中的抵押品價值成比例。這意味著高抵押率的Troves將從清算頭寸中獲得比低抵押率更多的債務和抵押品,確保系統不會造成連鎖清算。

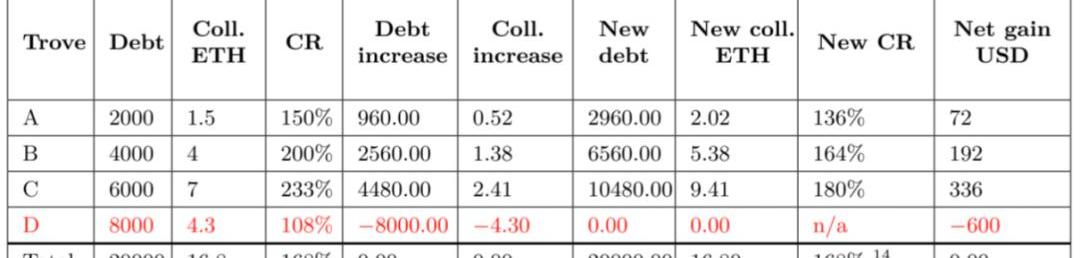

例如,這張表顯示了TroveD由于抵押率不足需要被清算,并按其抵押率的份額按比例重新分配給A、B和C,其中A獲得新債務8000*1.5/(16.8-4.3)=960,并且獲得了新的抵押品4.3*1.5/(16.8-4.3)=0.52

什么是贖回機制?

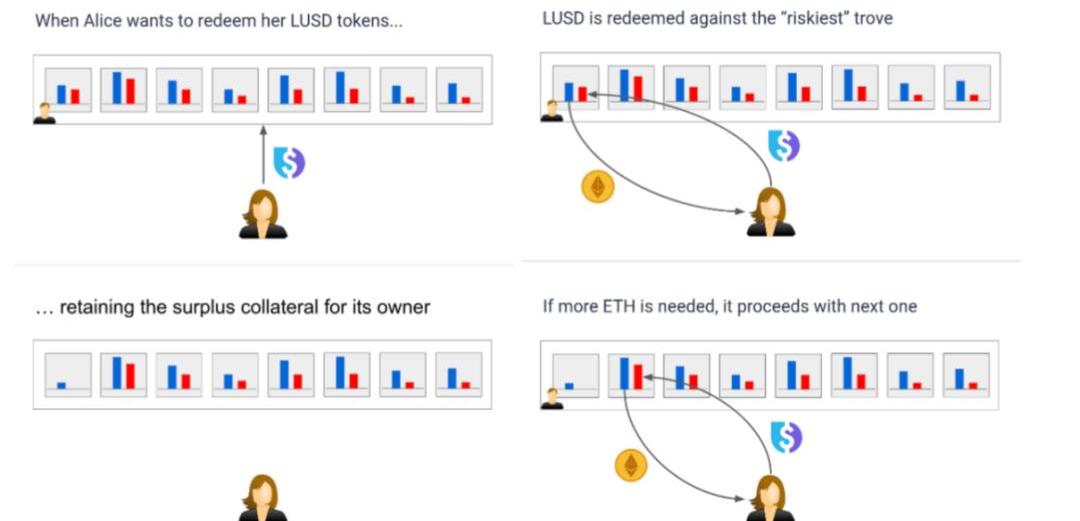

LUSD還有一種穩定機制,叫做贖回。贖回是指任何LUSD的持有者都可以隨時以$1LUSD兌換$1的ETH。

該贖回將從風險最高的倉位開始。當贖回啟動時,該過程分幾個步驟進行。所有Troves從最低抵押品比率到最高抵押品比率排序,即從風險最高到最低風險進行排序。

贖回的LUSD用于償還風險最高的Trove(s)的債務,以換取他們的抵押品。Trove所有者的剩余抵押品則留給他們。

如果需要贖回更多的ETH,系統會尋找下一個風險最高的Trove。由此可見,贖回機制對系統的總抵押有積極影響,它增加了整個系統的穩健性。

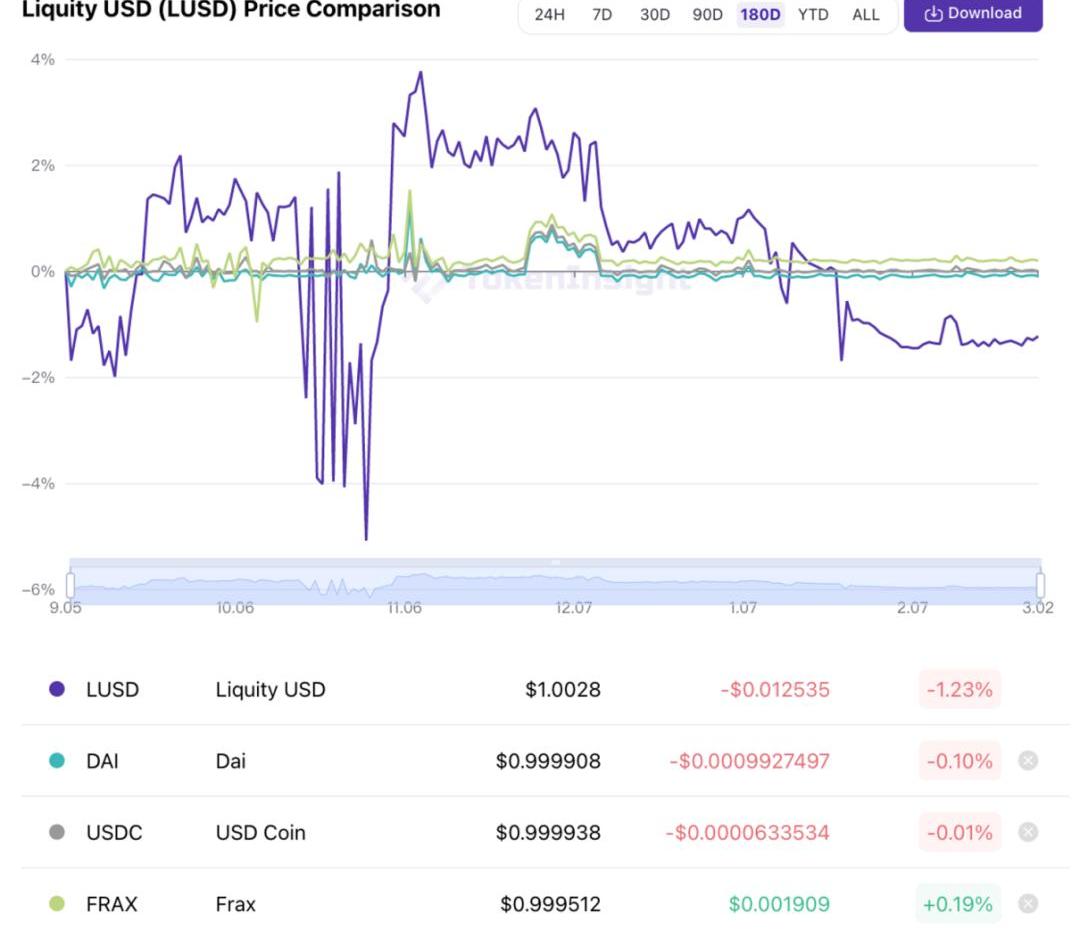

并且在每次用戶贖回時協議的基礎利率會上升,也就是說借款費用和贖回的手續費都會上升。一方面可以避免大規模贖回,另一方面可以降低借款,進一步促進$LUSD流通減少,幫助幣價穩定。然而,相較于其他穩定幣,$LUSD的價格波動幅度較大。

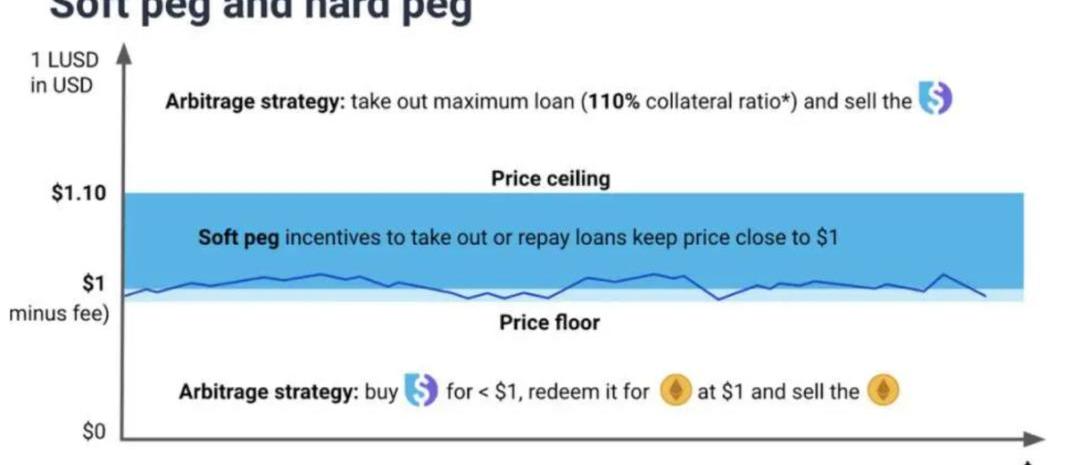

LUSD是怎么錨定美元的?

穩定幣LUSD的上下區間是由兩個機制保證的:1.LUSD剛性兌付兌ETH的能力,即1LUSD兌換價值1美元的ETH。

2.110%的最低抵押率保證。他們都由用戶主導的套利機制來實現,我們稱此為“硬掛鉤機制”。

贖回創造了一個自然的價格下限。每當1LUSD交易價格低于1USD時,持有者和投機者就會被激勵用1LUSD兌換價值1USD的ETH并立即賣出ETH。

由于贖回的LUSD被銷毀,因此每次贖回,穩定幣的供應量都會減少并提高價格。?

由于只要有套利機會,套利機器人就可以自動觸發贖回機制,因此如果LUSD:USD匯率跌破1USD,它將迅速恢復,從而形成了價格的下限。

110%的最低抵押率創造了1.10美元的自然價格上限。當LUSD:USD匯率超過該水平時,套利者可以通過以其抵押品借入最大金額并在市場上以超過1.10美元的價格出售LUSD來立即獲利。

例如,如果1LUSD的交易價格為1.11美元,套利者可以鎖定價值110美元的Ether,取出100LUSD的貸款并以111美元的價格出售。無論套利者的貸款是否被清算,都獲得了套利收益1美元。

總結

Liquity本身去中心化程度很高,協議完全由合約支撐運營,且社區和開發團隊對于協議本身的干預程度很低。

但其在用戶體驗上也有一些不足,由于Liquity沒有自己的前端,第三方開發的前端形態各異、功能不一,可能會造成一些使用上的不便。

機制上,Liquity只支持$ETH抵押物,并且只收取一次性的借貸費用。與Maker的多抵押物,多種利率模式相比更有千秋。

而且LUSD在價格的穩定性上不如其他穩定幣,波動更高。雖說由合約管理運行,Liquity的合約還沒出現過安全問題,持續穩定經營。但是目前,其生態較弱,通證的使用場景還不夠豐富。

未來,隨著行業對去中心化的重視程度提高,該協議的被認可度可能會逐漸提升,對于生態發展也會有積極作用。

一、項目簡介 PendleFinance是一款部署在Ethereum和Arbitrum上的DeFi收益交易協議.

1900/1/1 0:00:00摘要:3月15日凌晨,OpenAI在官網上宣告了多模態大模型GPT-4的誕生。GPT-4實現了以下幾個方面的飛躍式提升:強大的識圖能力;文字輸入限制提升至2.5萬字;回答準確性顯著提高;能夠生成.

1900/1/1 0:00:00基于比特幣網絡的NFT協議Ordinals讓比特幣第一次有了金融用例之外的可能性,雖然在比特幣原教主義者眼中NFT違背了「點對點電子現金」這一「初心場景」,但毫無疑問.

1900/1/1 0:00:00這條推文來聊一聊Cosmos生態的LSD賽道,與近期火熱的以太坊LSD相比,無論從市場關注度還是LSD資產總量,前者都鞭長莫及.

1900/1/1 0:00:00上周Coinbase宣布要發布自己的Layer2網絡BASE,并且以ETH作為原生資產。可以說BASE承載了Coinbase重構全球金融系統的宏大敘事,至于能否起飛還有待驗證.

1900/1/1 0:00:00這期KernelTalk邀請到了以太坊基金會的研究員DankradFeist。作為提出新的分片設計和Danksharding概念的人,Dankrad在本次采訪中分享了Danksharding的下.

1900/1/1 0:00:00