BTC/HKD+1.16%

BTC/HKD+1.16% ETH/HKD+0.32%

ETH/HKD+0.32% LTC/HKD+1.55%

LTC/HKD+1.55% ADA/HKD+1.94%

ADA/HKD+1.94% SOL/HKD+0.99%

SOL/HKD+0.99% XRP/HKD+3.04%

XRP/HKD+3.04%一種新的特定于應用程序的穩定幣可能正是DeFi所需要的。

DeFi協議正在采取行動。

隨著基于收費的業務模式的傭金下降和鏈上活動的枯竭,藍籌DeFi協議正在尋求建立替代收入來源,以實現協議的多樣化和強化。

我們已經看到了這種擴張的早期跡象,比如Frax建立了流動性質押和借貸產品,Ribbon開發了期權交易所,Maker使用SparkProtocol進入了借貸領域。

現在,我們有了一種新的多樣化形式,即特定于應用程序的穩定幣,它指的是由DeFi協議發行的穩定幣,作為它們的次要產品,而不是主要產品。

這些穩定幣通常以信貸的形式發行,用戶可以直接在借貸市場或通過DEX借入他們的資產,以鑄造穩定幣。協議可以通過各種方式從中賺取收入,例如通過借款利息、發行/贖回新單位、掛鉤套利和/或平倉。

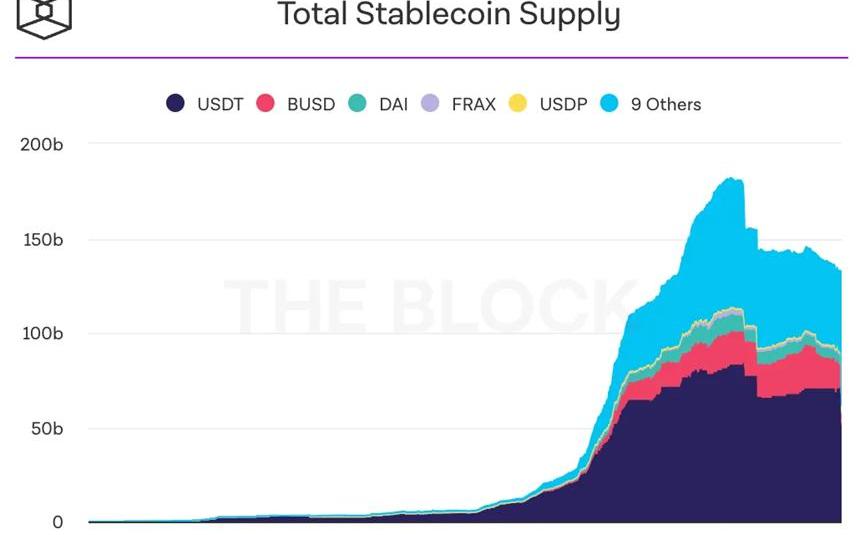

正如我們所知,穩定幣領域是巨大的。目前,加密生態系統中有1450億美元的穩定幣,未來的潛在市場將達到數萬億美元。

穩定幣總供應量,來源:TheBlock

Coinbase因拒絕為其一賬戶安全漏洞所致資金被盜負責而被起訴:3月7日消息,紐約一名賬戶持有人Jared Ferguson對加密交易所Coinbase提起訴訟,因其在Coinbase上的9.6萬美元加密資產被盜,而Coinbase拒絕對此次安全漏洞造成的損失負責。

據悉,今年5月,Ferguson收到了移動運營商發來的一條短信,描述了其要求更換SIM卡,但這并不是他本人操作。當他第二天用一張新卡恢復iPhone服務時,他才知道其Coinbase賬戶資金被盜。Ferguson表示,根據州和聯邦法律,Coinbase應對未經授權的提款承擔責任,但該公司拒絕賠償他,并在一封電子郵件中表示,密碼和雙重驗證碼的安全是用戶的責任。

Ferguson稱,Coinbase的安全程序未能標記和保留“明顯的欺詐和未經授權的交易”。他說,他的賬戶在不到八小時內就從一臺新設備上被清空了,在他重置密碼之后,他的賬戶就從一個以前沒有與他的賬戶關聯的IP地址被清空了。(彭博社)[2023/3/7 12:46:30]

隨著監管機構瞄準中心化、以法幣擔保的穩定幣(如BUSD),DeFi協議可能會打開一個窗口,不僅可以使其業務模式多樣化,還可能會竊取一部分市場份額。

許多人會指出DAI和FRAX是最有可能從USDC和USDT中分一杯羹的候選人,但一些特定于應用的穩定幣會起到破壞作用嗎?

阿斯頓·馬丁與The TinyDigital Factory合作推出NFT賽車游戲:12月14日消息,賽車游戲開發商The Tiny Digital Factory與豪華跑車品牌阿斯頓?馬丁合作推出區塊鏈游戲Infinite Drive Racing,并將在Polygon上推出限量版NFT系列。據悉,第一批3000個NFT將于12月18日在MagicEden上提供。白名單玩家能夠在第一天購買該系列,一般銷售將于12月19日開始。(VentureBeat)[2022/12/14 21:44:31]

這一趨勢將對市場和DeFi產生什么影響?讓我們一探究竟!

GHO和crvUSD

推出穩定幣的兩個最著名的協議是Aave和Curve,分別發行GHO和crvUSD。讓我們簡單了解一下這些穩定幣的原理。

GHO

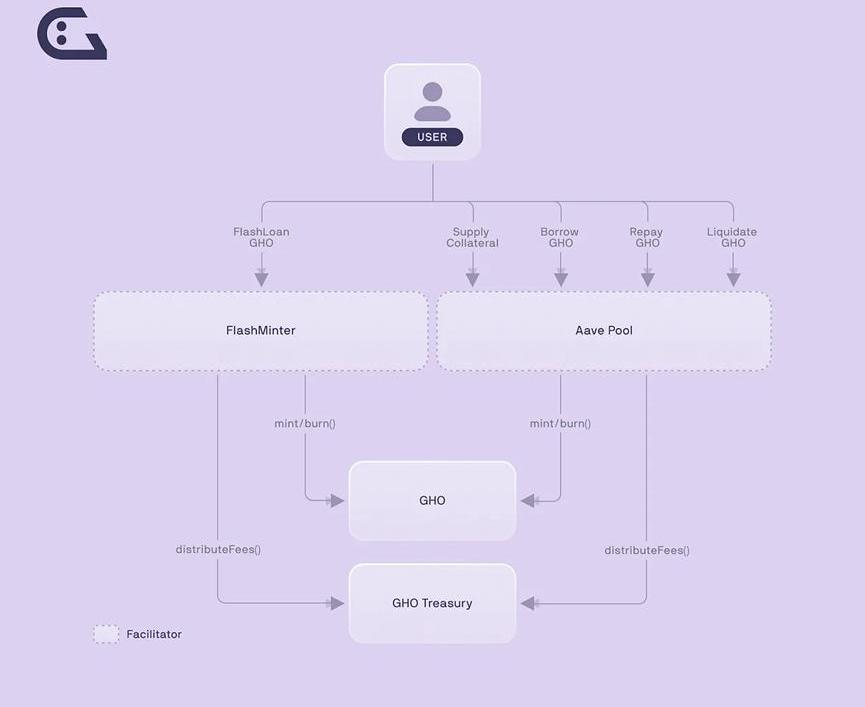

GHO是由Aave發行的去中心化穩定幣。GHO是超額抵押,因為它由AaveV3的存款支持,用戶可以直接在貨幣市場上鑄造穩定幣。

GHO的獨特之處在于,它不像Aave中的其他資產那樣由算法決定利率,它的借款利率將由治理手動設置。這使得Aave完全控制了鑄造/借用GHO的成本,從而使DAO有可能削弱其競爭對手(稍后將詳細介紹)。

Mike Novogratz:人們在Celsius上損失是因為“沒有閱讀細則”:金色財經報道,Galaxy Digital 首席執行官 Mike Novogratz 在彭博加密峰會上透露,由于自己的資金被Celsius鎖定,他的心臟醫生已經損失了100萬美元,同時他還表示人們在Celsius上損失是因為“沒有閱讀細則”。Mike Novogratz 聲稱,最近比特幣價格下跌只是其發展道理上的“一個顛簸,而不是掉頭”比特幣在很多方面都優于黃金,是一種獨特的硬資產,但加密貨幣市場需要一個新敘事來啟動另一個牛市。[2022/7/20 2:24:48]

GHO設計-來源:GHODocs

在未來,除了AaveV3之外,GHO還可以通過被稱為facilators的白名單實體從其他場所鑄造。這些facilators可以基于各種類型的抵押品鑄造GHO,包括delta-中性頭寸和現實世界資產。

我們以前見過類似的穩定幣設計,比如Frax的借貸AMO和Maker的D3M。但GHO的增長前景非常強勁,這得益于Aave的內置用戶基礎、品牌、團隊的業務開發技能,以及價值1.309億美元的龐大DAO資金庫(盡管其中大部分是AAVE代幣)。

數據:BTC非零地址數創歷史新高:6月25日消息,據Glassnode數據顯示,當前BTC非零地址數為42,114,252,創歷史新高。[2022/6/25 1:30:08]

GHO目前已在Goerli測試網上上線,并計劃于2023年晚些時候推出。

crvUSD:

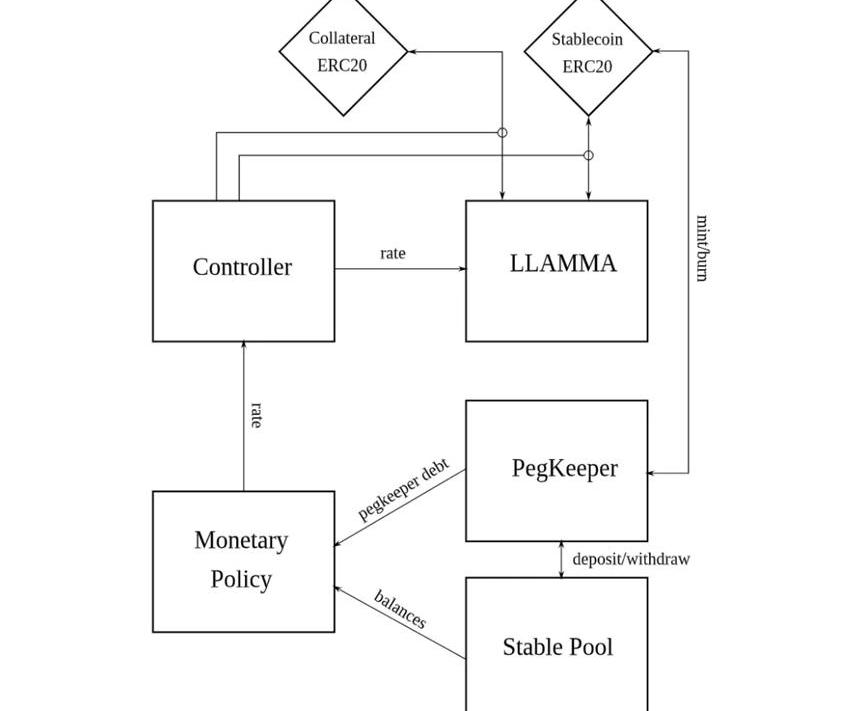

crvUSD是由Curve發行的去中心化穩定幣。關于穩定幣的許多細節都被保密,但我們知道crvUSD將利用一種被稱為借貸清算AMM算法(LLAMA)的新機制。

LLAMA采用了一種“更友善”的清算設計,隨著用戶抵押品的價值下降,逐漸將其互換為crvUSD,而不是一下子完全清算用戶的頭寸。

crvUSD設計-來源:Curve穩定幣白皮書

總而言之,LLAMA應該有助于大大降低懲罰性的清算,而這種對借款人的用戶體驗的改善,可能會增加以crvUSD計價的CDPs的吸引力。

關于支持的抵押品類型和crvUSD在生態系統中的作用的細節很少,但穩定幣很可能會由Curve池的LP代幣鑄造。這將有助于提高在平臺上提供流動性的資本效率,因為LP也可以通過將他們的crvUSD部署到DeFi中獲利。

USDC市值突破540億美元,創歷史新高:6月1日消息,據Coingecko數據顯示,USDC市值已突破540億美元,創下歷史新高,截止目前為54,048,466,061美元。[2022/6/1 3:56:22]

crvUSD也應該受益于Curve的計量系統,該系統用于分配CRV釋放,并通過這樣做來分配DEX的流動性。很有可能這些釋放的一部分將被分配到crvUSD池,或者crvUSD將成為其他穩定幣基對的一部分,從而幫助它輕松建立深度流動性。

對市場的影響:

現在我們已經了解了特定于應用程序的穩定幣的現狀,讓我們深入研究這將對市場產生的影響。

發行DAO的(理論上的)收入增加

受特定于應用程序的穩定幣影響最直接的一方是發行協議本身。從理論上講,創建穩定幣可以加強發行協議的商業模式,因為它為他們提供了額外的收入來源。

目前,像Curve和Aave這樣的協議分別依賴于交易費用和基于利用率的貸款利息。在這次熊市中,這些收入來源的低質量性質已經變得很明顯,因為由于競爭加劇,交易和貸款活動減少,費用壓縮,導致收入急劇下降。

協議內穩定幣的發行改變了這種動態,因為現在協議將能夠獲得額外的收入來源,以提高其收入。盡管利息收入仍然是周期性的,因為它取決于借款需求,但相對于交易費用或貨幣市場上的利差,它的產生效率更高(即TVL有更高的回報)。

雖然這種利息收入可能也會受到類似的費用壓縮(后面會詳細介紹),但從理論上講,它仍有潛力通過其他手段(如鑄造/贖回費用、掛鉤套利和清算)使收入組合多樣化,并加強底層協議的護城河。

*潛在*代幣持有者的價值收益

從特定于應用程序的穩定幣熱潮中受益的另一方是發行協議的代幣持有者。

雖然這取決于每個單獨的協議,但任何收入分成都將增加持有或鎖定代幣的持有者可以獲得的收益。

在熊市中,我們已經看到GMX和GNS等收益分享資產表現出色,發行穩定幣,然后與持有人分享收入,將使他們的代幣更具吸引力,這樣做會增加他們跑贏大市的幾率。

例如,Curve很可能會與veCRV儲物柜分享crvUSD收入,這意味著儲物柜將獲得交易費用、治理賄賂以及現在基于穩定幣的現金流的份額。

考慮到這種方法存在的監管風險,發行協議也有可能以其他方式為其代幣增加效用。例如,AAVE的質押者將能夠以相對于平臺上的其他用戶的折扣價借入GHO。

賄賂與流動性碎片化

穩定幣成功的最關鍵因素之一是具有深度流動性。流動性是任何穩定幣的命脈——它不僅能夠實現低滑點交易,而且還有助于促進整合,因為流動性是貸款平臺清算和確保有價值的基礎設施(如ChainLink預言機)所必需的。

特定應用穩定幣對流動性的需求可能有助于支撐治理賄賂市場。

在Curve戰爭推動下,穩定幣發行人可以通過賄賂或向代幣持有者支付,在Curve和Balancer等去中心化交易所為其代幣建立流動性,以確保他們對將釋放量定向到選定池的投票。

通過賄賂,發行者能夠在需要的基礎上租用所需場所的流動性。大量特定于應用程序的穩定幣可能會導致更多的DAO玩這個游戲,并賄賂這些代幣持有者。

反過來,這應該會增加CRV和BAL以及CVX和AURA的儲物柜的收益,他們通過元治理分別控制了Curve和Balancer上的大部分釋放,并接受了大部分賄賂。

這種賄賂熱潮的另一個受益者是為這些交易提供便利的市場,例如Cartel’sHiddenHand和Votium。

然而,這種賄賂將以流動性碎片化的形式讓終端用戶付出代價。在一個幾乎沒有資金流入跡象的加密貨幣市場,流動性在各種不同的穩定幣之間可能會變得更分散,導致鯨魚交易員的執行力更差。

信貸繁榮

特定應用穩定幣的增長也可能通過導致低借款利率的激增來催化DeFi信貸熱潮。

為了與USDC、USDT、DAI和FRAX等現有穩定幣競爭,Aave和Curve等穩定幣可能不得不以低借款利率提供GHO和crvUSD,以吸引用戶制造新單位以增加其流通供應量。

從理論上講,這種低利率驅動的信貸繁榮可以刺激DeFi和加密市場的廣泛發展,收益農民和degens都能夠以令人難以置信的低利率舉債。它還可能開辟有趣的CryptoTradFi套利機會,因為用戶可能能夠以遠低于美國國債支付的利率借入穩定幣。

我們已經看到了Maker等穩定幣發行人對這種新范式進行調整的早期跡象,Maker將通過Spark(Maker控制的AaveV3分叉)以1%的DAI儲蓄利率(DSR)提供DAI借款。

雖然這種借貸利率的降低可能會損害Aave和Curve等發行協議的底線,但它可能有助于滿足一個在2022年CeFi貸款機構崩潰后急需信貸的市場。隨著利率大幅高于DSR,以及穩定幣(如GHO)可能的借款利率,加密貨幣將成為世界上最便宜的信貸市場之一。

DeFi的野貓時代

野貓銀行(Wildcatbanking)是美國歷史上各銀行發行自己貨幣的時期。正如我們所說,DeFi正在加速金融的歷史,并且有了GHO和crvUSD等穩定幣,似乎即將沿著類似的軌跡開始。

雖然他們不太可能超越DAI和FRAX等更有優勢的現有公司,但GHO和crvUSD受益于與其發行協議的集成,并可以開拓出一個利基市場。

雖然從理論上講,這些穩定幣將有助于加強發行者的商業模式,并為代幣持有者增加價值,但由于“逐底競爭”,它們不太可能這樣做,在這種情況下,發行者將在利率上相互削弱,以向借款人提供盡可能便宜的信貸。

因此,這些低利率很可能催化信貸繁榮,以廉價資本刺激鏈上經濟。

在過去一年資金成本急劇上升的世界里,這有可能將DeFi定位為地球上成本最低的資本市場之一,也許會重新點燃人們的興趣,并導致資金流入這個生態系統。

以太坊上海升級后,加密行業會發生什么新變化?今年三月,以太坊開發人員將開啟以太坊測試網Goerli上海升級計劃,在達成普遍共識后3-4周完成以太坊上海升級.

1900/1/1 0:00:00MarsBitCryptoDaily2023年3月3日 一、?今日要聞 美參議員要求Binance及Binance.US提供資產負債表等更多運營信息據TheBlock報道.

1900/1/1 0:00:00“革命”一詞可以追溯到周朝。《周易·革卦·彖傳》有云:“天地革而四時成,湯武革命,順乎天而應乎人,革之時義大矣。”指的就是在適當的時機,革故鼎新,改變舊制,方能推動社會發展.

1900/1/1 0:00:00@Mikemoo75197959Mike老師3月2日扔8848里的gitcoin捐款,捐款結束后,凌晨產生了巨大的泵,這是泵的背后我們可以了解到的一些信息和資訊.

1900/1/1 0:00:003月14日,經過了一年多的醞釀后,FVM終于在Filecoin主網上線,為Filecoin生態帶來了活力。FVM生態現狀如何?我們為大家梳理了目前13個頗具雛形的FVM項目.

1900/1/1 0:00:00為下一個“Axie”的形態,做一個猜想。在創造更好玩的游戲體驗同時,實現為資產賦予價值;通過NFTFi的方式讓游戲資產與其他游戲和協議融合與互通;合理利用雙代幣模型和用戶裂變機制,實現穩健高效的.

1900/1/1 0:00:00