BTC/HKD-0.86%

BTC/HKD-0.86% ETH/HKD-0.7%

ETH/HKD-0.7% LTC/HKD-0.86%

LTC/HKD-0.86% ADA/HKD-1.54%

ADA/HKD-1.54% SOL/HKD-3.12%

SOL/HKD-3.12% XRP/HKD-0.2%

XRP/HKD-0.2%數據結論前置

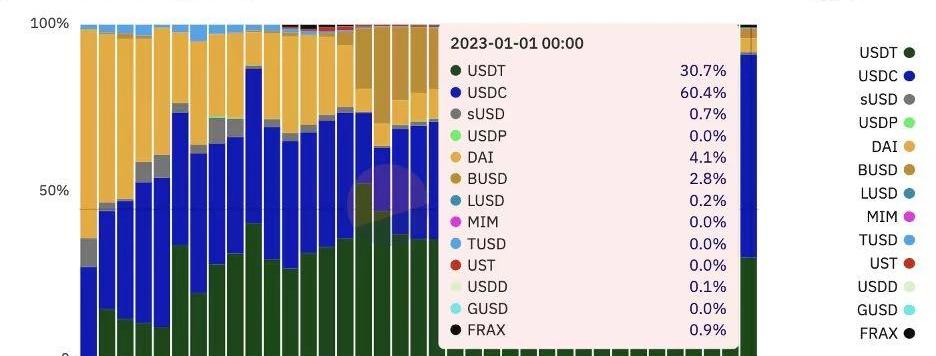

穩定幣對在去中心化交易所的交易量中占比?79%?。USDC?是?DEX?上交易量最大的穩定幣,占?60%?的主導地位。穩定幣?MIM?和?UST?曾經在?Curve?上的交易量合計為?63%?,但自從?Terra?崩潰以來,曾經的輝煌戰績已經一去不復返了。Uniswap?在穩定幣對?1?的交易量上趕上了?Curve。前者占主導地位的?41%?,后者占?46%?。以太坊是最主要的網絡,處理了?79%?的穩定幣交易量。第二大網絡是?BNB?Chain,處理?8%?的穩定幣交易量。以太坊的擴展解決方案,如?Optimism?和?Arbitrum,分別占?3%?和?5%?。背景

美元穩定幣是推動主流采用的數字資產殺手級用例。2022?年,Tether?處理了?18.2?萬億美元的結算額。這比?Mastercard?的業務量高?136%?,占?Visa?業務量的?30%?以上。美元穩定幣作為?DEX?和幾個智能合約平臺的主要交易手段,在?DeFi?中也發揮了重要作用。去年,?70%?至?80%?的交易量來自穩定幣對。

鮑威爾:加密貨幣正在證明美國境內作為一種資產類別的可持續性:金色財經報道,在國會聽證會上,鮑威爾表示,加密貨幣正在證明美國境內作為一種資產類別的可持續性。這一聲明是鮑威爾向眾議院金融服務委員會提交美聯儲半年度貨幣政策報告的一部分。[2023/7/8 22:25:12]

分析每個穩定幣的交易量對投資者是至關重要的:

每個穩定幣的特征。每個穩定幣在?DEX?和智能合約平臺中的主導地位。按交易對類型劃分的每個?DEX?的交易量來源。分析涵蓋范圍:

穩定幣:USDT、USDC、BUSD、GUSD、USDP、TUSD、DAI、sUSD、MIM、LUSD、USDD、UST、FRAX。鏈:以太坊,BNBChain、?Avalanche、?Polygon、?Optimism、?Arbitrum。DEX:Uniswap、?Curve、?Sushiswap、?GMX、?TraderJoe、?Pancakeswap、?Apeswap、?DODO、?Biswap、?Velodrome、?Shibaswap、?Hashflow、?PlatypusFinance。五大關鍵點

歐洲央行Fabio Panetta:加密貨幣已成為投機資產,以及規避資本管制的手段:金色財經報道,歐洲中央銀行(ECB)董事會成員Fabio Panetta在第22屆國際清算銀行年會上關于加密貨幣未來的小組上表示,加密貨幣的核心承諾是用技術取代信任,認為“代碼就是法律”的概念將允許自我監管系統的出現,不受人為判斷和錯誤的影響。這反過來又使得貨幣和金融可以在沒有可信中介的情況下運作。然而,這種敘述常常混淆現實。無支持的加密貨幣并沒有侵入貨幣的傳統角色。他們逐漸偏離了最初的去中心化目標,轉而越來越依賴中心化的解決方案和市場結構。它們已成為投機資產,以及規避資本管制、制裁或金融監管的手段。[2023/6/25 21:58:23]

1.USDC?是在?DEX?上交易的首選穩定幣

圖?1?:穩定幣總交易量優勢。

來源:DuneAnalytics

Galaxy Digital創始人:鮑威爾應該立即降息:金色財經報道,加密貨幣投資公司Galaxy Digital創始人Mike Novogratz今日接受CNBC財經欄目Squawk Box采訪時表示,原油市場表現已經告訴市場正在進入蕭條階段,杰羅姆·鮑威爾(美聯儲主席)應該立即暫停升息,然后以比我們想象更快的速度降低利率。現在是時候關注比特幣和加密貨幣,這也是為什么比特幣和加密貨幣被創造出來的原因。[2023/3/15 13:06:15]

在?CEX?上,USDT?和?BUSD?是交易量中領先的穩定幣,占?64%?和?36%?的主導地位,而截至?2023?年?1?月,USDC?僅占約?0.3%?。然而,USDC?是穩定幣的首選,在?DEX?上擁有?60%?的穩定幣交易量主導地位,而不是?USDT?和?BUSD。此外,USDC?是以太坊、Avalanche、Polygon、Arbitrum?和?Optimism?上領先的穩定幣。

盡管?USDC、BUSD?和?USDT?存在中心化問題,但這三種穩定幣在?DEX?上擁有最大的份額。對于?DAI、MIM?和?FRAX?等去中心化穩定幣來說,它們在交易量上的市場份額在?2022?年逐漸萎縮。2023?年,AAVE?和?Curve?可能會推出自己的去中心化穩定幣?GHO?和?crvUSD,這些穩定幣都是加密資產的超額抵押。這些具有不同機制的新型穩定幣也可能成為?USDC、BUSD?和?USDT?的潛在挑戰者。

Huobi已獲得英屬維爾京群島投資業務許可:9月9日消息,Huobi周五正式宣布,已獲得英屬維爾京群島金融服務委員會(FSC)的投資業務許可。該許可允許Huobi子公司Brtuomi Worldwide Limited(BWL)運營虛擬資產交易。

Brtuomi Worldwide Limited已成為首批允許在英國海外領土提供合規加密衍生品和交易服務的交易所之一。根據公告,BWL計劃提供一系列加密貨幣交易服務,包括BTC和ETH等加密貨幣的現貨交易以及衍生品交易。(Cointelegraph)[2022/9/9 13:19:57]

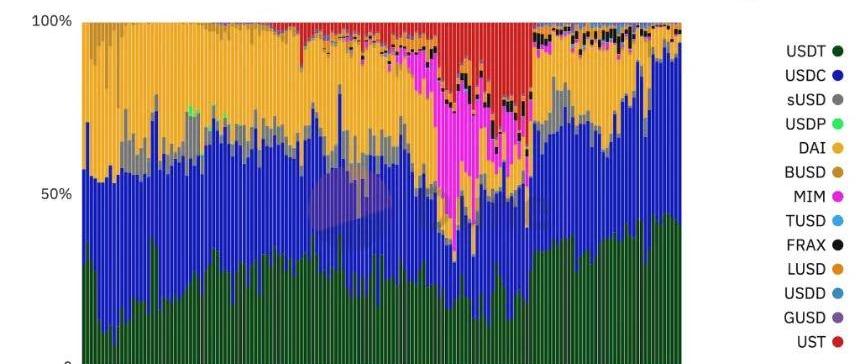

2.?自?Terra?崩潰以來,UST?和?MIM?在?Curve?上的交易量已經全軍覆沒

圖?2?:在?Curve?上的穩定幣交易量明細。

來源:DuneAnalytics

Voyager Digital:償還用戶的確切金額取決于重組過程中發生的情況以及三箭資產的恢復情況:金色財經消息,加密借貸平臺Voyager Digital周一發布博客文章稱,公司目前在其平臺上擁有約13億美元的加密資產,加上對三箭資本的索賠超過6.5億美元(由于比特幣和美元之間的匯率而波動)。根據Voyager提出的恢復計劃(須經法院批準),用戶可能會收到按比例份額的現有Voyager代幣、按比例分配的加密貨幣、按比例分享三箭資本回收的收益、按比例持有新重組公司的普通股。

至于客戶能拿回多少加密貨幣,該公司表示,具體數字將取決于重組過程中發生的情況以及三箭資本資產的恢復情況。公告寫道,“該計劃可能會發生變化,與客戶進行談判,并最終進行投票,我們制定了一項重組計劃,以保護客戶資產并提供實現價值最大化的最佳機會。”[2022/7/12 2:06:22]

Curve?一直是穩定幣交易的主要戰場。它的大部分交易量來自最大的穩定幣流動性池?3?Pool?的組成部分,該池由?USDT、USDC?和?DAI?組成。然而,從?2021?年開始,算法穩定幣?UST?已經成為人們關注的焦點。它最出名的是它的收益率機會,用戶可以將?UST?以?19%?的?APY?存入?Anchor?協議。穩定幣?MIM?背后的協議?Abracadabra?看到了這一機會,并圍繞?UST?推出了“degenbox”戰略。該策略允許用戶通過利用?MIM?和循環策略獲得額外的?UST?收益。憑借這兩種穩定幣所能提供的高收益率,UST?和?MIM?在?2022?年?1?月以?150?億美元的總市值成功躋身穩定幣前?8?名。同月,他們還在?Curve?上的總交易量上增加了?USDT?和?USDC?的交易量,占?46%?的主導地位。

然而,Terra?建立的算法模型被證明是不可持續的。結果,UST?大幅跌破?1?美元掛鉤匯率,從此一蹶不振。與?UST?密切相關的?MIM?市值也大幅下降,表明持有人正在退出其持有的?MIM?份額。UST?崩盤一個月后,UST?和?MIM?在?Curve?上的交易量下降到僅?2.2%?。

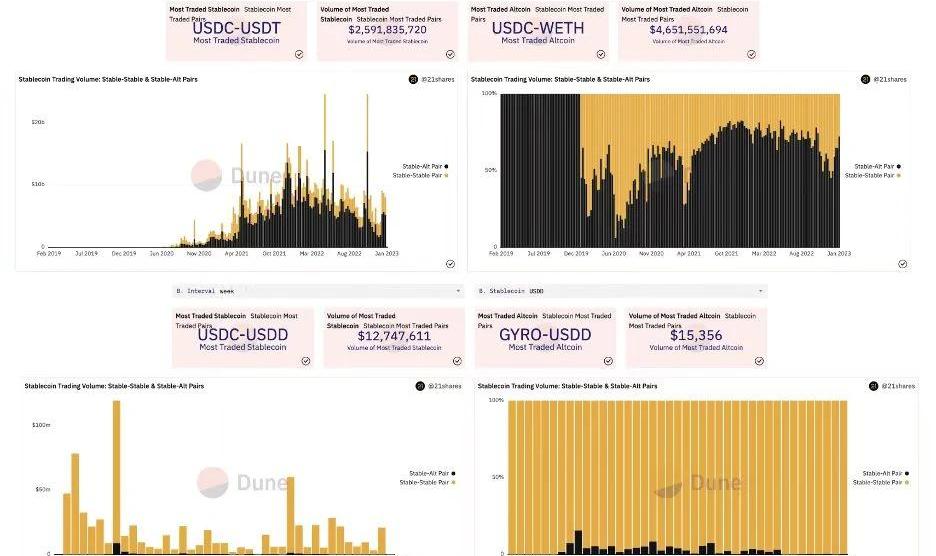

3.?Uniswap?正在穩定幣對交易量上追趕?Curve

圖?3?:DEX?在穩定幣對交易量中的主導地位。

來源:DuneAnalytics

從?2020?年到?2021?年初,CurveV1以?70%?-90%?的“穩定幣對交易量”占據主導地位,這要歸功于它們的低費用和穩定幣對交易機制提供的低波動。與?UniswapV2的恒定公式相比,Curve?的穩定幣對交易可以更好地利用流動性。因此,交易者傾向于使用?Curve?來進行穩定幣交易。

2021年5?月推出的UniswapV3,通過引入集中流動性解決了流動性提供效率低下的問題。流動性提供者現在可以在特定價格區間內配置資本。就穩定幣而言,其價格通常保持在?0.99?美元至?1.01?美元之間,集中流動性可以幫助交易者獲得更高的流動性,并以更低的利差進行交易。由于?UniswapV3的改進,他們在“穩定幣對”交易量中的主導地位在一個月內從?6.2%?上升到?34%?。

Uniswap?目前在“穩定幣對”交易量中市場份額的另一個關鍵催化劑是?2021年11?月為穩定幣池引入了?1?個基點的收費層。最初,UniswapV3中最便宜的收費標準為?5?個基點,而其他競爭對手如?Curve?僅對?3?Pool收取?3?個基點,DODO?對?USDT-USDC?池收取?1?個基點。在穩定幣池的新收費層推出后,UniswapV3穩定幣對的交易量增長了?88%?,其交易量主導地位也從?32.7%?增加到?52.4%?。另一方面,Curve?和?DODO?的主導地位在?2021?年?11?月分別下降了?11%?和?10%?。

為了應對?UniswapV3的激進定價,Curve?還在?2022?年?5?月將?3?Pool?的費用從?3?個基點降至?1?個基點。結果,他們在“穩定對”交易量中的主導地位從?11.8%?反彈至?46.5%?。

4.?穩定幣在?DEX?交易上的效用比

圖?4?:按交易對類型劃分的?USDC?和?USDD?交易量。

來源:DuneAnalytics

該指標比較了穩定幣對之間以及“穩定幣-競爭幣”之間的交易量。穩定幣在“穩定幣-競爭幣”交易量中所占比例較高,這意味著它在?DEX?交易中更具實際效用,因為它為?DEX?上的交易者提供了一種交易媒介。另一方面,“穩定幣對”的交易量主要來自交易員進入或退出穩定幣頭寸。因此,擁有高“穩定幣對”的交易量并不能展示出在?DEX?上交易的實際效用。

穩定幣還有其他效用,如全球匯款、衍生品交易、CEX?交易、支付手段等。然而,我們應該意識到,提供高利率等“人為效用”并不是實際效用。因此,在分析穩定幣是否在?DEX?交易中具有實際效用時,這一指標可以作為風險評估的一部分。

總結

穩定幣將繼續成為?DeFi?不可分割的一部分。雖然大部分交易量由?USDC?主導,但最終贏家尚未確定。即將推出的?GHO?和?crvUSD?等去中心化穩定幣可能會動搖?DEX?上的穩定幣格局。

Web3降智系列是我在2023年新開始的一個以日常交流中Web3er對一些知識和概念的誤解為引子,以即使你在忙了一天后大腦停機的降智狀態也能讀懂為目的,通過講述設計思想而不是外在表現.

1900/1/1 0:00:00市場觀點: 1、宏觀流動性 貨幣流動性趨緊。美國1月CPI同比上升6.4%,為連續第七個月放緩,預期6.2%,前值6.5%.

1900/1/1 0:00:002018年7月,萬向集團董事長肖風博士在一次演講中提到:“區塊鏈行業有可能出現5萬億級別的公司”.

1900/1/1 0:00:00a16z的Web3初創者加速器計劃「CryptoStartupSchool」將于2023年3月6日開始,持續12周.

1900/1/1 0:00:00本文作者BrunoBrasilFaviero是YCombinator前高管,也是Token管理平臺Magna的創始人和CEO.

1900/1/1 0:00:00在“運動品牌+Web3”的潮流里,彪馬絕對算是發燒友級別。2月22日,這家德國服裝品牌的新NFT又來了,總量10000個SuperPUMANFT中,將有4000個以0.15ETH價格正式公售.

1900/1/1 0:00:00