BTC/HKD+1.56%

BTC/HKD+1.56% ETH/HKD+0.6%

ETH/HKD+0.6% LTC/HKD+2.8%

LTC/HKD+2.8% ADA/HKD-1.69%

ADA/HKD-1.69% SOL/HKD+2.93%

SOL/HKD+2.93% XRP/HKD-0.92%

XRP/HKD-0.92%注:原文作者@Defi_Maestro,MarsBit整理編譯如下:

@traderjoe_xyz團隊在熊市期一直在發展,我堅信他們有能力在未來幾周內爆發。這個線程將剖析$JOE的主要特征以及為什么我如此看好它。

介紹

@traderjoe_xyz是雪崩上最大的DEX,接下來將部署至@arbitrum,通過合作伙伴@LayerZero_Labs和@StargateFinance進行橋接。

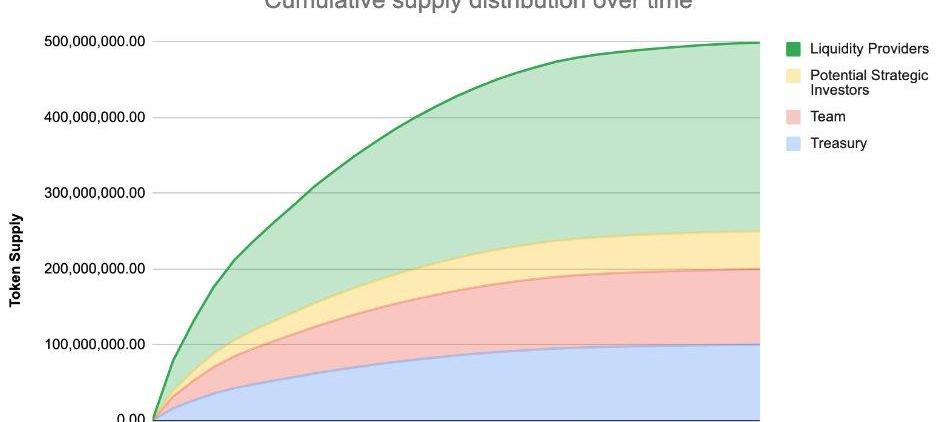

代幣經濟學

市值-7200萬美元

最大供應量-5億

當前流通量-4.64億

總發行量-259,200JOE/天

以太坊Layer2上總鎖倉量為101.40億美元:金色財經報道,L2BEAT數據顯示,截至目前,以太坊Layer2上總鎖倉量為101.40億美元,近7日漲6.82%。其中鎖倉量最高的為擴容方案Arbitrum One,約61.03億美元,占比60.18%,其次是Optimism,鎖倉量24.36億美元,占比24.02%。[2023/7/16 10:57:20]

發行量-14,768JOE/天

剩余代幣存放在國庫中,用于未來的長期增長激勵。

2024年1月停止代幣發行。

機構:美元指數創2015年以來最好表現:1月2日消息,根據道瓊斯市場數據,美元指數2022年上漲7.8%,這是該指數自2015年以來表現最好的一年。[2023/1/2 22:20:40]

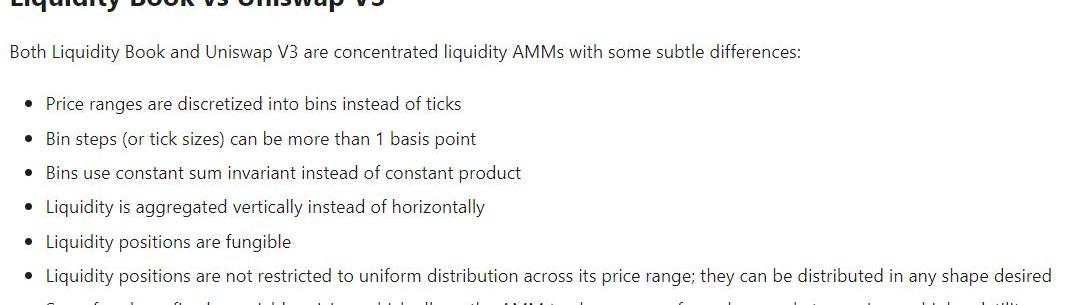

流動性賬簿介紹

@traderjoe_xyz已推出流動性賬簿(LB)模型,使其成為一個集中的流動性AMM。附圖中LB和Univ3之間的主要區別。

流動性賬簿與UniV3相比的優勢:

更高的流動性效率可定制的流動性可替代的流動性頭寸-允許協議直接激勵資金池動態費用,可以在波動期間獲取額外價值

分析:Alameda曾于二季度處于崩潰邊緣,當時使用大量FTT作為抵押品從FTX獲得資金:11月9日消息,CoinMetrics研究主管Lucas Nuzzi在推特上分析稱,有證據表明FTX可能在第二季度為Alameda提供了大規模救助,而現在這又是困擾著他們的原因。通過數據分析表示,Alameda在今年第二季度時與三箭資本等一起到了崩潰邊緣,它之所以幸存下來,是因為它使用保證在4個月后歸屬的1720萬枚FTT作為抵押品從FTX獲得資金,一旦歸屬,所有代幣都被退回作為還款。FTT ICO合約是自動歸屬,如果FTX讓Alameda在5月內爆,他們的崩潰將確保隨后在9月歸屬的所有FTT代幣被清算。這對FTX來說會很糟糕,所以他們必須想辦法避免這種情況。Alameda和FTX實際上在第二季度把所有籌碼都擺在臺面上,并用這筆錢來救助其他公司,這鞏固了FTX作為有償付能力和負責任的機構的形象,并有助于FTT的價格上漲。對Alameda的救助計劃可能會削弱FTX的資產負債表,使其不再具有償付能力,這就是為什么Alameda竭盡全力保護FTT價格的原因。

Nuzzi還猜測,幣安的人有可能知道FTX和Alameda之間的這種安排。作為FTT的大持有者,他們可能會開始故意破壞該市場,以迫使FTX面臨流動性緊縮。[2022/11/9 12:36:23]

質押模型

Venus已恢復存取款等操作,將UST和LUNA作為抵押品的用戶需提供抵押品以防止清算:5月16日消息,BNB Chain上借貸協議Venus已恢復包括存取款在內的操作(UST和LUNA除外),其中在Venus中將UST和LUNA作為抵押品的用戶將能從UTC5月17日22:00開始正常操作,用戶需提供抵押品來支付UST或LUNA貸款以防止清算。

此前消息,Venus公布協議恢復計劃,將于5月18日投票下架LUNA和UST市場。[2022/5/16 3:18:25]

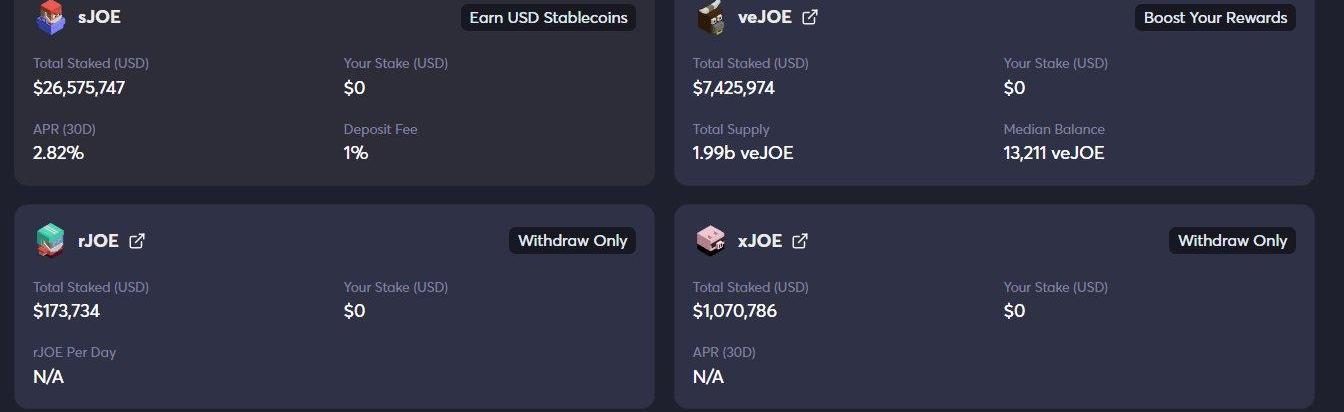

veJOE-精選礦池提高JOE獎勵+治理

sJOE-分享所產生的所有平臺收入

rJOE-用于進入RocketJoeLaunches的分配代幣

催化劑-實際收益率

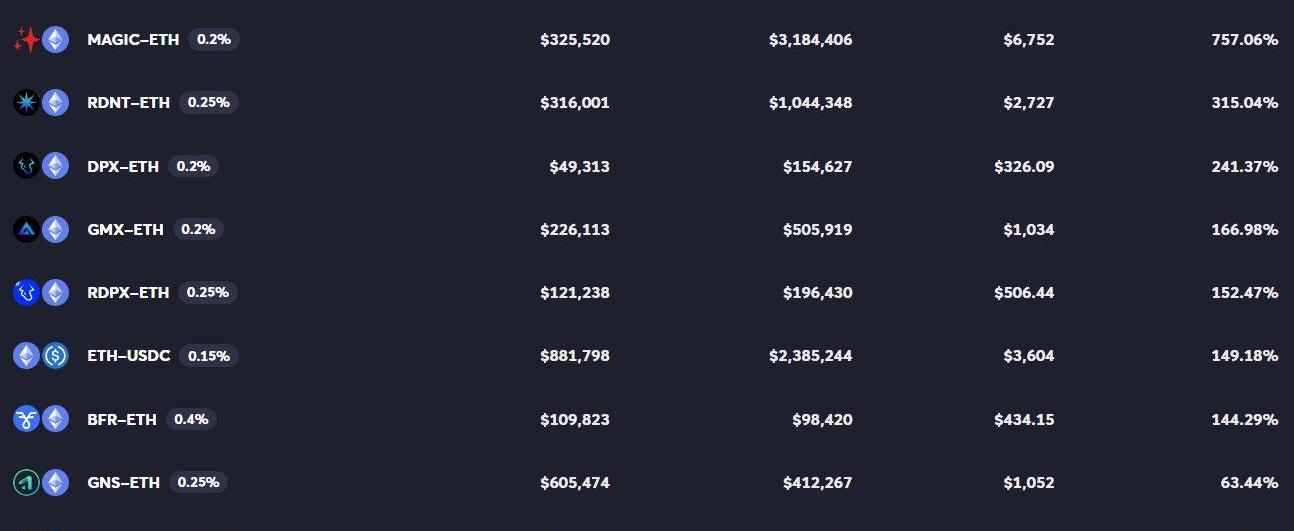

當前@traderjoe_xyzLP正在使用LB模型產生大量費用。

sJOE的費用開關將很快打開,所有Dex費用的一部分將流向$JOE質押者。

這意味著$JOE將開啟實際收益敘述。

催化劑—多鏈

sJOE質押將被各自的鏈孤立。

+$JOELP的流動性為820萬美元,而sjoe的質押金額為2600萬美元,vejoe的質押金額為730萬美元。

2sJOE在兩條鏈上啟動(@arbitrum&@BNBCHAIN)會看到JOE流動性從$JOELPs中減少。

催化劑-做市計劃

1個月內的ETA+veJOE將被整合到MM計劃中以增加獎勵。

LP將根據費用獲得獎勵。

協議將被允許進一步激勵他們自己的LP池和原生代幣。

催化劑-做市計劃(2)

用戶將被激勵在狹窄范圍內成為LP,以產生最大的MM獎勵。

提供額外激勵的協議將獲得更深的流動性,保護他們免受大滑點掉期的影響。

LP和協議雙贏。

Catalyst-治理模型

VeJOE也被治理聚合器使用,例如@yieldyak_和@vector_fi。

治理聚合器永久鎖定$JOE以增加veJOE分配。

veJOE的Permalock確保治理資本具有粘性,而不是唯利是圖。

催化劑-治理模型(2)

即將推出的MM計劃可能會看到veJOE的重要性上升。

veJOE中鎖定的$JOE增加=市場供應減少+供應減少+代幣需求增加=供應波動即將到來?

Catalyst-無許可池

當前LP池經過精心策劃以確保參與資產的可靠性。

無許可部署正在進行中。

無許可池=可以部署山寨幣=DegenCentral=Dex交易量上升。

投機-$JOE礦池激勵

隨著$JOE多鏈和即將推出的MM計劃,我預計$JOE礦池將受到激勵以引導流動性。

恕我直言,$JOELP刺激@arbitrum和BNBchain。

總結想法

$JOE為下個月設置了完美的飛輪低排放量質押模型限制$JOE供應高效的流動性模型協議激勵流動性的有效方式所有跡象都指向供應緊縮。

飛輪到位后,我預計一旦開啟MM激勵,$JOE就會爆發。

深度流動性+LB模型=費用黑洞

除了MM激勵之外,LB對大眾的市場敞口將有助于推動長期增長。

在香港宣布擁抱Web3的數月后,情緒再次來到了東方板塊。上周就有網傳「今年6月1日香港居民自由買賣加密貨幣將完全合法」的消息,經BlockBeats咨詢相關人士,香港原定于2023年3月1日起實.

1900/1/1 0:00:002023年的加密空間里,LSD的興起已是眾望所歸,在某種程度上,流動性質押也是加密用戶們比較穩妥的獲利方式.

1900/1/1 0:00:00作為OpenSea有史以來最強競爭者之一,他們之間的明爭暗斗可謂是精彩紛呈。本期我們回顧Blur如何殺出OpenSea重圍,開疆擴土.

1900/1/1 0:00:00執法行動對加密股票和代幣都產生了影響$COIN的價格收盤下跌14.1%。注:Coinbase提供的質押服務占第三季度收入的11%.

1900/1/1 0:00:00區塊鏈技術的發展已經有十多年歷程,近年來,它的應用和用例不斷增加,尤其是在游戲、金融和藝術行業。本文將探討區塊鏈領域在2023年的主要趨勢,包括web3游戲、零知識證明和第2層協議.

1900/1/1 0:00:00香港證監會于昨日?發布《虛擬資產交易平臺指引》咨詢文件,就虛擬資產交易在香港的進一步合法化向公眾征求意見.

1900/1/1 0:00:00