BTC/HKD+1.23%

BTC/HKD+1.23% ETH/HKD+1.95%

ETH/HKD+1.95% LTC/HKD+2.69%

LTC/HKD+2.69% ADA/HKD+2.23%

ADA/HKD+2.23% SOL/HKD+1.1%

SOL/HKD+1.1% XRP/HKD+1.39%

XRP/HKD+1.39%在過去的一段時間中,Arbitrum上發生了令人驚訝的DeFi創新。促成這一狀態的主要原因之一在于去中心化衍生品交易所GMX在Arbitrum上的部署——得益于DeFi的樂高屬性,其他DeFi協議開始基于GMX來構建產品。其中,最常見的設計便是基于GLP建立的產品框架。

接下來,我們來詳細拆解一下這類產品。

首先,什么是GLP?

在GMX生態中,存在兩種代幣,一是治理和分紅代幣GMX,二是流動性代幣GLP。

GMX不是訂單簿模式。在GMX的市場中,一方是流動性提供者,一方是交易者。投資者可以通過購買GLP來為GMX上的交易者提供流動性,相應的,投資者可以獲得70%的GMX交易手續費分成。流動性提供者和交易者之間是交易對手方,這也意味著,交易者盈利代表GLP持有者虧損,交易者虧損代表GLP持有者盈利。

GLP由一攬子主流資產構成——50%穩定幣、28%ETH、20%WBTC和一些其他主流資產。流動性提供者通過鑄造或銷毀GLP進入或退出市場。

在大多數GLP衍生產品的設計中,它們的主要目標便是降低投資者的風險,增加GLP持有者的收益,從而增加資產的資本效率。

Web3支付服務平臺Alchemy Pay集成可擴展區塊鏈IoTeX:金色財經報道,Web3支付服務平臺Alchemy Pay宣布集成可擴展區塊鏈IoTeX,使開發人員和 dApp 能夠順利集成支付提供商的服務功能,有助于國際客戶通過他們喜歡的支付方式和國內貨幣購買和交換加密貨幣。在與包括支付巨頭萬事達卡MasterCard和Visa在內的支付平臺整合后,目前Alchemy Pay業務已經遍及近 173 個國家且兼容Apple Pay 和 Google Pay。(cointrust)[2023/5/23 15:21:17]

接下來,讓我們來看一下這些協議的策略:

1、Delta中性策略

向投資者提供Delta中性策略來獲取用戶是大部分GLP衍生協議的主流做法。

根據維基百科的解釋,在金融領域,如果一個投資組合由相關的金融產品組成,而且其價值不受標的資產小幅價格變動的影響,這樣的投資組合具有Delta中性的性質。在傳統金融中,旨在在橫向市場中賺錢的投資組合策略被稱為Delta中性策略。?

也就是說,Delta中性交易旨在是建立一個不會對標的資產價格的微小變化做出反應的頭寸。因此,GLP?Delta中性策略的目標是在為GLP持有者提供收益的同時,降低了其對價格的敏感性。

Getaverse Arbitrum SBT嘉年華24h內參與用戶突破30k:據官方消息,Web3信用協議Getaverse為慶祝部署至Arbitrum舉辦了Arbitrum SBT嘉年華活動,且在 24h 內參與用戶突破30k,目前僅剩不到20k的SBT可供領取。截至目前,Getaverse DID平臺用戶數量突破37,000,平臺SBT鑄造數量突破52,000,可信驗證節點突破13,000,各項數據均創新高。

據悉,Getaverse DID信用協議2.0已上線,新增功能如DID管理系統、域名集成和地址追蹤等。Getaverse目前已獲得KuCoin Labs、LD Capital、AC Capital、ChainUp Capital、American Software Capital等機構投資。[2023/5/7 14:48:29]

我們以RageTrade為例。

RageTrade為用戶提供了一個名為「DeltaNeutralVault」的金庫產品,分為Risk-OnVault和Risk-OffVault。用戶可以通過存入USDC來獲得獲益,目前金庫已經達到限額。

FDIC將向硅谷銀行未投保儲戶支付一定比例的資金:金色財經報道,據Watcher.guru在社交媒體披露信息,美國聯邦存款保險公司(FDIC)表示將向硅谷銀行的未投保儲戶支付一定比例的存款資金,作為“預付紅利(advance dividend)”。[2023/3/12 12:58:53]

金庫是如何運作的?

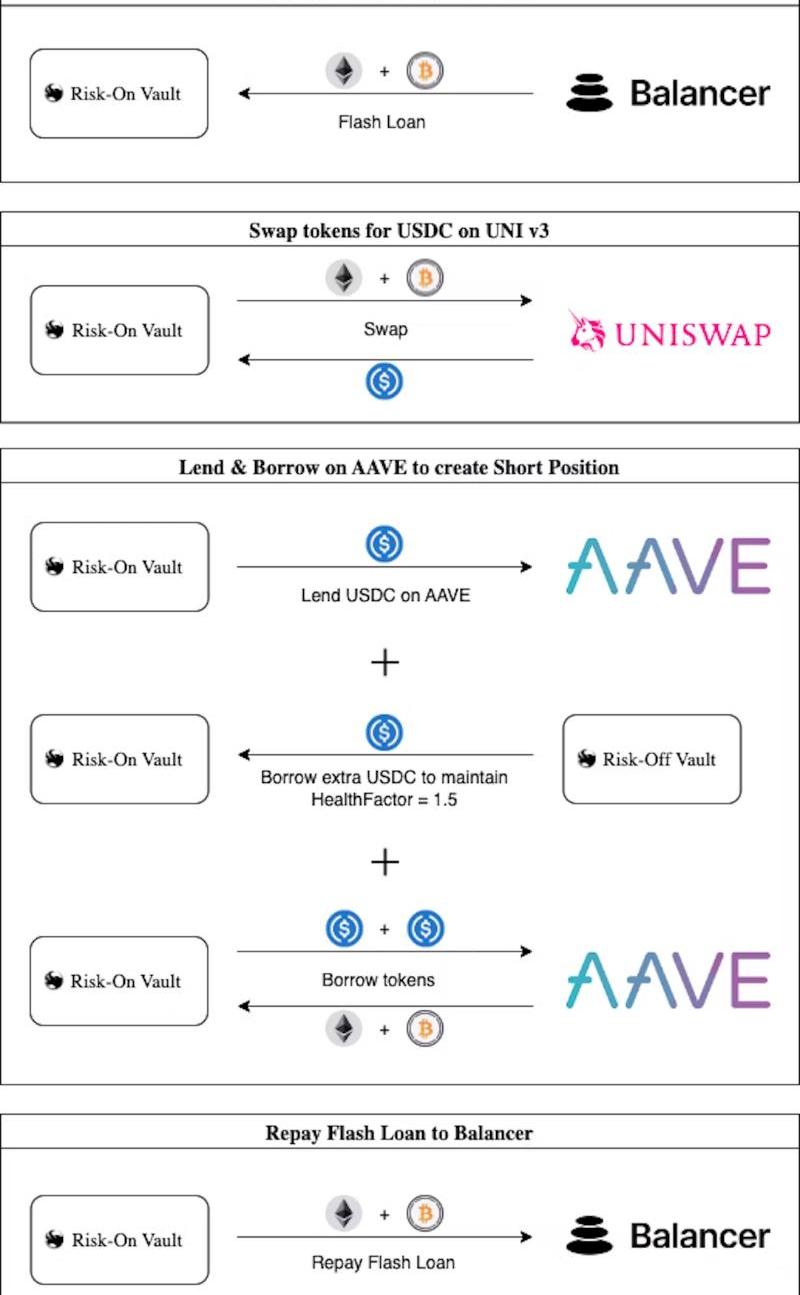

Vault的基礎工作就是以Delta中性的方式為GMX提供流動性,以賺取ETH收益。但為了減少用戶的風險敞口,RageTrade推出了兩個產品以滿足不同風險偏好用戶的需求。通過Risk-OnVault和Risk-OffVault中資金的相互搭配,RageTrade實現了不同風險下的收益實現。

第一階段:RageTrade將用戶的部分USDC轉換為GLP,存入GMX中獲得手續費收益分成。

第二階段:根據GLP中的ETH和BTC頭寸,在Balancer上閃電貸借出ETH和BTC,并在UniSwap上賣出ETH和BTC,獲得USDC。RageTrade再將USDC存入AAVE中,借入ETH和BTC,以償還Balancer上的貸款。為了提高資本效率,RageTrade對Aave的空頭頭寸保持1.5倍的健康系數。

沙特爆冷戰勝阿根廷,沙特主題NFT銷量增加超3倍:11月23日消息,據外媒報道,在昨晚卡塔爾世界杯沙特阿拉伯2比1爆冷擊敗奪冠熱門阿根廷后,沙特主題的NFT系列“沙特人”的銷量激增387%。與此同時,阿根廷球迷代幣ARG在過去24小時內下跌24.82%,目前價格為5.28美元。

據悉,球迷代幣在世界杯開始前經歷了大幅修正,包括葡萄牙(POR)和巴西(BFT)在內的其他球迷代幣在周一都出現了下跌,表現不及比特幣(BTC)和以太幣(ETH)。(CoinDesk)[2022/11/23 7:59:25]

其中,Risk-OnVault除了質押GLP獲取GMX手續費分紅外,借入了Risk-OffVault的USDC,以完成空投倉位的開設,來對沖ETH和BTC的價格波動。

而Risk-OffVault通過在Aave上借出USDC賺取利息,同時還根據借給Risk-OnVault的USDC數量從GLP獲得一小部分ETH獎勵。

99,999,990枚USDT從未知錢包轉移到Binance:金色財經報道,Whale Alert數據顯示,99,999,990枚USDT從未知錢包轉移到Binance。[2022/9/11 13:22:04]

每12小時,Risk-OnVault將根據權重和價格的變化更新其對沖頭寸,并自動將GMX的ETH收益復合到GLP中。

第三階段:根據Risk-OffVault的利用率,自上次重新平衡以來從GMX產生的ETH獎勵在Risk-On和Risk-OffVault之間分配。

Risk-OffVault的ETH獎勵份額將自動被轉換成USDC并抵押在Aave上,以獲得更多的利息。

RageTrade的產品設計追求Delta中性的投資策略,并通過Risk-On和Risk-Off的形式為不同風險偏好的用戶提供不同的收益策略。

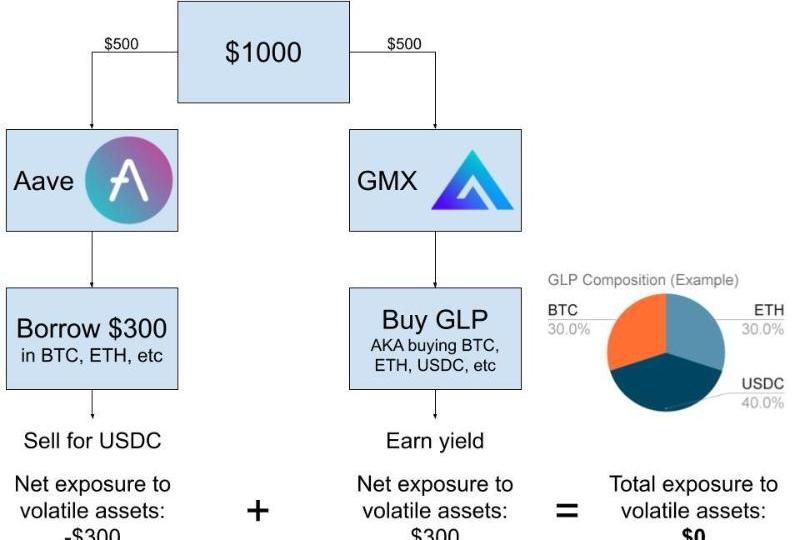

相較其他Delta中性金庫,RageTrade的產品設計和波動策略更加復雜,它細化了前人的流程:比如DeCommas只是將一半USDC購買GLP,一半存入AAVE賺取利息,以降低風險敞口。而這種設計也正是RageTrade的主要優勢。

DeCommasDelta金庫運行方式

2、GLP抵押借貸和鑄造穩定幣

由于GLP由一攬子主流資產組成,且其中50%是USDC,因此它的波動率較小,非常適合作為借貸抵押品運作。

我們以VestaFinance為例。

用戶可以將GLP存入VestaFinance,Vesta會將GLP直接質押在GMX中。因此,用戶將獲得借貸利息收益和GLP分紅收益。而存入GLP的用戶可以鑄造穩定幣VST,VST又可以被用于清算質押和流動性挖礦。這在很大程度上提升了GLP持有者的資本效率。同時,協議期望積累esGMX,以增加質押用戶的收益。

目前,VestaFinance的TVL為2200萬,VST鑄造數量為875萬。

3、GLP流動性憑證

另一種提升資本效率的方式是鑄造流動性憑證,就像Lido為ETH質押者提供stETH憑證那樣。

GMDProtocol就是一個很好的例子。

它采用的是偽Delta中性策略,為投資者提供了一個名為「Delta-NeutralVaults」的金庫產品。

投資者可以將USDC、ETH和BTC質押到GMDProtocol的單幣金庫中。GMDProtocol會將用戶的投入進行復合投資。而用戶將收到gmdUSDC、gmdETH和gmdBTC作為資產憑證,GMDProtocol將鼓勵用戶通過這些代幣來獲得額外收益。當用戶選擇退出時,可以通過其gmdToken來兌換USDC、ETH、BTC和額外收益。

GMX是否有競爭對手?

答案是有的。

VelaFinance是一個永續杠桿交易所,它推出了其流動性供給產品VLP。與GMX相比,VLP中的資產類別只有USDC。用戶只需要抵押USDC,即可獲得VLP。由于沒有波動資產,VLP持有者只有在交易者獲利時才會虧損。而VLP持有者的收益來源于交易者的虧損和60%交易手續費。

由于本身帶有Delta中性的屬性,VLP持有者并不需要其他協議提供Delta中性策略。前文中「2」、「3」部分可能會是基于VLP進行創新的部分。

VelaFinance如何與GMX競爭呢?

它提供了更高的流動性注入獎勵,用原生Token來獎勵VLP供給者。活動將于3月14日開始。目前價值250萬美元的VLP金庫已經被填充。

不過,相較已經建立頭部優勢和護城河的GMX而言,剛剛開始的VelaFinance還有著很大的差距。短時間內,尤其是在GLP衍生品協議已經趨于成熟的階段,VLP無法對GLP產生威脅。而真正能夠對GMX市場份額產生威脅的GainsNetwork采用的是DAI金庫。

由于DAI金庫合成資產的特性,GainsNetwork為用戶提供了更多的交易對、更高的杠桿和高資本效率下的復雜風控機制。得益于此,GainsNetwork將有能力與采用全額資產保障的GMX進行競爭——如今它已經部署在Arbitrum上。

DAI金庫與GLP原理相同,但不具備GLP的高擴展性。不過,在去年12月8日,GainsNetwork宣布了新的金庫策略:用戶在將資產存入金庫后,將會收到gToken。如果我們將DAI存入金庫,便會收到gDAI憑證。gToken的贖回價格會受到累計費用和未平倉交易PnL測量數據的影響。原理類似于VLP,但比VLP更復雜。后續,GainsNetwork還將設置流動性鎖倉激勵。

由于gToken模式更為復雜且具備Delta中性,增加了基于此構建產品的難度,大概率很難在開發者中形成風潮。

最后

GMX和GLP衍生品協議是一場雙贏的合作,GMX為投資者提供了具有低波動性質的LP代幣,GLP衍生品協議為GLP持有者提供了更具資本效率且更高對沖收益的策略。GMX推出的GLP不僅供養了GLP衍生品協議,GLP衍生品協議也將推動GLP繼續擴大份額,為GMX建立強大的流動性護城河。而現貨/期貨杠桿交易賽道的挑戰者們只能像VelaFinance那樣通過更高的激勵來吸引流動性提供者。或許只有該賽道出現創新者,才能在未來有機會真正威脅到GMX龍頭的地位。

Pitchbook匯總了加密行業的近萬起融資紀錄,對市場做了industrymapping。包括區塊鏈網絡、用戶交互、基礎設施、Web3和去中心金融5個版塊,22個賽道以及1203個頭部企業.

1900/1/1 0:00:00有關美國證券交易委員會可能禁止零售客戶進行加密質押的傳言在社區掀起熱議。2月9日,SEC宣布與加密交易所?Kraken?達成和解,Kraken同意“立即”停止為美國客戶提供鏈上質押服務,并支付3.

1900/1/1 0:00:00早前已在以太坊、Arbitrum、Optimism和Polygon等區塊鏈上線的DeFi收益協議Timeless建立了一個新的協議——Bunni,它可以幫助流動性提供者更有效地獲得收益.

1900/1/1 0:00:00比特幣生態似乎火起來了:先有前Twitter創始人JackDorsey的社交應用Damus的爆火出圈,又一次帶火比特幣閃電網絡.

1900/1/1 0:00:00近日,元宇宙龍頭項目Decentraland宣布計劃創建新的治理代幣,以激勵用戶參與投票。盡管Decentraland曾一度爆火,不少知名企業和大腕不惜一擲千金,但現階段人氣下滑是不爭的事實.

1900/1/1 0:00:00美國參議院銀行委員會周二舉辦了名為「加密崩潰:為什么數字資產需要金融系統保障措施」的聽證會,本次聽證會涵蓋了本周的熱門話題,包括穩定幣監管、消費者保護、加密銀行業務、是否需要自律組織.

1900/1/1 0:00:00