BTC/HKD+0.23%

BTC/HKD+0.23% ETH/HKD-2.39%

ETH/HKD-2.39% LTC/HKD-1.6%

LTC/HKD-1.6% ADA/HKD-1.31%

ADA/HKD-1.31% SOL/HKD+0.74%

SOL/HKD+0.74% XRP/HKD-1.72%

XRP/HKD-1.72%目標

對Uniswapv3無常損失的定量分析;如何使用策略讓Uniswapv3LP獲得更大的收益。Uniswap概覽

基于恒定乘積的自動化做市商,去中心化交易所。

v1版本:

2018年11月解決了什么問題:傳統交易所orderbook買賣雙方不活躍導致的長時間掛單,交易效率低下功能:ETH←→ERC20token兌換帶來的問題:token1與token2之間的兌換需要借助ETHUSDT→ETH→USDCv2版本:

2020年5月新功能自由組合交易對:token1←→token2token1-token2交易池LPers提供流動性并賺取費用價格預言機、閃電貸、最優化交易路徑等帶來的問題資金利用率低:在?x*y=k?的情況下,做市的價格區間在(0,+∞)的分布,當用戶交易時,交易的量相比我們的流動性來說是很小的假設ETH/DAI交易對的實時價格為1500DAI/ETH,交易對的流動性池中共有資金:4500DAI和3ETH,根據?x?y=k,可以算出池內的k值:?k=4500×3=13500。假設?x?表示DAI,y表示ETH,即初始階段?x1=4500,y1=3,當價格下降到1300DAI/ETH時:?x2?y2=13500,x2/y2=1300,得出?x2=4192.54,y2=3.22,資金利用率為:?Δx/x1=6.84%。同樣的計算方式,當價格變為2200DAI/ETH時,資金利用率約為?21.45%。也就是說,在大部分的時間內池子中的資金利用與低于25%,這個問題對于穩定幣池來說更加嚴重。

Untitled

v3版本:

2021年5月考慮風險價格影響:是指一筆交易對價格的影響程度,取決于池子深度。更高的價格影響意味著:流動性提供者提供的流動性不足,向交易者提供更差的比率。存貨風險:LP的主要目標是隨著時間的推移增加其總庫存價值在價格變化過程中,相對于首選價值存儲的資產而言,LP擁有的資產數量更少,比如對于ETH-DAI,用戶更傾向于ETH,相對于ETH而言,LP擁有越多的DAI,存貨風險越高;比如100%ETH和50%-50%ETH-DAI的對比,ETH價格上漲,更多人將DAI換成ETH,相對應LP手中ETH就少了,風險加大。無常損失提供流動性時發生的資金暫時損失/非永久性損失;只要代幣相對價格恢復到其初始狀態,該損失就消失了;新功能集中流動性→提升資金利用率

Untitled1-多層級手續費率,升級的預言機,區間訂單等。帶來的問題:

相對于v2而言無常損失仍然存在,而且更大;LP的權衡價格區間越大,所獲得的費用收益就越低,(0,+∞)時和v2一致。但如果選擇一個更小的價格區間,就會有更高的無常損失。無常損失分析

超過4.16萬億枚SHIB在未知錢包之間轉移:7月30日消息,據Whale Alert監測,北京時間今日00:56:35,4,162,677,753,550枚SHIB(約合34,904,052 美元)從未知錢包轉至另一未知錢包。[2023/7/30 16:07:07]

Uniswapv2

例子:

假設ETH/DAI交易對的實時價格為1500DAI/ETH,交易對的流動性池中共有資金:4500DAI和3ETH,根據?x?y=k,可以算出池內的k值:?k=4500×3=13500。假設?x?表示DAI,y表示ETH,即初始階段?x1=4500,y1=3。

當價格下降到1300DAI/ETH時:?x2?y2=13500,x2/y2=1300,得出?x2=4192.54,y2=3.22?。

如果用戶選擇HODL,則?x2'=4500,y2'=3,我們分別計算兩種情況下的資產價值:

LP:4192.54+3.22*1300=8378.54

HODL:4500+3*1300=8400

資產減少:8400-8378.54=21.46→無常損失

無常損失率:21.46/8400=0.26%

當價格變為2200DAI/ETH時,x2=5449.77,y2=2.48,資產減少194.23,損失率為1.75%。

模型分析:

根據恒定乘積公式$xy=k$,令$k=L^2$,其中L表示流動性,則有$xy=L^2$,再根據價格$S=x/y$,可以得到$x=L/sqrt{S}$,$y=Lsqrt{S}$。

考慮LP在流動性池X-Y中添加流動性$L$,池的初始價格為$S_0$,所以LP需要向流動性池中提供$x_0=L/sqrt{S_0}$的X代幣和$y_0=Lsqrt{S_0}$的Y代幣。

當池的價格變為$S_1$時,LP的資產價值為

$$V_{v2,pos}(L,S_1)=S_1cdotx_1+y_1=frac{L}{sqrt{S_1}}S_1+Lsqrt{S_1}=2Lsqrt{S_1}$$

其中$x_1$和$y_1$是LP在池中的資產。

LP初始時的資產如果一直拿手里,則價值為

$$V_{v2,hold}(L,S_0,S_1)=S_1cdotx_0+y_0=frac{L}{sqrt{S_0}}S_1+Lsqrt{S_0}$$

所以,無常損失為:

$$begin{aligned}mathrm{IL}{mathrm{v}2}left(S_0,S_1right)&=frac{V{mathrm{v}2,text{pos}}-V_{mathrm{v}2,text{hold}}}{V_{mathrm{v}2,text{hold}}}&=frac{2Lsqrt{S_1}-left(frac{L}{sqrt{S_0}}S_1+Lsqrt{S_0}right。{frac{L}{sqrt{S_0}}S_1+Lsqrt{S_0}}&=left(frac{2cdotsqrt{frac{S_1}{S_0}}}{1+frac{S_1}{S_0}}-1right)end{aligned}$$

Grayscale CEO對貝萊德、富達和其他大型資管公司進軍加密領域表示歡迎:金色財經報道,Grayscale Investments首席執行官Michael Sonnenshein對貝萊德、富達和其他大型資產管理公司進軍加密貨幣領域的努力表示歡迎。[2023/7/12 10:49:51]

令$r=S_1/S_0$,則有:

$$mathrm{IL}_{v2}=frac{2cdotsqrt{r}}{1+r}-1$$

用之前的例子計算,r=1300/1500=0.87時,IL=0.0026=0.26%,r=2200/1500=1.47時,IL=0.018=1.8%,與上述計算相符合。

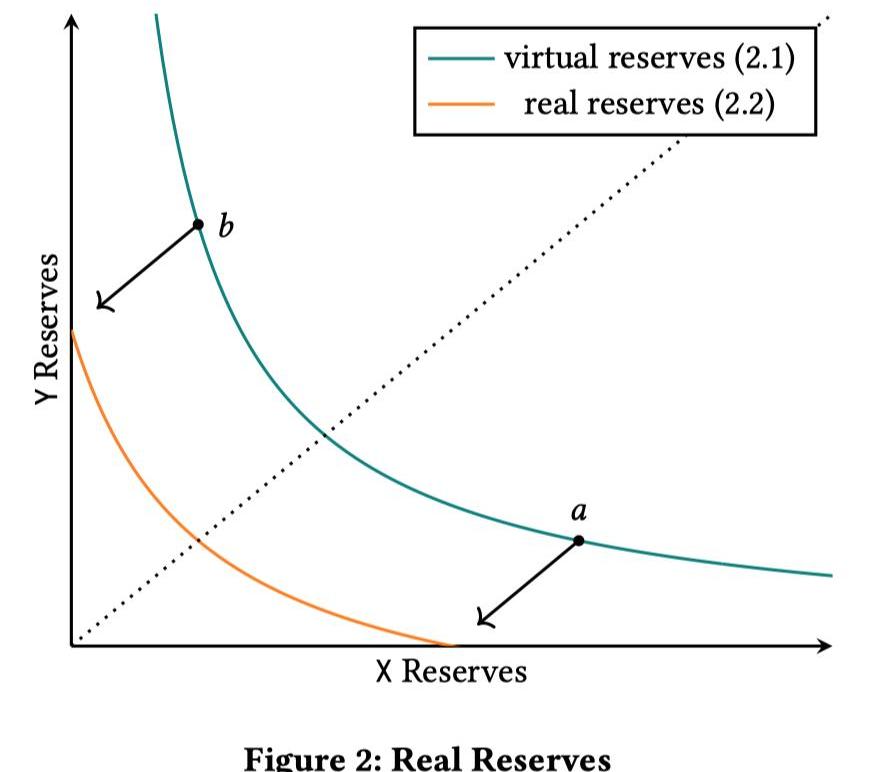

圖像:

Untitled2

www.desmos.comwww.desmos.com

可以看到,當$S_0=S_1$時無常損失為0,其他時候無常損失都為負數。列一個表:

0.25x20.0%0.5x5.7%0.75x1.0%101.25x0.6%1.5x2.0%1.75x3.8%2x5.7%3x13.4%4x20.0%5x25.5%

Uniswapv3

用同樣的過程,我們分析Uniswapv3的無常損失。假設LP向價格區間$$提供流動性$L$,初始價格為$P_0(in)$,之后價格變為$P_1(in)$。

首先我們從Uniswapv3的白皮書中可以知道,集中流動性的資產儲備曲線的公式為:

$$left(x+frac{L}{sqrt{p_b}}right)left(y+Lsqrt{p_a}right)=L^2$$

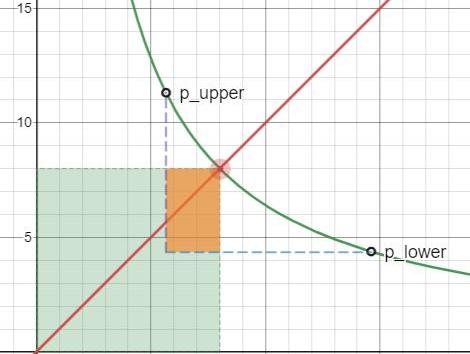

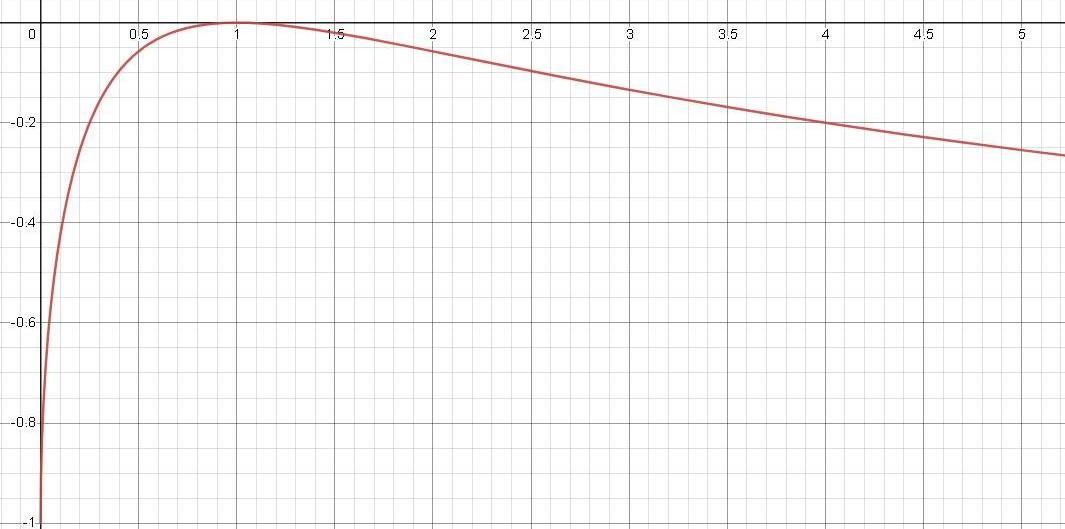

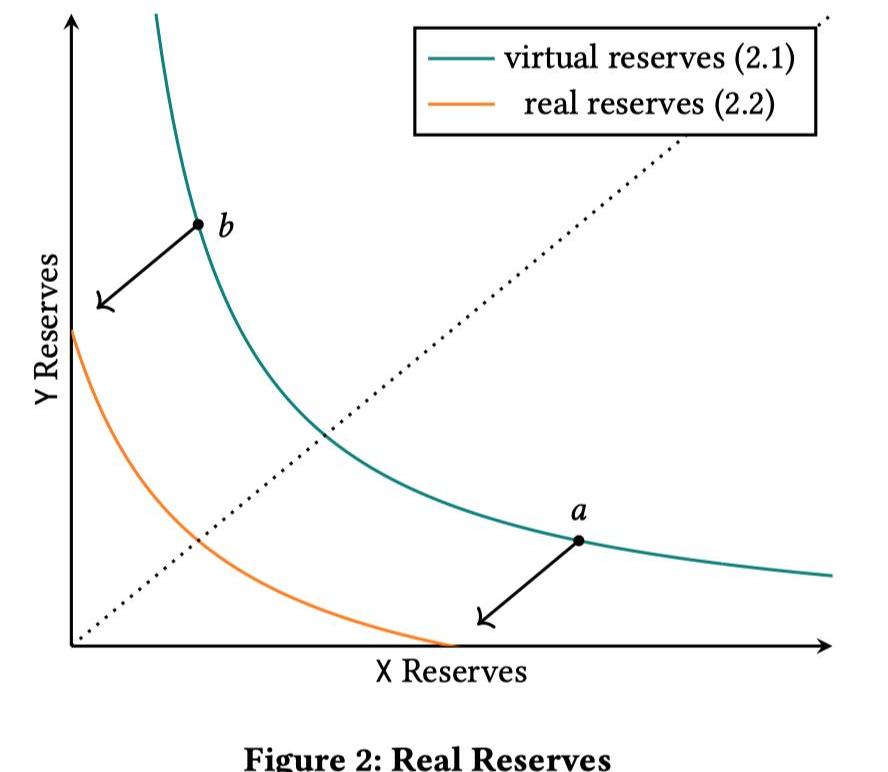

Untitled1

對于虛擬曲線:$x_{virtual}cdoty_{virtual}=L^2$,可以得到:

$$begin{aligned}&y=y_{text{virtual}}-Lsqrt{p_a}=Lleft(sqrt{P}-sqrt{p_a}right)&x=x_{text{virtual}}-frac{L}{sqrt{p_b}}=Lleft(frac{1}{sqrt{P}}-frac{1}{sqrt{p_b}}right)end{aligned}$$

初始時資產價值為:

$$begin{aligned}V_{v3}(P_0)&=y_0+x_0cdotP_0&=Lleft(sqrt{P_0}-sqrt{p_a}right)+Lleft(sqrt{P_0}-frac{P_0}{sqrt{p_b}}right)&=2Lsqrt{P_0}-Lleft(sqrt{p_a}+frac{P_0}{sqrt{p_b}}right)end{aligned}$$

ConsenSys推出學習模擬平臺MetaMask Learn,以幫助用戶了解Web3:金色財經報道,ConsenSys宣布推出學習模擬平臺MetaMask Learn,以幫助用戶在web3和自我托管錢包的世界中自我定位。據悉,MetaMask Learn是一個免費平臺,支持有10種語言,將提供一個交互式的MetaMask UI環境,以幫助那些剛接觸自我托管的人,并指導用戶使用最常用的功能以幫助他們開始了解web3。[2023/2/1 11:39:27]

同樣,則在價格$P_1$時流動池中的資產價值為:

$$begin{aligned}V_{v3,pos}(P_1)&=2Lsqrt{P_1}-Lleft(sqrt{p_a}+frac{P_1}{sqrt{p_b}}right)&=2Lsqrt{rP_0}-Lleft(sqrt{p_a}+frac{rP_0}{sqrt{p_b}}right)end{aligned}$$

在價格為$P_1$時的,選擇HODL的資產價值為:

$$begin{aligned}V_{text{v3,hold}}(P_1)&=y_0+x_0P_1&=Lleft(sqrt{P_0}-sqrt{p_a}right)+P_1cdotLleft(frac{1}{sqrt{P_0}}-frac{1}{sqrt{p_b}}right)&=Lleft(sqrt{P_0}-sqrt{p_a}right)+LcdotrP_0left(frac{1}{sqrt{P_0}}-frac{1}{sqrt{p_b}}right)&=Lsqrt{P_0}(1+r)-Lleft(sqrt{p_a}+frac{rP_0}{sqrt{p_b}}right)end{aligned}$$

所以無常損失為:

$$begin{aligned}mathrm{IL}{a,b}?&=frac{V{pos}-V_{text{hold}}}{V_{text{hold}}}&=frac{2Lsqrt{rP}-Lsqrt{P}(1+r。{Lsqrt{P}(1+r)-Lleft(sqrt{p_a}+frac{rP}{sqrt{p_b}}right。&=frac{2sqrt{r}-1-r}{1+r-sqrt{frac{p_a}{P}}-rsqrt{frac{P}{p_b}}}&=operatorname{IL}?cdotleft(frac{1}{1-frac{sqrt{frac{p_a}{P}}+rsqrt{frac{P}{p_b}}}{1+r}}right)end{aligned}$$

我們可以通過價格區間$$的變化看到:

在$P_a=P_b=P$時,IL=0;當$r=1$時,IL=0;與v2的聯系:$$p_a=0,p_brightarrowinfty,mathrm{IL}{v3}=frac{2cdotsqrt{r}-1-r}{1+r}=mathrm{IL}{v2}$$

Galaxy Digital CEO:DCG危機可能不會造成大量拋售:1月11日消息,Galaxy Digital首席執行官Mike Novogratz在接受采訪時表示,其預計Digital Currency Group(DCG)及其子公司Genesis目前面臨的困境將在下個季度結束。雖然這不是好消息,但可能不會造成大量拋售。

此外,Novogratz還表示,加密貨幣的前景并不可怕,但也“不太好”,因為我們遇到了以前沒有的監管阻力。(Cointelegraph)[2023/1/11 11:05:38]

趨近于$mathrm{IL}_{v2}$。

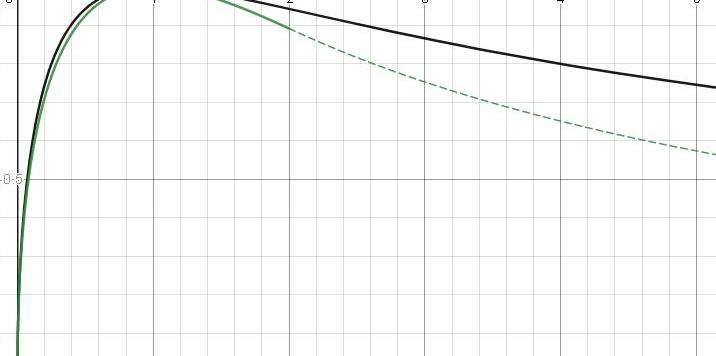

畫圖

Untitled3

www.desmos.comwww.desmos.com

同樣我們可以看到:當價格區間越小時,無常損失越大:

Untitled

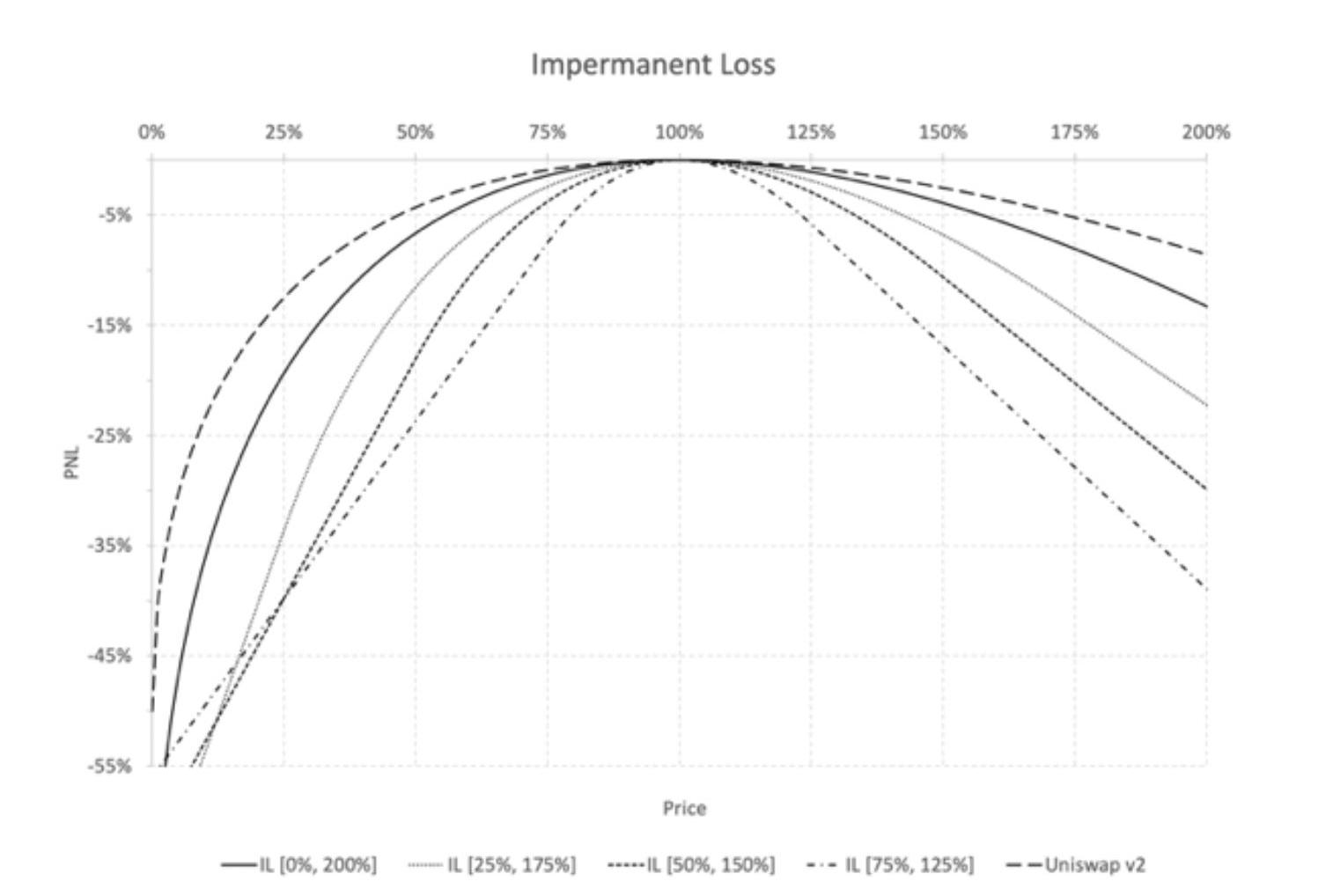

數值比較

我們比較在不同的價格區間下Uniswapv3的無常損失:

Screen_Shot_2022-08-31_at_095606

具體數據:

(Uniswapv2)-0.56%0-0.46%-0.86%0-0.70%-1.5%0-1.22%-2.34%0-1.91%-4.75%0-3.8%

提問:既然無常損失總是為負,為什么還是會有人愿意做LP?

我們的計算忽略了兩個問題:

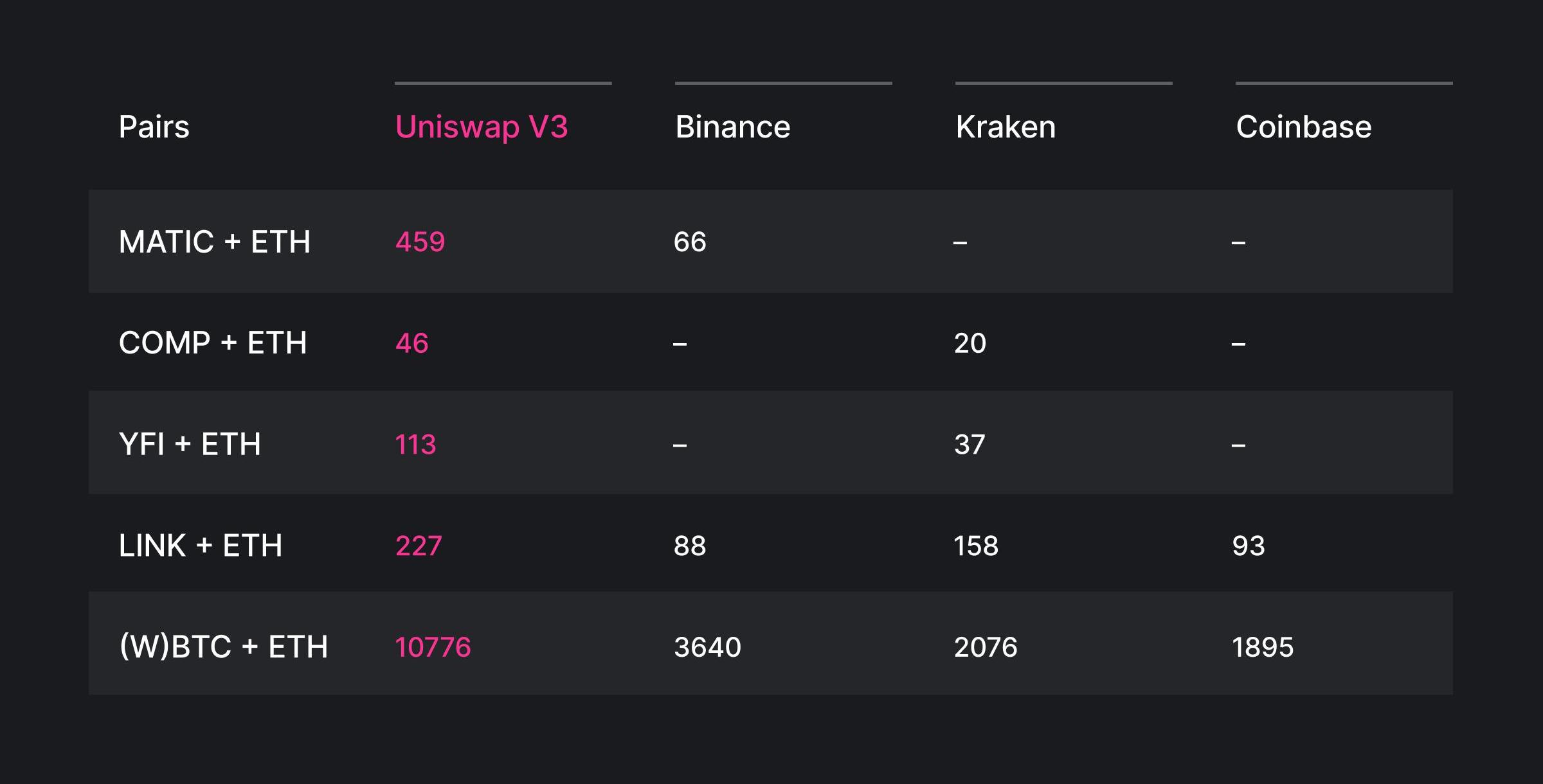

手續費:不同的池子提供不同的手續費,需要在原來的計算上加上手續費。集中流動性增加了池的深度:例如:ETH-USDC-0.3%池的流動性

一些流行的token對的深度比中心化交易所更高。linklarge-cap:ETH/dollarmid-cap-cross-chainpairs

-穩定幣與穩定幣對:USDC/USDT

從資產價值的角度

比較以下五種資產持有策略

100%持有ETH100%持有USDC50%持有ETH,50%持有USDC使用50%ETH與50%USDC參與做市-Uniswapv2使用50%ETH與50%USDC參與做市-Uniswapv3比較這五種策略的資產價值。

公共事業公司Black Hills將為懷俄明州夏延市的比特幣挖礦提供75兆瓦的電力:金色財經消息,公共事業公司Black Hills已通過其懷俄明州子公司Black Hills Energy簽署一項協議,為懷俄明州夏延市的比特幣挖礦業務提供至少五年電力,總功率達到75兆瓦。(CoinDesk)[2022/6/22 4:44:22]

無手續費時:

Untitled6

包含手續費時:

Untitled7

UniswapV3既是投資者收益的放大器,也是風險的放大器。在享受更高投資收益的同時,也必然要承擔當價格脫離安全范圍時更多的無常損失。

如何通過策略降低損失,或者說增加收益?

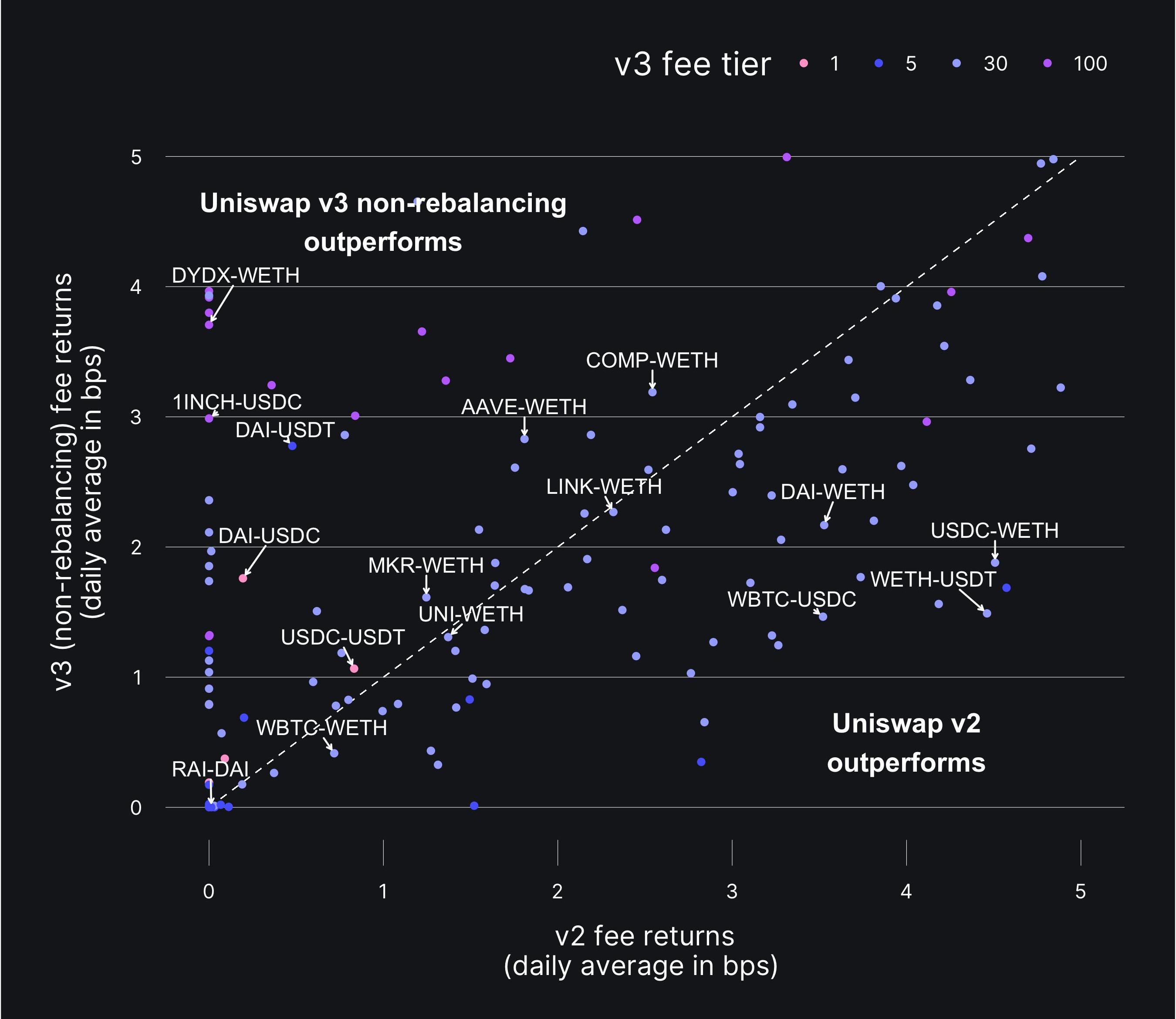

策略0:在不主動調整的情況下選擇比v2表現更好的池子

在不主動調整情況下,全范圍的Uniswapv3頭寸和價格限定的穩定幣頭寸的手續費回報平均比Uniswapv2好約54%。其中

100基點手續費的全范圍v3頭寸比v2平均好?~80%。1基點,范圍限定的v3穩定幣對,v2,平均好?~160%.30基點,全范圍v3頭寸,v2平均好?~16%.5基點,全范圍v3頭寸,v2平均差?~68%.通常建議LPers選擇v3。link

選擇哪個池?

Untitled8

v3表現更好的是100基點費率或1基點費率的穩定幣對。

100bps的token對通常流動性較差,部署時間較晚且波動性較大。對于1-bp費用等級,代幣對價格波動較小,但Uniswapv3的交易量遠高于v2。1-bp池上的集中流動性實現了超過v2的高回報。

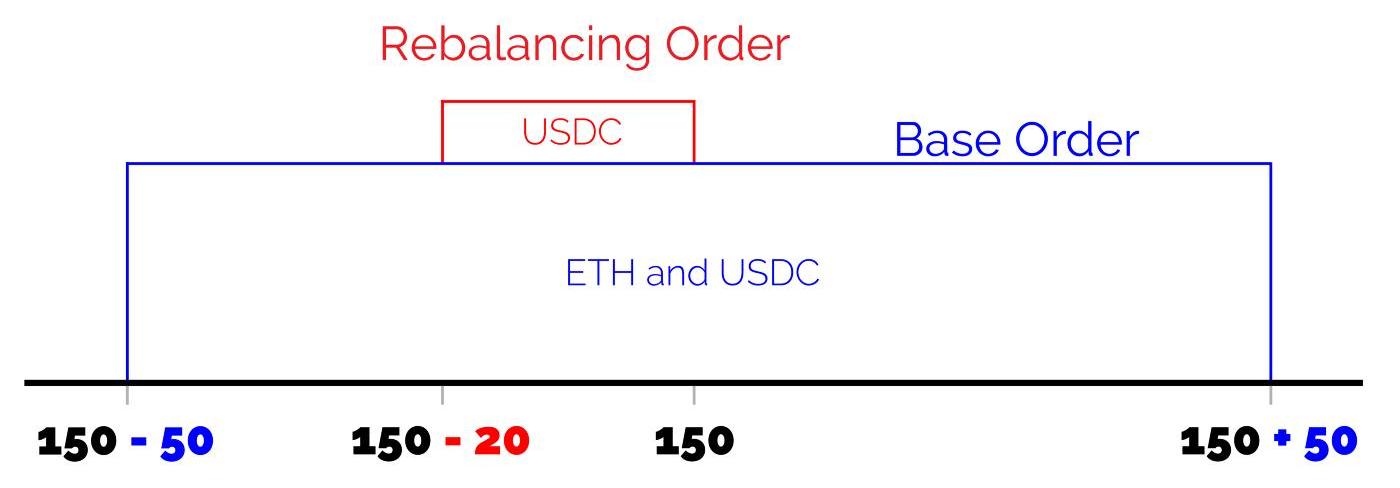

策略一:主動的被動策略

如果初始投入是50%ETH和50%USDC,當價格變化時,池中剩余的資產比例可能變成80%ETH和20%USDC,這時你需要手動調整庫存來防止出現一種資產在一側耗盡,可以持續提供兩邊的庫存。

根據價格變動周期性地再平衡兩種資產之間的比例。

利用范圍訂單被動執行的,在現在價格的預測方向放置一個窄的訂單,這樣就避免了swap費用和價格影響。如果主動使用swap達到50/50,會有0.3%的費用。

如何操作:

對于Uniswap上為某個礦池,例如ETH/USDC,它有兩個主要參數:

BR該策略始終保持兩個有效的范圍訂單:

基本定單:以當前價格X為中心,范圍。如果B較低,它將從交易費用中獲得更高的收益。再平衡訂單:剛好高于或低于當前價格。在或范圍內,具體取決于在基本訂單下達后它持有的更多的代幣是哪一種。此訂單有助于策略重新平衡并接近50/50以降低庫存風險。每24小時,進行再平衡,根據價格和token數量提交訂單。如果策略表現優秀,則時間區間可以被減少。再平衡并不能保證完全50/50。

舉例:

Untitled9

比如,ETH目前價格150USDC,B=50,R=20,策略擁有資金1ETH和160USDC。則在放置一個基礎訂單,使用1ETH和150USDC。剩余的10USDC用來在放置一個在平衡訂單,用來購買ETH以達到50/50。

Untitled10

如果價格提升到180,再平衡之后,基礎訂單為,若此時策略有1.2ETH和90USDC,則策略會使用0.5EHT和90USDC放入基礎訂單中,剩余0.7ETH會用于在之間的再平衡訂單。

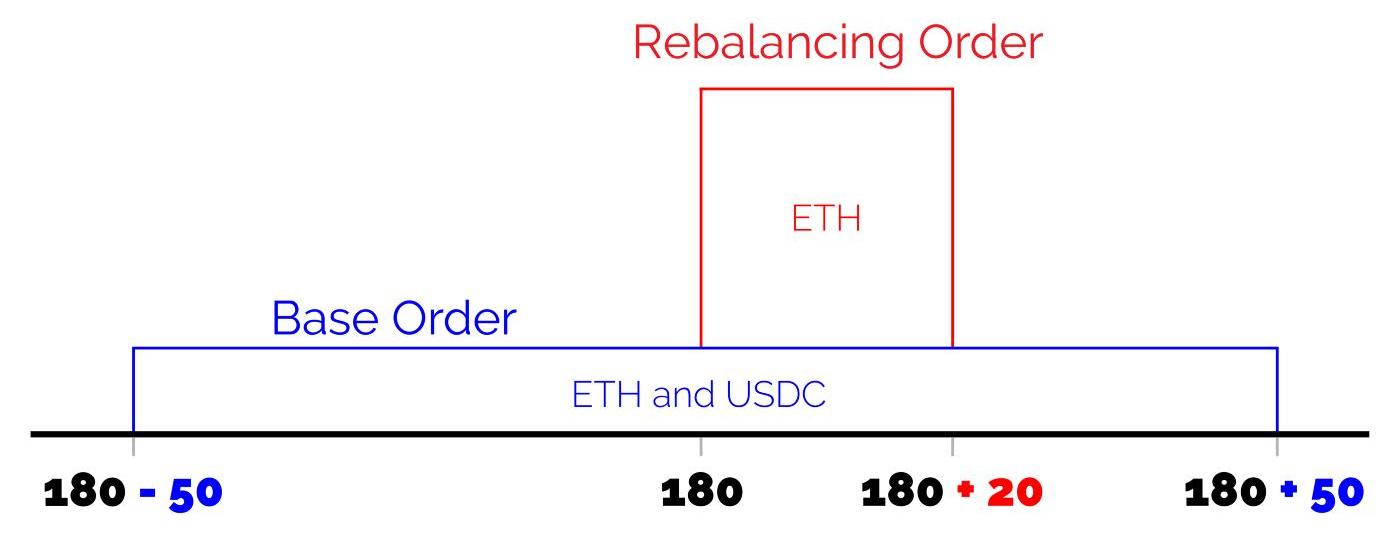

實際操作:https://dune.com/queries/78325/155734?Number%20of%20days=200

效果

藍色曲線

Untitled11

實際效果:

策略二:預期價格范圍策略

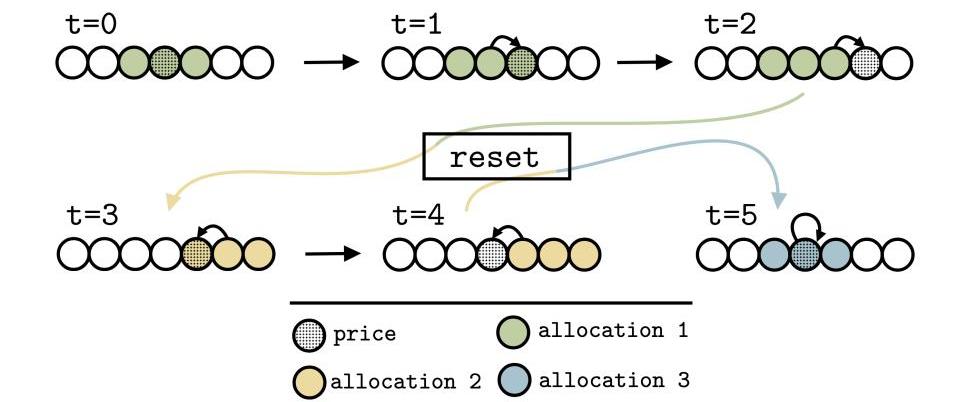

從歷史數據中預測未來10分鐘的價格走勢,得到一個價格范圍區間,在這個價格范圍區間中提供流動性。直到當前價格超出價格范圍,重復上述過程,重新預測價格范圍并添加流動性。這個價格范圍稱為“預期價格范圍”。同時我們可以在當前價格沒有完全超出預期價格范圍時調整價格區間,稱這個價格范圍為“移動策略范圍”,這個范圍指示了什么時候需要移動。

Untitled12

如何設置

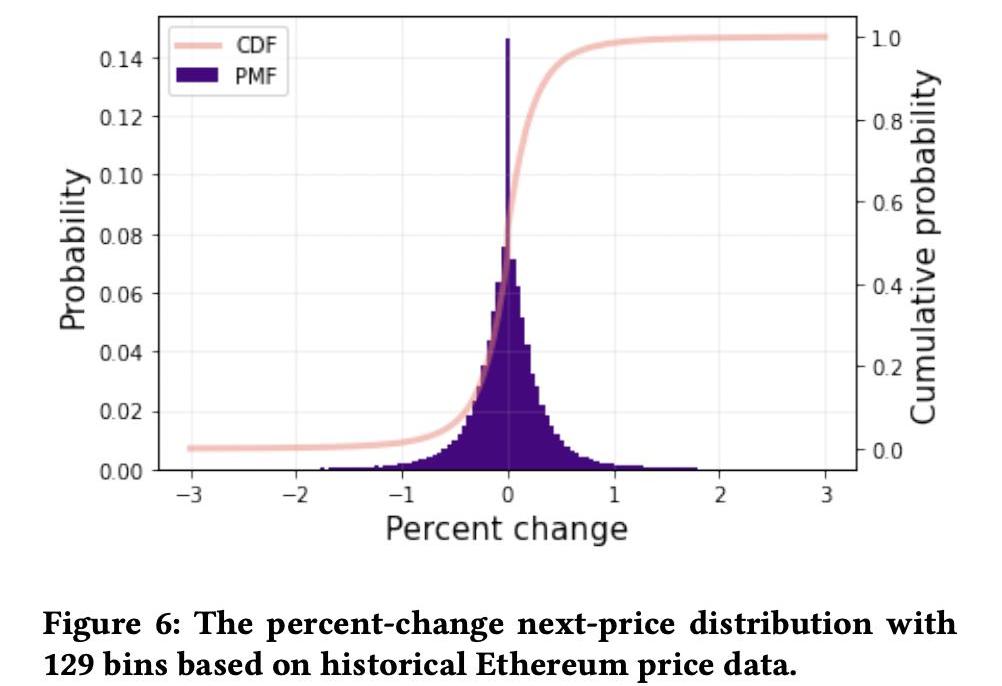

2018年3月~2020年4月的十分鐘數據得出價格移動分布在之間。可以設置百分比作為價格波動區間。

Untitled13

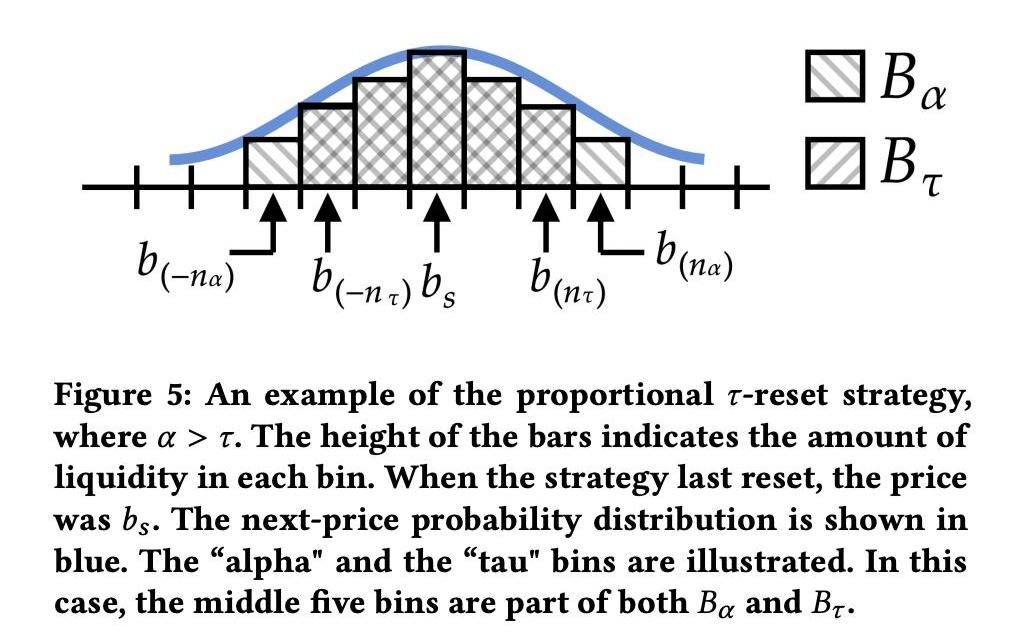

進一步策略:在預期價格范圍內不采用一致的流動性,而是采用多個連續的流動性多頭,每個多頭存入不同數量的資產。

三種策略:

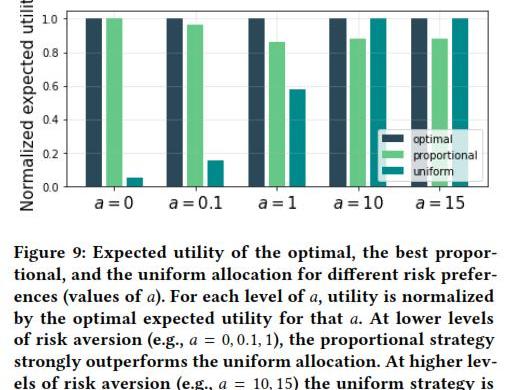

均勻策略:在價格區間內均勻分布,Uniswapv3默認;比例策略:在價格區間內分成子價格區間,權重對應價格可能的變化概率放置;最優策略:使用決策理論,計算一個模型來估算“最佳”范圍來提供流動性,使用LP的“風險規避”程度作為參數。比例策略:

Ba:預期價格范圍Bt:移動策略范圍藍線為概率分布,使用小的價格區間實現

Untitled14

結論

對于厭惡風險的投資者,均勻策略最優,對于其他所有人來說是次優的;比例策略對于大部分厭惡風險的投資者來說的接近最優的;對于最厭惡風險的投資者而言,均勻策略可獲利。

Untitled15

比例策略對于風險偏向LP提供者是最優的,而均勻分配對于風險規避LP提供者是最優的。

這意味著,在Uniswapv3中被動管理的頭寸可能不足以以資本效率和平衡風險賺取費用,積極的流動性提供策略既是機遇也是挑戰。

其他主動的流動性管理

其他主動策略dapp

xTokenprojectGelatoNetworkVisorFinanceteamCharm.fi’s?AlphaVaultsMellowProtocol

Untitled16

參考

HowtoavoidImpermanentLossGoingBanklesswithUniswapHowtomakemoneywithUniswapV3AGuidetoUniswaponOptimismUniswapLiquidityProvision:IstheYieldWorththeRisk?:https://medium.com/gammaswap-labs/uniswap-liquidity-provision-is-the-yield-worth-the-risk-c45a4a850700https://betterprogramming.pub/uniswap-v2-in-depth-98075c826254https://liaoph.com/uniswap-v3-1/https://www.theblockbeats.info/news/24654https://medium.com/charmfinance/introducing-alpha-vaults-an-lp-strategy-for-uniswap-v3-ebf500b67796https://medium.com/@DeFiScientist/rebalancing-vs-passive-strategies-for-uniswap-v3-liquidity-pools-754f033bdabchttps://uniswap.org/blog/fee-returnshttps://uniswapv3.flipsidecrypto.com/https://newsletter.banklesshq.com/p/how-to-automate-uniswap-v3-liquidityhttps://kydo.substack.com/p/palm-protocol-owned-active-liquidity

1月12日,BoredApeYachtClub在推特上宣布,1月18日將通過BAYCSewer啟動基于技能的鑄造游戲DookeyDash,用戶需要持有SewerPass才能參與.

1900/1/1 0:00:00Daniel,2022年1月前面,我們發表了《9大指標分析Solana的熊市危機》。當查看數據時,有一個很好的論據,即Solana在2021/2022年期間嚴重超賣,該網絡沒有項目、TVL或用戶.

1900/1/1 0:00:00穩定幣是早期建立DeFi生態系統最大的吸引力之一,然而并非所有的穩定幣都是一樣的。這節Bankless實踐課將帶你了解兩個目前最好的去中心化穩定幣的基礎知識,即Liquity的LUSD和Refl.

1900/1/1 0:00:00介紹 2022年對加密行業來說是艱難的一年。嚴峻的宏觀環境和曾被視為行業中堅力量的多個實體的倒閉,導致幾乎所有加密資產價格大幅回落。比特幣從歷史最高點下跌65%,是有記錄以來第二糟糕的一年.

1900/1/1 0:00:00投資組合管理是很難的。 在1926年以來交易的26,000只股票中,只有1,000只股票占了過去100年以來股票的所有利潤。而只有86只股票貢獻了這些收益的一半。個人選股者很難獲勝.

1900/1/1 0:00:00風投機構或將為自己的不當投資行為付出代價了。近期,美SEC正制定新規擬使投資者更容易就VC未盡職調查、不良投資等行為進行起訴,該提案最早可能于本季度完成.

1900/1/1 0:00:00