BTC/HKD+2.8%

BTC/HKD+2.8% ETH/HKD+1.24%

ETH/HKD+1.24% LTC/HKD+0.45%

LTC/HKD+0.45% ADA/HKD+4.22%

ADA/HKD+4.22% SOL/HKD+3.66%

SOL/HKD+3.66% XRP/HKD+5.96%

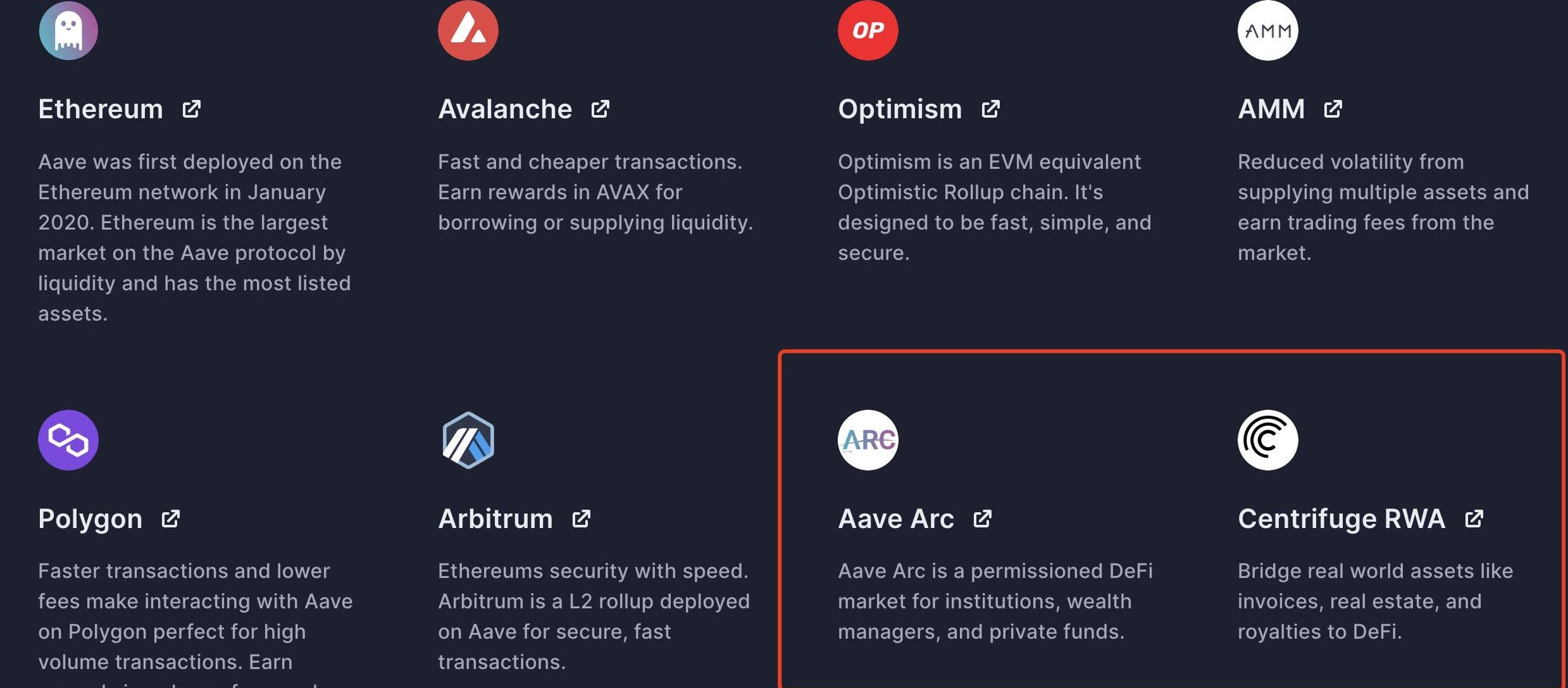

XRP/HKD+5.96%以下是AAVE開展的所有業務,目前已經在Ethereum、Avalanche、Optimism、Polygon、Arbitrum上都開展了借貸業務,紅框內的業務分別是與機構合作的AaveArc以及和Centrifuge合作的RWA。

一、AaveArc

1.1為什么需要機構許可池?

對于某些機構而言,提高安全性和可審計性可能還不夠。例如,受KYC/AML法規約束的機構不能與匿名交易對手進行交易。為了應對這些挑戰,諸如AaveArc之類的“許可”協議創建了僅由KYC交易對手組成的借貸池,可以使受監管機構參與DeFi。如果利率高于“無許可”DeFi中的利率,這些解決方案也可能對其他機構具有吸引力。

1.2什么是AaveArc?

AaveArc的目標是為面臨嚴格監管要求的機構投資者提供有限能力的此類DeFi協議。Arc將提供私人資金池,只有通過KYC程序的參與者才能進入借貸雙方。

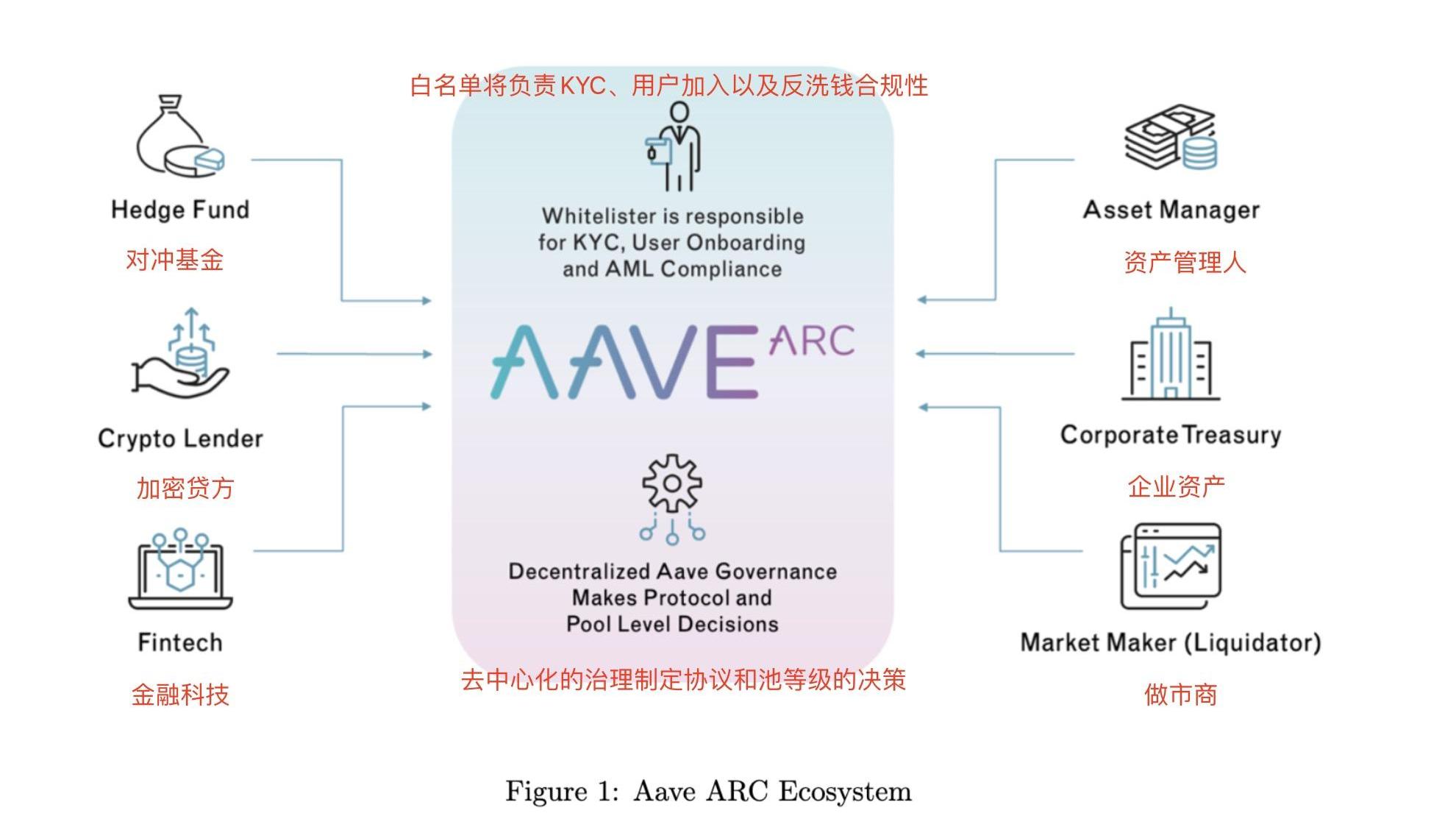

以下是AaveARC經濟系統的展示圖,AaveArc旨在完全去中心化并由AaveGovernance管理。Aave協議治理可以任命或刪除KYC以及AaveArc上的機構和公司的“白名單”。

2021年11月18日,加密資產托管平臺以及托管技術服務商Fireblocks表示已提交Aave改進提案,成為AaveArc上的首位白名單者,2022年12月,Fireblocks成為第一家獲得加密貨幣安全標準最高級別認證的公司。

三名巨鯨在Binance宣布新Launchpad后借出超400萬美元BNB:7月10日消息,據Lookonchain監測顯示,三個巨鯨地址已于Binance宣布即將上線第32個Launchpad項目Arkham(ARKM)后,從RDNT Capital和Venus Protocol中借出共計16,660枚BNB(約403萬美元),并已存入Binance。[2023/7/10 10:46:36]

1.3擁有強大背景的Fireblocks

Fireblocks的使命是將更多機構參與者帶入DeFi。如今,Fireblocks為600多家客戶提供服務,并已保護超過1.25萬億美元的數字資產。Fireblocks的研發、合規和法律團隊已經為許可的DeFi開發了一個新的白名單框架。該框架既滿足訪問DeFi的企業級要求,又遵守AaveArc的白名單治理標準。

FireblocksLLC有資格成為AaveArc的白名單,因為:

在其運營管轄區內的許可/注冊實體;根據FATF指南,遵守KYC/KYB原則;需要采用并且已經采用了穩健的AML/CFT合規計劃。FireblocksLLC是一家特拉華州有限責任公司,成立于2020年10月,目的是提供某些匯款服務,并作為對“軟件即服務SaaS”業務的補充。2021年4月13日,FireblocksLLC在美國聯邦監管機構金融犯罪執法網絡注冊為“貨幣服務企業”。

美國各個司法管轄區都要求公司需獲得許可才能提供某些服務,通常是根據適用的“匯款人”法規。FireblocksLLC已根據各州法規的要求,根據公司打算在各州開展的活動,獲得并正在獲得州貨幣傳輸許可證(NMLSID:2066055).公司追求MTL的計劃因司法管轄區而異,并可能發生變化。

Fireblocks的合作機構

Web3客戶關系管理產品Startup完成250萬美元種子輪融資:4月25日消息,Web3客戶關系管理產品Startup完成250萬美元種子輪融資,Cherubic Ventures領投,Ondine Capital、RedBuilding Capital、Tribe Accelerator參投,它的主要產品之一Meta Form可收集反饋和數據,并提供NFT創建等其他功能,此外Meta CRM計劃將ChatGPT集成到系統中。(TechinAsia)[2023/4/25 14:25:32]

Fireblocks將30家金融機構列入了“白名單”。這些機構包括AnubiCapital、BluefireCapital、CanvasDigital、Celsius、CoinShares、GSR、HiddenRoad、RibbitCapital、Covario、QCPCapital和Wintermute。

Fireblocks提供安全、企業級且易于使用的去中心化交易所和應用程序訪問

借助Fireblocks的DeFiAPI和瀏覽器擴展,機構可以在不影響安全、運營或監管要求的情況下啟動DeFi策略。Fireblocks現在已完全集成到WalletConnect中,它提供了對DAPP的更安全訪問。投資者可以直接通過安全的Fireblocks平臺訪問DeFi協議和管理DeFi錢包,無需下載應用程序或錢包,也無需離線自行保管密鑰。Fireblocks使用MPC、SGX硬件防御和多用戶身份驗證工作流來保護托管和傳輸過程中的資產。投資者可以配置平臺以符合內部程序,例如限制對不太成熟的協議的訪問以及按組織內的資產或角色設置限制。自動交易日志和AML/KYC使投資者能夠滿足合規性和可審計性要求。支持資產

四種資產:ETH、WBTC、USDC和AAVE。USDC是AaveArc上唯一提供的穩定幣。USDC受到嚴格監管,從風險管理的角度來看,它是一個適合機構的穩定幣。

Coinbase推出以太坊鏈上Token資產恢復工具:金色財經報道,Coinbase 宣布推出一款資產恢復工具,可以幫助客戶恢復發送到 Coinbase 賬本的 4000 多種以太坊鏈上 ERC-20 Token。此前若將 Coinbase 不支持的資產發送到其用戶地址,會收到一條消息稱資產已在鏈上成功交付,但實際上并沒有到達接收者的錢包。通常,這些資產是不可恢復的,現在這些 ERC-20 Token 都可以恢復以返還給意外發送的用戶。

據悉,該功能將在未來幾周內推出,但不適用于日本或 Coinbase Prime 用戶。Coinbase 表示,金額低于 100 美元不收取追回費用,但價值超過 100 美元的交易,除了單獨網絡費用之外還將收取 5% 的費用。[2022/12/15 21:47:29]

1.4其他項目

AaveArc目標是將機構引入DeFi生態,但它并不是唯一針對機構DeFi采用而推出產品的協議。

去年,CompoundTreasury推出了一個由CompoundProtocol支持的機構現金管理解決方案,為美元和USDC的每日流動性提供4.00%的APR。各機構現在可以使用數字資產作為抵押品,從CompoundTreasury借款。經認證的機構可以使用比特幣、以太坊和支持的ERC-20資產作為抵押品,以每年6%的利率借入美元或USDC。

與AaveArc相比,CompoundTreasury除了給機構提供一個在加密領域的固定收益平臺以外也為持有部分加密資產的機構提供一個美元借貸的平臺。

相較于AaveArc為機構提供的完全類似AaveV2的體驗,CompoundTreasury對希望在加密領域尋求固定回報率的非加密金融機構更具吸引力,另外CompoundTreasury也提供了抵押借貸的功能。

美國參議員:比特幣可以用腳投票,讓我們不要營造一種敵對的氛圍:金色財經報道,Bitcoin Magazine發推稱,美國參議員Cynthia Lummis說:“比特幣可以用腳投票。比特幣人可以去任何地方。讓我們不要營造一種敵對的氛圍。”[2022/8/28 12:52:59]

總結

Aave并沒有耗費巨大的時間和精力自己去做合規以及擁抱監管,而是選擇已經擁有強大背景的第三方合作,比如上面的Fireblocks,Fireblocks主要的合規重心在美國,其具備的條件是已經在FinCEN注冊了MBS,以及在美國各州獲得MTL許可,除了Fireblocks以外,未來AaveArc還將通過更多的白名單。AaveArc的主頁并未對大眾開放,因此普通用戶無法看到目前的項目進展情況。AaveArc的建立當然對Aave協議收入的捕獲有著非常大的價值,可以幫助Aave建立更大的DeFi帝國,但是本質上許可池和非許可池是割裂獨立的,因為在許可池里對手方都是經過了KYC的機構,但其也并非完全割裂,AaveArc上的許可池可能與AaveV2上的公共池有不同的利率,這對于那些有機會進入這兩個資金池的人來說,將存在套利機會。當前不僅僅是Aave在嘗試擁抱監管的合規DeFi,Compound也在嘗試相關領域,未來我們可能將看到更多的優秀DeFi協議在該領域進行嘗試。Aave與Compound的做法與信用賽道的項目是不一樣的,原因主要還是在于機構資金的獨立性,并未直接參與公共資金,假設其市場規模在不斷的壯大,但是真正進入到加密市場里的有多少?還是一個值得探討的問題。二、與Centrifuge合作的RWA

2.1為什么要建立RWA市場

RWA在數量、采用和風險分散方面對DeFi具有巨大的潛力。作為DeFi貸款的先驅,Aave可以將受監管的Tradfi世界與無需信任的DeFi連接起來。Centrifuge使用新的許可池,Aave上的功能旨在符合反洗錢法規和美國證券指南。礦池本身將在以太坊上運行,但只有經過KYC驗證的用戶才可以訪問。

Solana Labs被指控在新訴訟中出售未注冊證券:金色財經報道,Solana Labs和Solana生態系統的主要參與者于7月1日在加利福尼亞聯邦法院受到訴訟。該訴訟指控Solana Labs、Solana基金會、Anatoly Yakovenko、著名的加密風險投資公司Multicoin Capital Management及其首席執行官Kyle Samani以及交易平臺FalconX從其聲稱的未注冊證券中獲取非法利潤。原告指控Solana Labs的首席執行官Anatoly Yakovenko就代幣的總流通供應量做出故意誤導性陳述。(cryptopotato)[2022/7/10 2:02:46]

2.2RWA市場的建立者

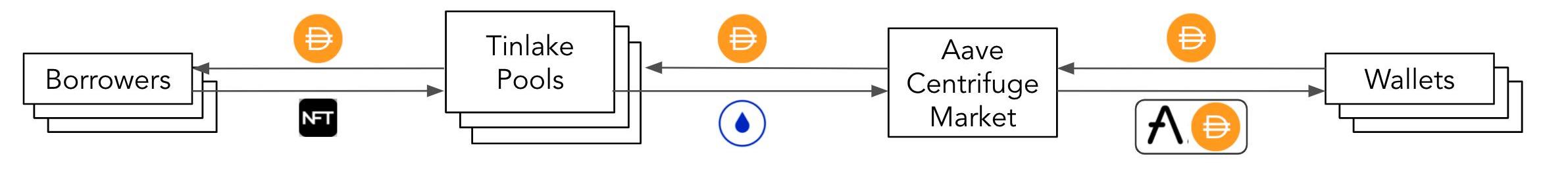

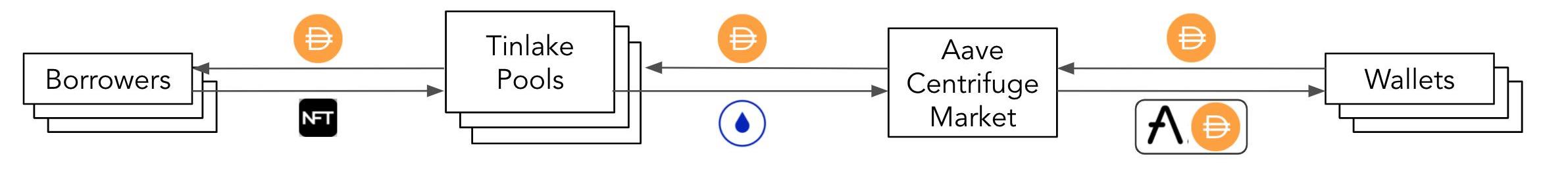

很多人會認為這個RWA市場的運營主體是Centrifuge,但其實Centrifuge只是基礎設施提供商,它使資產發起人能夠通過Tinlake創建鏈上資產基金來為貸款融資。資產發起人通過將他們的DROP代幣添加到池中以換取DAI來向許可的RWA市場提供抵押資產。

經許可的RWA市場由SeriesofEND_BridgeLLC運營和管理,這是一家獨立的有限責任公司。獨立意味著END_Bridge不由Centrifuge擁有、運營和管理。有限合伙人需要通過KYC并與END_Bridge簽署訂閱協議。然后,他們會被列入許可RWA市場的白名單,并會因提供DAI而獲得aDROP。

Tradfi和DeFi都在經歷創新和學習過程。Aave是社區中將兩個世界融合在一起的開拓者之一。在封閉環境中以許可池的形式接受RWA是Aave在傳統金融中更廣泛采用的第一步。Centrifuge市場與Aave市場分開運行,以保證安全的環境,并將協議風險降至最低。一方面引入實體企業,另一方面引入機構將允許DeFi的下一次迭代。

2.3什么是Tinlake?

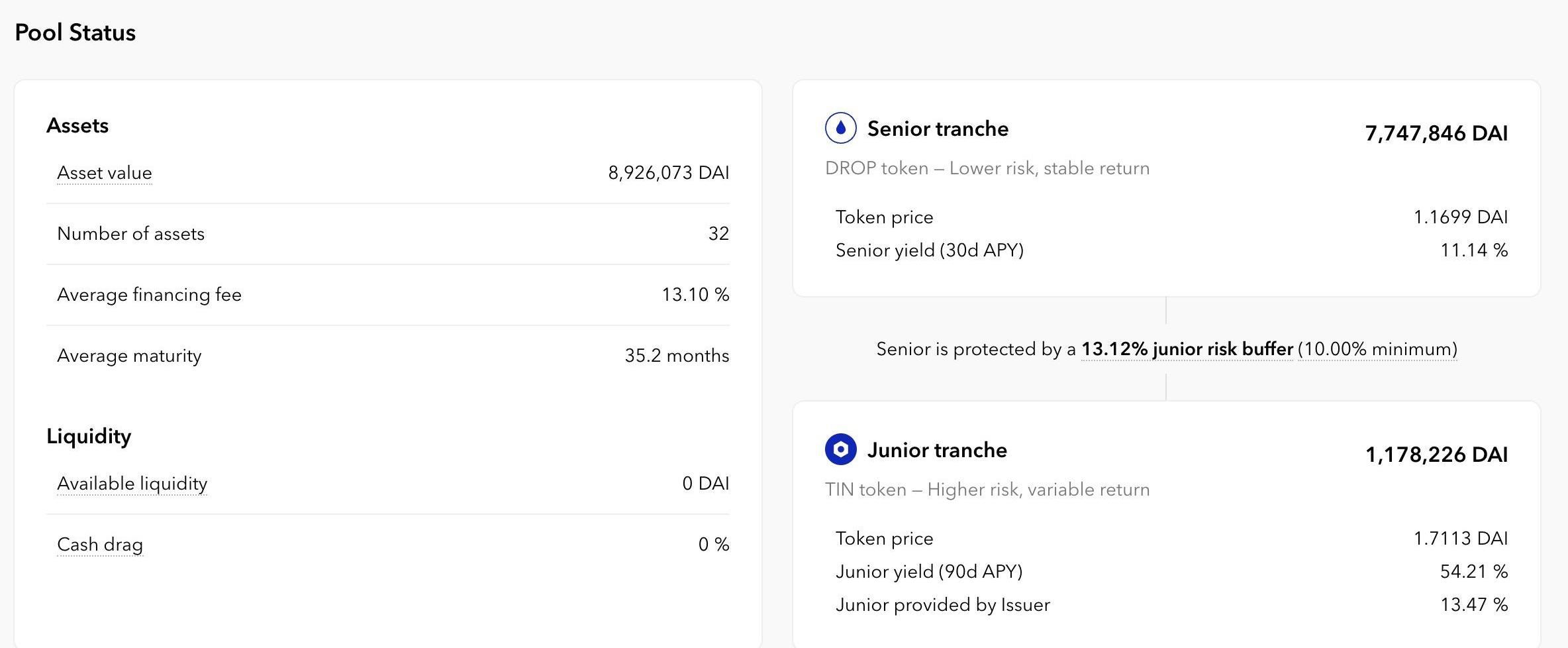

Tinlake是一個開放的、基于智能合約的資產池市場,將資產發起人和投資者聚集在一起,尋求利用DeFi的全部潛力。他們通過將其金融資產代幣化為不可替代代幣并使用這些NFT作為其Tinlake池中的抵押品來為其資產融資來實現這一點。對于每個Tinlake池,投資者可以投資兩種不同的代幣:TIN和DROP。TIN被稱為“風險代幣”,它首先承擔違約風險,但也會獲得更高的回報。DROP,被稱為“收益代幣”,受到TIN代幣的違約保護,并獲得穩定的回報。這類似于傳統金融中常見的初級/高級投資結構。每個資產發起人都為他們的資產創建一個池子,并發行他們自己的DROP和TIN代幣。

2.4RWA市場的機制

2021年6月21日,Aave社區發起建立現實世界資產抵押借貸市場提案,該提案建議使用Centrifuge推出的DeFi平臺Tinlake建立該市場。

2021年8月31日,關于建議Aave添加Centrifuge真實世界資產市場的提案獲得通過,根據該提案,這個市場使Aave儲戶能夠針對真實世界抵押品賺取收益,同時Centrifuge資產發起人可以從Aave借入資金。

RWA市場的目標是在Aave協議上推出第一個真實世界資產市場。這將使Aave存款人能夠從穩定的、不相關的現實世界抵押品中獲得收益,而Centrifuge資產發起人可以從Aave借錢,自動平衡資本需求并為波動的加密資產提供替代抵押品。目前有8個礦池在Tinlake協議上,從房地產到供應鏈融資,再到音樂流媒體發票。

RWA的借貸雙方都需要完成KYC,只有注冊TinlakePools以及各資產發行人才能在RWA市場存入DROP代幣和借入穩定幣;針對貸方需要完成KYC并且與發行人RWAMaketLLC簽署認購協議。

Centrifuge的資產合作伙伴都加入了MakerDAO的MCD。這意味著各個池在Maker上有一個相應的合約保險庫,并根據其DROP抵押代幣鑄造新的DAI。

關于喂價,每個DROP代幣都鏈接到一個Tinlake礦池,這是一組合約。DROP代幣沒有二級市場。代幣的價格基于NAV計算,每秒更新一次。DROP代幣價格可以從Assessor合約中計算出來。

AaveV2協議默認使用Chainlink聚合器作為價格源,另外還有后備預言機。對于DAI,RWA市場使用與AaveV2市場上的DAI相同的預言機設置。對于DROP代幣,使用的是一個可依靠的預言機合約,它從Assessor合約中檢索DROP代幣價格。

2.5風險設置

與DeFi中的清算不同的是,Tinlake池將真實世界資產的投資組合證券化,使DROP代幣成為非常穩定的資產。

Tinlake的RWA有一個到期日,表明何時需要償還貸款。如果資產在到期時尚未償還,資產發起人通常會啟動收款流程以收回資金。最壞的情況是資產違約。資產發起人將預期違約納入其利率計算和資產特定預付利率。

除了通過利率計算預期違約外,所有Tinlake池都通過TIN部分提供下行保護。例如,如果平衡發票組合中的一張發票違約,TIN投資者將首先承擔損失,而不會影響DROP投資者。只有當默認值超過池特定TIN比率時,DROP代幣的價格才會受到影響。如果發生這種情況,資金池將被凍結,這意味著資產發起人無法發起更多貸款,直到收回資金以支付DROP投資者。

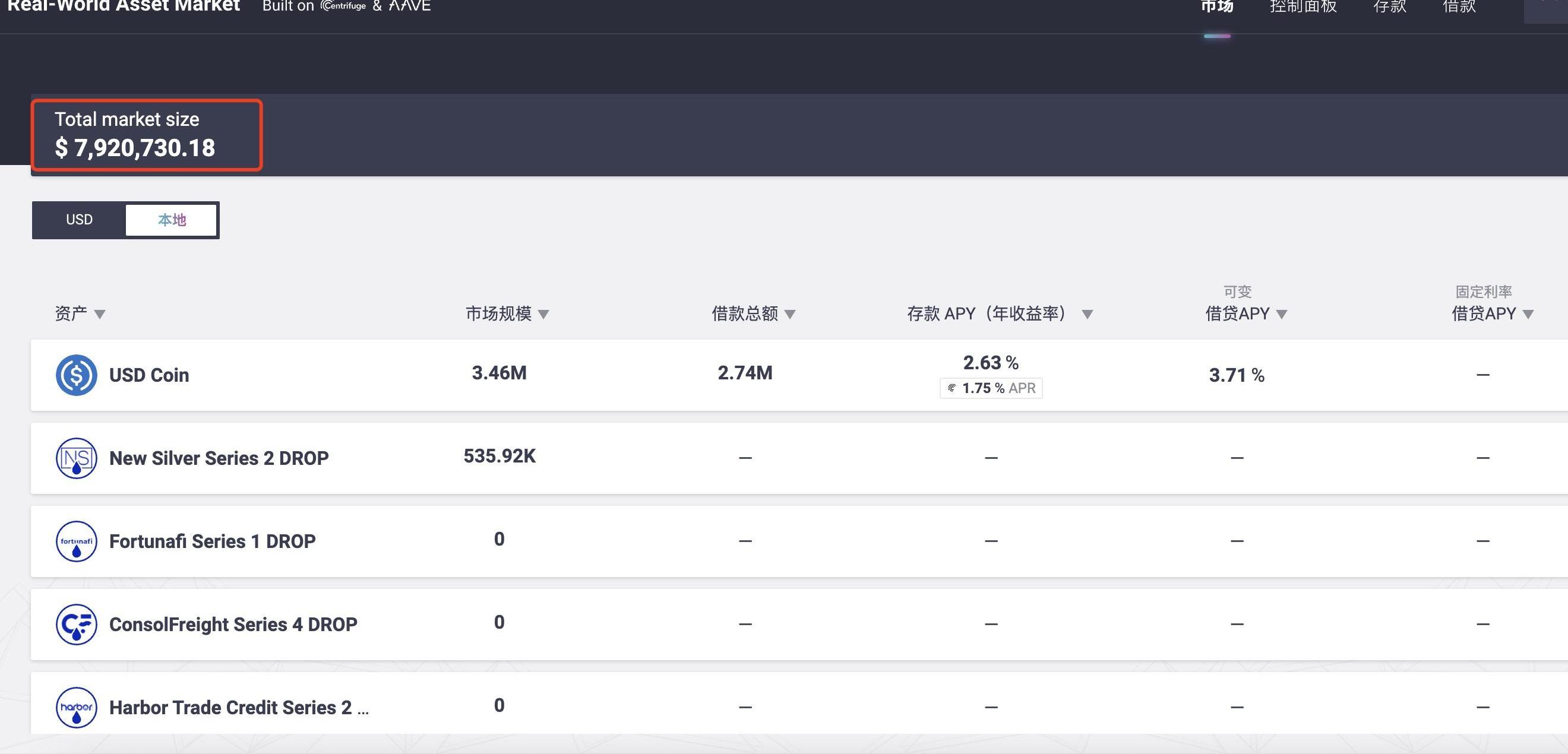

2.6市場表現

當前RWA市場規模為792萬美元,只有一個USDC市場還能提供存借APY,其他市場都已經不再提供,成功通過KYC的用戶只需要在USDC市場存入USDC,就能獲得2.63%基礎年化收益疊加1.75%代幣激勵,這部分激勵以wCFG的形式發放,這個收益率在當前市場不算特別有吸引力。

Aave的RWA市場只是CentrifugeTinlake平臺眾多市場中的一個,tinlake目前有18個市場,其中有4個即將上線,RWA市場資金與其他市場獨立,Tinlake的TVL總計8660萬DAI,在Centrifuge提供貸款也需要和RWA市場相同的KYC。

總結

Centrifuge設計了一個很好的為企業融資的機制,它既服務了企業,也為DeFi用戶提供了更多的投資選擇。但是受制于其市場規模較小,Centrifuge需要和更多優秀的DeFi協議合作去擴大這個市場,這其中就包括Aave、MakerDao等等。與Aave的合作將真實世界資產帶給了更多的用戶,Aave的用戶也同時受益于借款發起人給到的借貸利息。Centrifuge市場與Aave市場是分開運行的,其背后的主體公司也是分開的,這種切割保證了RWA市場的安全環境,并將協議風險降至最低。與AaveArc一樣,RWA市場的KYC同樣也是外包給第三方去進行的,KYC的流程與Centrifuge上是一致的,這樣獨立并且需要許可的池子也代表著和非許可池之間的割裂,從市場表現來看,它并沒有達到很好的運營效果。盡管RWA市場關于Drop的代幣價格有著單獨的預言機合約,但是Drop代幣的價格確是需要和現實資產價格直接掛鉤的,這些資產包括房地產、發票、債卷等等,這些資產本身有著復雜的定價機制,當企業無法償還資金,催收又是如何完成的?這都需要依賴中心化的運作來介入,雖然Centrifuge引入了分級基金的概念,但是仍然有著系統性風險,另外這也代表著鏈上身份/聲譽完善的重要性。

Tags:AAVEAVEEFIDEFIaave幣價格今日行情價格MamaVerseFIFTYONEFIFTYClever DeFi

在歲尾年初之際,Layer2擴容板塊持續出現在各家機構的總結和預測報告中。不僅zkSync、StarkNet、Scroll等去年熱議的擴容項目將于今年上線主網,還有Taiko、Mantle、Co.

1900/1/1 0:00:00最近,加密社區盛傳頂級去中心化交易所?Uniswap?正在開發其協議的下一版本UniV4。盡管還沒有得到證實,但讓我們來梳理一下Uniswap的歷史、這個下一代DEX的潛在特征,以及它的發布將如.

1900/1/1 0:00:00本文匯總Uniswap與Curve兩大DEX對比分析文章。為什么CurveFinance比Uniswap更能成為DeFi的核心協議?在CurveFinance上的借貸池允許貸款人在任何時候提取本.

1900/1/1 0:00:002008年金融危機爆發后,似乎所有希望都破滅了,一位化名中本聰(SatoshiNakamoto)的匿名密碼學家引發了一場前所未有的革命,一場數字革命.

1900/1/1 0:00:00這是白話區塊鏈的第1838期原創?作者|Joyce出品|白話區塊鏈去年9月15日討論得轟轟烈烈的以太坊合并事件依然歷歷在目,以太坊的價格也從最低的800多U漲幅超過100%.

1900/1/1 0:00:00日前,木頭姐的方舟投資公司發布了一年一度的《BigIdeas2023》投研報告,該系列報告自2017年上線以來,獲得了大量的行業用戶關注.

1900/1/1 0:00:00