BTC/HKD-1.36%

BTC/HKD-1.36% ETH/HKD-2%

ETH/HKD-2% LTC/HKD+0.03%

LTC/HKD+0.03% ADA/HKD-2.19%

ADA/HKD-2.19% SOL/HKD-2.53%

SOL/HKD-2.53% XRP/HKD-2.06%

XRP/HKD-2.06%DeFi作為金融體系在區塊鏈上的延伸,自然也會存在固定利率產品和浮動利率產品。在加密金融行業,固定利率產品和浮動利率產品接近同一時間上線,但由于鏈上用戶需求的牽引,造成了當下以浮動利率產品為主的DeFi格局。

目前的DeFi市場缺少固定利率產品,缺少并不意味著DeFi不存在對于固定利率產品的需求,而是相比于固定利率資金量占大頭的TradFi而言,DeFi中與固定利率相關的產品屈指可數,TVL也不及浮動利率借貸的零頭。

一方面是目前DeFi的參與者以散戶為主,而在TradFi中,政府和機構占據了資金量的大頭。為方便風險管理,持有大頭寸的機構會傾向于選擇固定利率;另一方面,鏈上固定利率產品邏輯中非常重要的一環在于尋找對手方,由于DeFi交易深度不足、對手盤不夠,所以鏈上固定利率產品成交量一直低迷。

1.固定利率產品形態

整體上看固定利率產品的產品形態分為三類:C2C、B2B以及B2C。

這三種形態分別適合不同的賽道。C2C適合固定利率借貸以及固定利率收益產品;B2B適合機構之間通過OTC的方式簽署一筆固定利率協議;B2C則是面向散戶的固定利率資管產品。但在固定利率收益產品這塊C2C與B2C存在一定程度的重合,這是因為固定利率收益產品本質上是由于對手盤的存在才可形成,C2C模式中對手盤都是散戶,而B2C模式中,散戶的對手方是一個統一的資管產品協議。

上述三種產品形態能真正促進鏈上固定利率產品發展的只有C2C以及B2C形態。這是由于即使未來鏈上會存在大量的金融機構參與交易,不同機構之間簽署固定利率協議最便捷的手段仍然是采用鏈下OTC的手段,而不是通過鏈上固定利率協議。因此從這個角度上看固定利率產品的整體敘事其實被局限在了C端,也就很難形成像TradFi中固定利率產品規模遠超浮動利率產品的格局,更可能出現的情況是固定利率作為浮動利率產品的補充服務于鏈上用戶。

但在理想情況下,隨著DeFi的繼續發展,資金量的不斷增加,傳統金融領域的專業化人才將會進入這個市場。專業化人才需要利用各類衍生品搭建投資組合并對沖風險,因此存在對于固定利率借貸及其衍生品的潛在的需求,這份需求會推動著衍生品、固定利率等產品的改進與發展。

Sui發布去中心化中央限價訂單簿DeepBook:金色財經報道,Layer-1區塊鏈Sui宣布發布DeepBook,這是一種去中心化的中央限價訂單簿(CLOB),支持在網絡上構建的應用程序,并允許交易者以與中心化交易所相同的方式為資產設置特定價格。該訂單簿旨在擴展具有自動做市商(AMM)功能的去中心化金融(DeFi)協議的流動性,同時增強 Sui 的交易功能。中央限價訂單簿與Uniswap和Sushiswap等去中心化交易所使用的機制不同,后者提供直接代幣互換。[2023/7/12 10:51:07]

2.固定利率實現方式——鏈上本息分離

鏈上本息分離常用的方式在于將一份浮動利率YieldBearingAssets分割成零息債券以及未來收益的折現,代表項目為ElementFinance以及SenseFinance。

ElementFinance目前只支持來自YearnFinance的YieldBearingAssets。其設計原理在于將YearnToken作出分割,分為PrincipalToken和YieldToken。PrincipalToken為零息債券,YieldToken則為帶浮動利率的子產品。以USDC為例,若用戶想要在ElementFinance上對YearnFinanceUSDC池中的資產作出分割,則分割式滿足:1yearnUSDC->1epyvUSDC+1eyyvUSDC。

上式表示的是數量關系而不是價值關系,即左右兩邊的市場價值可能是不相等,因此在流動性不佳時套利機會是經常存在的。在存續到期后epyvUSDC可以以1:1換成USDC,eyyvUSDC也可以直接換取1yearnUSDC產生的收益。零息債券的價格本質上與收益率一一對應,因此當市場對于epyvUSDC的需求產生波動時,epyvUSDC的價格就會產生相應的波動,從而使得隱含收益率處于一個變化中的狀態。

eyyvUSDC這類的付息產品一般有兩種形式:第一種是定期付息,最后該產品的價值縮減為0;第二類是每期該付的利息全部積攢到該產品中,到期后一并贖回。上述兩種模式在提供流動性時完全是兩種邏輯。AMM做市對于減值為0的資產做市具有先天的劣勢,LP面臨著嚴重的無償損失。因此常用的附息方法是第二種,到期利息全部贖回,主要目的是方便后續做市。

英國財政部發布監管加密交易平臺和貸方的計劃:金色財經報道,英國財政部發布了一份咨詢文件,其中列出了監管加密貨幣交易平臺和貸方的計劃,作為其金融服務路線圖的一部分。 財政部在一份新聞稿中表示,此次磋商將在 4 月 30 日之前公開征求意見,旨在“為消費者和企業等帶來信心和清晰度”。 它補充說,這種方法希望減輕最嚴重的波動性和結構性脆弱性風險,這些風險一直困擾著該行業的一些商業模式,使其與傳統金融保持一致。

英國財政部經濟部長Andrew Griffith在新聞稿中表示:“我們仍然堅定地致力于發展經濟并實現技術變革和創新,這包括加密資產技術。”迄今為止,英國已采取試探性措施來監管加密貨幣。金融服務和市場法案于7 月由當時的財政大臣 Nadhim Zahawi 首次提交給議會,其中包括對穩定幣和所謂的“數字結算資產”的監管。[2023/2/1 11:39:52]

3.可能提供的金融產品

基于上述基本機制,ElementFinance可以提供三種產品:利率互換產品、杠桿產品、固定收益產品。

利率互換產品本質上與固定收益產品相同。對于PrincipalToken的買方而言,買入PrincipalToken相當于買入零息債券,收益率由買入價決定,此PrincipalToken就是固定收益產品;對于PrincipalToken的賣方而言,其獲取的現金可以投入其它浮動利率產品,相當于將手中的固定利率產品換成了浮動利率產品,完成了利率互換的過程。利率互換本質上是用戶風險的互換,固定利率賣方希望得到超額風險收益,而固定利率買方則希望鎖定未來收益。上述過程其實也解釋了為何固定利率產品會被局限在C端。

利率杠桿產品的意思是用戶可以利用ElementFinance獲得YieldBearingAssets利率變動過程中的收益,并且消除UnderlyingAssets自身的價格波動。舉個簡單的例子,用戶A有1個ETH,并將其存入YearnFinance獲取收益。其預估YearnFinance的ETH收益將在未來長期高于10%。因此他希望盡可能利用鏈上的杠桿工具去增加自己對于YearnETH的利率敞口。那么利用ElementFinance可以在無清算風險的情況下擴大自己的杠桿。具體的實現步驟如下:

韓國加密交易所Bithumb宣布其系統已與該國三大金融機構的應用程序相連接:8月5日消息,韓國加密交易所Bithumb周四宣布,Bithumb正在將其系統與三大韓國金融機構(三星證券、NH Nonghyup和KB Kookmin)的移動應用程序連接起來。Bithumb用戶現在可以通過三星的mPOP、NH Smart Banking和NH Allone Bank以及KB StarBanking移動應用程序查看最新的加密價格和他們的數字資產投資的狀態。(Forkast)[2022/8/5 12:03:54]

將1個YearnETH分割后得到一個epyvETH和一個eyyvETH預估Yearn?Finance的ETH年化收益高于10%以低于10%的折價出售epyvETH,假設為6%,獲取了0.94ETH的現金將0.94ETH復投進YearnFinance,再進行分割…理論上以6%的折價出售PrincipalToken可以最多獲取16.7個yearnETH的浮動利率風險敞口只要在贖回期到期前,YearnETH的平均浮動利率高于6%,上述操作則總是會獲利的。這個過程有著明顯的優勢,它抹掉了?Underlying?Assets本身的價格風險,讓用戶的風險敞口僅面向利率部分,多重風險被縮減到了一個維度。但通過YieldToken構造的上述策略只能看漲浮動利率,對于浮動利率的看跌場景則無法適用。

而對于利率投機這個問題,VoltzProtocol提供了更加全面的解決辦法。

VoltzProtocol為用戶提供了一個更加全面的利率互換機制。利率互換也被稱為利率掉期,指的是固定利率與浮動利率交易雙方在未來進行一筆互換現金流的交易。但VoltzProtocol所表示的利率互換與TradFi還存在一定的區別。TradFi中的利率互換是在交易雙方分別持有固定利率產品和浮動利率產品的前提下互為對手盤,在未來的某個時間點將收益現金流互換,常用的方式是B2B通過OTC進行。

然而在DeFi中,利率互換常用的方式則是雙方均以一個已經存在的資金池作為對手盤,在鏈上間接實現C2C場景的配對,這就需要VoltzProtocol的vAMM機制。

USDT新地址數量達到1個月高點:7月26日消息,Glassnode數據顯示,USDT新地址數量達到1個月高點,七日均值為532.923個。[2022/7/26 2:38:39]

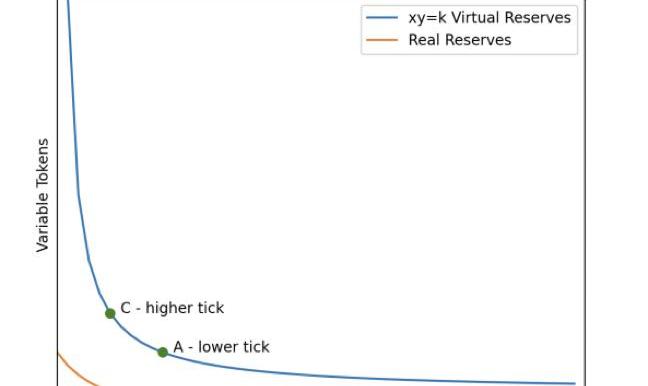

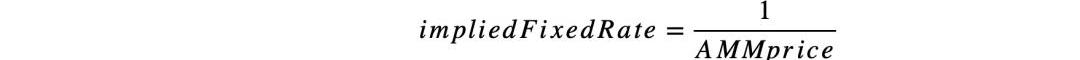

vAMM中進行交易的交易對為虛擬資產,該虛擬資產交易對通過UniV3定價模式確定當下可成交的固定利率。具體計算公式為

因此上述vAMM機制其實就是可成交固定利率的市場化發現機制,至于為什么采用1%FixedTokens作為AMM中的一個參數,主要原因在于便于利用進行利率的100%換算。由于采用UniV3定價模式,LP在進行做市時可以選擇自己可以接受的固定利率區間進行做市,換句話說就是在與Trader進行對手盤交易時,LP所能承受的固定利率范圍。

LP在提供資金以及?Trader?在進行交易時需要用到VoltzProtocol的保證金系統,LP提供的是單幣流動性,比如為aDAI利率掉期6月池提供流動性時只需要存入DAI即可,因此LP也就不存在無償損失的問題。但由于LP在整個系統中的角色是一個類似于撮合雙方散戶的角色,難免要下場親自作為散戶的對手方。當雙方沒能達到平衡時,LP本身也就存在著一定的風險敞口。若浮動利率的變化方向與LP風險敞口相反,那么LP就會造成直接損失。

VoltzProtocol在功能上為散戶提供了做空做多浮動利率的機會。做多浮動利率的人本質上就是?VariableTaker,其可以最高1000x杠桿基于當下由AMM確立的固定利率做多浮動利率,但當浮動利率低于清算線以下時,Trader的倉位就會被保證金系統清算;做空浮動利率的人本質上是?FixedTaker,與上述邏輯類似。

幣安NFT市場將于7月8日上線web3.0社交游戲AmazingDoge盲盒:據官方消息,幣安NFT市場將于北京時間7月8日上線web3.0社交游戲AmazingDoge盲盒,采取限量發售的方式。

AmazingDoge是一個web3.0+社交的元宇宙項目,結合了NFT,GameFi,Defi,社交的生態場景,玩家通過抽取獲得金融類NFT或游戲類NFT,通過質押,升級,合成等多種方式賺取收益,此前于今年6月完成300萬美元的融資,BSCFA領投。[2022/7/3 1:46:56]

4.固定利率產品的發展問題出在哪?

從敘事上看,ElementFinance為DeFi引入了新的資產類別以及關于利率的杠桿工具,按道理該賽道的發展應該已經上了快車道,而不是現在所處的起步階段。問題其實出在多個方面。

流動性應該是最為核心的問題。ElementFinance能提供的所有的金融產品都建立在epyvToken(EP)和eyyvToken(EY)高流通的前提下,但YieldBearingAssets本身作為低流動性資產,其本身無法對EP和EY提供一定程度的流動性溢出。此外YieldBearingAssets種類繁多但單個類別YieldBearingAssets的市值過低也是一個原因,相應的EP和EY市值過低,無法形成規模效應。

5.B2C資管產品的可能形態

目前鏈上唯一具有EPEY分割潛力的YieldBearingAssets只有ETH的staking票據,如stETH等,約50億美元的市值,主要原因是其資管規模足夠大,流動性問題不難解決。ETHstaking票據的分割其實很適合做成B端資管協議,分割成的PrincipalToken可以直接充當零息債券,代替穩定幣成為散戶的儲備資產;而YieldToken則可以作為利率杠桿工具,為散戶提供一個交易stakingyield利率敞口的產品。

6.鏈上固定利率借貸

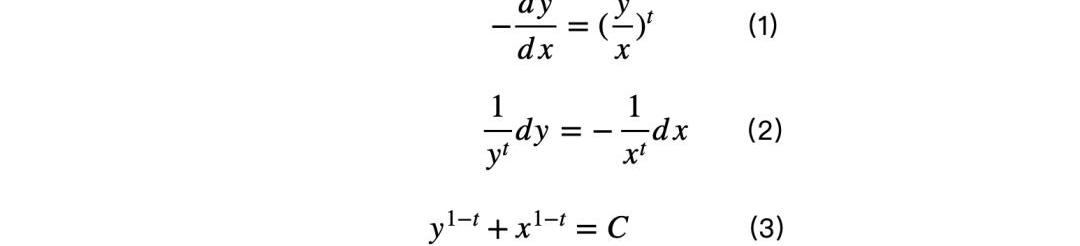

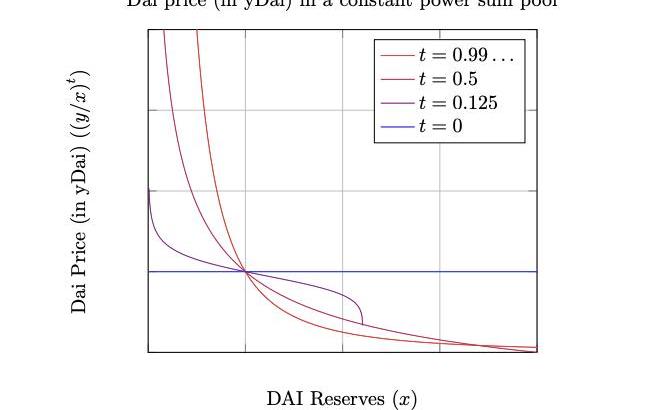

鏈上固定利率借貸最簡單粗暴的方式就是P2P固定利率借貸,但這種與人治沾邊的DeFi協議少了一絲程序式的美感。因此以下主要討論的是YieldProtocol此類的AMM借貸模式。YieldProtocol是Arbitrum和以太坊主網的固定利率借貸協議,其設計了一個很不一樣的AMM機制,姑且稱之為AMMwithTimeDecay。該AMM公式的推導非常簡潔,只需要一步常微分方程求解即可。?

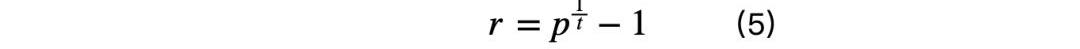

理解式的核心在于理解零息債券的價格與收益率的一致性,當距離到期日所剩的時間為t時,收益率可以表示為?

式是官方對于收益率的一種假設定義。而根據實際經濟學意義,零息債券的收益率計算公式為

假設定義與實際定義相等時,即可得出?????????

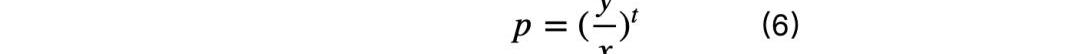

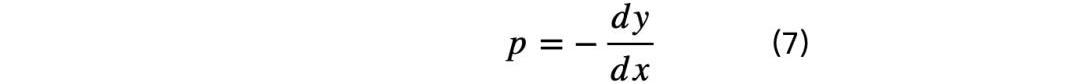

其中p為價格,t為距離到期的時間。而對于價格p本身,p的另外一個計算公式在于

從而得出上述AMM公式。

YieldProtocol的借貸資金來源于用戶提供的流動性,用戶可選擇3個月或6個月的定期存款池。用戶在提供USDC流動性后,YieldProtocol會根據當前的隱含收益率mint相應數量的fyUSDC,并將USDC與fyUSDC組成交易對。

例如在3個月池子剛開放時,協議決定該池的初始固定利率為3%,那么此時fyUSDC的價格為1/1.03,一個fyUSDC將會在3個月后以1:1的比例銷毀并換成USDC。在3個月期限到期前,fyUSDC是會受需求影響下的市場價波動的,這也意味著收益率會產生波動,但無論怎樣波動,3個月到期后fyUSDC會被及時兌付。

定期存款池是隨時開放的,用戶在任何時間都可以存入存款池,但是固定收益率則由此時的fyUSDC的價格決定,因此會出現的情況是同一用戶在不同時間存入池子里的資金會有不同的收益率。

YieldProtocol特殊的一點在于它利用AMM機制進行借貸,借貸雙方本質上是進行fyUSDC-USDC的交易,該協議將Lend和Pool這兩個名詞特意分開了。

YieldProtocol的Pool的資金是用于構建fyUSDC-USDC交易對,也就是用于增加AMM中的k值。而Lend和Borrow則是在不改變k值的情況下進行fyUSDC的買賣。

Lend時用戶用USDC在AMM中購買fyUSDC,收益率由fyUSDC的價格決定;Borrow時用戶利用超額抵押品mintfyUSDC,再將fyUSDC通過AMM賣出獲取USDC,借貸利率是由此時的fyUSDC的價格決定的。也正是由于AMM負責整個YieldProtocol的借貸過程,其才需要采用上述引入了t的AMM機制,主要目的在于計算fyUSDC的價格時可以pricein到期的時間,減少交易時的滑點,具體如下圖所示:

利用AMM機制做固定利率借貸已經開辟了固定利率借貸的新的敘事了,但發展至今借貸的主流仍然是AAVE的浮動利率借貸。

問題可能出在四塊:一是MakerDAO的D3M跟AAVE和Compound的緊密合作,將關于DAI的借貸利率穩定在較低的水平,使得用戶進行DAI的借貸時幾乎不會存在過高利率的情況;二是AMM借貸機制需要首先提供LP流動性,LP具有固定的無常損失,如果提供LP過程中的手續費以及部分資產的增值沒有辦法超過無常損失,那么對該AMM做LP將會面臨直接損失;三是目前DeFi的用戶以散戶為主,而散戶對于固定利率借貸的需求其實并不高;四是目前大額固定利率借貸受制于AMM中的流動性。

因此由于上述存在的原因,固定利率借貸目前仍然是浮動利率借貸產品的一個補充,談不上超越甚至取代。

7.綜述

固定利率產品敘事的重點來源于TradFi中浮動利率產品與固定利率產品的類比,在TradFi中固定利率產品的規模是大于浮動利率產品的,所以在DeFi領域,鏈上固定利率產品規模理論上應該高于浮動利率產品的規模。

但TradFi的主要參與者是金融機構,由于OTC的存在,金融機構之間簽署固定利率協議往往成為機構之間的合作方式,而且每筆大宗交易的資產規模都足夠大,不存在流動性問題,因此也就成就了以固定利率產品為主流的格局。

而對于DeFi來說,目前鏈上用戶的構成以散戶為主,散戶參與DeFi的訴求重點在于便捷性,像固定利率這樣風險可控的產品可能并非散戶的核心訴求,所以當前DeFi和TradFi的玩家類型完全不一樣,如果用TradFi的發展規律去推測DeFi的發展,其結果可能會謬以千里。

我們不知道固定利率產品在未來到底會發展成什么樣子,但其作為補充產品的敘事應該是目前最穩妥的一種描述了。

在任何時間點,你都可以認為區塊鏈平臺的估值是由3個方面決定,包括:采用和使用平臺護城河加密市場條件這3個因素如何影響代幣的估值/市值? 1.采用和使用: 這是基本的估值驅動因素.

1900/1/1 0:00:0012月22日,Messari宣布發布其聯合創始人兼首席執行官RyanSelkis的第六份年度報告MessariTheses2023.

1900/1/1 0:00:001月5日消息,Web3.0產業發展公司六一宇宙宣布完成pre-A輪千萬級融資,由朧愛集團領投。據悉,本輪次融資之后,企業將利用過往的數字內容服務體系和深耕的青年創作生態,持續進行以數字內容資產化.

1900/1/1 0:00:00從俄烏戰爭中用于救濟到行業動蕩的爆發,2022年是數字資產領域又一個多事之年。? Crypto年度時刻? 如果你讓一位路人來總結2022年的加密貨幣市場,他們很有可能會告訴你2022年是區塊鏈技.

1900/1/1 0:00:00下文將用字母簡稱各嘉賓 R:歐科云鏈控股公司執行董事任煜男Y:艾德金融首席運營官楊偉健L:德勤中國合伙人羅遠江Q:香港勝利證券執行董事陳沛泉H:富融銀行首席信息安全官陳智強N:Uweb校長、中國.

1900/1/1 0:00:00賬戶抽象與智能錢包的熱度已經持續了幾個月了,不少朋友對于什么是賬戶抽象,為什么需要智能錢包依然存在疑問,所以我嘗試用本文為各位梳理清楚其前世今生.

1900/1/1 0:00:00