BTC/HKD-0.45%

BTC/HKD-0.45% ETH/HKD-0.97%

ETH/HKD-0.97% LTC/HKD-0.2%

LTC/HKD-0.2% ADA/HKD-0.31%

ADA/HKD-0.31% SOL/HKD-1.45%

SOL/HKD-1.45% XRP/HKD-0.58%

XRP/HKD-0.58%TLDR:

代幣供應量與價格變化呈負相關,平均供應量增加10%,代幣價格大約會下跌5%。供應量減少對價格的影響比供應量增加強5倍。供應變化在熊市中價格影響更大。無論代幣是否有最大供應上限,效果都一樣。1、代幣供應是否影響價格?

2、如果是的話,影響有多大?

下面的數據來自過去三年市值最大的1000個代幣,這些數據可能會讓你大吃一驚。

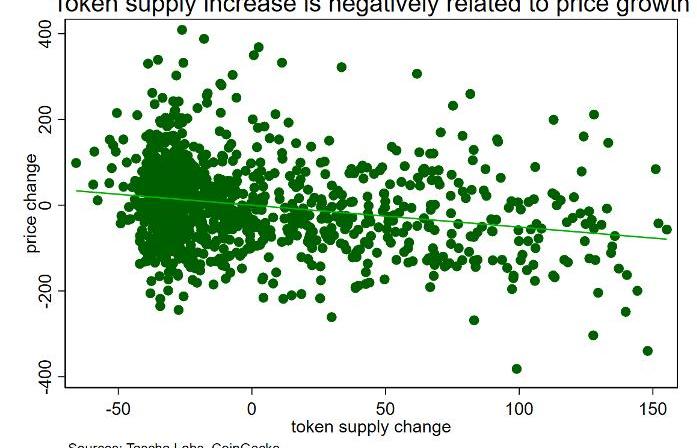

第一個問題的答案是肯定的。在其他條件相同的情況下,供應增長->價格下降。

第二個問題的答案是:大約是供應增長率的一半。

2020—2022年,按市值計算的前718個代幣的數據顯示:代幣的總供應量增加10%,平均價格就會下降約5.1%。

Getaverse與東皓證券就Web3信用體系建設展開戰略合作:據官方消息,東皓證券與Getaverse雙方計劃就Web3領域信用體系建設的相關內容展開合作,東皓證券正在積極推進數字貨幣相關牌照申請,并已完成第一階段籌備。自二零一七年起,東皓證券已獲得證監會發出的第一類和第四類受規管活動的牌照,并是香港聯交所和中央結算的參與者。

Getaverse旨在為數字認證系統創建一個基于DID的Web3生態可成長信用協議,建設區塊鏈社會的提供信用價值。Web3項目可以通過Getaverse的開放API接口檢索和訪問數據,包括DEX、NFT、DeFi、GameFi和其他生態應用程序。[2023/5/20 15:15:54]

換句話說,代幣供應量的增加可以提高代幣的市值上限。

考慮一下這個問題,因為從理論上講,這不應該發生。

彭博社:德意志銀行正洽談投資兩家德國加密公司:金色財經報道,德意志銀行旗下資產管理部門DWSGroup正就投資兩家德國加密公司進行談判,這是其增長戰略的一部分。據知情人士透露,DWS首席執行官StefanHoops已開始就收購ETF提供商DeutscheDigitalAssets和交易公司Tradias的少數股權進行談判。作為長期加密貨幣倡導者,Hoops在上周的財報電話會議上表示,目前加密資產的低價可能會為DWS創造“有趣的機遇”。在去年12月發布的公司路線圖中,Hoops提到了該公司的目標之一是支持通過區塊鏈訪問其產品,愿景是創建歐元穩定幣以及建立或投資各種區塊鏈相關服務。[2023/2/9 11:55:28]

如果市值代表了整個項目的估值,那么不管是分給1000個還是100萬個代幣,總市值都不應該改變。或者代幣的數量對項目的整體價值并不重要,是這樣嗎?

NFT交易平臺Niftify完成786萬美元種子輪融資:金色財經消息,NFT交易平臺Niftify完成786萬美元種子輪融資,Moonchain Capital和Audacia Capital領投。據悉,Niftify允許任何人創建和運營自定義NFT商店和市場,致力于成為一個完整且合規的NFT解決方案。目前該平臺在以太坊和Polygon上運行,支持多種法定支付選項,包括信用卡、ApplePay、GPay和三星支付。[2022/9/6 13:11:37]

在股票市場上,有一個眾所周知的相關現象"股票分割溢價"——當一家公司拆分股票時,其市值往往會上升,盡管理論上它不應該有任何影響。

為什么會這樣?

一個適用于代幣和股票的原因是:當價格降低時,它減少了買家的進入障礙->需求增加->持有人基礎增長->流動性上升->價格上漲。

Lightnet從LDA Capital獲得5000萬美元的資本承諾,以推動 Velo 區塊鏈技術:8月29日消息,總部位于新加坡的金融科技公司Lightnet宣布已從LDA Capital Ltd獲得5000 萬美元的資本承諾,以發展其基礎設施、運營和擴展其技術合作伙伴(Velo Labs Technology)的區塊鏈技術。Lightnet可以選擇在未來三年內將5000萬美元的總承諾增加到1億美元。這些資金將用于促進Web 3.0支付和基于區塊鏈賬本的匯款服務,重點關注亞太地區和全球各地。[2022/8/30 12:56:21]

但顯然,這種效應在加密貨幣中比在股票中更強。為什么?

因為項目經常使用新代幣來進行空投和獎勵,以激勵/吸引新用戶,即直接增加持有人,甚至不需要通過二級市場。

這對項目的代幣策略有奇怪的影響。

今日恐慌與貪婪指數為11,恐慌程度與昨日持平:金色財經報道,今日恐慌與貪婪指數為11(昨日為11),恐慌程度與昨日持平,等級仍為極度恐慌。注:恐慌指數閾值為0-100,包含指標:波動性(25%)+市場交易量(25%)+社交媒體熱度(15%)+市場調查(15%)+比特幣在整個市場中的比例(10%)+谷歌熱詞分析(10%)。[2022/6/23 1:25:35]

例如,當項目多發行10%的代幣時,它可以將其中的一半給現有的持有者,例如作為質押收益,這樣他們就不會出現太大的損失,并將另一半給潛在的新用戶以激勵他們采用。

這可能是一個可行的方法來增加采用率和市值,而不損害與現有持有人的關系。請注意,這可能只適用于健康的項目,因為健康的項目擁有穩定的持有人基礎和人們想要使用的真正產品。

關于代幣供應和價格之間的這種關系還有很多其他細微差別:

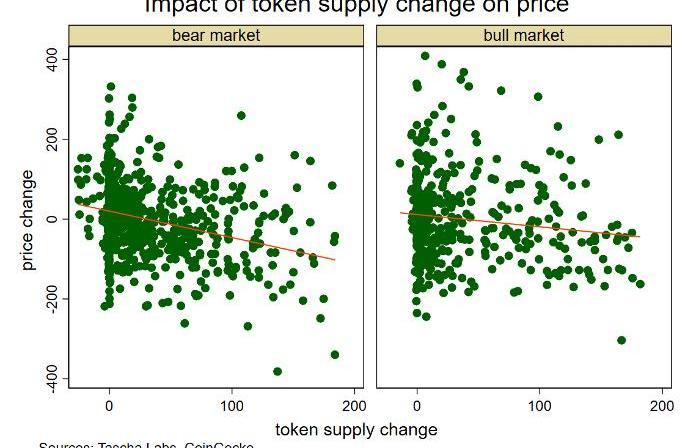

市場是牛市還是熊市重要嗎?

很重要。

在牛市中,供應擴張對價格的影響較小。原因很直觀——牛市中的需求較高,有助于抵消供應的影響。

在熊市中,10%的供應增加會導致平均7%的價格下跌。

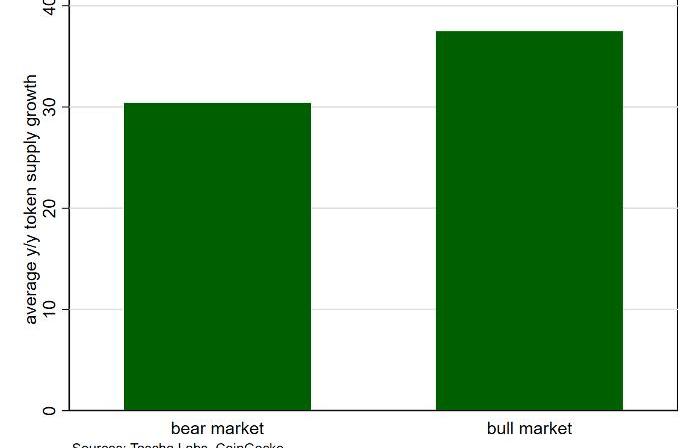

項目團隊顯然意識到了這一點——今年的整體代幣供應增長已經全面降低。年均代幣供應量增長率比去年下降了7個百分點。

盡管如此,到2022年平均供應增長率仍為30%。是大是小取決于你的觀點。

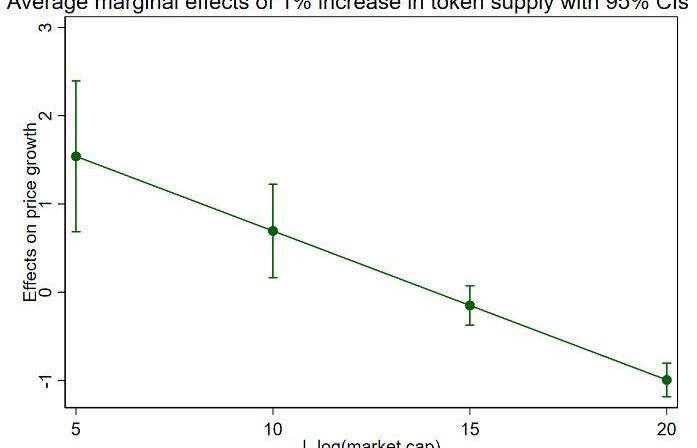

代幣的規模重要嗎?

重要。

供應增長和價格之間的負面關系似乎只適用于更成熟的代幣/更大的市值。

對于小型代幣,增加供應量實際上可能導致更高的價格增長。

為什么?

因為正如一開始提到的,增加供應和讓代幣進入更多的人手中有助于增加流動性和二級市場的交易需求,這反過來又會促進價格。

對于小市值代幣來說,這種效應似乎更占主導地位。但一旦你的市值超過幾百萬美元,它就越來越不明顯了。

我們談論的代幣供應是正增長還是負增長重要嗎?

這個也很重要。

供應縮減對價格的影響比供應擴張要強,實際上強得多。10%的代幣供應縮減->32%的價格上漲。而代幣供應量增加10%->價格下跌4.9%。

不能確定這是基于什么理由,但一個猜測是加密貨幣投資者喜歡減少供應--代幣燃燒和回購的敘事本身就創造了額外的需求,并反射性地加強了對價格的影響。

代幣是否有最大供應上限重要嗎?

不太重要。

供應增長和價格增長之間的關系并沒有改變,無論代幣在未來是否有有限的供應上限。

具有諷刺意味的是,有硬性供應上限的代幣與沒有硬性供應上限的代幣相比,在熊市中平均跌幅更大。這種差異具有統計意義。

一些我認為可能的原因:

1、有硬供應上限的代幣可能會不成比例地吸引更多的投機持有人。

源于比特幣的2100萬上限,有限的供應已經成為一個加密貨幣Meme。許多加密貨幣投資大師和有影響力的人在他們的代幣購買建議清單中把它作為一個不可忽略的因素。投機者更關心他們的建議,而不是項目的實際情況。

但投機者并不是真正的用戶。他們的持有量比經常使用該產品的人更不穩定。當你吸引更多的投機性持有者時,你會吸引更高的價格波動。

2、這可能反映出項目的代幣經濟學設計缺乏考慮。

固定供應上限有很多限制,這使得它很難成為項目的理想選擇。

但這對投資者來說很簡單而且很有吸引力。任何項目團隊,無論他們是否考慮過代幣供應應該如何發展,都至少可以做一個固定的上限,而不必自己解釋。

結果是,在過去的周期中,有固定上限的代幣實際上比沒有固定上限的代幣有更高的供應增長——固定上限在表面上是一個很好的解決方法,可以隱藏供應管理中的許多草率行為。

明確地說,這是一個復雜的問題,取決于許多因素:項目的階段,它的目標,商業模式,產品,等等。

是的,供應會影響價格,但這只是代幣經濟學難題的一個部分。?

MarsBitCryptoDaily2022年12月30日 一、?今日要聞 ArkInvest旗下ETF再次增持500萬美元Coinbase股票據CoinDesk報道.

1900/1/1 0:00:00萬物皆有周期,加密市場亦然。歷經兩年資本盛宴后,2022年各項鏈上數據的嚴重縮水足以可見市場的慘烈,特別是不少巨頭的倒塌讓這個加密寒冬格外凜冽.

1900/1/1 0:00:00NFT交易版稅,已經在以太坊上分發出18億美元,然而版稅支付之戰在今年打響,直至歲末占NFT交易市場份額80%的opensea,官宣推出強制版稅執行工具.

1900/1/1 0:00:00按照慣例,每年的12月份,我們總要回顧+復盤下今年的圈子,順便再展望下明年會是個什么樣。 這一篇先做復盤.

1900/1/1 0:00:00聊聊以太坊2.0、POS質押和Lido的TVL達到59億美金超越MakerDAO成為TVL最高的DeFi協議這件事,盡可能給大家講清楚到底什么是2.0.

1900/1/1 0:00:00據金融指數公司?T?3Index?數據顯示,BitVol指數于?2023?年?1?月?1?日跌至?49.67?,創自?2019?年?4?月以來新低.

1900/1/1 0:00:00