BTC/HKD-0.81%

BTC/HKD-0.81% ETH/HKD-2.15%

ETH/HKD-2.15% LTC/HKD-3.16%

LTC/HKD-3.16% ADA/HKD-2.83%

ADA/HKD-2.83% SOL/HKD-3.87%

SOL/HKD-3.87% XRP/HKD-3.04%

XRP/HKD-3.04%金融業正處于轉型的邊緣。DeFi正在慢慢擴展到加密貨幣之外,對現實世界產生影響。隨著越來越多的資產被代幣化,傳統的資本市場也在向區塊鏈發展。?

同時,由于利率上升、DeFi需求下降以及全球宏觀經濟環境不佳,鏈上轉移資金的機會成本處于加密貨幣歷史上的最高水平。現實世界資產為渴望收益的DeFi投資者提供了一個獨特的機會,讓他們可以進入各種鏈下債務市場,同時還允許TradFi機構代幣化和發行債務/資產,而不受市場地域的影響。

什么是RWAs?

RWAs是可以在鏈上交易的代幣,代表著實際資產。RWA示例包括房地產、貸款、合同和擔保,以及將在交易中使用的任何高價值項目。

相比傳統融資,RWAs消除了許多約束。嘗試想象一下,在印尼有一家名為Bali的中型金融科技公司。Bali希望籌集資金來推動他們的發展和營銷活動。在幾個小時內,這家公司能夠籌集超過10萬美元,不是從傳統銀行或風險投資公司,而是通過發行代幣化債券。然后,這種債券代幣可以與許多類似的印尼金融科技債券打包在一起,并以不同的資本級別出售。

與鏈上資產相同,Bali的財務狀況都是透明可見的。隨著Bail的收入和成本發生變化,代幣價格也會發生變化,信用風險的變化會自動反映在貸款中。

由于RWAs的存在,Bali能夠以7%的利率借款,而不是印尼金融科技公司通常的>14%,并且當DeFi收益率較低時,投資者能夠獲得具有競爭力的現實世界貸款利率。RWAs使經濟增長不受地理位置的限制,具有長期穩定的狀態。

為什么是RWAs?

BTC突破28500美元:金色財經報道,行情顯示,BTC突破28500美元,現報28504.6美元,日內漲幅達到5.71%,行情波動較大,請做好風險控制。[2023/3/29 13:33:26]

以1990年代證券化的成功為例,可以說明規范的改善如何改變資本形成。證券化只是一個創造、收集、儲存和分散風險的系統。通過提出一個資產必須滿足的基準,我們顯著增加了流動性和資產來源。抵押貸款、企業貸款和消費貸款通過證券化進行制度化和部署,從而為消費者、公司和購房者提供更多可負擔的融資。

證券化在30年后幾乎是相同的。金融市場還沒有發展到有效地適應互聯網。由于投資銀行、受托人、評級服務機構、服務機構等在內的中間商網絡存在,借貸成本高于應有的水平。大多數資產不能被證券化,因為它們在發起時不能整齊地裝入一個盒子中。并且大多數企業主仍然無法進入國際融資市場。在非洲和亞洲,像保險這樣的基本資源仍然難以獲得。這就提出了一個問題:數字化的資本市場需要做什么才能跨越TradFi的護城河?

如果要取得成功,在加密貨幣和現實世界之間建立聯系必須是DeFi的主要目標。盡管數字資產市場仍然相當小,但實際資產的市場是巨大的。如果加密貨幣要對商業運作方式產生影響,就必須解決這一價值海洋問題。?

資產托管

鑒于數字資產的激增和新機構的涌入,必須強調數字資產的可靠機構托管的重要性。在過去幾年中,獲得許可的DeFi托管服務激增。一些信用協議,如Maple,在這些被許可的平臺上為它們的代幣提供擔保,以滿足機構的需求。

數據:5個地址在2月26日向OKX存入5.17億枚CELT:2月28日消息,據 0xScope Protocol 監測, 2 月 26 日,即 CELT 代幣大規模拉高和拋售的前一天,5 個 EOA 地址向 OKX 交易所存入了 5.17 億枚 CELT,這些代幣在 2 月 27 日價值 260 萬美元。這些地址的初始資金來自 CELT 代幣的部署者。

據悉,Celestial(CELT)早間發推稱,官方沒有利用與OKX的任何關系進行宣傳,所有虛假宣傳都是被其他 KOL 操縱。[2023/2/28 12:33:42]

就目前而言,托管在很大程度上由每當創建池時創建的法律結構,以及通過標準的KYC/AML程序來保證。以Centrifuge為例——在與資金池交互時,投資者與池發行人簽署一份協議,將池設置為特殊目的載體。該協議要求發行人對未來的任何還款承擔責任。

所有融資交易和支付都直接在借款人、SPV和投資者之間完成,并在鏈上進行。未來,信用協議希望與?Kilt?等去中心化標識符(DID)進行更多集成,從而允許對資產進行驗證。然后將整合一組承銷商以充當第三方風險評估員,而不是現有的Oracle系統。

流動性

特定的代幣化資產可能高度缺乏流動性。資金池的流動性取決于資產期限以及投資者的流入和流出。基于收入的激勵模式是另一個有利可圖的流動性來源。

或者,協議可以與DEXs、AMMs和其他DeFi應用程序合作,以創造流動性。一個典型的例子是Goldfinch,其成員在Curve上使用FIDU以及USDC創建了一個流動性池。這允許FIDU-USDCCurveLP頭寸被質押以獲得GFI流動性挖礦獎勵。

Lookonchain:一巨鯨從OKX提取1.5萬枚ETH,并將逾1萬枚存入Compound和Aave:2月21日消息,據 Lookonchain 監測,一位巨鯨從 OKX 提取 1.5 萬枚 ETH(約合 2516 萬美元)后,將 10,150 枚 ETH 存入 Compound 和 Aave,然后借入 1000 萬枚 USDC 并轉入 Circle。[2023/2/21 12:20:27]

信用協議

機構對DeFi感到不安的最大原因之一是缺乏一個標準化的聲譽系統,例如信用評分。由于在違約的情況下無法強制執行未來的貸款償還,DeFi協議被迫要求流動的代幣作為抵押品。這將信用風險排除在外,但也限制了可用金融產品的數量。信用協議正在使用補充策略來為貸款提供聲譽成分。雖然有些人努力將鏈下聲譽帶入鏈上世界,但其他舉措真正的目的是創建一個鏈上的聲譽系統。

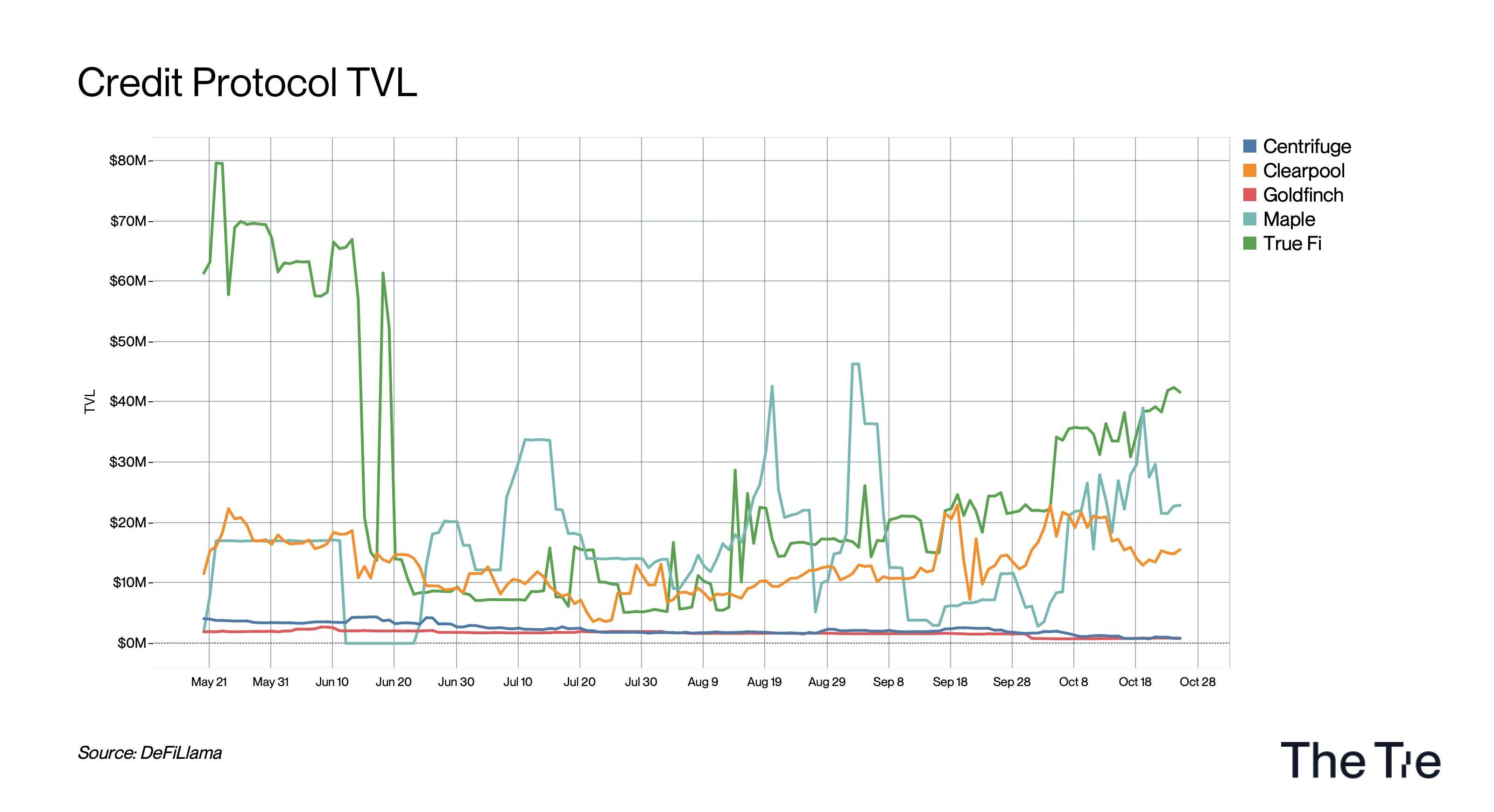

雖然具體的實例化各不相同,但這正是Maple、TrueFi、Goldfinch、Centrifuge和Clearpool等主要信用協議的目標。

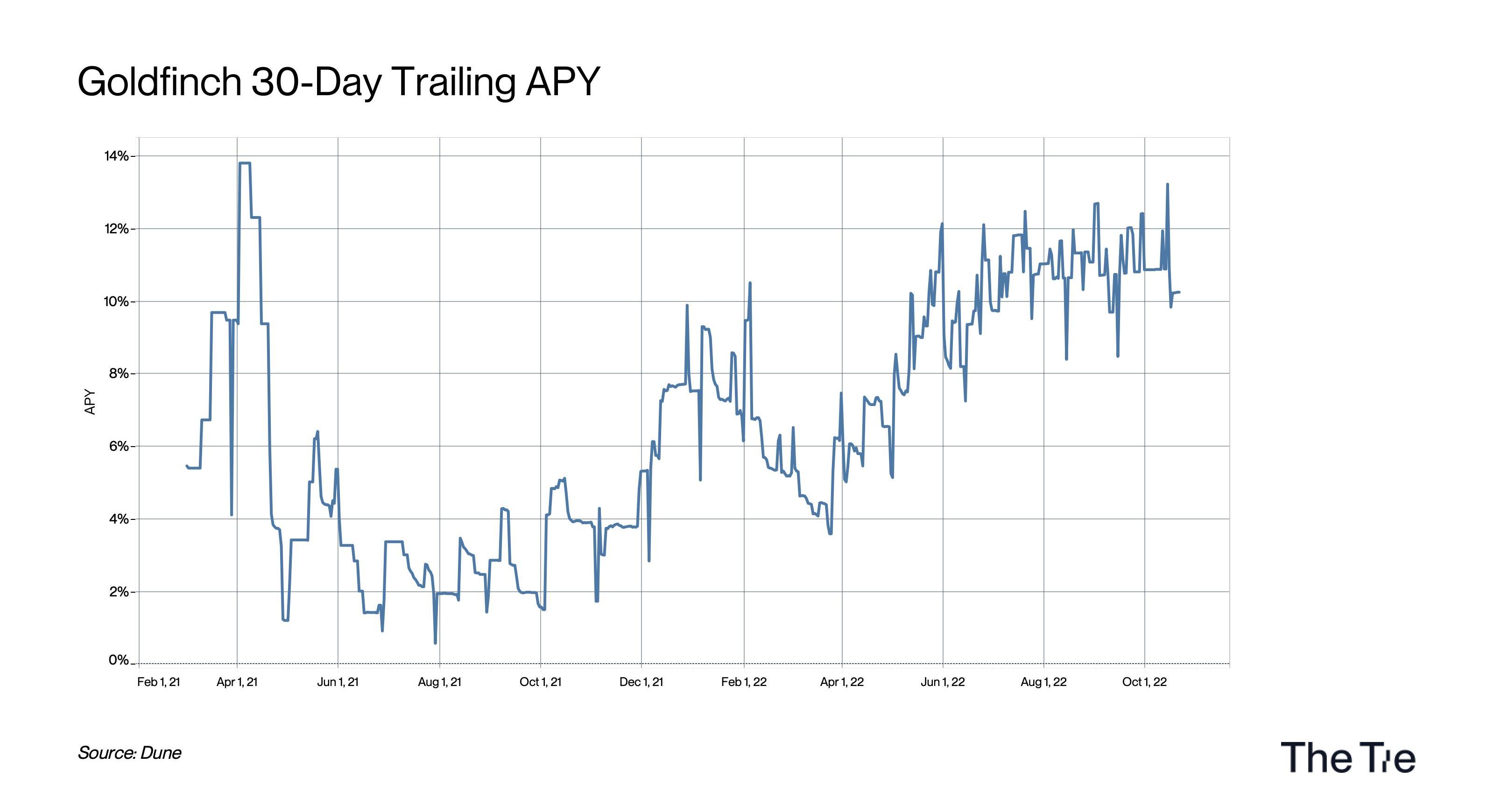

Goldfinch

Goldfinch正在開發一種去中心化貸款承銷協議,使全球任何人都可以作為承銷商在鏈上發行貸款,使用代表KYC/KYB的唯一身份(UID)NFT等數據。其論點建立在兩個基本原則之上:

在接下來的十年中,由于DeFi的整體透明度和效率,以及抑制利率的總體環境,投資者將需要新的投資機會。投資者還將需要比傳統銀行和機構所能提供的更高收益的機會。全球經濟活動將轉向鏈上模式,使每筆交易都透明化,從而創造出一種新的公共產品:不可變的、公開可用的信用記錄,以及減少與銀行業務有關的巨大交易成本。其目的是收集在現實生活和網上創建的信息,并使用它來建立可以在鏈上應用的用戶聲譽。?與任何信貸機構一樣,該系統并非沒有風險。保護貸方包括防止違約,或者在違約的情況下——盡可能多地償還貸方。?

Bybit CEO:Mirana為Bybit旗下投資部門,Genesis破產未影響Bybit用戶資產:金色財經報道,Bybit首席執行官Ben Zhou在社交媒體發文表示,Genesis第二大債權人Mirana Ventures實體公司Mirana Corp為Bybit旗下投資部門。Mirana僅管理部分Bybit公司資產且與用戶資產隔離,BybitEarn產品并不使用Mirana。此外,Genesis對Mirana1.51億美元的借款有價值約1.2億美元的抵押品進行抵押,目前已被清算。

此前報道,據今日公開的破產申請文件顯示,Genesis前幾大債權人包括Gemini Trust Company(7.65億美元)、Mirana Ventures實體公司Mirana Corp(1.51億美元)。[2023/1/20 11:23:24]

Goldfinch依靠其支持者來監控池的健康狀況并提供流動性。他們做這項工作的動力是,在違約的情況下,首先失去的是他們的流動性。與TrueFi類似,Goldfinch通過NexusMutual提供智能合約保險。?

Centrifuge

Centrifuge是一個網絡,可為小型企業提供快速、廉價的資金,并為投資者提供穩定的收益。Centrifuge將現實世界的資產連接到DeFi中,以降低中小型企業的資本成本,并為DeFi投資者提供與波動性加密資產無關的穩定收益來源。Centrifuge依靠資產發起人和發行者提供低違約率的可靠貸款。如果發生違約,Centrifuge初級部分的投資者會首先承擔任何損失。

網絡安全公司Confiant發布警告:出現Metamask和Coinbase Wallet“克隆錢包”:6月15日消息,互聯網安全網絡公司Confiant發布警告稱,一種新型“克隆錢包”攻擊正在影響Metamask和Coinbase Wallet等流行Web3錢包用戶。Confiant稱該攻擊為Seaflower,是同類中最復雜的攻擊之一,普通用戶無法檢測到這些應用程序,因為它們與原始應用程序幾乎相同,但具有不同的代碼庫,允許黑客竊取錢包的助記詞來獲取資金。(blockchaintimes)[2022/6/16 4:30:18]

Tinlake是他們的第一個面向用戶的產品,該產品為任何公司提供了一種獲取DeFi流動性的簡單方法。對于投資者而言,這些資產將為其投資產生安全、一致的回報,這與加密貨幣市場的不穩定結果無關。他們的原生代幣Centrifuge代幣使用權益證明共識方法來質押驗證者,并提供采用激勵措施。通過鏈上治理,CFG持有者可以積極影響Centrifuge的發展。?

Tinlake的估值方法基于公允價值貼現現金流模型,其方法可總結如下幾點:

導出預期現金流量:對于資產的每筆未償融資,都會計算預期現金流量。這是基于預期還款日期和預期還款金額。風險調整預期現金流:現金流根據預期損失對信用風險進行風險調整。預期損失的計算方法是:預期損失=預期現金流*PD*LGD,并從預期還款金額中減去,以調整信用風險。貼現經過風險調整后的預期現金流量:以適當的貼現率對風險調整后的預期現金流量進行貼現,以得出融資的現值。?計算資產凈值:將資金池中所有融資的風險調整后預期現金流的現值相加,得出資產凈值。TrueFi

TrueFi?是一項領先的信用協議,為鏈上資本市場提供廣泛的現實世界和加密原生金融機會。截至撰稿時,TrueFi已經發放了超過17億美元的無抵押貸款,并向貸方支付了超過3500萬美元,每一美元都在鏈上分配和報告。通過逐步去中心化的道路,TrueFi現在由TRU代幣持有者擁有和管理,TrueFiDAO或獨立投資組合經理擁有承銷權。

TrueFi為四個主要參與者提供服務并使其成為可能,并通過協調行動:

1.貸方使用TrueFi來獲取一系列投資組合中的機會。

2.借款人經過審查后,依靠TrueFi快速獲得價格具有競爭力的資本,無需抵押品鎖定,從而最大限度地提高資本效率。

3.投資組合經理使用TrueFi建立鏈上投資組合,將區塊鏈的好處帶到他們的投資活動中——例如24/7訪問全球貸方、更高的透明度和更低的運營成本。

4.TRU持有者有效地擁有和管理TrueFi協議,通過公開討論和鏈上投票做出TrueFi發展所需的關鍵決策和貢獻。

TrueFi的核心貢獻者?Archblock最初于2018年從現實世界的資產開始,推出了流行的TUSD穩定幣。從2022年初開始,隨著資本市場的推出,TrueFi進一步深入RWA,允許傳統基金將其貸款組合轉移到鏈上。

而成為TrueFi的借款人或投資組合經理遵循與大多數其他信貸協議類似的流程:每個新來的申請人都必須提交一份公開提案,描述他們的業務和資金的預期用途,但須經社區批準,同時還需要滿足承銷要求。成功的申請者被列入白名單,可以從TrueFi的無許可DAO池中借款,或者設計和啟動他們的投資組合。

來源

另一方面,TrueFi采取了一些獨特的措施來保護貸方。除了管理由DAO信用委員會牽頭的嚴格承保流程,并承諾在主要協議升級期間定期進行代碼審計外,TrueFi還具有三層追索權以應對違約。首先,高達10%的抵押TRU被削減以彌補貸方的損失;之后,TrueFi的用戶安全資產基金可能會動用其儲備金以彌補任何進一步的損失;最后,針對違約借款人的任何成功收款行動都將通過DAO進行適當的支付。此外,TrueFi提供智能合約保障計劃,可通過NexusMutual購買,在智能合約被利用時提供保險。

經過逐步去中心化的過程中,TrueFi現在由TRU代幣的持有者擁有和管理。TrueFiDAO現在擁有并管理TrueFi的免許可池、資金庫和路線圖。DAO將目光投向了更深層次的機構采用和DeFi集成,推出了分級等功能以及改進的投資組合可組合性。

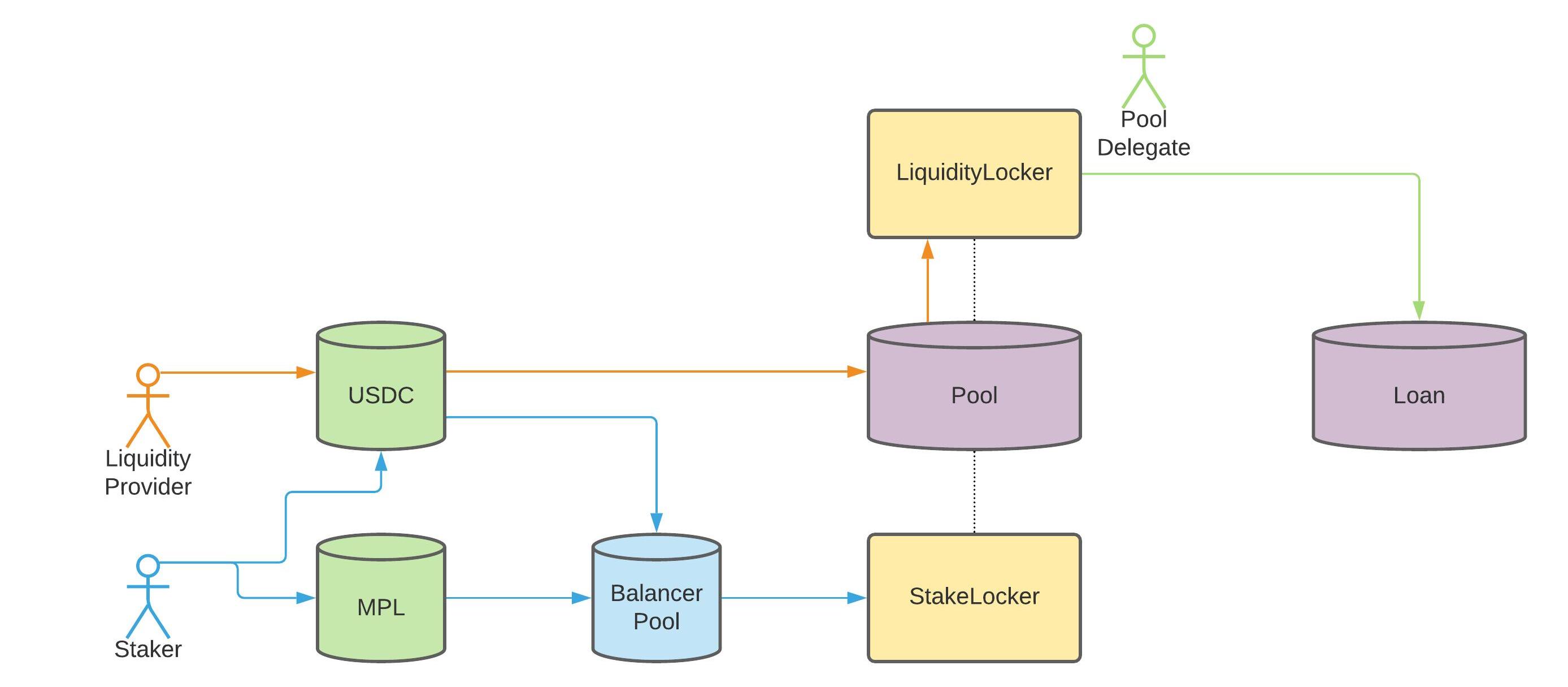

Maple

2021年,Maple推出了抵押不足的貸款計劃,用于獲得許可的KYC貸款。

Maple并沒有使用標準的DeFi模式,其允許用戶根據信譽向知名公司提供抵押不足的貸款。目前AlamedaResearch、FrameworkLabs和WintermuteTrading是其資金池的一些借款人。?

據了解,該協議由兩種代幣管理,這使代幣持有者能夠參與治理、分享費用收入并為借貸池提供PoolCover。

Maple代幣持有者通過以下方式參與:

被動MPL持有人賺取一部分建立費用。精明的MPL持有者可以通過選擇流動資金池來獲得額外收益質押MPL-USDC50-50BPTs作為貸款違約準備金,以換取一部分持續費用。隨著Maple走向完全去中心化,MPL持有者將能夠提交提案并對更改進行投票,例如添加礦池代表、調整費用和質押參數。對于資金池代表來說,Maple是一種吸引資金和賺取績效費的工具。

來源

在Maple中,資金池代表對這個過程至關重要。他們要經過嚴格的審批程序,因為他們負責維護Maple借貸池的穩定性。這是通過授權貸款請求、篩選借款人以及最初建立貸款池來實現的。最后,Maple要求每個池代表持有股份并發布MPL代幣作為首次虧損資本。因此如果借款人違約,池代表也會受到影響。但是,在發生違約的情況下,Maple使用了一種PoolCover,這本質上是首次虧損池。這是由資金池代表和MPL持有者資助的。

結論

隨著行業的發展,資本流動的效率將提高一個數量級。在一個完全有效的市場中,一個預先批準的借款人可能會獲得一筆500萬美元的貸款,并在30分鐘內償還,然后看著另一個借款人迅速拿出相同金額的貸款。這種流動將由一種信用模型驅動,該模型不斷評估每個借款人的違約風險,并對任何可用的新信息進行定價。未來,每一美元資本都會立即分配到提供最高風險調整回報的地方。

Tags:EFITRUTrueFiTRUEYEFIMtrue幣發行價多少truefi幣暴跌truelovechaincn

11月8日下午3:00點,七彩研究院與Lifeform以主題《匠心巨作Lifeform-專注于超寫實3DAvatar》在七彩研究院直播間進行干貨分享.

1900/1/1 0:00:00在?NFT?領域,版稅成為了繞不開的大熱話題。在很長一段時間內,大家都采用與?OpenSea?相似的版稅規則,即由買家支付項目方或創作者設定的版稅,此舉可以讓創作者既能獲得NFT作品的初級銷售收.

1900/1/1 0:00:00時尚NFT即將爆發。RTFKT和CloneX所做的只是一個開始。 時尚品類是當今最大的B2C電子商務市場。自新冠爆發以來,大部分購物行為已轉移到線上.

1900/1/1 0:00:00覆巢之下豈有完卵。 距Coindesk披露Alameda財務報表、FTX帝國走向崩塌,已過去半個月的時間,不僅SBF本人跌落神壇,由「加密領袖」淪為「行業惡棍」,VC、做市商、借貸、資管等各賽道.

1900/1/1 0:00:00注:本文作者為Vox作家KelseyPiper,其將個人與SBF推特私信整理為文發表。以下為內容全文,經MarsBit整理編譯:昨晚,SamBankman-Fried在Twitter上私信我.

1900/1/1 0:00:00“幣圈雷曼”FTX暴雷后的影響不斷往外蔓延。今日,加密投資基金MultIcoinCapital發布致投資者信中稱,因FTX的崩潰以及帶來的下跌已使Multicoin本月內資產規模下跌55%.

1900/1/1 0:00:00