BTC/HKD+0.49%

BTC/HKD+0.49% ETH/HKD+0.05%

ETH/HKD+0.05% LTC/HKD+0.83%

LTC/HKD+0.83% ADA/HKD-1.02%

ADA/HKD-1.02% SOL/HKD+1.73%

SOL/HKD+1.73% XRP/HKD-0.6%

XRP/HKD-0.6%比特幣為其貨幣供應的可預測性和稀缺性提供了強有力的保證,我在這里寫了一篇關于它如何工作的詳細技術解釋文章:

https://blog.lopp.net/how-is-the-21-million-bitcoin-cap-defined-and-enforced/

我認為,這種稀缺性是比特幣的關鍵屬性和基本價值驅動因素之一,這一點沒有爭議。如果違反了這個屬性,我們就有大麻煩了。那么……我們有這個問題嗎?

這條推文讓很多人感到困惑,可能是因為它有多種層次與解釋。

比特幣經常被吹捧為一種“價值儲存”,但這種價值是如何累積的呢?它與任何其他資產沒有什么不同。為了使價格/匯率上漲,價值必須從其他資產流入這個新資產。價值因需求而流動,匯率因可用供應而調整。“可用供應”是指市場上實際可購買的數量,而不是現有的總量。這就是市場看不見的手如何作用于可用信息,影響資產價格的發現。

圖片來源:由無界版圖AI工具生成

Protocol Labs:Filecoin不是證券:金色財經報道,Protocol Labs在推特上表示,“Filecoin是一種由加密貨幣驅動的全球存儲網絡,用于保存人類最重要的信息,而不是證券。”[2023/6/9 21:26:03]

問題是市場上有多種形式的假比特幣,當想要購買真比特幣的人最終購買了假比特幣時,其價值并沒有被真正的比特幣系統積累和存儲。價格發現的過程因此被破壞了!

比特幣仿冒品

回到2017年的分叉戰爭期間,“假比特幣”的最大隱患實際上是其他加密代幣,你可以稱其為“分叉幣”。

長期以來,比特幣批評者一直認為BTC并不稀缺,因為任何人發行無限數量類似代幣的成本幾乎為零。這種說法有一定的道理,但僅限于它們各自的市場。顯然,分叉幣是不兼容的協議,任何運行比特幣節點的人都會拒絕它們。

在分叉戰爭的最初幾年,存在大量的欺騙和不正當營銷,分叉者將他們的資產吹噓為“真正的比特幣”,很多人被騙購買了這些分叉幣,從而轉移了一些從真正的比特幣中積累的價值。這一度令人擔憂,因為分叉幣的總市值曾一度接近比特幣的40%。截至2022年11月,所有分叉幣的總價值已縮減至不到比特幣價值的1%。這種危險似乎已經過去了。

LooksRare App進入Beta測試階段:4月22日消息,NFT交易平臺LooksRare宣布,LooksRare App進入Beta測試階段,并且很快會推出iOS和Android版本。[2023/4/22 14:20:27]

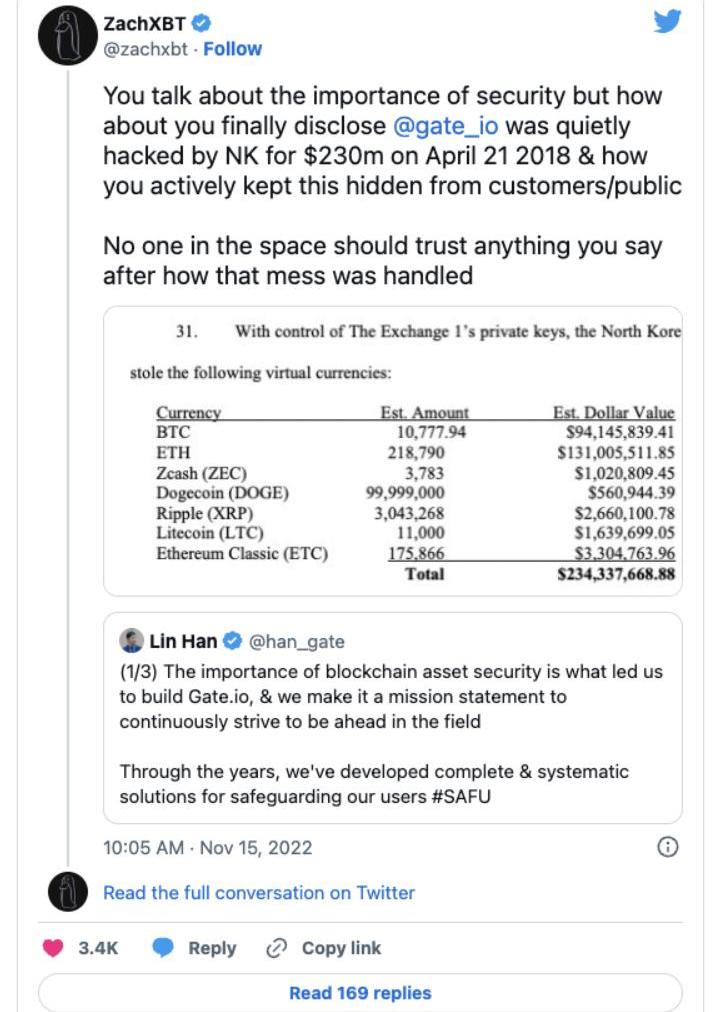

但如果我告訴你,比特幣的價值正以更具有欺騙性和顛覆性的方式被操縱呢?

那就是…紙比特幣。其中最直接的形式是簡單的欠條,這種技術已被機構采用了數百年。

比特幣IOU

不幸的是,當前crypto市場的現實是,絕大多數用戶都是通過中心化交易所進入的。他們通過使用傳統銀行將法定貨幣發送到交易所,然后下單購買BTC。但是當該訂單由交易所的交易引擎執行時會發生什么?更新私人數據庫中的條目,從而給交易所用戶一個與他們購買的BTC數量相對應的IOU借據。

這個IOU借據不具備比特幣的任何屬性。它只是一種讓IOU所有者接觸BTC匯率的金融工具。IOU所有者甚至不可能獨立驗證交易所是否為他們預留了相應數量的真實BTC。當然,交易所可以提供儲備金證明,但這些仍然依賴于受信的第三方審計師。

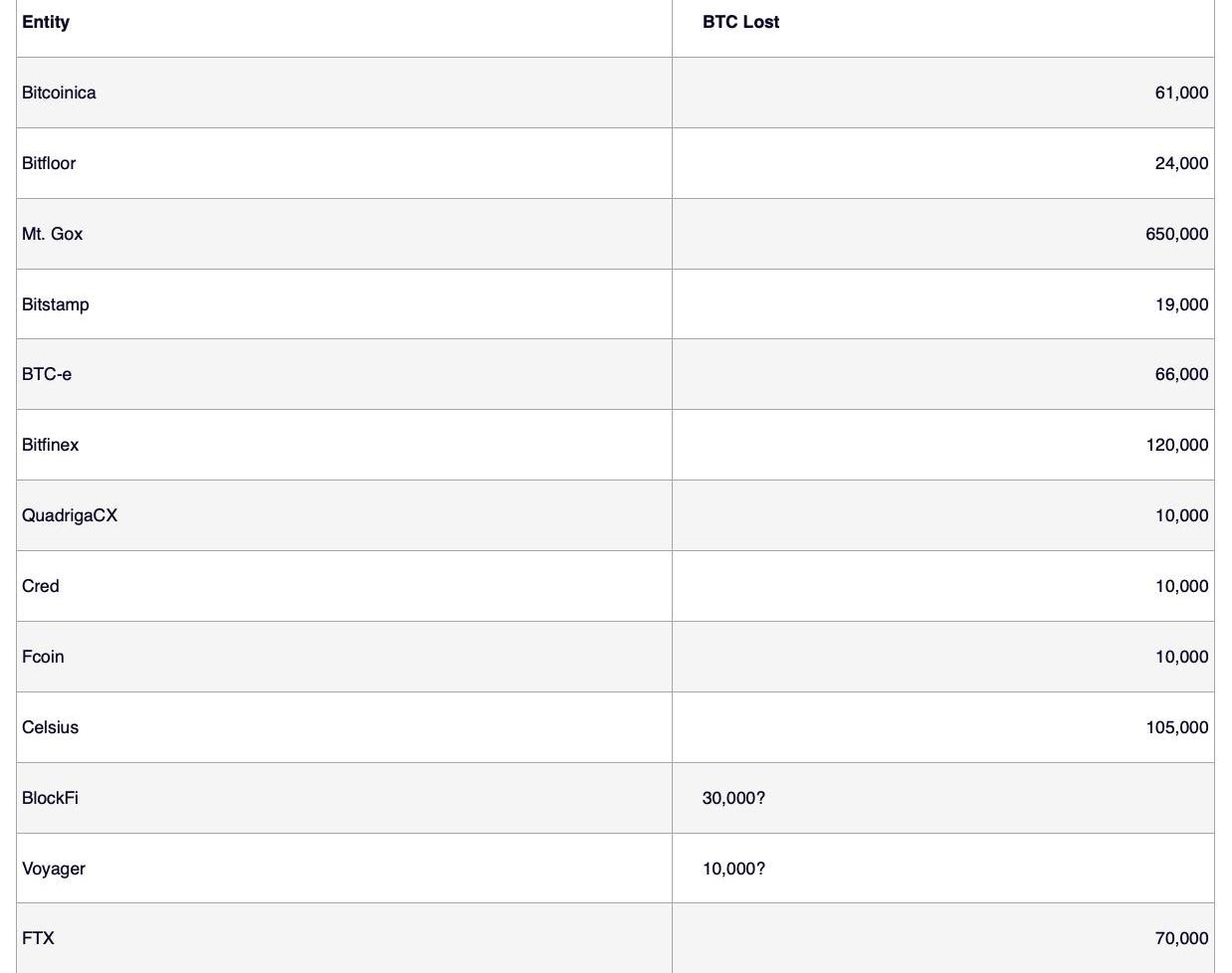

你看到問題了嗎?由于你無法驗證一家公司的資產負債表,因此你無法確定你的IOU是否可以贖回它所代表的資產。對于普通用戶來說,這不是一個問題……直到它成為問題。歷史上充斥著交易所在部分準備金制度下運作的災難性啟示,以下是其中的一些亮點:

USDC和DAI暫時出現輕微脫錨,Circle尚未回應硅谷銀行風險敞口:3月11日消息,受硅谷銀行事件影響,USDC和DAI暫時出現輕微脫錨。據行情顯示,USDC暫報0.9952美元,DAI暫報0.9963美元。Curve平臺穩定幣3pool出現輕微比例傾斜,其中USDT占5.95%,USDC和DAI分別占44.56%和49.48%。根據Circle今年1月審計報告內容顯示,Circle在美國多家受監管的金融機構中存有儲備金,其中包括硅谷銀行(SiliconValleyBank)以及Silvergate等。該報告由德勤審查和證明。目前Circle并未回應硅谷銀行的風險敞口。

據Circle2022年度報告顯示,資產儲備方面,約80%的USDC儲備是3個月期美國國債。到2023年1月底,將轉移這些Circle100%持有的儲備由貝萊德管理,由紐約梅隆銀行(全球最大的托管人)托管。其余約20%為現金,由8個受美國監管的銀行合作伙伴分別持有。[2023/3/11 12:55:47]

僅從我們所知道的一些巨額損失來看,這就超過了100萬BTC!在目前1900萬BTC的總流通供應量中,這代表了5%,這是相當大的比例。誰知道還有多少其他未知的無擔保IOU在四處游蕩……

分析師:Ankr攻擊者竊取Ankr Deployer密鑰,已停止在PancakeSwap上拋售aBNBc:12月2日消息,鏈上分析師Lookonchain在社交媒體分析Ankr攻擊事件,指出攻擊者竊取了Ankr Deployer密鑰并鑄造10萬億枚aBNBc發送給自己,然后通過控制密鑰將1.125 BNB轉入其地址作為gas費用并啟動aBNBc拋售,總計兌換了4,050,500枚USDC和5,000枚BNB,然后用4,500枚BNB兌換了1,293,087枚USDC并將900枚BNB存入Tornado.Cash,之后攻擊者將所有USDC跨鏈接入以太坊網絡Celer Network和Multichain,再將全部4,684,156枚USDC兌換了3,446枚ETH,目前攻擊者已停止在PancakeSwap上拋售aBNBc。由于ANKR價格大幅下跌,當前做空ANKR回報率達到53.25%。[2022/12/2 21:17:55]

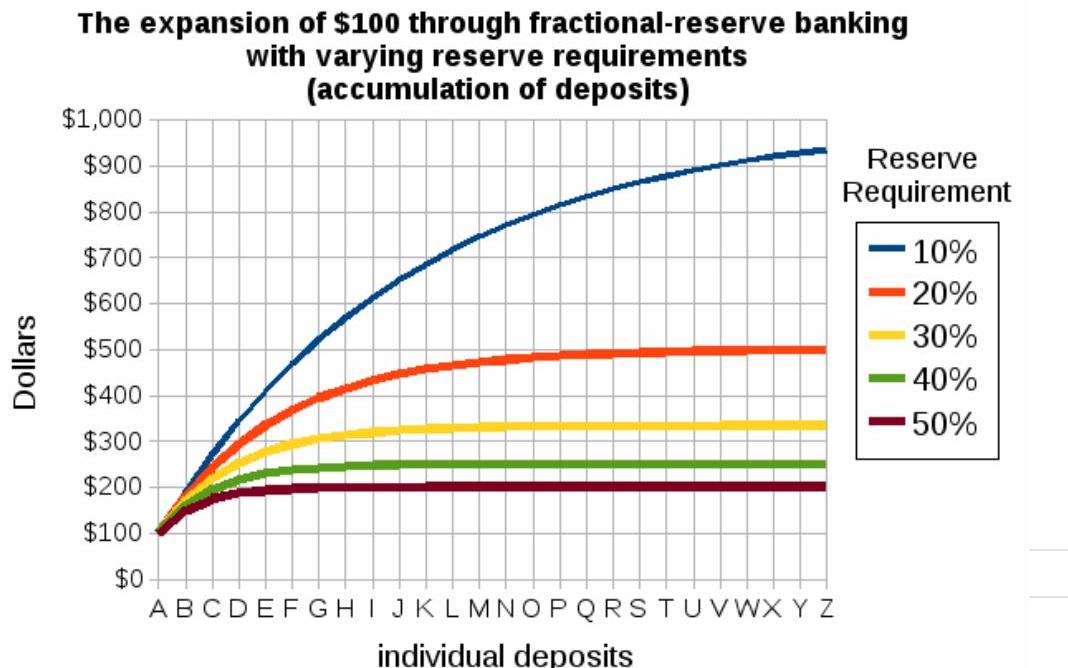

如果你是比特幣的粉絲,那么你可能不喜歡部分儲備金銀行制度!畢竟,那是貨幣供應膨脹的主要來源——不是來自中央銀行,而是來自所有吸收存款然后貸出絕大部分存款的小銀行!

CMC數據:Uniswap 5月份市值縮水超過8億美元:6月28日消息,5月市場崩盤期間,由于散戶和機構投資者大舉拋售,Uniswap成為市值縮水超過5億美元的加密貨幣之一。與此同時,根據DeFi Llama的數據,Uniswap 5月份鎖倉量減少了14.2億美元。

CMC數據顯示,UNI 5月結束時市值約為40.9億美元,相比月初下跌了16%。此外,5月1日,UNI的交易量為1.9409億美元,市值約為49.2億美元。當月,UNI大型交易數在5月4日以7.56美元的價格成交了18.5萬筆。(BeInCrypto)[2022/6/28 1:36:58]

重點是:雖然沒有中央機構可以操縱真實比特幣的供應,但這些獨立的“比特幣銀行”絕對可以操縱市場上出售的“比特幣IOU”的數量。

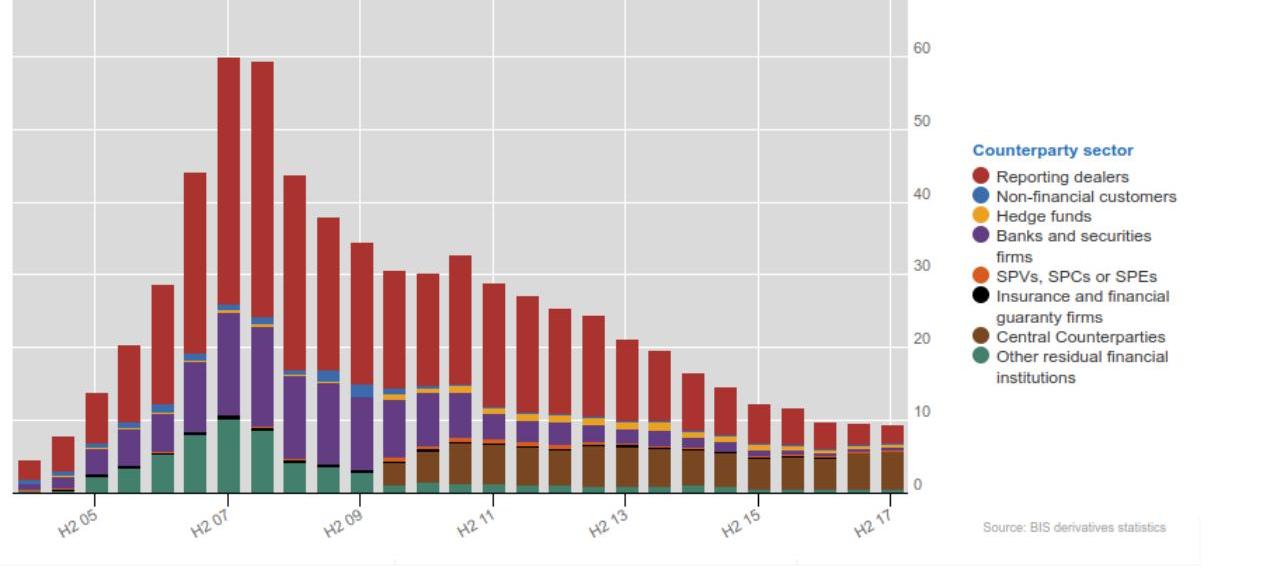

但是,唉!還有更肆無忌憚的市場操縱形式。有些技術在大宗商品市場上已經被使用了幾十年。信用衍生品市場甚至采用了其他技術,當然,這導致了2008年的金融危機。

衍生品、期貨和期權合約

貴金屬市場的歷史及其被華爾街交易公司操縱的歷史非常引人入勝,黃金投資者對已經發生的惡作劇感到非常憤怒。

2019年,CFTC宣布已對美林商品公司處以2500萬美元的罰款,原因是其在2008年至2014年期間操縱了COMEX交易所的黃金和白銀期貨合約。根據CFTC的說法,MLCI交易員進行了“數千次”的“欺騙”操作,或在執行訂單前先下單然后取消訂單。通過制造人為的需求或供應,從而造成虛假價格,這干擾了貴金屬的價格發現。

但針對美林的案件遠非孤立事件。此前,CFTC在2018年初采取了類似舉措,指控瑞銀(UBS)、德意志銀行(DeutscheBank)、匯豐銀行(HSBC)及其多名交易員早在2008年就欺詐貴金屬期貨。

摩根大通被發現在十年間無數次操縱白銀價格。他們的貴金屬全球主管被判犯有13項重罪,包括企圖操縱價格、大宗商品欺詐、電信欺詐以及哄騙價格。

然而,最令人發指的操縱手段就在眼前。當代商品市場的結構,其中價格是通過交易大量部分支持的信貸來確定的,無論是以名義上的“黃金”或“白銀”的未分配頭寸形式,還是與CME認可的貴金屬金庫和倉庫沒有任何聯系的期貨。

CME集團擁有領先的期權和期貨市場COMEX,其每天執行超過40萬份期貨和期權合約。期貨和期權合約通常用作復雜對沖策略的組成部分。大多數合約不會導致貴金屬的實物交割,因為交易它們的實體不想處理麻煩——他們只關心財務風險。從歷史上看,我們只看到約1%的合約是由買方交割正在交易的實際資產。由于這種資產的交割極其罕見,paper資產市場的價格受到嚴重且頻繁的操縱。

通過吸收對實物黃金的需求,并將其引入無擔保或部分擔保的信貸和期貨,央行及其黃金銀行的同行們在創造一個與實際的金銀實物市場無關的期貨和合成交易的整個市場結構方面做了驚人的工作。這吸走了對實物貴金屬的需求,創造了一個與實物黃金的供需無關的價格發現系統。

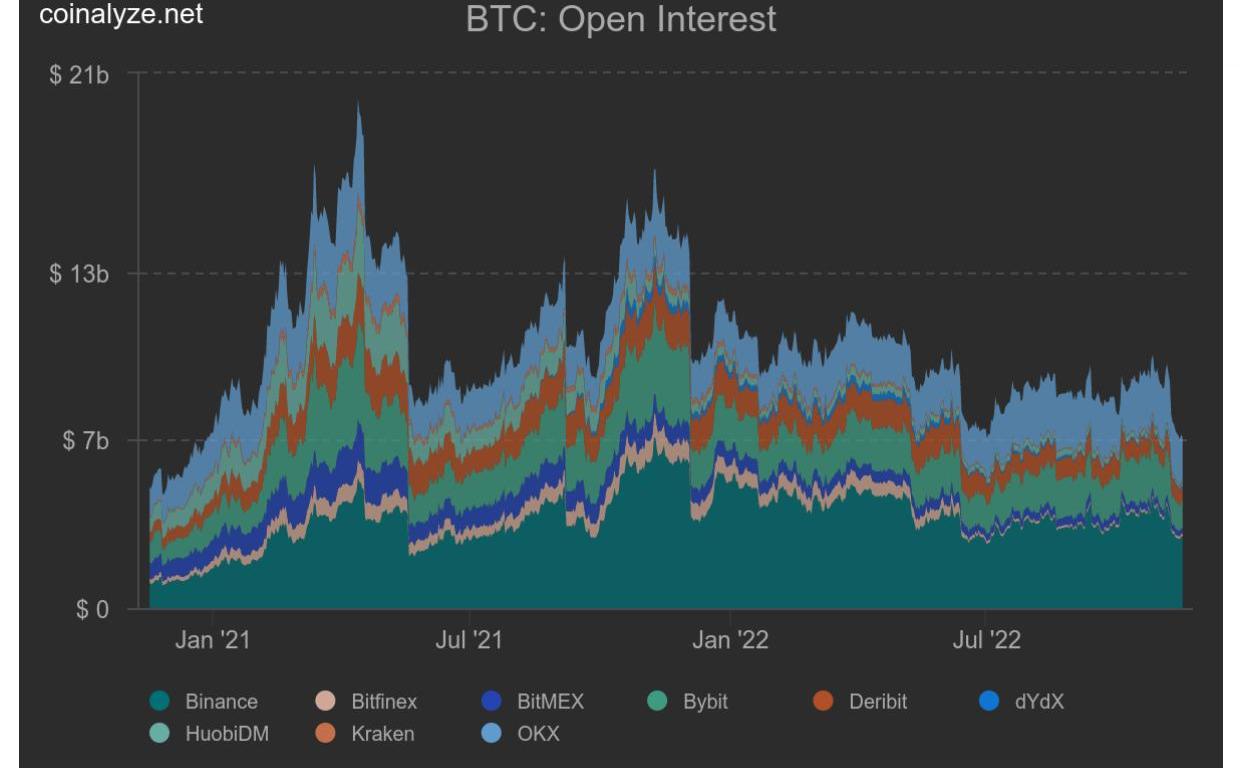

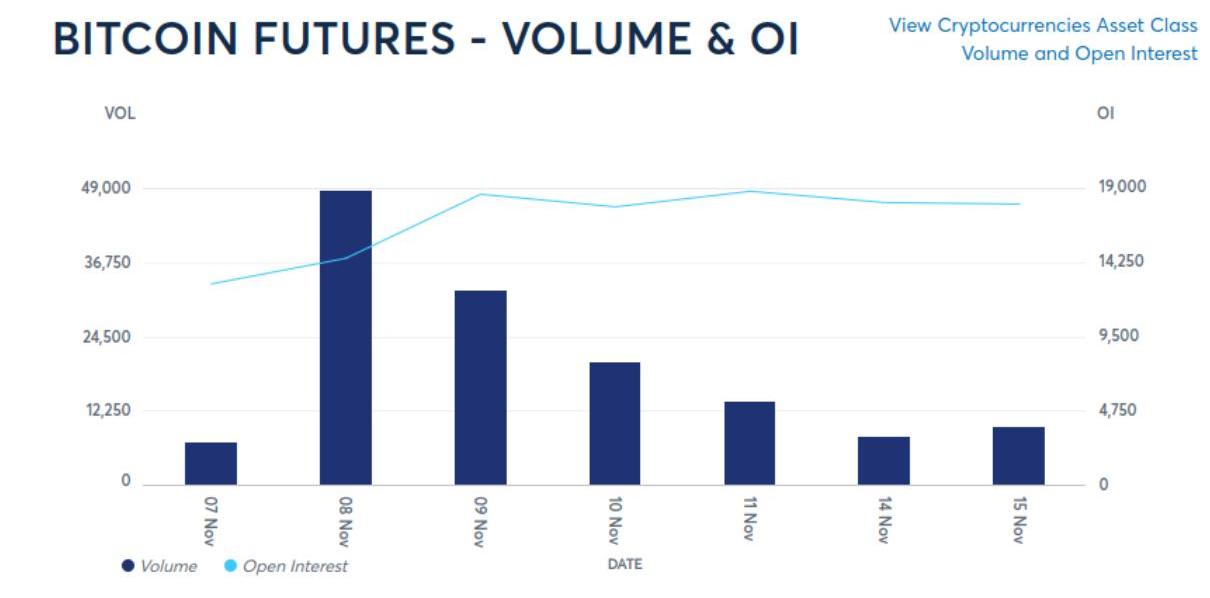

我們今天在比特幣市場上看到這種情況了嗎?在任何時候,加密貨幣交易所的期貨交易量都在100億美元左右。

https://coinalyze.net/futures-data/global-charts/bitcoin/

另一方面,CME比特幣期貨目前有大約18,000份未平倉合約。每份合約為5BTC,總計90,000BTC/約15億美元的現金結算合約。

https://www.cmegroup.com/markets/cryptocurrencies/bitcoin/bitcoin.volume.html

在這里,我們可以看到僅Deribit就有約50億美元的期權權益。

https://www.bis.org/publ/qtrpdf/r_qt1806b.htm

解決方案

雖然我們無法阻止交易所發行IOU欠條,也無法阻止金融公司提供復雜的“紙質比特幣”合約,但我們可以限制這些活動發生的程度。

解決IOU通貨膨脹的簡單方法,就是自己保管好資產。

重點是,交易所必須保持足夠的儲備金,以抵御恐慌并避免崩潰。通過創造一種頌揚自我托管優點的文化,我們將交易所持有的余額最小化,從而將它們對比特幣稀缺性構成的系統性風險降至最低。交易所持有的余額越少,它們發行IOU所帶來的風險就越小。

貸款呢?在這種情況下,我們應該支持非再抵押貸款,允許借款人持有一個多重簽名錢包的一個密鑰。這是通過讓用戶將BTC作為抵押品存入2of3密鑰錢包來實現的,用戶、貸方和中立的第三方各持有一個密鑰。用戶收到一筆法幣貸款,并能夠在鏈上監控該抵押品,以確保不會將其提供給其他任何人。從2022年的加密信貸危機中可以清楚地看出,再抵押使得人們很容易忘記自己的資金所面臨的風險有多大。這說起來容易做起來難,因為再抵押貸款由于風險和盈利能力的增加,總是會提供更優惠的利率。

貴金屬市場存在大量無擔保紙面交易的原因之一是難以交付和驗證實物資產。我們有充分的理由堅持比特幣合約應該用實際的比特幣進行結算。

假設持有的比特幣未被重新抵押,創建現貨比特幣ETF可能會減少對現金結算合約的部分需求。請注意,ETF允許做市商出售比他們手頭資產更多的資產,以維持流動性,但其程度遠低于其他類型的紙質合約。從本質上說,這是幾個惡魔中較輕的一個:受監管的ETF帶來的潛在“供應通脹”遠低于典型的加密賭場。這也是為什么美國證券交易委員會在過去5年中拒絕數十項ETF申請是一種諷刺的另一個原因。

中本聰給了我們健全貨幣的禮物。我們有責任確保那些提供基于它的服務的人仍然遵守規則。

Tags:比特幣BTCUSDUSDC比特幣行情最新價格人民幣閃電比特幣Lbtc價格doge幣怎么換成usdtUSDC價格

10月16日黨的第二十次全國代表大會上的報告指出,人民健康是民族昌盛和國家強盛的重要標志,要把保障人民健康放在優先發展的戰略位置,深入開展健康中國行動,倡導文明健康生活方式.

1900/1/1 0:00:00本文作者GenevieveRoch-Decter,Former$100MM+MoneyManager?SeenonBloomberg.

1900/1/1 0:00:00MerkleTree是一種二叉樹,其最底層葉子節點存儲數據以及數據的哈希,而每上一層節點則存儲兩個子節點的哈希,最后由根節點的哈希保證這個MerkleTree的任何節點數據的完整性.

1900/1/1 0:00:00GeminiEarn暫停提現,有傳言稱MakerDAO有5億美元的資金被凍結在了GeminiEarn當中,實際并非如此,此事對于GUSD和合作方MakerDAO的影響可能較小.

1900/1/1 0:00:00在短短幾天內,SBF就從加密英雄變成了惡棍。他數十億美元的財富已經崩潰。他正面臨司法部和證券交易委員會的調查。他的公司FTX破產了,隨之而來的是對密碼本身未來的許多希望.

1900/1/1 0:00:00現在每個項目都在進行空投,但許多人將一無所獲。為什么?因為項目正在不斷改進他們的方法,以排除Sybilfarmers。如何增加未來所有空投的機會?本文總結了5個簡單步驟.

1900/1/1 0:00:00