BTC/HKD-0.11%

BTC/HKD-0.11% ETH/HKD+0.12%

ETH/HKD+0.12% LTC/HKD+0.62%

LTC/HKD+0.62% ADA/HKD-0.47%

ADA/HKD-0.47% SOL/HKD-0.3%

SOL/HKD-0.3% XRP/HKD-0.1%

XRP/HKD-0.1%結構性產品將為DeFi帶來大規模應用,它們以相對較低的風險釋放出高收益的機會。

結構性產品可以被定義為預先包裝好的投資產品,它們的回報與至少1種相關資產的價格行為相關,其中一些產品允許用戶對資產波動性而不是價格進行押注。

保險庫是最常見的DeFi結構性產品之一,因為它們可以幫助投資者輕松地訪問復雜的策略。

那么,它們的風險如何?

風險與產生的收益成正比,以下是針對各種風險偏好的DeFi結構性產品清單:

1.DeFi指數

標準普爾500指數和納斯達克指數基金在傳統市場非常受歡迎。

彭博分析師:以太坊期貨ETF通過的幾率高達95%:金色財經報道,彭博分析師Eric Balchunas在社交媒體上稱,目前,我們認為比特幣現貨ETF在年底前獲得批準的幾率為65%,而以太坊期貨ETF獲批的幾率為75%,不過我認為以太坊期貨ETF通過的幾率高達95%。James Seyffart則不太確定。但在現貨方面,我們完全一致。

金色財經此前報道,彭博ETF分析師James Seyffart發布推文稱,目前已收到11只以太坊期貨ETF申請,Proshares申請了第4個以太坊期貨ETF,這個ETF是等權重的比特幣和以太坊ETF。[2023/8/4 16:17:56]

鏈上指數基金能否復制它們的成功?

OpenSea上線批量上架和購買功能:10月5日消息,OpenSea正式支持批量上架和購買功能,用戶現在可以在OpenSea上的單個交易流程中列出并購買多達30件商品。[2022/10/5 18:39:54]

兩年前推出的?IndexCoop?已經迅速成為鏈上指數產品的領導者。它的目標是使散戶投資者的生活更加容易。

在其產品中,最受歡迎的是:

DPI?——一個資本化加權的指數,價值權重基于DeFi項目的估值。它能夠一鍵式提供一籃子DeFi代幣的風險敞口。

報告:到2023年Web3.0區塊鏈技術領域的價值將超過6萬億美元:金色財經報道,根據Market Research Future的數據,到2023年,Web3.0區塊鏈技術領域的價值將超過6萬億美元,從 2023 年到 2030 年,Web3.0 將繼續以 44.6% 的復合年增長率增長。

由于 Web3.0 嚴重依賴區塊鏈,許多人錯誤地認為它的命運不可避免地與動蕩的加密貨幣市場有關。然而,加密貨幣只是新領域的一部分。Gartner解釋說,雖然加密貨幣在 2022 年上半年崩盤,但決策者不應假設 Web3.0 技術的價值受到影響。據這家研究和咨詢公司稱,Web3.0 技術將很快達到其采用的臨界點,從飛機維修到食品安全等行業都將對其應用進行代幣化。

Market Research Future 高級研究分析師 Aarti Dhapte 稱,區塊鏈是一項經過驗證的技術,可確保加密貨幣和 NFT 的安全性更上一層樓——現在,它已準備好最終改變下一代網絡技術。Web3 區塊鏈將徹底改變不同行業現有的常規流程。[2022/8/31 12:59:32]

icETH——讓持有者擁有更多的ETH質押收益,它的收益通過這種方式進行:將Lido的流動質押ETH代幣存入AAVE,借用ETH并將其換成stETH,然后重復第一步。風險:清算風險,智能合約風險,stETH脫鉤風險等。

Blockworks:Immutable X 的 NFT 日銷售額超越 Solana,僅次于以太坊:金色財經消息,據Blockworks Research分析,NFT Layer2 解決方案 Immutable X 的NFT 美元日銷售額超越 Solana,僅次于以太坊。銷量增長由 Gods Unchained、DC Comics 和 Illuvium Land 引領。[2022/8/23 12:42:38]

顯然IndexCoop擁有大量有趣的產品,但其TVL仍相當低。不過,DeFi仍然是一個年輕的行業,所以可能需要一些時間這些產品才能被人們注意到,并大規模使用。

2.DeFi期權庫(DOVs)

RibbonFinance在2021年首創了DOVs的概念。

DOVs通過出售每周到期的期權,為存款人創造收益。存款人為了獲得溢價,就要去交易相關資產的波動性。

RibbonFinance其產品主要提供3種策略:

備兌開倉——每周出售所有存款的低風險看漲期權;賣出看跌期權?——每周賣出所有存款的低風險看跌期權;RibbonEarn?——利用存入的資金向經認可的做市商提供抵押不足的貸款;

借出的收益用于購買期權,最終產生更大的利潤。

Friktion是另一個成熟的協議,提供類似的策略。Friktion被部署在Solana上,除了Ribbon相關策略之外,它還有2種不同的策略:

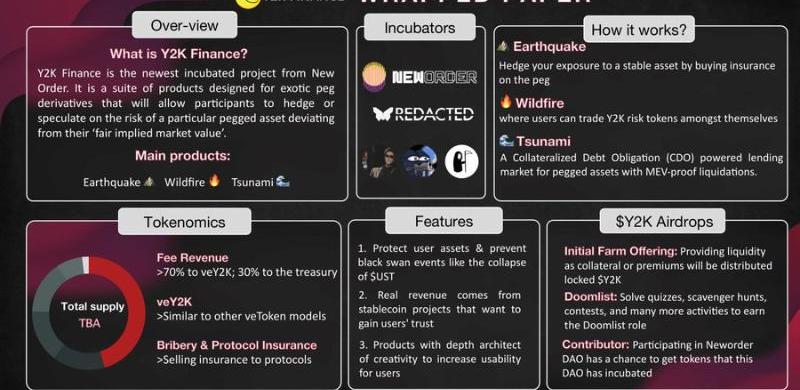

CrabStrategy——在低波動性環境中表現最好;基準收益率——在負資金利率環境中表現最佳;3.Y2kFinance的Earthquake?

Eartquake將允許用戶推測與掛鉤資產相關的波動風險,例如押注錨定資產將失去錨定。想象一下,如果這樣的產品在UST崩潰之前就存在的話......

雖然有大量的保險協議為掛鉤的資產提供保障,但有一個問題:它們都不允許用戶在根據需求調整保險價格的同時買賣保險。Earthquake將改變這一點。

4.不一樣的DeFi期權保險庫

這些保險庫旨在提供比經典DOV更好的回報,這類型期權旨在提供可定制支付結構的金融工具。

比如Cega就是這類型期權協議的代表。

它提供了針對每種風險偏好的策略,它的產品被稱為固定息票。最有趣的FCN被命名為Autopilot。

Autopilot投資者打賭BTC和ETH的價格在27天內不會下降>70%。如果贏了,他們就能在USDC上獲得13%的APY。

已經有越來越多有趣的結構性產品在這個領域中出現,并且結構性產品最近也在傳統市場上取得了令人矚目的增長,所以我預計在下一個牛市中,DeFi的結構性產品同樣也不會缺席!

以太坊Merge升級已過去了近一個月時間,PoW礦工遷移逐漸落下了帷幕,各大PoW公鏈的算力從合并后的暴漲到趨于穩定,新的分叉鏈也逐漸從“糖果鏈”擺脫開來,將重心放在著手構建鏈上生態中.

1900/1/1 0:00:00資料來源:ChrisDixon/a16z加密代幣為技術產品引入了財務激勵。創業公司和web3生態系統仍在研究這方面的影響,包括這如何以及為什么有用.

1900/1/1 0:00:00本文介紹了DAO可能使用的法律結構,試圖為監管環境提供一個概覽,并評估不同行動方案的成本和效益,試圖從法律角度來闡明協議/DAO們在加密空間以外的現實世界里處在什么樣的位置上.

1900/1/1 0:00:00概述 在此次市場周期中,Web3風投已經演變成一個復雜而且彼此差異化的行業,有傳統的主題驅動型基金、企業風險投資(CVC)、也有新式的DAO風險投資、以及世界頭部交易所旗下的風險投資部門.

1900/1/1 0:00:00鏈上期權概述 目前鏈上的期權的玩法主要有三種:流動池做市訂單簿結構化產品 訂單薄 典型產品:Zeta,Psyoption,Opyn類似于dydx.

1900/1/1 0:00:00“信息的去中心化和民主化是互聯網和Web1的顯著特征,而Web2的企業則希望建立圍墻花園,將消費者留在其生態內。”互聯網是在20世紀60年代和70年代發展起來的,當時正值冷戰的高峰期.

1900/1/1 0:00:00