BTC/HKD-0.31%

BTC/HKD-0.31% ETH/HKD+0.54%

ETH/HKD+0.54% LTC/HKD-0.38%

LTC/HKD-0.38% ADA/HKD-1.6%

ADA/HKD-1.6% SOL/HKD-0.69%

SOL/HKD-0.69% XRP/HKD-1%

XRP/HKD-1%原文標題:Basis生態之起步

藍狐筆記一直認為算法穩定幣是加密領域的真正圣杯。關于這一點可以參考藍狐筆記之前的文章《basis與defi樂高》。美團的王興曾經說過:最一流的創業路經,注定前無古人后無來者。而對于加密項目來說,也是如此。真正的大機會都在這樣的項目上,當然這里也有最大的風險,并不適合所有人參與。

目前算法穩定幣項目風起云涌,有basis、frax、float、fei,rai等等,但迄今為止,都還處于實驗的階段,都還沒真正站穩腳跟,最終誰能跑出來只有時間才能告訴我們,但有三個極其關鍵的因素:

項目方的韌性

算法穩定幣注定了是個窄門,它跟顯而易見的DeFi項目,如借貸和DEX不同,這些都是生意,有大家一眼就能看明白的交易手續費,有明確的、大規模的需求。這些賽道的成功是必然的,只是哪一家成功的問題。

算法穩定幣今日平均跌幅為1.80%:金色財經行情顯示,算法穩定幣今日平均跌幅為1.80%。8個幣種中4個上漲,4個下跌,其中領漲幣種為:LUNA(+17.61%)、AMPL(+0.35%)、MITH(+0.23%)。領跌幣種為:ONS(-15.46%)、BAC(-8.68%)、BAGS(-4.19%)。[2021/9/10 23:15:46]

而算法穩定幣,要想成功,必須歷經磨難,因為它要觸碰的是“圣杯”。要想摸“圣杯”,哪有那么容易?

欲戴王冠,必承其重。

不要看一個團隊在牛市時的高歌猛進,要看一個團隊在熊市或低谷時的堅韌不拔。

穩定幣機制是表,采用程度是核

是抵押混合型機制更有機會?還是完全無抵押模式更有機會?是協議控制資金模式更合適?還是彈性變化模式更合適?

算法穩定幣今日平均跌幅為0.01%:金色財經行情顯示,算法穩定幣今日平均跌幅為0.01%。8個幣種中4個上漲,4個下跌,其中領漲幣種為:LUNA(+23.04%)、FRAX(+3.32%)、RSR(+0.95%)。領跌幣種為:ONS(-16.88%)、AMPL(-5.42%)、BAGS(-4.14%)。[2021/2/8 19:13:43]

一開始的基調對其長期發展具有深遠影響。不過,如果一個善于迭代的團隊,是可以根據現有的實踐,不斷進行改進的。

從長遠來說,穩定幣的穩定機制是表象,是外在,是運行框架,而真正的內核是穩定幣本身的生態發展,是其采用的程度。

社區的支持

任何一個加密項目的發展都離不開社區的支持。當遇到挫折和困難時,有人去兜底,有人買單,有人不離不棄,這是一個項目生命力的源泉。

火幣生態鏈Heco首個算法穩定幣 BAGS多次位居漲幅榜之首 今日最高漲幅約79%:火幣全球站行情顯示,截至1月22日22時,火幣“全球觀察區”項目BAGS (Basis Gold Share) 今日價格最高達658.88USDT,日內最高上漲79%,當前漲幅約60%,多次位居火幣全球站漲幅榜之首。

據悉,火幣在BAGS上幣首周開啟“持倉BAGS空投BAG”計劃,火幣全球站每日11:00在快照時間持有任意數量BAGS的用戶均可參與。用戶空投獲得的BAG可提現至火幣生態鏈Heco地址,選擇DEX進行交易。[2021/1/22 16:49:06]

這對于難度極高,風險極高的算法穩定幣項目來說,尤其如此。要放棄普通項目的發展邏輯,要有一定純度的理想主義,甚至是一些必要的犧牲,來推動項目的持續發展。

對于算法穩定幣來說,穩定的機制只是表象,是外在,而內在的根基是其生態的完善和采用程度的增加。

BW.io 上線DeFi算法穩定幣挖礦,目前用戶質押已突破300萬美金:據官方消息,BW為了滿足用戶對理財收益多樣化的需求,已上線DeFi算法穩定幣挖礦,現質押已突破300萬美金。詳情見官網公告。[2021/1/5 16:29:13]

Basis應該深知這一點。這一點從其路線圖《Basis的算法穩定幣之路》也可以看出來。Basis計劃在未來2周時間內推出Basis V2。關于V2 可以參考藍狐筆記之前的文章《Basis 的 V2遷移》。

Basis的借貸

Basis計劃于2021年4月1日推出其借貸產品。Basis的借貸,就目前看,一開始主要是其內部資產的借貸,其借貸的目的在于提高其資本的效率,同時增加應用場景,引入更多的掘金者,為其發展贏得更長的時間。

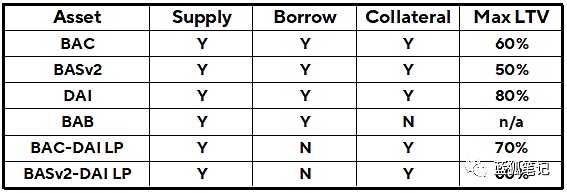

在Basis借貸中,首先支持六種資產的借貸:BAC、BAS、BAB、BAC/DAI的 UNI LP代幣、BAS V2/DAI的 UNI LP代幣、DAI。同時,它也給每種資產根據其波動性確定了最大的LTV,其中最為穩定的DAI為80%,而波動最大的BASv2為50%。

如下圖:

(Basis首期的借貸資產以及最大LTV,Basis)

(Basis首期的借貸資產以及最大LTV,Basis)

具體的借貸細節和機制預計幾天后發布。

Basis的借貸產品有兩個目的:

提高資本效率,幫用戶提高收益,讓更多人參與到Basis的生態中來;

Basis生態的落地和采用,增強其使用場景,從而利于實現其穩定。

有了借貸項目,讓Basis的內部資產獲得了利用杠桿的機會,這跟Maker DAO的借貸一樣,有了Maker的借貸,ETH獲得了更大的利用率。

比如,Basis 的借貸可以讓其用戶最大化提供流動性的LP代幣的收益。原來用戶在Uniswap上為BAC/DAI提供流動性,可以獲得BAS V2的收益以及交易費用。有了Basis借貸,用戶可以將其BAC/DAI 的LP代幣進行質押,借貸出更多BAC和DAI,為BAC/DAI提供更大的流動性,從而提升其收益。

不只是流動性挖礦,也可以利用借貸獲得更多的鑄幣稅收益(當BAC高于錨定的1美元時,Basis系統會增發BAC)。比如用戶在為BAC/DAI提供流動性之后,可以將其LP代幣質押,借入BAS V2代幣。然后將借來的BAS V2代幣存入到Boardroom,從而獲得增發的BAC收益。

還有一種場景,Basis也提到了,可以利用其BAC Vault和借貸的結合獲得更多收益。未來Basis V2會為BAC/DAI的LP和BAC Vault動態地發放 BAS V2 代幣的獎勵。如果有了Basis 借貸協議,BAC Vault可以將其質押的BAC作為抵押品,從而借出更多的其他資產,如BAS V2或 DAI,從而最大化其BAC Vault收益,與此同時,無須出售其BAC。

Basis借貸協議會發行新的代幣。具體的代幣機制還未發布。不過Basis的早期參與者會獲得其代幣獎勵:

為Basis借貸提供資產的早期LP會獲得代幣

BAS持有人會獲得Basis借貸代幣的空投

此外,還有兩個細節非常重要:一是BAS依然是Basis整個生態的治理代幣,其中也包括Basis借貸;二是,部分的Basis借貸收益會發給CDF,這讓BAS有了初步的價值捕獲。

Basis借貸為Basis系統內的資產提供落地場景,而在早期可以提升其資本利用率,可以吸引更多早期掘金者進入,可以鎖定更多的資產,為其生態發展贏得更多的時間。

當然,隨著Basis借貸的發展,其后期可以擴展到更多的資產,將Basis的內部生態資產(BAC、BAS、BAB、BAC/DAI LP代幣、BAS/DAI LP代幣)跟更多的外部加密資產產生關聯,例如跟ETH、wBTC等,從而增強其生態韌性。

算法穩定幣路途非常遙遠,沒有幾年時間很難發展起來,需要耐心和勇氣。

伴隨著區塊鏈的技術發展,零知識證明(ZKP,Zero Knowledger Proof)技術先后在隱私和 Layer2 擴容領域得到越來越多的應用,技術也在持續的迭代更新.

1900/1/1 0:00:00周日,韓國數字貨幣市場的交易量一度超過了該國股市的日平均交易量。CoinMarketCap的數據顯示,周日,韓國主要加密貨幣交易所UPbit、Bithumb、Coinone和Korbit的24小.

1900/1/1 0:00:00DeFi?Decentralized Finance?直譯過來是“去中心化金融”, 實際是指,建立在區塊鏈網絡上(主要是以太坊網絡)的各類去中心化協議.

1900/1/1 0:00:00本文由加密烏托邦原創,授權金色財經首發。在鎖倉量競爭激烈的當下,Curve達到了40億美金以上,且基本上全部是價值穩固的幣種。我們來看下Curve最近的更新,以及一段時間以來其基本面價值的變化.

1900/1/1 0:00:00條條道路皆不暢的時候,美圖打量起幣圈,分別于3月7日和17日分兩批購買了4000萬美元和5000萬美元的虛擬加密數字貨幣.

1900/1/1 0:00:00新進合約門,為什么首選BMEX?截止3月15日,BMEX平臺比特幣指數價格已達到60200美金,對于中小投資者而言,交易成本較高.

1900/1/1 0:00:00