BTC/HKD-0.37%

BTC/HKD-0.37% ETH/HKD-0.02%

ETH/HKD-0.02% LTC/HKD+1.46%

LTC/HKD+1.46% ADA/HKD+1.38%

ADA/HKD+1.38% SOL/HKD-0.71%

SOL/HKD-0.71% XRP/HKD+1.31%

XRP/HKD+1.31%本文將通過金融估值模型,分析SUSHI到達100美元的可能性。

股利貼現模型是投資者通過預測未來支付的股息,衡量資產價值的一種傳統模型。該模型雖然基于對未來增長的假設,但可作為任何生產性資產當前價值的基礎。

這個模型并不適用于所有DeFi代幣,只適合向持幣者發放紅利的代幣,如MKR、SUSHI和KNC。

本文就通過金融模型來分析SUSHI的價值,研究SUSHI價格到達100美元的可能性,它的現價只有20美金不到。

SUSHI估值分析模型

SushiSwap是一個建立在以太坊上的DEX,同時它也是由社區管理的AMM。

在過去6個月里,SushiSwap一直是交易量和總流動性最大的DEX。截至發稿時,SushiSwap平均每日名義交易量為2-4億美元,自上線以來,累計收入已超1億美元。

金色晨訊 | 4月9日隔夜重要動態一覽:21:00-7:00關鍵詞:斂財活動、區塊鏈與脫貧攻堅、螞蟻礦池

1.外匯局山西省分局深入推進跨境金融區塊鏈服務平臺試點工作。

2.中國奧委會:警惕打著區塊鏈技術旗號的斂財活動。

3.經濟參考報:區塊鏈等數字技術力量正為脫貧攻堅注入新動能。

4.英國央行正在審查加密貨幣對未來貨幣使用的影響。

5.BCH第一大礦池螞蟻礦池減半后算力下跌35%。

6.CME比特幣期貨4月合約收報7335美元。

7.以太坊DeFi項目交易量比去年增加近800%。

8.BitMEX失去比特幣期貨市場主導地位。

9.比特幣夜間小幅上漲,由最低7251.36美元漲至最高7376.30美元。[2020/4/9]

最近,SushiSwap啟動了一個項目,將整個平臺的部分交易費用分給持幣者。初期,投資者和市場參與者現在可以通過質押獲得代幣獎勵。此外,代幣的估值能夠量化,因為可以利用建模來預測代幣未來價格。

金色晨訊 | 1月10日隔夜重要動態一覽:21:00-7:00關鍵詞:奧地利、歐洲、香港、黑客

1.奧地利加密業務將需向該國金融監管機構申請許可證;

2.國家物流平臺擬成立物流區塊鏈公共服務工作委員會;

3.歐洲證券市場管理局宣布將重點推進加密法規制定;

4.人民日報:廣東金融高新區引入“區塊鏈”,做強“金科創”;

5.卡巴斯基:朝鮮黑客現通過Telegram竊取加密貨幣;

6.香港區塊鏈協會共同主席:很快將有一批加密交易所能在香港持牌合規營業;

7.華夏日報:螞蟻金服、騰訊等巨頭競相加速布局,2020年區塊鏈將脫虛向實;

8.互聯網安全公司:去年各類型案件中,虛擬貨幣詐騙導致的人均損失最高;

9.BTC現報7806.35美元,近24小時下跌2.22%,市值暫報1428.07億美元。[2020/1/10]

本文通過估值模型,分析SushiSwap平臺及其原生代幣SUSHI的內在價值。

金色晨訊 | IMF對區塊鏈有興趣 趙長鵬看好STO:1、密歇根州州務卿:加密貨幣不穩定,不能作為捐款;

2、IMF官員:IMF對區塊鏈領域有明顯興趣;

3、殼牌等石油巨頭推出能源商品交易區塊鏈平臺;

4、趙長鵬:非常看好STO,市場非常大;

5、PeckShield數據監測: USDT近兩個月市場占有率已縮水18%;

6、畢馬威宣布與運輸聯盟中的區塊鏈合作;

7、奧地利政府支持區塊鏈癌癥篩查工具研究;

8、因加密貨幣欺詐CFTC對比特幣交易者罰款100萬美元;

9、法國巴黎銀行和匯豐銀行助力嘉吉和力拓集團完成區塊鏈交易。[2018/11/13]

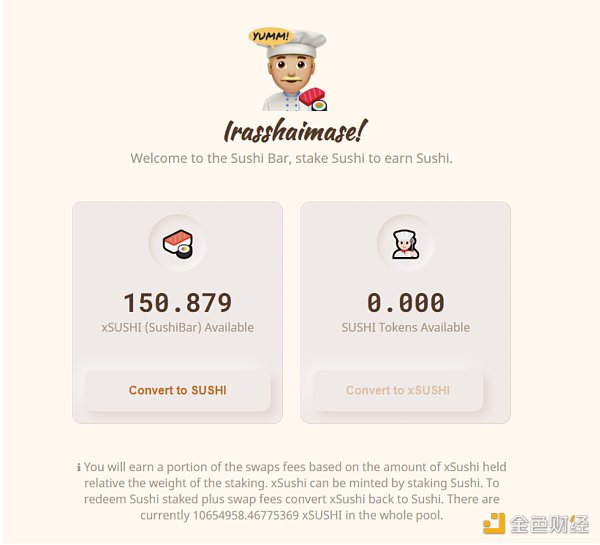

SushiSwap代幣:SUSHI及xSUSHI

SushiSwap的原生代幣是SUSHI,用于社區治理,社區通過SUDHI代幣,能夠對協議的所有重大變化進行投票。雖然許多DEX提供類似的結構化治理代幣,但SushiSwap是首批向持幣者分紅的公司之一,分紅來自平臺的交易費用池。

金色財經訊:以太坊(ETH)價格突破¥8,500,創歷史新高,數據來自韓國交易所Bithumb。[2018/1/5]

當市場參與者在SushiSwa上交易時,需要收取30個基點的費用。5個基點的費用以流動性提供者代幣的形式添加到SushiBar資金池中,然后會用這些代幣來購買SUSHI。買入的SUSHI會按比例分配給資金池中的xSUSHI持幣者,持幣者則會收到SUSHI。

該分紅產生的凈效應類似于傳統股票市場的股息,允許持幣者通過代幣不斷獲利。

SushiSwap在這方面開創了首例,因為它本身擁有激勵機制,持幣者可以分得協議的交易費。我希望在未來,其他治理代幣也會產生類似模式,讓持幣者可以分得一部分交易費。

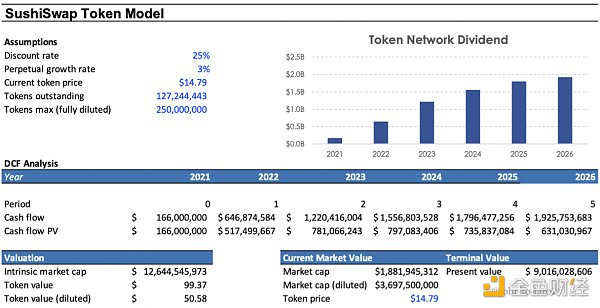

估值模型基本原理與假設

在傳統股票市場中,對于會支付股息的股票,人們會通過預期折現率,將未來現金流量折現為現值,對該股票進行估值,這個模型也稱為“股息折現模型”。

未來現金流折現后相加的和就是凈現值。在這個模型中,我利用歷史交易量和交易費,以作為計算現金流的起點。

因為第一年全年的分紅時間點還不清楚,我預計在今年剩下的時間里會進行分紅,假設在2021年剩下的幾個月份中,交易量會以過去三個月的速度增長。這是模型的周期0。

在第1-5個周期,我預計隨著DEX市場變得更加成熟和飽和,現金流將在第3-5年逐漸減少。因此,未來交易量增長率類似于J型曲線模型。早期公司發展都會呈現這一模式,隨后速度會加快,然后隨著時間推移逐步放緩。

第5年后SushiSwap的終值可以通過計算得出。

假設的數值

折現率:25%

終端增長率:3%

在第1-5時期中交易費用的增長:10倍左右

交易費用:穩定在5個基點

終端增長率以每年3%的速度建模,符合整個行業和經濟的情況。在該模型中,終端增長率通常與公司所在國家的GDP相等。在美國,經濟年增長率通常在1.5-4%。

折現率設定為25%。在區塊鏈網絡和公司初期發展階段,折現率通常都是25%。

折現率的計算方法結合了債券收益率以及一些風險因素,債券收益率通常以10年為周期,不受風險影響。但是,SushiSwap是新實體,因此與傳統公司和更成熟的區塊鏈網絡相比,風險也更大。

然而,SushiSwap誕生將近一年,擁有可靠的用戶群,團隊和治理結構非常透明,因此,風險不會比類似項目高出太多。

這一比率仍然可以根據不同假設進行調整,通常折現率在20-40%之間。過去,我一直致力于針對不同項目計算不同折現率,折現率可以量化為“代幣成本”。

值得留意的是,隨著債券收益率的上升,折現率也會上升,因此該區塊鏈網絡的價值就會下降,尤其是一個區塊鏈網絡的大部分現金流基于未來折現。過去六個月,債券收益率從0.6%大幅上升至1.6%。

由于SushiSwap的折現率仍高于債券收益率,即使對大部分債券進行重新定價,也不會對SUSHI的凈現值造成很大影響。

SushiSwap估值模型

如上圖所示,基于我的合理假設,整體市場如果繼續增長,SushiSwap目前的內在價值約為126.4億美元,而代幣價值約為100美元。

市場也存在相當大的風險,例如,DeFi加密貨幣交易可能會減少,這會嚴重影響SushiSwap的交易量,導致交易費收入下降。

競爭對手數量也會增加,產生類似項目,流動性、費用和交易量方面也會產生競爭,對SUSHI產生負面影響。

本文不構成任何投資建議,投資前請做好充分研究。

本文內容來自于Bankless

Tags:SHIUSHISUSHIUSHLAZYSHIBAMinimal Initial SushiSwap Offeringsushi幣值得長期持有嗎USH價格

DeFi數據 1.DeFi總市值:868.74億美元 市值前十幣種排名數據來源DeFiboxDeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:23.

1900/1/1 0:00:00跨鏈這件事,似乎又開始被提及。不過,與 2019 年炒作不同的是,現在的鏈,確實有跨的需求。對于玩家來說,以太坊的性能問題無需贅述,每個人都有切身體會,「貴族鏈」三個詞的概括足夠精辟.

1900/1/1 0:00:00投資,還是投機? 從今年開始,頻頻有硅谷科技大佬、美國金融巨頭出面為比特幣站臺。特斯拉宣布購買價值15億美元的比特幣資產;美國歷史最悠久的銀行BNY Mello開始支持比特幣資產存儲和交易;萬事.

1900/1/1 0:00:003月27日(本周六)由Datafun和EpiK合作舉辦的知識圖譜在線峰會將于9:00-18:00舉行.

1900/1/1 0:00:00資產的內在價值決定了它在市場上的長期存在,畢竟“辛辣”的味道是辣椒的內在價值,它是有形的,可以感覺或被估計.

1900/1/1 0:00:00本文意在講解 StarkEX 為支持快速取款(Fast Withdrawel)(在一個區塊時間內從 Layer-2 中取款到任意 Layer-1 地址)而提出的解決方案.

1900/1/1 0:00:00