BTC/HKD+1.18%

BTC/HKD+1.18% ETH/HKD+1.1%

ETH/HKD+1.1% LTC/HKD+0.5%

LTC/HKD+0.5% ADA/HKD+2.18%

ADA/HKD+2.18% SOL/HKD+4.97%

SOL/HKD+4.97% XRP/HKD+1.46%

XRP/HKD+1.46%在傳統金融市場上,每種證券都需要一個買方和賣方市場才能有效地進行交易。如今,股票交易的速度和簡便性被視為理所當然,尤其是在新引入的Robinhood投資模式下。在這個新時代,做市商扮演著舉足輕重的角色,為市場參與者創造了無縫的交易體驗。在過去的一年里,做市商這個角色以名為自動化做市商(AMMs)的算法代理的形式移植到加密生態系統中。

AMMs執行的功能與傳統做市商相同,促進兩種數字資產之間的交易。然而,在智能合約里不是由大銀行或交易公司來做市,而是通過算法做市。與傳統的做市商依靠大量資源提供嚴格的買賣價差不同,AMMs重新定義了提供流動性的方式,并應用數學公式來決定資產交易的價格。

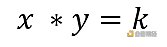

恒定函數做市商(CFMM)是最流行的AMM系列。當交易者希望將代幣A換成代幣B時,這種AMM會使用恒定函數作為其定價機制。在這種情況下,術語 "恒定函數 "指的是資產儲備的乘積必須在發生任意交易時都保持不變。

自2017年以來,針對不同使用案例的優化,一些DEX已經把這個恒定函數進行了修改。下面將介紹一些最流行的DEX,并詳細介紹其采用的恒定函數。

穩定幣crvUSD科普創新清算機制LLAMMA,可在抵押品價格下跌時逐步替換為穩定幣:1月17日消息,Curve官方科普其穩定幣crvUSD創新的清算機制LLAMMA,解釋了LLAMMA通過AMM的特性進行針對債務人更友善的清算方式,讓抵押品在價格下跌時逐漸轉移成穩定幣,讓原本要清償的債務有一定程度的穩定幣可以償還,同時在價格回穩時再逐漸把穩定幣換回抵押品,而不是直接的觸發清算導致債務人的虧損。

此前報道,2022年11月23日,去中心化交易平臺CurveFinance開發者發布Curve即將推出的去中心化Stablecoin“crvUSD”的官方代碼和白皮書。[2023/1/17 11:17:13]

Uniswap

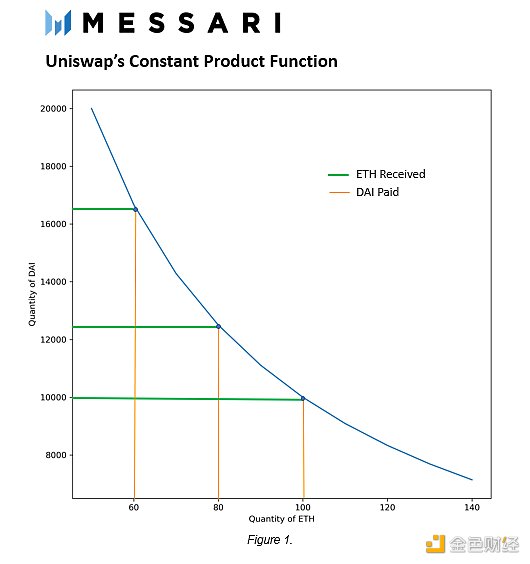

Uniswap是第一個讓使用恒定函數(來交換兩種資產)變得流行的DEX。它使用了一種被稱為 "恒定乘積AMM "的AMM變體,它強制要求兩種資產儲備量的乘積必須始終保持不變。

歐科云鏈集團正式啟動區塊鏈科普行動“星途計劃”:歐科云鏈集團于4月26日,正式宣布啟動了區塊鏈科普行動——“星途計劃”,行動包括將在全國范圍展開系列沙龍,加大力度推進區塊鏈科普進機關、進國企、進校園等,聯合政府部門、行業協會等共同構建起更加完善和有效的區塊鏈科普教育生態,與此同時,直擊區塊鏈科普現存痛點,推出簡單易懂的“秒懂區塊鏈”公益短視頻課。

該計劃旨在全維度推動社會建立對產業更清晰的認知,與“鯤鵬計劃”一道助力數字經濟及區塊鏈產業本身健康發展夯實“人才”和“產業認知”兩大基礎。[2021/4/26 20:59:37]

在這個等式中,x和y代表流動性池中兩種資產的單位數量。舉例說明,假設ETH/DAI池包含100 ETH(x的值)和10,000 DAI(y的值)。在這個例子中,Uniswap將這兩個數量相乘,得到k的值為1,000,000。現在的目標是保持k值恒定,而不考慮對流動性池的交易量。做到這一點的唯一方法是,x和y的數量反向變化。換句話說,當x的數量增加時(交易者將ETH加入池中),y的數量必須減少(交易者將DAI從池中取出)。最終,任何給定交易所的報價都是常量乘積公式和池中代幣比例的函數。

人大附中物理老師李永樂科普拜占庭將軍問題和區塊鏈:5月14日,人大附中物理老師、科普視頻網紅李永樂在其公眾號發布視頻《拜占庭將軍問題是什么?區塊鏈如何防范惡意節點?》。李永樂老師在視頻中對拜占庭將軍問題和區塊鏈進行了講解,他表示,拜占庭將軍問題本質上指的是,在分布式計算機網絡中,如果存在故障和惡意節點,是否能夠保持正常節點的網絡一致性問題。在近40年的時間里,人們提出了許多方案解決這一問題,稱為拜占庭容錯法。例如蘭波特自己提出了口頭協議、書面協議法,后來有人提出了實用拜占庭容錯PBFT算法,在2008年,中本聰發明比特幣后,人們又設想了通過區塊鏈的方法解決這一問題。區塊鏈通過算力證明來保持賬本的一致性,也就是必須計算數學題,才能得到記賬的權力,其他人對這個記賬結果進行驗證,如果是對的,就認可你的結果。與拜占庭問題比起來,就增加了叛徒的成本。[2020/5/14]

需要注意的是,x和y之間的關系不是線性的。用10個ETH兌換1000個DAI不等于用20個ETH兌換2000個DAI。相反,這種關系是漸近式的。這意味著隨著花費的代幣數量增加,收到的代幣數量會變小。

動態 | 幣安科普MimbleWimble算法:幣安官方推特今日發布隱私算法Mimblewimble的科普貼,在下方留言區大量網友留言猜測是否是基于 Mimblewimble算法的隱私幣Grin或者Beam即將登陸幣安交易所,其中猜測Grin的呼聲更高。[2019/9/2]

恒定乘積函數的特性對AMMs很有用,因為它確保了當任何一種資產的價格接近無窮大時,總會有流動性。

Balancer

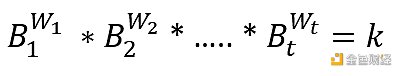

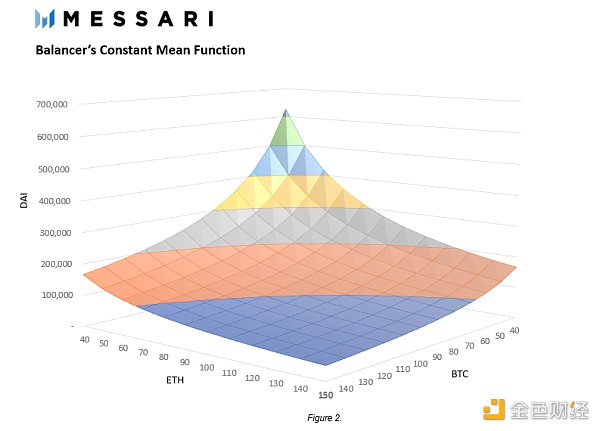

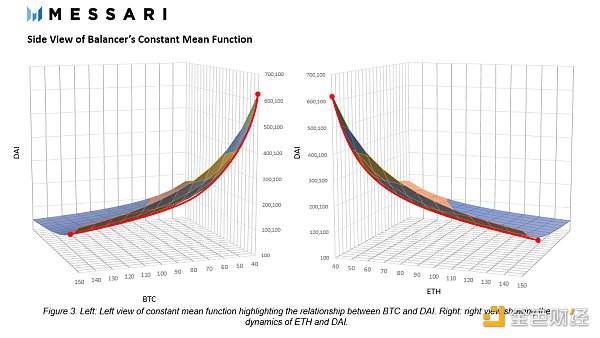

Balancer的AMM一般化了Uniswap的恒定乘積功能,創造了一個被稱為 "恒定平均AMM"的變體。這個AMM的核心是價值函數,它強制規定資產池中的資產余額的權重次冪的乘積應始終保持不變。

在這個公式中,t代表池中的資產的種類數,Bt是資產數量,Wt是資產權重。雖然與Uniswap簡單易懂的常量乘積函數相比,數學公式看起來要復雜得多,但其實很容易理解。例如,假設用戶創建了一個Balancer Pool,其中包含三種資產:100 ETH、100 BTC和100,000 DAI,每種資產的權重為33.3%。Balancer對這些數值進行如下處理:

中科院自動化研究所將面向大中小學生開展區塊鏈等主題的科普講座:5月21日,新華網訊,今年,中國科學院自動化研究所將舉辦第十四屆“自動化之光”公眾科學開放日活動。屆時,自動化所將面向大中小學生分別開展《腦與智能》、《區塊鏈技術與平行智能》、《大數據時代的視覺智能》、《動畫真奇妙》等4個主題報告,用實例和生動的演示深入淺出地為大家揭示智能技術的原理和奧妙。[2018/5/21]

類似于Uniswap,目標是在保持資產權重不變的情況下,只改變資產余額,從而保持k不變。在3種資產Balancer Pool的情況下,交易可以發生在三個資產中的任意兩個之間。用戶可以用ETH交換DAI,用ETH交換BTC,或者用DAI交換ETH。通過保持k的值不變,可以在三種資產之間生成一個價值面。

有趣的是,這個曲面與Uniswap的常量乘積函數并沒有太大區別。另一種思考方式是將圖1中的恒積函數,額外增加一個代表池中第三個代幣的軸。通過改變圖2的角度,兩個函數之間的相似性變得更加明顯。

由于Balancer池被設計成有2到8種資產,任意兩個代幣之間的交易價格報價就比較復雜了。池中的每一對代幣都有一個價格,這個價格取決于該特定代幣的余額B和權重W。從形式上看,交易執行的價格是按照代幣余額與代幣權重的比值來計算的。

在上面的公式中,代幣A代表被賣出的代幣(進入池子) 而代幣B是被買入的代幣(離開池子)。如果池子的持有者不改變資產儲備,很容易看出價格的變化完全基于交易,因為資產權重必須始終保持不變。這種機制與圖2所示的恒定面相結合,可以保證買入資產的價格上升,而賣出資產的價格下降。在與Uniswap相同的情況下,套利機會保證了Balancer Pools提供的價格與市場其他部分同步變動。

Curve

Curve是一個交易所流動性池,預期價格穩定的資產之間可以在該池里進行高效交易(如穩定幣或封裝的比特幣(wrapped bitcoin))。Uniswap和Balancer主要是針對波動和價格不穩定的代幣的交易。然而,當處理那些想要互相保持穩定的資產之間的交易時,低價格滑點是最重要的。之前迭代的各種AMMs固有曲率就有問題了,因為交易規模越大,滑點就越大。

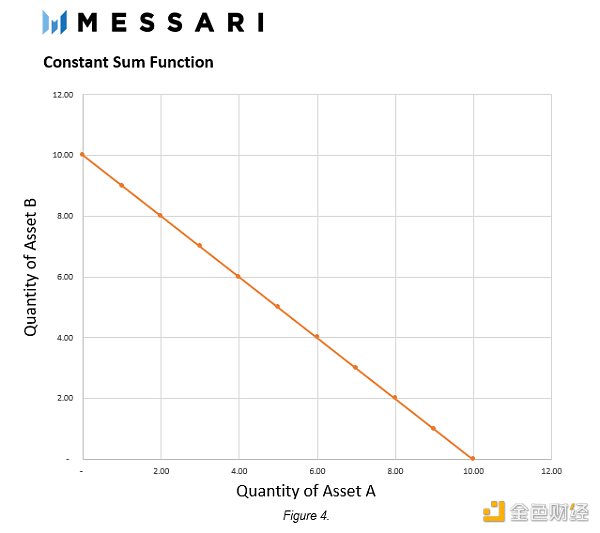

解決價格滑點問題的一個方法是,使用常數和函數作為AMM的內部交易機制。當使用兩種資產進行操作時,恒和(constant sum)做市商強制規定資產數量之和必須保持不變,并遵循以下函數:

如圖,一個雙資產恒和做市商是一條簡單的直線。

雖然這個函數的簡單性實現了低滑點,但它缺乏恒定產品做市商的關鍵屬性,即當任何一種資產從池子中流出時,池子總還會有流動性,而另一種資產的數量趨于無窮大。

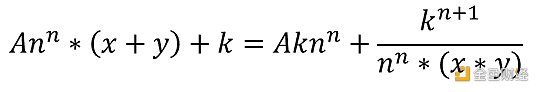

為了解決這些問題,Curve通過結合恒定總和和恒定乘積函數創造了一種混合AMM:在曲線的平衡點附近創建一條相對平坦的曲線,類似于恒定總和函數,以保持價格相對穩定,同時使兩端更加傾斜,類似于恒定乘積函數,因此在曲線的每個點都有流動性。在雙資產的情況下(x和y),最終的結果是下面的復雜函數。

除了復雜的數學之外,請注意兩個常數函數是如何嵌入方程中的。左邊是常數和,右手邊是常數積。此外,公式中還包含了一些其他的項來達到預期的目的。在公式中,n代表資產數量(在本例中n=2),A是一個 "放大系數 "參數,它決定了函數與常積函數的相似程度。A的值越低,Curve的函數就越接近Uniswap的函數。

就像之前的CFMMs一樣,我們的目標是在x和y之間發生交換時保持k的值不變。繪制該函數會像這樣:

來源:Curve白皮書

從圖5中可以看出,Curve的函數在中間表現為恒定加和函數,但隨著x和y的值的變大,則變為恒定乘積函數。這種形狀使曲線中間段的價格保持穩定,同時又能在兩端提供流動性。

在過去的幾年里,AMMs通過以去中心化的、全球可訪問的和非托管的方式匯聚和提供流動性,它已經成為DeFi的重要組成部分。具體而言,Uniswap、Balancer和Curve等CFMMs獲得了巨大的增長和應用,交易量超過數十億美元。

自2017年以來,這些去中心化的交易所已經開發了恒定函數的各種變體,以解決特定的交易所問題。隨著該領域繼續擴大,涵蓋各種資產,為使交易更高效,交易所必須對底層功能進行大量思考。雖然這項技術仍處于早期階段,但它已經帶出了新的研究領域,更多的AMM設計將會出現,最終為所有DeFi用戶提供更好的流動性。

Tags:AMM區塊鏈UNIUniswapamm幣價公式區塊鏈dapp開發白富美uni幣下架幾個交易所uniswap幣總量

回看歷史,感覺比特幣就是為了一次次“驚嚇”投資者而生的。 2011年的4月-6月,第一家比特幣與英鎊兌換交易平臺正式上線,比特幣的價格從0.75美金飛升至30美金,漲幅達40倍,若回看比特幣誕生.

1900/1/1 0:00:00最近,波卡的RococoV1測試網宣布重啟成功,如果一切運行平穩,那么平行鏈插槽拍賣就會真正開拍.

1900/1/1 0:00:00比特幣的價格在突破59000美元之后,一直在繼續推高。作為比特幣投資者,不得不考慮美國國債收益率的潛在影響。一些分析師警告稱,美國國債收益率可能導致那些風險資產從比特幣轉向股票.

1900/1/1 0:00:00頭條 BTC突破61600美元關口 日內漲幅為3.22%火幣全球站數據顯示,BTC短線上漲,突破61600美元關口,現報61611.0美元,日內漲幅達到3.22%,行情波動較大,請做好風險控制.

1900/1/1 0:00:002017年,IXO “野蠻生長”之時,加密資產融資平臺 Coinlist 應運而生。合規或者說正規,是讓它快速在市場中站穩腳跟的“取勝之匙”,Coinlist 在幫助項目融資時,會對項目進行完備.

1900/1/1 0:00:00比特幣價格居高不下,穩定幣市場需求持續擴大。中心化穩定幣市場中,USDT在各個鏈上的總發行量破400億美元,USDC市值也突破100億美元。從市場份額看,USDT仍穩居主流需求地位.

1900/1/1 0:00:00