BTC/HKD+0.92%

BTC/HKD+0.92% ETH/HKD+0.82%

ETH/HKD+0.82% LTC/HKD+1.01%

LTC/HKD+1.01% ADA/HKD+3.44%

ADA/HKD+3.44% SOL/HKD+1.74%

SOL/HKD+1.74% XRP/HKD+4.45%

XRP/HKD+4.45%DeFi 生態的分流現象:

自 2021 年初以來,以太坊上公鏈的 DeFi 生態發展趨勢放緩,鮮有現象級應用問世,總鎖倉量(TVL)在 350 至 450 億美元區間震蕩,作為底層基礎設施的以太坊公鏈手續費高、可擴展性差等問題被再三詬病。

圖 1. 以太坊上 DeFi 生態規模增長曲線(數據來自 Defipulse)

事實上,剔除市場價格上行因素,以 ETH 計量的 TVL 在去年四季度起就開始下滑。與此同時,去年三、四季度上線的幣安智能鏈(BSC)和火幣生態鏈(Heco)逐步建立起 DeFi 生態,并借機從以太坊引流。

今年一季度這兩條鏈上的 DeFi 應用熱度不斷攀升,根據 DeFiBox 的數據(3 月 15 日),TVL 已分別達到 133.2 億美元(BSC)和 62.7 億美元(Heco)。同為 DEX 板塊的明星項目 Pancake 和 MDEX 的 TVL 已經達到 Uniswap 同等數量級;從日成交量數據看(如表 1 所示),Pancake 和 MDEX 比 Uniswap 高出一個數量級。

由公式(1)可知,日成交量增量的貢獻可分解為交易處理效率的提高和平均單筆交易的成交量增量。而下文將估算出 BSC 和 Heco 鏈的實際 TPS 相對以太坊分別提高了 2.1 倍和 2.8 倍,不考慮存在虛假交易情況下,平均單筆交易的成交量大約提高 2.1 倍和 3.6 倍。

BNB Chain:BSC上交易手續費成本已降至3 Gwei:4月23日消息,BNB Chain近日在推特上宣布,根據社區提案,BSC驗證者已將交易成本從5 Gwei降低到3 Gwei。

此前3月29日消息,BNB Chain社區新提案提議降低BSC上交易手續費成本以增強競爭力,并稱這將使BSC L1比其他生態系統的L2解決方案更具吸引力。[2023/4/23 14:21:24]

表 1. 三條公鏈代表性 DEX 市場規模對比(3 月 15 日)

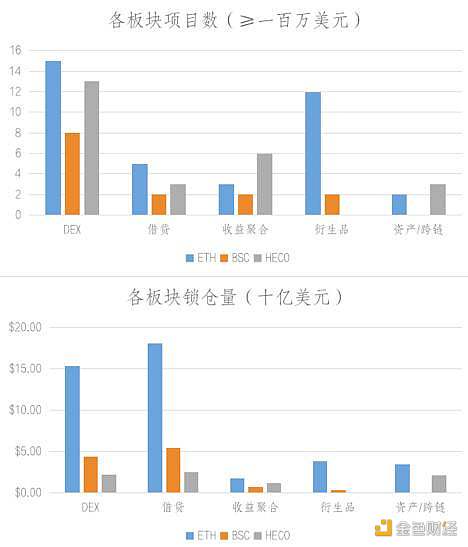

從具體的 DeFi 項目分布看(如圖 2),DEX 和借貸板塊是 DeFi 生態發展較為成熟的業務,以太坊上 DeFi 生態的項目以這兩種業務為主。借貸板塊項目數雖少,但平均單個項目的鎖倉量最多,頭部效應明顯;相反地,衍生品板塊項目數量較多,而單項目鎖倉量較少,一方面說明該板塊競爭程度高,另一方面反映目前 DeFi 生態的衍生品賽道還存在諸多障礙,尚未形成可觀的規模。

有趣的是,BSC 鏈上的 DEX、借貸和收益聚合項目的項目數和鎖倉量的分布與以太坊 DeFi 生態有類似特征,只不過規模相對縮小;而 Heco 鏈上的項目以 DEX 和收益聚合居多,單項目鎖倉量少。BSC 和 Heco 上的衍生品板塊發展均比較有限。

TokenPocket基金會計劃將TPT代幣從多鏈統一歸屬至BSC鏈:11月13日消息,TokenPocket基金會正在將其錢包平臺幣TPT從多條鏈(ETH、Tron、Heco、OKC、EOS)統一歸屬到BSC鏈。目前BSC鏈TPT持倉排名第一的地址為黑洞地址,占TPT總量的41.2%,已全部被銷毀。排名第二的地址為TPT的多鏈歸屬地址(其中包含還未歸屬完畢的所有非BSC鏈的TPT),占TPT總量的26.2%。

TokenPocket基金會表示,當前僅保留BSC鏈的TPT,其它鏈的TPT已經不可交易,及時處理未跨鏈的TPT。[2022/11/13 12:58:38]

圖 2. 三條鏈 DeFi 生態各板塊項目分布(數據來自 DeFiBox)

上述分流現象切實反映出以太坊公鏈現有性能在支撐 DeFi 生態向更大規模應用邁進過程中的捉襟見肘,這里兩個關鍵性能指標是:

TPS (關系到業務運營時效)

Gas 費(關系到業務運營成本)

以太坊公鏈存在這兩個性能瓶頸有兩個前提,即它首先保障了高度的:

去中心化程度

派盾:BSC上仿盤項目ValentineFloki發生Rug Pull:2月14日消息,安全機構PeckShieldAlert發推稱,監測到BSC上仿盤項目ValentineFloki發生Rug Pull。[2022/2/14 9:50:31]

安全性

而在 BSC 或 Heco 鏈上運轉的 DeFi 生態則是由頭部交易所背書、以交易所用戶群為基礎發展起來的,在犧牲去中心化程度的情況下提高可擴展性,為 DeFi 玩家另辟一個手續費低廉、不擁堵的交易場所。

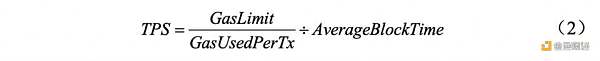

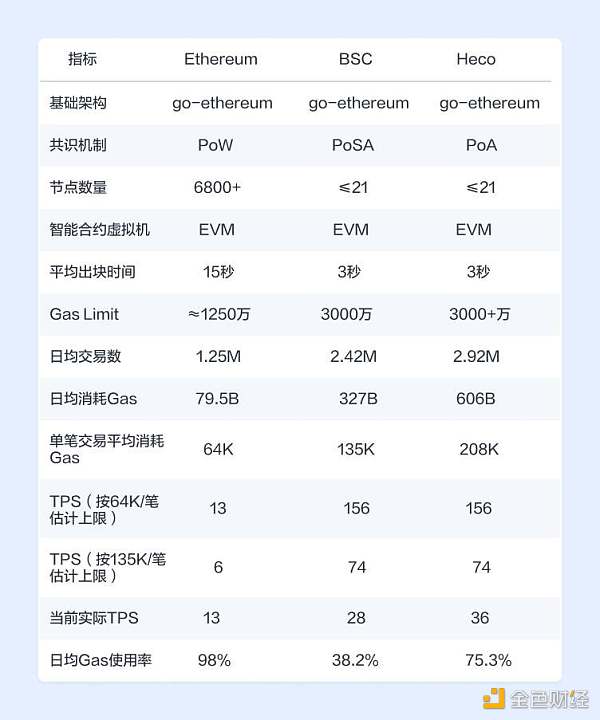

單就 TPS 而言,BSC 和 Heco 鏈均依托于以太坊開源技術,并對共識算法加以修改使得出塊速度從平均 15 秒縮減至 3 秒,同時將每個區塊的 Gas Limit 提高了 2.4 倍。需注意的是,Ethereum 和 Heco 鏈的 Gas Limit 會隨著挖礦難度調節機制上下浮動,而目前 BSC 鏈的 Gas Limit 基本維持在 3000 萬左右。我們可以通過每個區塊的 Gas Limit、單筆交易平均消耗 Gas 和平均出塊時間這三個數據估算各鏈實際能達到的 TPS 上限(詳見公式(2)及表 2 數據)。

Alethea AI獲BSC增長基金投資,將在元宇宙、NFT生態系統等領域合作:12月30日,Alethea AI宣布獲得幣安智能鏈(BSC)近期推出的10億美元增長基金的投資,具體金額未披露。BSC將與Alethea AI在元宇宙合作伙伴關系、戰略NFT生態系統支持以及人工智能和NFT的聯合營銷和教育方面開展合作。

此前8月,Alethea AI獲得1600萬美元資金,旨在構建一個由其機器人居住的元宇宙。主要投資者包括NFT基金Metapurse、Crypto.com Capital、億萬富翁投資者馬克·庫班(Mark Cuban)、Dapper Labs、BITKRAFT、Galaxy Interactive、Sfermion、Multicoin Capital、LD Capital、Alameda Research、CMS Holdings、Gemini Frontier Fund等。[2021/12/30 8:14:32]

根據區塊鏈瀏覽器最近 30 天(2 月 13 日至 3 月 14 日)的統計數據,我們可以通過日均交易數、日均消耗 Gas 估算單筆交易平均消耗 Gas。若按以太坊目前單筆交易平均消耗 Gas (64K)為標準估算,BSC 和 Heco 的 TPS 能從 13 提高至 156。但實際上這兩條鏈單筆交易平均消耗 Gas 遠高于 64K,若按 BSC 的平均值(135K)為標準,實際能承受的 TPS 縮減一半。

PeckShield:BSC鏈上Merlin Lab疑似遭到攻擊:6月29日消息,PeckShield派盾預警顯示,BSC收益聚合器Merlin Lab疑似遭到攻擊。[2021/6/29 0:14:31]

表 2. 三條公鏈技術指標對比(2021-3-15)

另一方面,通過日均 Gas 使用率,我們可以探測各條鏈的擁堵情況。相較于以太坊滿負荷運行,目前 BSC 鏈和 Heco 鏈的 Gas 還沒有進入滿負荷狀態,故而還沒有擁堵體驗,但從實際可支持的 TPS 數據可側面反映出其實這兩條區塊鏈也只能杯水車薪地支撐非常有限的生態規模,對于處理更加復雜的智能合約相關交易同樣面臨以太坊需要解決的可擴展性問題。

DeFi 業務在區塊鏈上運行和維護需要花費一定成本,這里只討論歸因至區塊鏈本身的成本。

一次性成本

一次性成本可能包括 Dapp 開發、調試和維護升級成本。而在對比不同區塊鏈的使用成本時,我們重點關注遷移成本,即由于底層技術的差異導致項目方在一條目標鏈上部署和維護 Dapp 所需花費的額外成本。由于 BSC 和 Heco 直接將以太坊的底層技術和接口標準移植過來,對于開發者而言遷移成本非常低,對于 DeFi 項目方而言有動力將其業務低成本擴張到新平臺來獲取更多用戶流量,對于以太坊的 DeFi 用戶而言學習和對接門檻也較低。

經常性成本

另一方面,區塊鏈上運行業務所需花費的經常性成本是鏈上交易手續費,主要對應于礦工進行共識和驗證所需花費的計算、存儲和帶寬資源。以太坊黃皮書給出了一個非常詳細的收費標準,不同類型的操作指令對應消耗不同數量的 Gas。目前沒有找到公開資料說明 BSC 和 Heco 鏈對這一費用模型有所修改,姑且認為其沿用了同一費用模型。

從表 2 的數據來看,最近一個月 BSC 和 Heco 上的單筆交易平均消耗 Gas 數是以太坊上的 2~3 倍。一個合理的原因是 BSC 和 Heco 主要服務的是 DeFi 生態內與智能合約交互為主的復雜交易,這些復雜交易需要消耗比較多的 Gas,而以太坊除了支撐 DeFi 業務,本身還一直提供著由簡單轉賬(21K Gas) 構成的支付網絡服務。

通過粗略地統計三條鏈在同一時間段 500 條交易內簡單轉賬交易的數量我們可以驗證這一點(Ethereum 106 筆,BSC17 筆,Heco7 筆)。

而這三條鏈的每筆交易手續費都通過以下費用模型計算:

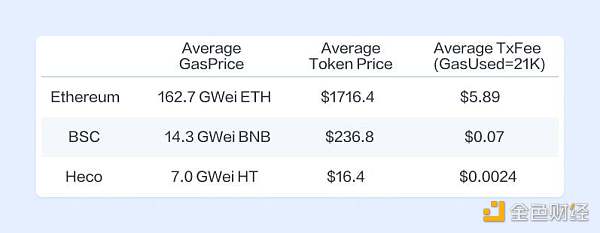

其中 GasUsed 是每筆交易實際消耗的 Gas 數量,只與交易復雜度有關;GasPrice 是交易發送方對每單位 Gas 愿意支付的成本,又稱「汽油費」,而該成本是以該區塊鏈的功能代幣為計價單位來計量的,故為了獲得美元計價的手續費,還需乘以功能代幣的市價 UtilityTokenPrice。

如表 3 所示,三條鏈的平均「汽油費」和功能代幣美元價格的差異,導致用戶對消耗同等區塊鏈資源的一筆區塊鏈交易所需支付的手續費千差萬別(一筆消耗 21K Gas 的簡單交易,三條鏈的平均手續費按美元計最低只需 $0.0024,最高需 $5.89)。后續研報我們將進一步對手續費進行歸因分析并解釋其上漲邏輯。

表 3. 三條鏈近 30 天簡單交易平均手續費對比(2 月 14 日至 3 月 15 日)

雖然在技術指標的對比之下,交易所鏈除了手續費低廉以外,實際上并沒有展現出質變的優勢,它還是能在市場中找到自己獨有的定位。

就目前的發展來看,交易所鏈比較適合充當 DeFi 生態發展的「沙箱」。該「沙箱」高效模仿了以太坊的 DeFi 生態,無縫兼容 Metamask 等 DeFi 用戶已熟悉的交互工具,并大幅降低參與門檻和交易成本,同時擁有較大規模的用戶流量基礎、成熟的宣傳推廣渠道及一站式交易平臺,或對有低成本開發和測試產品需求的項目方和低凈值用戶具有長期吸引力。

其劣勢在于,在缺乏成熟跨鏈通道情況下,BSC 或 Heco 的資產出入口主要由幣安或火幣中心化交易所把關,參與方需通過在中心化交易所進行相關資產的提現和充值操作完成資產的跨鏈轉移。

理論上交易所充當了資產流通的中心化樞紐,可以為各自的鏈上資金安全做一層風險隔離保護,在項目方跑路、黑客攻擊等情況發生時及時封鎖涉黑資金流入交易所洗錢,但同時也讓該生態內資產屬性更偏向于強依賴于交易所兌付信用的積分代幣。而事實上多起項目方跑路事件已然發生但未見妥善處理。一旦市場形成成熟的去中心化資產跨鏈流通渠道及多鏈并存的生態模式,想要實現中心化背書需要引入鏈上審查機制,否則,「沙箱」環境仍將在統一的公鏈標準下受到市場的評估和檢視,而所謂的標準,可能也不僅局限于技術層面了。

綜上所述,以太坊公鏈開足馬力運行以支撐 DeFi 生態的發展,但在 DeFi 應用的試煉下再次暴露了一直沒有解決的瓶頸問題。交易所鏈乘虛而入,靠治標不治本的方法臨時彌補短板吸引流量。

目前的智能合約支持的金融業務還是非常簡單的,從長遠看,未來實現理想的 DeFi 業務要求的性能指標遠不止于此,期待從真正意義上解決可擴展性問題的技術方案落地,拭目以待 Layer 2、以太坊 2.0 等技術方案能否帶來質的改變。

撰文:曹一新,就職于 HashKey Capital Research審核:鄒傳偉,萬向區塊鏈首席經濟學家

隨著比特幣市場開始形成另一個紅色的日線蠟燭圖,其市值再次跌到1萬億美元以下。本輪牛市的第三次大幅回調正在加深,價格已經從3月13日的歷史高點60100美元下跌了12.5%.

1900/1/1 0:00:00頭條 ▌埃隆·馬斯克:支付給特斯拉的比特幣將保留為比特幣,而不是轉換為法定貨幣特斯拉CEO埃隆·馬斯克(Elon Musk)在推特確認,“現在可以用比特幣購買特斯拉了.

1900/1/1 0:00:00拋開周期性的炒作,什么才是區塊鏈行業真正的需求和痛點?一個公允的答案或許是,跨境支付。價值存儲與價值轉移,是比特幣的兩大敘事邏輯,價值存儲的價值已然被市場所挖掘,利用區塊鏈網絡進行價值轉移則還在.

1900/1/1 0:00:00隨著前兩天 Gavin 博士在社區的回復,我們可以窺見的是 Kusama 平行鏈拍賣可能很快將會到來,那個等待多時的“猛獸”似乎就要沖出牢籠了,而這一刻人們已經等待多時.

1900/1/1 0:00:00NFT的狂瀾不但席卷藝術界,也正在顛覆體育、音樂、游戲等領域,甚至傳統上沒有收藏價值的東西。這對投資市場將會形成怎樣的風暴?在經過兩周瘋狂的在線競標后,3月11日化名Beeple的藝術家在佳士得.

1900/1/1 0:00:00PAData?3月23日消息,多項數據顯示,當前穩定幣對BTC的購買力處于近年來較高水平,但市場買入意愿并未同步上升.

1900/1/1 0:00:00